Как получить дивиденды по акциям в репо

Может случиться так, что список лиц, имеющих право на дивиденды, составили в период действия договора репо. Поэтому получить их может покупатель ценных бумаг.

Однако по закону «О рынке ценных бумаг», при сделках репо покупатель должен передать дивиденды продавцу. Если он оставит их себе, то стоимость выкупа уменьшится на сумму этих доходов.

Например, в договоре репо может быть написано, что после выплаты эмитентом дивидендов, покупатель передаст их в течение 20 дней. Даже если он их за это время не получит, все равно будет обязан заплатить продавцу.

Аналогичное правило действует для купонов по облигациям и иного дохода, который выплачивает эмитент.

Вопросы для теста по договорам репоПроверьте свои знания и попробуйте дать ответ

- Если вы продали ценную бумагу по первой части договора репо, то какую сделку будете заключать по второй части такого договора? И какая бумага будет предметом такой сделки?

- В каком случае и с какой целью проводится переоценка по договору репо?

- Вы являетесь покупателем по первой части договора репо. По ценным бумагам, которые вы получили по договору репо, осуществлена выплата денежных средств или передано иное имущество, в том числе в виде дивидендов или процентов (доход). В каком случае вы обязаны передать сумму такого дохода продавцу по договору репо?

- Продавец передал в собственность покупателя ценные бумаги по договору репо (в случае отсутствия в договоре оговорки о возможности возврата иного количества ценных бумаг). В каком случае для продавца может реализоваться риск невозврата ценных бумаг, переданных по первой части договора репо?

Если не получится сдать тест сразу, перечитайте материал и попробуйте снова.

Как заработать на репо

Репо относится к краткосрочным вложениям (срок до одного года), поэтому эту стратегию чаще всего используют трейдеры.

Если трейдер отдает свободные деньги другому участнику рынка, а в пользование берет ценные бумаги, то он их вправе продать на бирже. Когда актив подешевеет, трейдер купит бумаги по сниженной цене, а к моменту возврата денежных средств с процентами отдаст по первоначальной цене.

Помимо того что трейдер получил процент за использование денег (15 340 рублей), он еще и наварился на снижении стоимости котировок — 708 000 рублей.

Вывод: Договор репо не такой сложный инструмент, как может показаться. Если хочется попробовать поучаствовать в такой заварухе, сначала нужно пройти тестирование для неквалифицированных инвесторов (если сделка заключается более чем на три дня). Также желательно заключать подобные сделки не на последние средства и выбирать надежного оппонента, чтобы деньги или ценные бумаги не пострадали.

Финтолк предлагает прямо сейчас пройти тестирование на знание основ договора репо:

Как заработать на сделках

Самой популярной схемой заработка считается «пирамида РЕПО». Участник располагает первоначальным капиталом. Однако средств хватит только на то, чтобы заключить 1 соглашение.

Чтобы пополнить капитал клиент закладывает имущество. На полученный займ покупаются другие активы. Операция может повторяться многократно.

В результате получается «пирамида», которая состоит из множества ступеней. При необходимости сумму займа можно нарастить до 700 тыс руб.

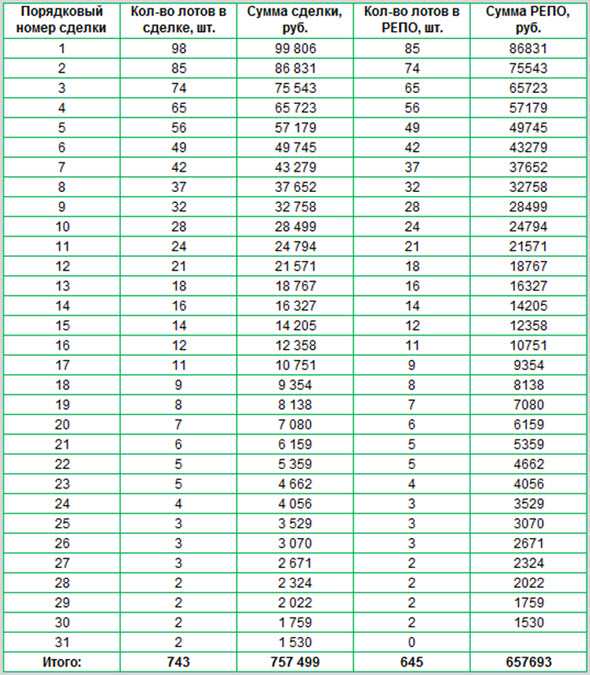

Из таблицы видно, что с каждым этапом на покупку активов требуется меньше средств. В качестве примера можно привести холдинг «Открытие». С помощью такой стратегии компания смогла получить доход.

Финансовая группа скупила крупный пакет еврооблигаций. В распоряжении холдинга оказалось 74% ценных бумаг. Компания «Открытие» смогла получить приличную прибыль за счет разницы ставок.

Еврооблигации

О чем урок: Что такое еврооблигации, риски еврооблигаций, налогообложение еврооблигаций.

Вопрос: Кредитный рейтинг компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям — это:

Вопрос: Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Вопрос: Пожалуйста, выберите правильный ответ из следующих утверждений:

Вопрос: В случае, если Вы купили иностранную облигацию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Вопрос: Какой вывод можно сделать, если облигациям иностранного эмитента не присвоили рейтинг?

Вопрос: Выберите верное утверждение:

Вопрос: Выберите верное утверждение в отношении ликвидности облигаций иностранных эмитентов:

Вопрос: Вы купили иностранную облигацию за имеющиеся у Вас $100 на бирже в 13 часов. Курс доллара США составил: – биржевой на 13 часов валютных торгов дня покупки облигации 77,20 рублей; – биржевой на момент закрытия валютных торгов предыдущего дня (дню покупки) 77, 05 рублей; – биржевой на момент закрытия валютных торгов дня покупки 77,10; – Банка России на день покупки 77 рублей. Через год Вы продали эту облигацию на бирже в 14 часов за $106. Курс доллара США составил: – биржевой на 14 часов валютных торгов дня продажи облигации 71,30 рублей; – биржевой на момент закрытия валютных торгов предыдущего дня (дню продажи) 71 рубль; – биржевой на момент закрытия валютных торгов дня продажи 70,70 рублей; – Банка России на день продажи 71 рубль. Какой финансовый результат Вы получили в долларах и рублях?

Риски по договору РЕПО

Главной опасностью, во время совершения подобных сделок, является невыполнение второй части договора. Порой у продавца акций не хватает средств, чтобы выкупить свои бумаги. Тогда покупатель продает их и полностью восстанавливает потери.

Страшнее для трейдеров оказывается ситуация, когда продавец вернулся через месяц с деньгами и процентом, а купивший портфель уже его продал.

Часто происходит такое, что оба посредника сделки отказываются выполнять вторую часть договора. Такое часто происходит, когда акции резко поднялись, либо опустились в цене.

Из-за этого присутствует риск изменчивости рынка, ввиду которого кто-то из сторон откажется выполнять свои обязанности, ведь в договоре написана одна сумма, а бумаги могут превысить эту цену, либо начнут стоит невыгодно дешево.

Какие риски у сделок РЕПО

Первый риск — финансовая несостоятельность любого из участников.

Покупатель по договору РЕПО может не получить назад свои деньги, если за время между первой и второй сделками продавец ценных бумаг не найдёт средства, чтобы выкупить у него бумаги по «обратному РЕПО». Тогда ценные бумаги так и останутся у их покупателя.

Есть риск и у продавца по «прямому РЕПО»: он может не получить свои ценные бумаги обратно, если их покупатель по каким-либо причинам не выполнит обязательства. Например, тот успел продать ценные бумаги, а купить такие же для возврата не сумел. Или если ценные бумаги (например, облигации) за это время будут погашены и выйдут из обращения.

Облигации со структурным доходом

Построение пирамиды РЕПО

Некоторые инвесторы для получения дохода используют стратегию «построение пирамиды РЕПО». Как это происходит?

- Заключается первая сделка: игрок на рынке РЕПО закладывает свои ценные бумаги

- Заключается вторая сделка: на полученные средства приобретаются новые ценные бумаги

- Заключается третья сделка: эти бумаги закладываются, на полученные средства вновь приобретаются активы и т.д.

Суть пирамиды РЕПО заключается в следующем: имея первоначальный капитал на покупку одного портфеля ценных бумаг, игрок рынка, заключая сделки РЕПО за счет заемных средств, становится обладателем обширного пакета акций или облигаций. Подобные пирамиды могут состоять из множества ступеней, наращивая заимствованную сумму в несколько раз (возможно нарастить кредит со 100 000 до примерно 750 000 рублей) – вплоть до момента, когда получаемый кредит будет равен минимальной сумме сделки.

Как видно, на каждом этапе сумма денежных средств на покупку ценных бумаг будет ниже предыдущей. Главная задача игрока при построении пирамиды РЕПО состоит в получении займа под меньший процент, чем купонный доход от ценных бумаг (купонный доход обычно перечисляется продавцу облигаций). Скажем, ставка по сделке РЕПО 5.5%, а купонная доходность облигаций 6%. Тогда пирамида будет приносить доход продавцу облигаций, однако их цена может сильно упасть…

В 2015 г финансовая группа «Открытие» благодаря построению пирамиды РЕПО стала обладательницей 74% выпуска еврооблигаций «Россия 2030». Холдинг скупал ценные бумаги на фондовом рынке, затем заключал по ним сделку РЕПО с Центральным Банком РФ с дисконтом 2%. На полученные средства совершал дальнейшее приобретение еврооблигаций. Операции проводились, пока в свободном доступе не осталось ценных бумаг «Россия 2030». Холдинг получил хорошую прибыль на разнице ставок.

Однако стоит понимать, что чем больше ступеней содержит «пирамида», тем большему риску она подвергается. Любые, даже незначительные колебания котировок могут в этом случае привести к финансовым потерям:

ОФБУ «Кутузов» под управлением Юниаструм-банка получал ощутимый доход за счет заключения сделок РЕПО и построения пирамиды. Основную часть портфеля составляли корпоративные облигации и государственные ценные бумаги. «Кутузов» относился к фондам с низким риском. За счет эффекта «финансового рычага» за 2006 год доходность фонда составила 24%. В 2008 г. с наступлением кризиса ликвидность российских ценных бумаг снизилась, котировки резко упали. Инвесторы фонда «Кутузов» лишились почти 90% вложенных средств. Активы фонда упали с 1,66 млрд. до 507 млн за 1 день.

Еще одна ситуация, в которой серьезно пострадал один банк:

Осенью 2012 года сделки РЕПО, заключённые банком «Ренессанс Капитал», достигали величины в два миллиарда долларов США. Однако в октябре акции нескольких крупных клиентов, на которых в сумме приходилось ¾ объёма сделок, упали на 5,5-6%. Возникла ситуация, именуемая маржин-коллом, когда контрагенту требуется увеличить обеспечение по кредиту, иначе он будет вынужден отказаться от выкупа своих обесценившихся акций и допустить их продажу по невысоким и убыточным рыночным ценам. В результате этого величина совокупных потерь банка превысила 200 млн. долларов.

Финансовый кризис и рынок репо

После финансового кризиса 2008 года инвесторы сосредоточились на особом типе репо, известном как репо 105. Были предположения, что эти репо сыграли определенную роль в попытках Lehman Brothers скрыть ухудшение своего финансового состояния, приведшее к кризису.12 В первые годы после кризиса рынок репо в США и за рубежом значительно сократился. Однако в последние годы он восстановился и продолжил расти.

Кризис выявил проблемы с рынком репо в целом.С того времени ФРС вмешалась, чтобы проанализировать и снизить системные риски.ФРС определила как минимум три вызывающих озабоченность проблем:13

1) Зависимость рынка трехстороннего РЕПО от внутридневного кредита, предоставляемого клиринговыми банками

2) Отсутствие эффективных планов по ликвидации залога в случае дефолта дилера.

3) Нехватка жизнеспособных практик управления рисками

Начиная с конца 2008 года ФРС и другие регулирующие органы установили новые правила для решения этих и других проблем.Среди последствий этих правил было усиление давления на банки с целью поддержания их самых безопасных активов, таких как казначейские обязательства.13 Их стимулируют не предоставлять их в кредит по соглашениям репо.Согласно Bloomberg, влияние этих правил было значительным: до конца 2008 года оценочная стоимость глобальных ценных бумаг, предоставленных таким образом, составляла около 4 триллионов долларов.Однако с того времени эта цифра приблизилась к 2 триллионам долларов.Кроме того, ФРС все чаще заключает соглашения об обратной покупке (или обратной покупке) в качестве средства компенсации временных колебаний банковских резервов.1415

Тем не менее, несмотря на регулятивные изменения, произошедшие за последнее десятилетие, системные риски для пространства репо остаются.ФРС по-прежнему обеспокоена дефолтом крупного дилера репо, который может спровоцировать массовую распродажу денежных средств, что может негативно повлиять на рынок в целом.Будущее пространства репо может включать в себя постоянное регулирование, ограничивающее действия этих участников, или оно может даже в конечном итоге повлечь за собой переход к центральной системе обмена информацией.Однако в настоящее время соглашения об обратной покупке остаются важным средством облегчения краткосрочного заимствования.16

Увеличение доходности по портфелю фикс инк, за счет сделки РЕПО

Это покупка облигации какой-нибудь уважаемой компании, возможно нефтегазовой, скажем на три года. Через три года облигации гасятся, и возвращается вложенная сумма. Раз в квартал компания платит купон, допустим фиксированный – 8,5% годовых. Доходность к погашению выше, за счет реинвестирования купона, а на рынке деньги стоят 5% годовых, при этом с расходами и комиссиями не больше шести.

Заложив облигации под пять и купив на эти деньги еще, покупатель будет получать дополнительный доход 2,5-3% годовых, если ставки не вырастут и очень надежная компания не дефолтнет. Делая так, покупатель увеличивает риски, за что и получает дополнительное вознаграждение.

Как получить дивиденды по заложенным акциям?

Если список тех, кто должен получить дивиденды определен во время действия РЕПО, то все деньги полученные с дивидендов полностью отходят продавцу, ибо он официальный хозяин ценных бумаг, хоть и временный.

Но закон “О рынке ценных бумаг” защищает продавцов акций. В случае получения дивидендов от заложенных акций, покупатель должен перевести эти деньги продавцу. Если он решает оставить их себе, то сумма выкупа ценных бумаг начнет уменьшаться за счет присвоенных дивидендов.

Что такое договор РЕПО, что нужно знать инвестору и трейдеру:

Риски сделок РЕПО

Возвращаясь к предыдущему примеру, хотя мы и говорили о практически полном отсутствии риска, он всё же имел место быть. Например, если гипотетически предположить, что цены на недвижимость такого типа (на дачи) за год упали в два раза. Тогда в случае неисполнения продавцом своих обязательств (он не сможет или не захочет выкупить дачу обратно), покупатель останется с недвижимостью стоимостью 750000 рублей. Его убыток в данном случае составит 1000000-750000=250000 рублей.

Как уже говорилось выше, большинство сделок РЕПО проводятся с ценными бумагами. То есть, первая сторона продаёт (с обязательством последующего выкупа), а вторая сторона покупает (с обязательством последующей продажи) ценные бумаги. Это могут быть акции, облигации, депозитарные расписки и прочее. В данном случае у второй стороны сделки есть риск того, что покупаемые ценные бумаги сильно упадут в цене, и если при этом первая сторона не исполнит своих обязательств, то вторая сторона останется с убытком равным сумме сделки минус нынешняя цена ценных бумаг.

Способы минимизации рисков по сделкам РЕПО

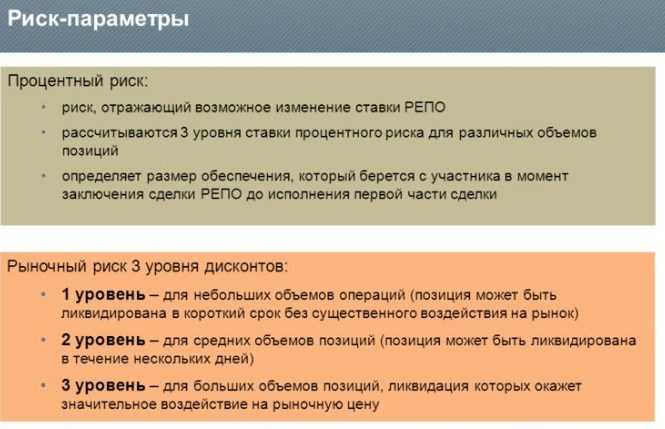

Есть два основных способа минимизации рисков в сделках такого типа. Первый из них – дисконт, а второй – компенсационные взносы. Что такое дисконт мы уже говорили в рассмотренном выше примере. В применении к ценным бумагам это абсолютно то же самое, то есть – разница между их рыночной стоимостью и суммой сделки. Размер дисконта определяется в зависимости от того насколько надёжны и ликвидны ценные бумаги выступающие объектом сделки. Например, для ликвидных акций, относящихся к категории «голубых фишек», размер дисконта будет ниже, чем для менее ликвидных акций из второго или третьего эшелонов.

Компенсационные взносы особенно актуальны для сделок РЕПО с большими сроками исполнения. А что они собой представляют, давайте рассмотрим на ещё одном примере. Допустим, две стороны заключили сделку РЕПО сроком на несколько лет, с учетом выплаты компенсационных взносов. Объектом сделки стали акции компании Газпром.

Далее предположим, что акции Газпрома стали стремительно расти в цене. Это не выгодно продавцу, поскольку сейчас за то же самое количество акций он мог бы получить гораздо больше денег. Поэтому продавец может потребовать компенсацию либо в деньгах, либо в части акций.

Если же акции Газпрома, наоборот, начнут падать в цене, то такая ситуация становится невыгодной покупателю. Ведь стоимость купленных им акций становится ниже той суммы, за которую он их купил и возникает риск того, что продавец по истечению срока сделки просто не захочет выкупить их обратно. Поэтому тут уже покупатель может потребовать компенсацию (тоже или деньгами, или акциями).

Размер компенсации в обоих случаях определяется как абсолютное значение разницы между новой стоимостью акций и их стоимостью на момент заключения сделки.

Следует понимать, что если одна из сторон сделки не выполнит своих обязательств по компенсационным платежам (если конечно они были оговорены в момент заключения сделки), то сделка считается завершенной на следующий же банковский день.

Облигации со структурным доходом

Как ещё может называться у брокеров:

- Тинькофф: Облигации со структурным доходом

- Фридом Финанс: Тест 11 Сделки по приобретению облигаций со структурным доходом

Вопросы и ответы

1. Можно ли в дату приобретения облигации, величина и (или) факт выплаты купонного дохода по которым зависит от изменения стоимости какого-либо актива (изменения значения какого-либо показателя) или наступления иного обстоятельства (облигаций со структурным доходом), точно рассчитать общий размер купонного дохода по такой облигации, который будет выплачен ее эмитентом?

Вариант у брокера Т: Нет, размер купонного дохода не может быть точно рассчитан, поскольку известен порядок расчета, но не известны точная рыночная стоимость активов и (или) точные значения финансовых показателей, от которых зависит величина купонного дохода.

2. Что из перечисленного не является риском по облигации со структурным доходом?

Риск получения убытков при погашении облигации со структурным доходом в виде разницы между номиналом облигации и суммой, выплаченной эмитентом при её погашении

3. Возможно ли точно определить, как повлияет изменение рыночной стоимости активов и (или) значений финансовых показателей, от которых зависит размер купонного дохода по облигации со структурным доходом, на цену продажи такой облигации инвестором на вторичном рынке?

Нет, точно определить невозможно поскольку на цену облигации со структурным доходом влияет значительное число факторов

4. Выберите верное утверждение относительно рыночной стоимости облигации со структурным доходом, который зависит от цены определенной акции.

Рыночная стоимость облигации со структурным доходом зависит от многих факторов, одним из которых является изменение цены соответствующей акции, но не определяется им напрямую

Как и где применяется репо?

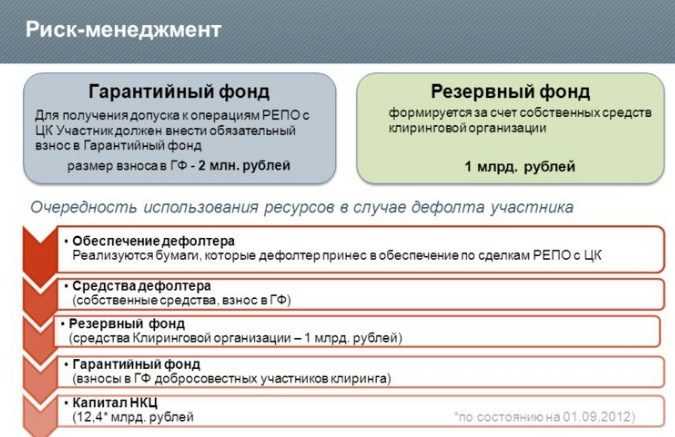

Частный инвестор может заключить договор репо только с юридическим лицом. Это брокер, дилер, депозитарий, управляющий, банк или клиринговая организация — НКО ЦК «Национальный Клиринговый Центр» из Группы Московской Биржи (Центральный контрагент).

Есть несколько типов сделок, при которых вам может понадобиться договор репо:

- Вывод денег под обеспечение ценных бумаг (маржинальный вывод).

- Перенос непокрытой позиции (маржинальная торговля).

- Операции с Центральным контрагентом (сделки на денежном рынке).

Как правило, тест нужен в случаях, когда заключаете репо не с Центральным контрагентом и больше чем на три дня.

Какие риски для продавца ценных бумаг?

Если вы продали ценную бумагу по первой части договора репо, то во второй части выкупаете ту же бумагу. А если за время действия репо по бумаге выплатят дивиденды или проценты, покупатель должен вам их передать.

Но есть несколько ситуаций, когда можно потерять активы или получить убытки:

Рыночный риск по ценным бумагамДоговор репо может предусматривать переоценку ценных бумаг. И если рыночная стоимость обеспечения снизиться, то покупатель попросит вас довнести средства.

Риск невозврата ценных бумагЕсли рыночная стоимость обеспечения вырастет, покупатель может отказаться исполнить вторую часть репо. Бывает, что вторую часть репо невозможно исполнить в натуре: если ценные бумаги были погашены.

Маржинальная торговля: что это такое

Под маржинальной торговлей понимается такая, при которой используются заемные средства брокера. Фактически, инвестор берет «кредит» под залог своего депозита.

Это сопряжено с рисками. Например, за использование заемных средств может взиматься плата, если такое условие содержится в договоре с брокером/публичной оферте.

Маржинальная торговля позволяет получить больше прибыли, но она же связана и с риском потенциальных убытков, которые превышают убытки при торговле только на собственные средства инвестора. Размер потенциальных убытков не ограничен и может превышать объем средств на брокерском счете.

Также брокер может принудительно закрыть позицию клиента, даже если у него есть ранее заключенные маржинальные сделки. Это называется маржин-колл и, как правило, происходит автоматически, как только стоимость портфеля становится меньше минимальной маржи, установленной брокером. В такой ситуации инвестор может довнести средства либо совершить сделки, которые увеличат стоимость портфеля до величины, превышающей минимальную маржу. В противном случае брокер закроет некоторые позиции принудительно.

Брокер использует ставки риска по маржинальным сделкам, чтобы произвести расчет размера начальной или минимальной маржи.

Чтобы оценить финансовый результат при маржинальной торговле, нужно учитывать не только объем собственных и заёмных средств и динамику курса бумаг, но также комиссии брокера за совершение сделок и стоимость заемных средств.

Преимущества и недостатки операций РЕПО

Плюсы сделки:

- В отличие от кредита в банке условия по договору РЕПО более выгодные.

- Риски покупателя минимальны, т.к. в случае чего активы остаются у него в собственности.

- Операция и выплаты по ней происходят довольно быстро.

- Не облагаются НДС.

- Для документального оформления операции требуется минимум времени и сил по сравнению со сделкой купли/продажи.

А теперь о минусах:

- Залоговыми может быть ограниченный перечень бумаг.

- При оформлении контракта брокер и потребитель накладывают на себя конкретные обязательства.

- Гарантировать исполнение операции могут только те активы, которые имеют ограниченную сумму займа.

Преимущества сделок РЕПО

-

Более низкий процент за право пользоваться денежными средствами, по сравнению с обычным кредитованием

- Фиксированный срок действия сделки. По согласованию сторонами, обратный выкуп активов может быть проведен хоть на следующий день после заключения договора РЕПО

- Инвестор получает ценные бумаги не под залог, что предполагает обычное кредитование, а в собственность. При неисполнении продавцом своих обязательств, он вправе распоряжаться активами по своему усмотрению

- Заемщику, то есть продавцу ценных бумаг, не требуется собирать множество финансовых документов, подтверждать свою платежеспособность. Необходимо лишь заключение одного договора

-

Результаты сделок РЕПО попадают под особый порядок налогообложения (не платится НДС)

Как снизить риски

Существует два способа снизить риски: дисконт и взносы. Дисконт — разница между ценой закладываемых акций на рынке и денег, указанных в договоре РЕПО.

В случае с инвестором из примера, видно, что акции стоят намного дороже, чем сумма, которую он вернет брокеру с процентами. Поэтому у него есть мотив выкупить эти акции даже с надбавкой.

Дисконт такого типа носит название “начальный”. Размер дисконта рассчитывается в процентах и напрямую зависит от стабильности акций. Если трейдер заложил стабильные голубые фишки, то процент дисконта будет меньше, чем у менее стабильной компании.

Компенсационный взнос еще один способ обезопасить себя при совершении сделки РЕПО. Это деньги, или бумаги, которые трейдер передает брокеру или наоборот, если цена заложенных бумаг резко изменилась. Это вольное исполнение второго пункта договора для снижения рисков неисполнения обязательств. Риск менеджмент

Риск менеджмент

Чтобы избежать разбирательств в суде и остальных проблем, нужно заранее прописать в РЕПО дополнительные обязательства для обеих сторон при резком изменении цены на акции. В этом случае заключившие сделку обязаны провести переоценку и на ее основе изменить исходную цену выкупа, или доплаты.

При повышении цены на акции продавец обязан потребовать переоценку и дополнительное возмещение убытков деньгами или частью акций, чтобы получить больше выгоды. То же самое касается купившего акции за свои деньги.

В случае обвала рынка получится, что он купил дешевые бумаги за баснословные деньги и при перепродаже не сможет восполнить свои потери. Закон защищает покупателей от таких случаев и поэтому те имеют право потребовать переоценку и вернуть свои деньги, чтобы восполнить ущерб.

Взносы маржинального типа еще один метод защиты от рисков. При этом одна из сторон производит преждевременную выплату, чтобы вторая сторона не смогла отказаться от обязательств о второй части сделки. При этом маржинальный взнос не является пред поставкой по заключительной частью или предоплатой.

Производные финансовые инструменты: опционы, фьючерсы

Продавец опциона несет большие риски, поскольку его потенциальные убытки ничем не ограничены. При этом убыток от инвестиций на срочном рынке никто не возместит.

Покупатель фьючерса также рискует. Если цена актива, например, резко падает, то брокер, скорее всего, потребует внести дополнительное обеспечение. Если этого не сделать, он может закрыть позицию, при этом баланс счёта может стать отрицательным.

Покупатель опциона на продажу акций рискует намного меньше. Его потенциальные убытки, без учета уплачиваемых комиссий, ограничены премией по опциону, совершать невыгодную сделку не требуется.

Еще один производный финансовый инструмент — внебиржевой договор. Расторгнув его досрочно, можно потерять часть инвестированных денежных средств.

В процессе торговли можно столкнуться с требованием брокера довнести средства или закрыть позиции, поскольку недостаточно для их поддержания. Если этого не сделать, брокер может закрыть несколько позиций принудительно.

Что такое договор репо

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

Подписаться

В русский язык термин «репо» пришёл из английского. В начале ХХ века в США возник особый вид сделок, называемый «соглашение об обратном выкупе» (repurchase agreement). В дальнейшем это выражение превратилось в сокращённое repo. Под сделкой репо понимается операция купли-продажи, состоящая из 2 частей. В первой части кредитная организация покупает у продавца некоторый актив (как правило, ценную бумагу). Одновременно продавец обязуется в дальнейшем выкупить этот актив, а покупатель, соответственно, обязуется ему этот актив продать.

Во второй части продавец выкупает актив, и сделка закрывается. Тем самым продавец получает во временное пользование денежные средства под обеспечение активом. В большинстве случаев обратный выкуп происходит по более высокой цене, чем продажа актива: это плата за использование денежных средств. Риск покупателя учитывается в дисконте: сумма, которую он платит за актив, ниже его стоимости. Кроме того, дисконт стимулирует продавца к завершению сделки, иначе он понесёт убытки.

Могут заключаться и сделки обратного репо, при которых в первой части кредитная организация продаёт ценную бумагу, а во второй выкупает её по более низкой стоимости. Для покупателя целью операции обратного репо является временное пользование ценной бумагой. По срокам сделки репо могут быть 3 видов:

- Овернайт – однодневные по фиксированной ставке;

- Срочные – с указанием срока, по фиксированной ставке;

- Открытые – без указания срока, по плавающей ставке.

Сделка репо напоминает кредитование под залог, но это операция не займа, а купли-продажи. При кредитовании сторона, дающая ссуду, становится не собственником актива, а залогодержателем. В случае банкротства заёмщика актив выставляется на продажу для покрытия убытка, эта процедура должна быть согласована с заёмщиком и требует соблюдения ряда условий. Кредитор несёт существенные риски и вынужден проверять кредитную историю и платёжеспособность заёмщика, а ставка займа должна быть достаточно велика, чтобы покрыть возможные риски.

В сделках репо покупатель вступает в права владения активом сразу после осуществления первой части сделки вплоть до момента совершения второй части. В случае неспособности продавца выкупить актив, приобретатель вправе без согласования с ним реализовать этот актив по максимально выгодной рыночной цене. Поэтому покупателя не интересует кредитная история продавца и его платёжеспособность. Основной риск покупателя связан с природой самого актива: насколько он ликвиден, обеспечен гарантиями эмитента и подвержен рыночной волатильности.

Что такое валютное РЕПО

Фактически данное определение употребляется, когда нужно описать банковское кредитование предприятий по принципу залоговой сделки.

Когда предприятию нужны деньги, причем значительная сумма, оно может получить их от банка, действуя по принципу РЕПО. Это один из наиболее удобных инструментов для компаний, осуществляющих свою деятельность на российском рынке, поскольку он нейтрализует необходимость предоставления имущественного залога. Такой вид сделок популярен и по другим причинам:

не нужно открывать счет в банке для получения кредита;

- данная схема является наиболее доступным способом получения необходимых средств юридическим лицом без риска потери активов;

- при необходимости кредит можно взять на одни сутки;

- выплату процентов нужно производить лишь по окончании сделки;

- еще один ощутимый плюс кроется в том, что кредитная сумма может достигать 90 % от рыночной стоимости акций компании, получающей деньги;

- в большинстве случаев при заключении договора российские банки не берут дополнительные комиссионные.

Типы договоров РЕПО

Существует три основных типа соглашений об обратной покупке.

- Наиболее распространенный тип —стороннее репо (также известное кактрехстороннее репо ).В этом соглашении клиринговый агент или банк проводит операции между покупателем и продавцом и защищает интересы каждого.Он хранит ценные бумаги и гарантирует, что продавец получит денежные средства в начале действия соглашения, а покупатель перечислит средства в пользу продавца и доставит ценные бумаги при наступлении срока погашения.Основными клиринговыми банками для трехстороннего РЕПО в США являются JPMorgan Chase и Bank of New York Mellon.Помимо принятия на хранение ценных бумаг, участвующих в операции, эти клиринговые агенты также оценивают ценные бумаги и обеспечивают применение определенной маржи.5 Они проводят расчет по сделке в своих бухгалтерских книгах и помогают дилерам оптимизировать обеспечение.Однако клиринговые банки не действуют как сватовство;эти агенты не находят дилеров для наличных инвесторов или наоборот, и они не действуют как брокеры.Обычно клиринговые банки проводят сделки репо в начале дня, хотя отсрочка в расчетах обычно означает, что дилерам ежедневно предоставляются миллиарды долларов внутридневных кредитов.Эти соглашения составляют от 80% до 90% рынка соглашений РЕПО, на который по состоянию на 2016 год приходилось около 1,6 триллиона долларов США.67

- При специализированном репо с поставкой для сделки требуется гарантия облигаций в начале соглашения и по истечении срока погашения. Этот тип соглашения не очень распространен.

- В репо с хранением продавец получает наличные деньги за продажу ценных бумаг, но хранит их на депозитарном счете покупателя. Этот тип соглашения встречается еще реже, поскольку существует риск, что продавец может стать неплатежеспособным, а заемщик может не иметь доступа к залоговому обеспечению.