Alibaba, Baidu и JD.com

Я хотел бы остановиться на некоторых крупнейших китайских корпорациях, которые также популярны в США. Это Alibaba, Baidu и JD.com.

Alibaba

Alibaba — это прежде всего компания электронной коммерции. BABA работает в четырех бизнес-сегментах, а именно: основная коммерция, облачные вычисления, цифровые медиа, инновационные инициативы и другие. Это означает, что BABA продает товары онлайн, взаимодействует с продавцами и покупателями, занимается облачными технологиями, а также присутствует в сфере развлечений.

Я написал подробную статью, объясняющую проблемы BABA, тот факт, что она столкнулась с давлением со стороны регулирующих органов, а также тот факт, что ее прибыль на акцию снизилась из-за падения стоимости ее инвестиций. Не говоря уже о том, что многочисленные блокировки в Китае также плохо сказались на его производительности.

Это видно из приведенных ниже диаграмм. В 2022 году прибыль на акцию BABA отставала от отрасли из-за падения стоимости ее активов.

Но есть основания полагать, что и это пройдет, особенно с учетом недооценки акций БАБА. Я объясню это позже.

Baidu

Baidu Inc. – поисковая система на китайском языке. Корпорация управляет поисковой системой, но имеет два сегмента, а именно сегмент Baidu Core и сегмент iQIYI. Baidu предоставляет услуги онлайн-маркетинга, облачные технологии, умное вождение и новые инициативы в области искусственного интеллекта. iQIYI, тем временем, является поставщиком услуг онлайн-развлечений.

CNBC

Как и у BABA, у Baidu в последнее время дела идут довольно плохо. EPS и история доходов подтверждают это. Но у BIDU есть долгосрочное будущее на китайском онлайн-рынке благодаря его лидирующим позициям. У Baidu также есть интересные возможности для роста в области роботакси. Компания также сообщила об улучшении результатов за 3 квартал 2022 г. и 4 квартал 2022 г., и руководство выразило уверенность. Постепенное открытие Китая и недооценка акций должны помочь акциям компании восстановиться.

JD.com

JD.com Inc — это компания электронной коммерции. Компания работает в двух сегментах. Сегмент JD Retail отвечает за онлайн-продажи и маркетинг. JD.com в основном специализируется на продаже электроники и бытовой техники. Сегмент New Businesses предоставляет логистические услуги.

CNBC

JD уже несколько лет сталкивается с отрицательной прибылью, и ее акции также остаются под давлением.

Но JD является гигантом электронной коммерции и, похоже, имеет хороший потенциал роста. Его конкурентные преимущества включают прямой контроль над запасами и цепочками поставок. Акции компании недооценены, особенно с учетом открытия Китая.

Возможно, вы не захотите делать ставку на одну китайскую корпорацию. В конце концов, всегда есть риски, характерные для компании. Но есть и другие способы извлечь выгоду из роста высоких технологий Китая. Во-первых, вы могли бы равномерно распределить деньги между крупнейшими корпорациями Китая. Во-вторых, вы можете выбрать ETF. Например, одним из ETF, специализирующихся на технологических предприятиях Китая, является iShares MSCI China Multisector Tech ETF ( TCHI ).

Дивидендный фонд Matthews China

. Фонд акций Intel по дивидендам Matthews China (NASDAQ: MCDFX), запущенный в 2009 году, является одним из трех популярных паевых инвестиционных фондов, ориентированных на Китай, которые предлагает компания Matthews International. В настоящее время Ю Чжан руководит фондом; его предыдущий опыт включает анализ японских компаний. Двумя основными инвестиционными целями фонда являются повышение капитала и текущий доход. Как правило, фонд инвестирует минимум своих 117 млн. Долл. США в общие активы в дивидендных платах акций компаний, штаб-квартира которых находится в Китае, включая специальные административные районы Китая в Гонконге и Макао, или которые ведут обширный бизнес в Китае. Управляющий фондом использует фундаментальный анализ и подход к инвестированию ценных бумаг для выбора акций для портфеля фонда. Фонд также может инвестировать в конвертируемый долг и другие ценные бумаги.

Среди основных фондов фонда — производитель одежды Shenzhou International Group Holdings, China Construction Bank H Shares, Boer Power Holdings, Yum Brands и Shanghai Baosight Software Company.

У фонда коэффициент расходов составляет 1,19%, что ниже среднего для активно управляемых фондов развивающихся рынков и дает дивидендную доходность 2,95%. Пятилетний годовой доход составляет 10%. Финансовый фонд Matthews China оценивается немного ниже среднего по степени риска, хотя он выше среднего по волатильности.

Является ли Li Auto хорошей акцией для покупки?

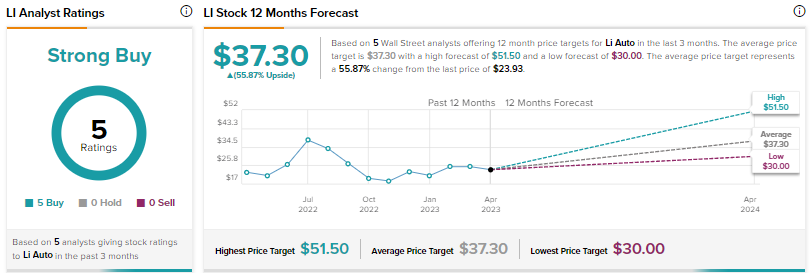

Ранее на этой неделе аналитик Morgan Stanley Тим Сяо подтвердил рекомендацию «покупать» и целевую цену акций Li Auto в размере 30 долларов. Аналитик отметил, что апрель стал вторым кварталом подряд, когда поставки превысили 20 000 единиц.

Сяо считает, что, хотя предыдущая цель Li Auto в 30 000 ежемесячных продаж во втором квартале 2023 года кажется высокой планкой для достижения, значительный рост продаж компании по сравнению с ее аналогами может стимулировать краткосрочное движение акций.

Он считает, что более высокие, чем ожидалось, заказы L7 могут привести к росту акций. Кроме того, успешный запуск Li AD Max 3.0 может увеличить выручку.

Консенсус-рейтинг Уолл-стрит «Строгая покупка» для Li Auto основан на пяти единодушных покупках. Средняя целевая цена в $37,30 предполагает потенциал роста почти на 56%. Акции выросли более чем на 17% с начала года.

Лучшие китайские акции на мировом рынке

Китайский рынок акций становится все более привлекательным для мировых инвесторов. Китайская экономика продолжает быстро расти, и многие китайские компании демонстрируют впечатляющие результаты. В этой статье мы рассмотрим некоторые из лучших китайских акций, которые можно приобрести на мировом рынке.

1. Alibaba Group Holding Limited — это одна из самых крупных интернет-компаний в мире. Они специализируются на электронной торговле, облачных вычислениях и цифровых платежах. Alibaba является лидером в своей отрасли и имеет большие перспективы для дальнейшего роста.

3. Baidu, Inc. — поисковая система, считающаяся китайским эквивалентом Google. Baidu также разрабатывает искусственный интеллект и автономные автомобили. Компания нацелена на дальнейшее развитие технологий и улучшение пользовательского опыта.

4. JD.com, Inc. — вторая по величине интернет-компания в Китае, специализирующаяся на электронной коммерции. JD.com предлагает широкий ассортимент товаров и обеспечивает быструю доставку по всей стране. Компания также активно развивает технологии и инновации.

5. Meituan — китайская онлайн-платформа, предлагающая услуги доставки еды, отелей, туров и других услуг. Meituan является одной из самых успешных и быстрорастущих компаний в Китае. Они также активно инвестируют в развитие новых технологий, таких как искусственный интеллект и автономная езда.

6. Alibaba Pictures Group Limited — компания, специализирующаяся на производстве и распространении фильмов и телевизионных программ. Alibaba Pictures является частью Alibaba Group и имеет большие амбиции в индустрии развлечений. Они активно инвестируют в качественное кино и талантливых режиссеров.

7. NetEase, Inc. — интернет-компания, которая предоставляет онлайн-игры, новостные порталы и различные интернет-сервисы. NetEase является одной из лидирующих компаний в игровой индустрии и имеет большую аудиторию по всему миру.

8. BYD Company Limited — китайская компания, специализирующаяся на производстве электрических автомобилей и аккумуляторов. BYD является одним из лидеров в области электромобильной технологии и имеет большие перспективы для дальнейшего роста.

9. China Mobile Limited — крупнейший провайдер мобильных услуг в Китае. China Mobile имеет огромную базу клиентов и обладает большим потенциалом для роста в связи с развитием мобильной связи и интернета в Китае.

10. Ping An Insurance (Group) Company of China, Ltd. — китайская страховая компания, предоставляющая широкий спектр услуг. Ping An Insurance является одной из крупнейших страховых компаний в мире и имеет сильное присутствие на внутреннем и международном рынках.

Это только некоторые из лучших китайских акций, которые можно приобрести на мировом рынке

Однако, прежде чем принимать решение об инвестициях, всегда важно провести собственное исследование и оценить риски. Китайский рынок акций может быть высокорискованным, но при правильном подходе также может предоставить хорошие возможности для инвесторов

Анализ рынка и выбор лучших вариантов для инвестирования

Китайский рынок акций представляет собой один из самых динамичных и перспективных сегментов мировой экономики

В связи с быстрым ростом и модернизацией китайских компаний, все больше инвесторов обращают внимание на возможности инвестирования в акции китайских компаний

При анализе рынка акций Китая необходимо учитывать не только финансовые показатели компаний, но и сектор, в котором они работают, конкурентную среду, прогнозы экономического роста страны и другие факторы, которые могут оказывать влияние на инвестиции.

При выборе лучших вариантов для инвестирования рекомендуется обратить внимание на компании с сильным финансовым положением, диверсифицированной бизнес-моделью, высокой рентабельностью и инновационным потенциалом

Важно также учесть текущую рыночную цену акций и их потенциал для роста в ближайшем будущем

Исходя из вышеупомянутых факторов, следующие компании входят в список лучших вариантов для инвестирования в 2023 год на китайском рынке акций:

- Alibaba Group Holding Limited (BABA): Эта крупнейшая в мире торговая компания имеет прочную позицию на рынке электронной коммерции в Китае и за его пределами. Стабильный рост доходов, устойчивый бизнес-модель и высокая ликвидность делают акции Alibaba привлекательными для инвесторов.

- Tencent Holdings Limited (TCEHY): Эта компания является одной из ведущих игроков в сфере интернет-технологий. Tencent предлагает широкий спектр услуг, включая онлайн-игры, социальные сети и платежные системы. Благодаря устойчивым финансовым показателям и высокому росту, акции Tencent являются привлекательным вариантом для инвестирования.

- Midea Group Co., Ltd. (MDDYF): Midea Group специализируется на производстве бытовой техники и климатической техники. Эта компания является одним из лидеров на своем рынке и продолжает демонстрировать стабильный рост. При отличных финансовых показателях и перспективном секторе, акции Midea Group имеют потенциал для роста.

- JD.com, Inc. (JD): JD.com является одной из ведущих торговых онлайн-платформ в Китае. Компания предлагает широкий ассортимент товаров и услуг, включая электронику, одежду, продукты питания и другие товары. Стабильный рост, высокая ликвидность и диверсифицированный бизнес-модель делают акции JD.com привлекательными для инвесторов.

- Baidu, Inc. (BIDU): Baidu — это крупнейшая поисковая система в Китае. Компания также занимается разработкой и исследованием искусственного интеллекта. Сильный потенциал для роста в сфере искусственного интеллекта и стабильные финансовые показатели делают акции Baidu привлекательными для инвесторов.

- BYD Company Limited (BYDDF): BYD — это китайская компания, специализирующаяся на производстве электрических автомобилей и аккумуляторов. В связи с растущим спросом на электромобили и стремлением к экологически чистым технологиям, акции BYD имеют потенциал для роста в ближайшем будущем.

- Ping An Insurance (Group) Company of China, Ltd. (PNGAY): Ping An Insurance — это одна из крупнейших страховых компаний в Китае. Компания также предлагает широкий спектр финансовых услуг, включая банковское дело и управление активами. Стабильность и диверсификация бизнеса делают акции Ping An Insurance привлекательными для инвесторов.

- Meituan (MPNGF): Meituan — это лидирующая китайская платформа для заказа еды и предоставления услуг доставки. Компания продолжает демонстрировать рост, благодаря высокому спросу на услуги доставки. Акции Meituan представляют потенциал для инвестиций в сегменте онлайн-сервисов.

- NetEase, Inc. (NTES): NetEase является одной из ведущих компаний в сфере онлайн-развлечений в Китае. Компания предлагает широкий спектр игр и медиа-услуг. С устойчивыми финансовыми показателями и постоянной инновационной деятельностью, акции NetEase могут представлять привлекательность для инвесторов.

- Kweichow Moutai Co., Ltd. (KWIIY): Kweichow Moutai — это крупнейший производитель и дистрибьютор алкогольных напитков в Китае. Компания специализируется на выпуске высококачественных алкогольных изделий. Стабильный рост доходов и востребованность продукции делают акции Kweichow Moutai привлекательными для инвестиций в сегменте алкоголя.

При выборе компаний для инвестирования на китайском рынке акций, важно помнить о потенциальных рисках и следить за изменениями в экономике Китая. Рекомендуется также проконсультироваться с финансовым советником перед принятием решения об инвестициях

Рейтинг китайских акций 2023: полный обзор и прогноз

| Номер | Компания | Рейтинг | Прогноз |

|---|---|---|---|

| 1 | Alibaba Group Holding Limited | AAA | Рост капитализации и увеличение доли рынка в секторе электронной коммерции. |

| 2 | Tencent Holdings Limited | AAA- | Ожидается продолжение успешного развития в сфере онлайн-игр и стримингового контента. |

| 3 | Ping An Insurance (Group) Company of China, Ltd. | AA+ | Предполагается укрепление позиций на рынке страхования и финансовых услуг. |

| 4 | JD.com, Inc. | A+ | Ожидается рост в секторе электронной коммерции и логистики, особенно в сельских районах. |

| 5 | Meituan | A- | Прогнозируется увеличение доли рынка в сфере доставки еды и услуг заказов. |

Рейтинг китайских акций основан на различных факторах, таких как финансовые показатели, рыночная капитализация, стратегия развития и инновационные решения компаний

Однако, важно помнить, что инвестирование в акции всегда сопряжено с определенными рисками, поэтому рекомендуется консультироваться с финансовым советником перед принятием решения

В целом, китайский рынок акций остается привлекательным для инвесторов, благодаря быстрому развитию китайской экономики, большой аудитории потребителей и инновационным компаниям

Однако, важно следить за политическими и экономическими событиями, которые могут повлиять на рынок и изменить рейтинг китайских акций

Что нужно знать о криптовалютах и ETF в 2024 году

В настоящее время не существует ETF, которые позволяют тебе напрямую инвестировать в Bitcoin или другие криптовалюты. Несколько компаний, включая Fidelity, подали заявку в Комиссию по ценным бумагам и биржам (SEC), чтобы предложить Bitcoin ETFs, но агентство не спешит их утверждать. В недавнем заявлении Комиссия по ценным бумагам и биржам США поставила под сомнение, что рынок фьючерсов Bitcoin может поддержать появление ETF, которые не могут ограничить дополнительные активы инвесторов, если фонд станет слишком большим или доминирующим.

Предлагаем вам: 5 популярных инвестиционных стратегий для начинающих

Однако существуют ETF, которые инвестируют в компании, использующие технологию, лежащую в основе Bitcoin, известную как блокчейн. Эти ETF держат акции таких компаний, как Microsoft, PayPal, Mastercard и Square. Все эти компании используют технологию блокчейн в различных частях своего бизнеса. Одна вещь, которую эти ETF не дают тебе, — это прямое воздействие на Bitcoin, но поскольку технология блокчейн продолжает расти, компании, входящие в эти ETF, могут получить выгоду.

Пока неясно, когда и будут ли доступны для покупки ETF, инвестирующие непосредственно в Bitcoin или другие криптовалюты

Важно помнить, что криптовалюты являются высоко спекулятивными инвестициями и ничего не производят для своих владельцев. ETFs, которые фокусируются на блокчейне, в конечном итоге могут быть более безопасным способом получить прибыль от его будущих инноваций

Bilibili (BILI).

В том же духе, Bilibili – это компания онлайн-развлечений, ориентированная на молодежь Китая. Его основным рынком являются молодые люди, родившиеся в период между 1990 и 2009 годами, и услуги компании включают потоковое видео, прямые трансляции и мобильные игры.

Хотя Bilibili не имеет признания имени некоторых крупных китайских технологических компаний, у нее долгая история (по крайней мере, для компании, занимающейся игрой и потоковым видео). Компания была основана в 2009 году и имеет стратегические партнерские отношения с Tencent Holdings и другими игроками в мобильных играх.

Стоит также отметить, что Sony (SNE) сделала крупные инвестиции в Bilibili в начале апреля, получив 5%-ную долю участия в компании.

Bilibili гораздо более умозрительный, чем некоторые другие имена в этом списке, потому что он никогда не приносил прибыль в своей публично торгуемой жизни. Но это история роста и убыточные акции могут делать все для себя, если они в конечном итоге рассчитывают на прибыль.

За последние пять лет доходы выросли. В 2015 году компания принесла скудные 15 миллионов долларов продаж, за последние 12 месяцев эта цифра выросла примерно до 960 миллионов долларов.

Учитывая более шаткий прогноз прибыли. Возможно, вы захотите сделать BILI более маленькой позицией, чем некоторые из наиболее известных китайских акций в этом списке. Но если вы хотите сделать прямую ставку на Gen Z в Китае, то это ваш вариант.

Tencent Music Entertainment (TME).

Потоковым музыкальным сервисам, таким как Spotify (SPOT), было трудно поддерживать прибыльность на своих основных рынках США. Но Tencent Music Entertainment (TME), ведущая китайская служба потоковой передачи музыки, годами приносила прибыль, и с 2016 года увеличила свои доходы более чем в пять раз.

Для тех, кто не знаком с бизнес-моделью, потоковые музыкальные сервисы можно рассматривать как «умное» радио, которое изучает то, что вам нравится, адаптирует ваш список воспроизведения и вносит соответствующие предложения. Потому что, когда система изучает ваши шаблоны прослушивания, ее рекомендации постепенно улучшаются со временем. Это держит своих слушателей при себе.

Tencent Music Entertainment – это не просто подражатель Spotify. Он имеет ярко выраженную китайскую индивидуальность, включая местных фаворитов, таких как онлайн-караоке и групповое пение на платформах WeSing, Kugou Live и Kuwo Live.

Как следует из названия, Tencent Music Entertainment является дочерней компанией Tencent Holdings, то есть имеет поддержку одной из самых влиятельных технологических компаний в мире.

Детали

Китайские инвесторы и ранее покупали акции, ориентируясь на названия компаний. Во время президентских выборов в США в 2016 году компания Wisesoft Co., чье китайское название звучит как «Трамп выигрывает по-крупному», выросла, в то время как Yunnan Xiyi Industrial Co., или «Тетя Хиллари», упала.

На этот раз безумие, связанное с драконами, происходит на фоне трудностей на рынке акций, связанных с опасениями по поводу восстановления экономики страны и геополитической напряженности. Ключевой индекс внутреннего рынка Китая CSI 300 с начала года упал на 6%.

Компании призывают инвесторов принимать рациональные инвестиционные решения

«Цена акций значительно отклонилась от разумной оценки котирующихся на бирже компаний той же отрасли, а также от фундаментальных показателей компании», — говорится в заявлении биржи.

Эксперты Bloomberg также напоминают, что покупать акции просто из-за названия, не принимая во внимание фундаментальные показатели или перспективы, — большой риск.

Разнообразие китайских компаний на рынке акций

Китайский рынок акций предлагает широкий выбор компаний различных отраслей. В него входят как крупные государственные корпорации, так и быстро развивающиеся частные предприятия. Каждая компания имеет свои особенности и привлекает инвесторов разными факторами.

Некоторые китайские компании, такие как Alibaba Group, Tencent Holdings и Baidu, являются лидерами в области интернет-технологий и цифровых услуг. Они обладают большой аудиторией пользователей, инновационными продуктами и высокой рентабельностью

Инвесторы, заинтересованные в сфере высоких технологий и цифровой экономики, могут обратить внимание на эти компании

Другие китайские компании, такие как PetroChina, Industrial and Commercial Bank of China и China Mobile, являются гигантами в отраслях энергетики, финансов и телекоммуникаций соответственно. Они имеют влиятельное положение на рынке и продолжают удерживать свои позиции благодаря своей надежности и стабильности. Эти компании часто привлекают инвесторов, предпочитающих консервативные инвестиции с низким уровнем риска.

Кроме того, на рынке акций Китая представлены компании из других отраслей, таких как производство автомобилей, сельское хозяйство, фармацевтика и многое другое. Например, компания Geely Automobile Holdings олицетворяет китайскую автомобильную промышленность и активно конкурирует на международном рынке, а компания China Resources Beer — крупнейший производитель пива в Китае.

Выбор китайских компаний на рынке акций зависит от инвестиционных целей и стратегии каждого инвестора. Разнообразие компаний позволяет инвесторам создать хорошо диверсифицированный портфель и распределить риски. Независимо от того, интересуетесь ли вы высокими технологиями, энергетикой или другой отраслью, вы сможете найти китайскую компанию, которая соответствует вашим предпочтениям и стратегии.

Что происходит

В преддверии года Дракона китайские инвесторы вкладывают деньги в акции компаний, названия которых связаны с этим мифическим существом, сообщает Bloomberg.

В октябре в названиях шести из 10 компаний, добившихся роста на Шанхайской бирже, был китайский иероглиф «дракон».

Производитель автозапчастей Ningbo Shenglong Automotive Powertrain System Co.Фото: SLPT / Wikipedia

Например, акции производителя автозапчастей Ningbo Shenglong Automotive Powertrain System Co. и производителя пресс-форм Ningbo Tianlong Electronics Co. выросли за месяц почти на 200%.

Производитель прессов Ningbo Tianlong Electronics Co.Фото: Ningbo Tianlong / WikipediaФармацевтическая компания Henan Taloph Pharmaceutical Stock Co.Фото: Henan Taloph Pharm / Wikipedia

Год Дракона по китайскому календарю начинается 10 февраля. Bloomberg связывает интерес к акциям компаний именно с суевериями, связанными с символом года.

2023 год и голубые фишки Китая

Китайская экономика вторая на планете. И фондовый рынок страны, несмотря на молодость, растет опережающими темпами. В рейтинге Fortune Global 500 по итогам 2022 года 135 компаний из Китая, т.е. более четверти. А в первой пятерке 3 китайские компании.

Ведущая фондовая биржа Китая — Шанхайская (Shanghai Stock Exchange, SSE). Самые крупные, устойчивые и значимые китайские компании на Шанхайской бирже составляют SSE 50 Index, который по сложившейся традиции называют Индексом Голубых фишек Китая. См. рисунок:

Однако для рядового инвестора эта информация носит лишь ознакомительный характер. И дает подсказки для инвестирования.

Особенности китайского фондового рынка в 2023 году

Дело в политике регулирования фондового рынка Китая. SSE находится под управлением государственной Комиссии по ценным бумагам КНР и проводит ее решения. Поэтому включение бумаги в индекс является непростой и многоэтапной процедурой и отражает, в первую очередь, государственную необходимость.

Кроме того, из полутора тысяч акций, залистингованных на SSE, лишь около трети доступны иностранным инвесторам через Гонконгскую фондовую биржу (Hong Kong Stock Exchange and Clearing, HKEX).

Например, иностранным инвесторам недоступны акции китайской компании State Grid, крупнейшей энергоснабжающей компании мира. Также «вне доступа» акции Kweichow Moutai – самой дорогой алкогольной компании мира. Выручка и прибыль этих компаний растут практически безостановочно уже много лет.

Обратный пример. Гигант электронной торговли и лидер китайского финтеха – АлиБаба (ВАВА) представлен на HKEX. У компании отличные показатели выручки, долга, маржинальности, прибыльности. И при этом самые низкие значения мультипликаторов P/E, P/S за время присутствия на бирже. Но сейчас не время ее покупать. У инвесторов есть веские причины недооценивать ВАВА.

Причина в сложных отношениях власти Китая и компании. Регулятор вмешивается в бизнес компании, нанося ущерб действиями и параллельно выставляя миллиардные штрафы. Компанию вынудили участвовать в государственной программе по поддержке уровня жизни населения по формуле «Всеобщего перераспределения благ». Из прибыли 150 млрд. юаней компания перечислит государству 15 млрд. При этом интересы акционеров игнорируются.

Гонконгская фондовая биржа

На Гонконгской бирже обращается более 2500 акций, преимущественно материкового Китая, также Гонконга и других стран Юго-Восточной Азии. Его основной индекс Hang Seng Index (HSI) значительно точнее отражает реальное состояние экономики Китая.

В состав индекса включены 50 крупнейших по размеру капитализации компаний. Их список легко найти в интернете, например, на Вики https://ru.wikipedia.org/wiki/Hang_Seng.

Разворот индекса — хороший сигнал для начала поиска надежных растущих активов из числа «голубых фишек».

Особенности Гонконгской биржи

- В отличие от материкового Китая администрация Гонконга лишена возможности манипулирования рынком.

- Цены акций компаний, ориентированных на США, коррелированы с курсом доллара США. Чем дороже доллар США, тем выгоднее этим компаниям.

- Курс гонконгского доллара привязан к курсу американского доллара и регулируется в узком коридоре;

- Влияние экономической «войны» между США и Китаем.

- Осторожный (из-за боязни санкций), но постоянно растущий интерес американских инвесторов к фондовому рынку Китая.

Для российского инвестора выход на китайский рынок предоставляет «Санкт-Петербургская Биржа». В январе 2023 на бирже представлены акции 99 компаний Китая. Но по заявлениям представителей биржи есть планы «значительно расширить» листинг китайских компаний.

Аналитики ведущих брокеров России (Финам, БКС, Тинькофф и др.) рекомендуют российским инвесторам акции «голубых фишек» Китая на Гонконгской бирже. Это Alibaba, Geely Automobile, Baidu, China Life Insurance Co Ltd, JD.com, Petrochina, Tencent, Xiaomi и другие.

40% веса индекса — акции финансовых и страховых компаний: China Construction Bank, AIA Group, China Merchants Bank, China Life Insurance Company и др.

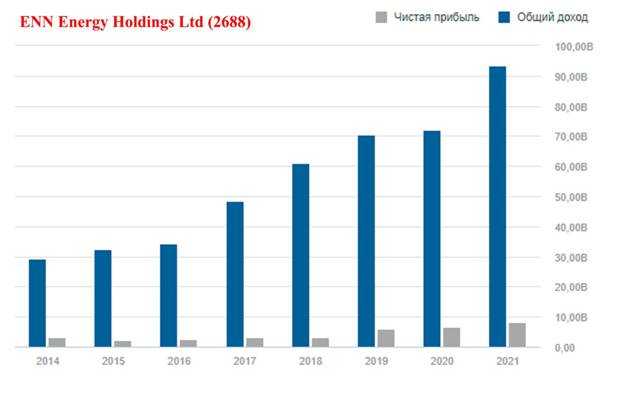

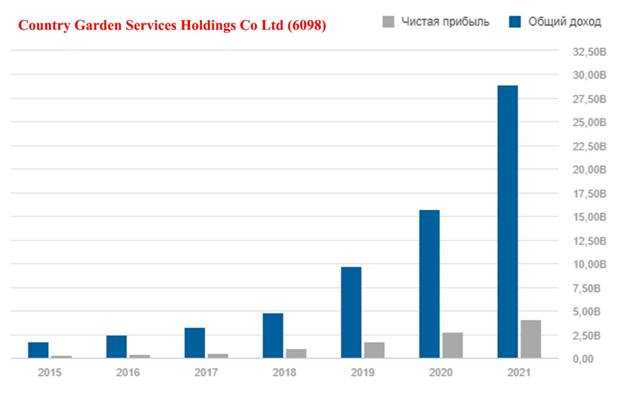

Блестящие финансовые показатели позволяют добавить к ним ENN Energy Holdings, Country Garden Services Holdings Co Ltd с потенциалами роста 90%.

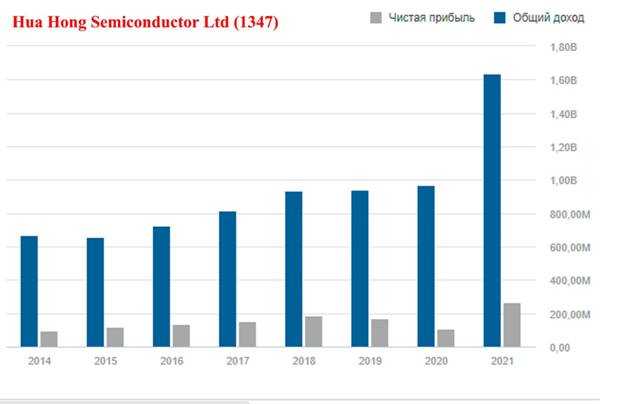

И даже, не входящий в индекс Hua Hong Semiconductor с потенциалом роста 120%.

Фондовый рынок Китая продолжает рост. А после отмены в начале 2023 года «политики нулевой терпимости» COVID-19 ожидается ускорение роста. Аналитики Morgan Stanley ожидают 9% роста экономики. В этих условиях инвестор имеет варианты увеличения своих инвестиций.

ZTO Express (Cayman).

Крупнейший игрок в китайской экспресс-доставке посылок с долей рынка 19,1% по сравнению с прошлым годом. Компания располагает парком более 7350 линейных транспортных средств, которые обслуживают около 30 000 центров приема и доставки по всему Китаю.

Как и многие китайские акции за последние несколько лет, темпы роста ZTO поражают воображение. Объем посылок подскочил на 42% в прошлом году после скачка на 37% и 38% в 2018 и 2017 годах соответственно. Объемы продаж в первом квартале 2020 года пока недоступны, но, вероятно, повсеместные блокировки только сделали услуги ZTO еще более необходимыми. Просто поймите, что ZTO может увидеть деятельность, аналогичную UPS, в которой изменение потребительского и товарного ассортимента в краткосрочной перспективе ограничивает прибыль.

Вероятно, в этом году в Китае будет зафиксирован первый реальный спад за последние десятилетия, но вы никогда не узнаете об этом, если посмотрите на стоимость акций ZTO. Акции продолжают расти в течение всего года, и в настоящее время находятся на рекордных максимумах.

Мы не знаем много о том, что будет дальше в мире пост-коронавируса. Но можно предположить, что в любой реальности ZTO и его коллеги доставляют больше посылок.

Контекст

Стремясь привлечь китайских покупателей, многие премиальные бренды ежегодно выпускают товары с астрологическими символами к лунному Новому году. Также они используют красный цвет и золото, которые ассоциируются в китайской традиции с удачей. Эта продукция активно продвигается на рынке КНР.

В 2017 году, символом которого был Огненный Петух, компания Calvin Klein произвела мужское белье с золотым изображением петуха, а Dior — браслет с фигуркой птицы. В 2021-м Cartier продавали браслет Trinity с красным шнуром, который отсылает к красным нитям, которые принято повязывать на запястье, а Vacheron Constantin представили часы с символом года — Быком, вдохновленные традиционной техникой вырезания из бумаги. В 2023 году, на фоне восстановления рынка после пандемии, многие производители одежды выпустили «кроличьи» коллекции. Среди них Miu Miu, Gucci, Dior, Bottega Veneta и Salvatore Ferragamo.

Фото: Vacheron Constantin

- Хотя некоторые товары вызывают скорее критику, чем одобрение, активные дискуссии в соцсетях подтверждают интерес покупателей к подобным товарам, отмечает Jing Daily.

- Австралия в рамках кампании по укреплению отношений с Китаем решила выпустить коллекционные монеты с драконом из золота и серебра. Монеты с драконом отчеканили также в Сингапуре.

Фото: jaggards.com.au