🏦 Аргументы в пользу компании

— Крупный и основной андеррайтер в IPO. Morgan Stanley давно сосредоточился на более рискованном, но быстрорастущем секторе технологий. Банк был ведущим андеррайтером Google, Inc., Groupon , Inc. и Salesforce.com. Компания также сыграла важную роль в IPO для Cisco Systems, Inc и Facebook, Inc. Morgan Stanley также был ведущим андеррайтером IPO Snap Inc., в результате которого было привлечено 3,4 миллиарда долларов. По общей выручке от инвестиционного банкинга он занимает третье место, но первое место по количеству IPO в мире (если ссылка не открывается, то VPN поможет)

— Неплохой работодатель, если верить рейтингам и отзывам. Подробнее

— В долгосрочном плане конъюнктура для компании складывается скорее позитивная. Государства мира плотно подсели на долговую иглу, а частные и институциональные инвесторы будут стремиться обогнать инфляцию и хоть как-то компенсировать падение или стагнацию доходов с помощью инвестиций. Morgan Stanley точно кое-что перепадет от этих процессов.

— Morgan Stanley осенью 2020 объявил о сделке по приобретению Boston, MA-based Eaton Vance Corp., стоимостью около 7 миллиардов долларов США. Голосующий трест, владеющий всеми голосующими обыкновенными акциями Eaton Vance, одобрил сделку. После закрытия сделки Morgan Stanley Investment Management (MSIM) получит 1,2 триллиона австралийских долларов и более 5 миллиардов долларов от общей выручки. «Eaton Vance идеально подходит для Morgan Stanley,» сказал James P. Gorman, председатель совета директоров и главный исполнительный директор Morgan Stanley. «Эта сделка еще больше способствует нашей стратегической трансформации, продолжая увеличивать комиссионные доходы в дополнение к нашей франшизе на мировом рынке инвестиционно-банковских и институциональных ценных бумаг». С приобретением Eaton Vance, Morgan Stanley будет контролировать 4,4 триллиона долларов клиентских активов и AUM в своих сегментах » Management and Investment Management», — отметил Горман. По плану сделка должна быть закрыта во 2 квартале 2021.

— В условиях экономического спада, вызванного коронавирусом, ФРС ограничила выплату дивидендов и выкуп акций крупными банками в целях сохранения ликвидности. Так, в четвертом квартале Morgan Stanley выплатил дивиденды в размере 35 центов на акцию и в прошлом году не выкупал акции. Однако, после разрешения ФРС, компания возобновит выкуп акций в первом квартале 2021 года. На 2021 год компания разрешила выкупить акций стоимостью до $10 млрд.

— Ожидается, что финансовый сектор выиграет по мере роста экономической активности в 2021 и 2022 годах. Согласно отчету Credit Suisse , улучшение условий кредитования и повышение процентных ставок будут положительными для сектора в целом. По этой причине исследовательская группа Credit Suisse считает, что финансовые акции — это выгодная сделка. Позитивные изменения в экономике, улучшение условий кредитования и общий возврат к нормальной жизни будут способствовать росту финансовых акций. Morgan Stanley получит выгоду от этих изменений.

— Morgan Stanley предпринял ряд инициатив по реструктуризации операционной деятельности с целью увеличения надежных источников дохода. Таким образом, компания фокусируется на сегментах — Walth Management и Investment Management, так как они в меньшей степени зависят от фондовых рынков. Принятые в последнее время меры по стратегическому расширению компании, включая запланированную покупку Eaton Vance, а также приобретение E*Trade Financial и Shareworks, являются шагами в этих направлениях. В результате этих усилий совокупный вклад сегмента в чистую выручку подскочил с 26% в 2010 году до 46% в 2020 году. Совокупные активы клиентов сегмента WM также продемонстрировали трехгодичный среднегодовой темп роста (CAGR) в размере 31,8% (2018-2020 гг.), в то время как совокупный баланс активов сегмента IM составил 17,5% (конец 2020 г.)

— Позитивные планы руководства компании на будущее, например по повышению рентабельности и доходов. Подробнее

— Рост дивидендов

— Растущие доходы, сильный бизнес.

— Финансовое здоровье, у компании есть много кеша.

Почему на трейдинге нельзя заработать

Причин две.

Нельзя предсказать будущее

Будущего никто не знает. Вообще никто. Неожиданная новость может мгновенно обваливать рынки, и никто не будет к этому готов. Вот торговали трейдеры турецкой лирой, торговали и торговали, все было нормально. Потом вдруг в выходит новость – турки попытались свергнуть Эрдогана. И курс лиры обвалился.

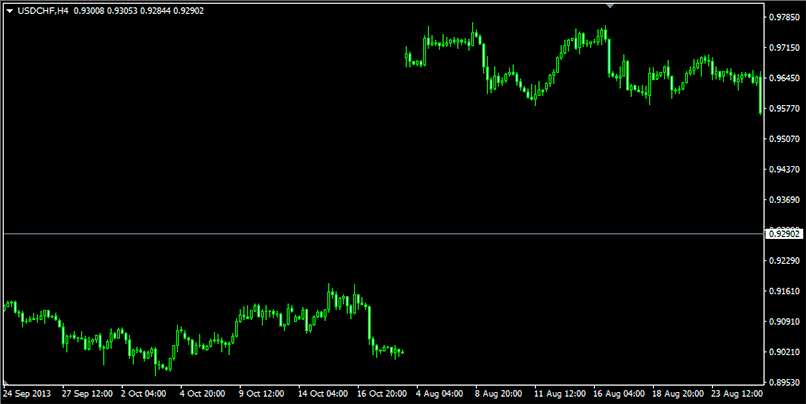

Или вот пример со швейцарским франком. В воскресенье правительство Швейцарии решило перестать удерживать франк на одном уровне с долларом. Такого вообще никто из трейдеров не ожидал. Утром в понедельник картина на рынке была вот такой:

Как можно было это предсказать технической или фундаментальной аналитикой? Вообще никак.

Во-вторых, на цену влияет огромное количество факторов. Например, Трамп проиграл на выборах Байдену – как отреагирует рубль? Допустим, рубль снизится. А что если в этот момент все страны ЕС примут российскую вакцину от коронавируса? А что если нефть вдруг начнет расти, и рубль будет укрепляться вместе с ней? А что если Америку захлестнет волна беспорядков и доллар наоборот ослабнет к рублю?

Как разобраться во всей этой каше? Каждый аналитик будет в ней разбираться по своему. И кто-то из трейдеров «угадает» и заработает, кто-то «не угадает» и потеряет деньги.

Никто просто так не отдаст свои деньги

Если вы решили стать трейдером – вы решили поотнимать деньги у других трейдеров на рынке.

Открыть счет для трейдинга – значит сказать: «Я один умный, а вы все глупые. Сейчас ваши деньги станут моими».

Вы думаете, что это может быть правдой? Что вы можете быть умнее миллионов людей, аналитиков, биржевых спекулянтов с высшим экономическим образованием, которые торгуют на бирже? Нет.

Они намного умнее вас. И они не собираются отдавать вам свои деньги просто так.

Если вы увидели тренд на рынке и решили торговать по тренду – вы думаете, что остальные трейдеры слепые и не видят его? Если вы прочитали новость о закрытии границ, вы думаете, что другие спекулянты об этом не знают? Вообще-то, есть тысячи людей, которые узнали об этом закрытии границ задолго до журналистов и задолго до вас.

Правило № 5. Знайте, когда можно нарушать правила

Может показаться, что это противоречит тому, что мы только что рассмотрели

В конце концов, мы только что обсудили, насколько важно следовать правилам

Должны ли вы их нарушать?

И да, и нет.

Эд Сейкота отлично объясняет, почему важен баланс между соблюдением правилам и их нарушением.

Вот что он говорит о нарушении правил:

Другими словами, ощущения часто так же важны, как и ваши торговые правила.

Но мы считаем, что правильным чувствам и интуиции можно научиться.

Никто не рождается со способностью предсказывать вероятный путь продвижения рынка вперёд с использованием одной только интуиции.

Это умение вырабатывается после тысяч часов экранного времени.

При первом прочтении этого отрывка больше всего нас удивила часть, касающаяся ухода вообще.

Что имеет в виду Эд Сейкота?

Он говорит, что, если что-то не кажется ему правильным, он остаётся в стороне, независимо от того, что его правила говорят ему делать.

Это очень важное наблюдение. Как упоминалось ранее в этой статье, ваша первая задача в качестве трейдера – защитить свой капитал, и именно для этого Эд использует свою интуицию

Филиалы Morgan Stanley по всему миру

Когда дело доходит до глобального банковского дела, Morgan Stanley — это имя, которое резонирует с финансовым мастерством и широким присутствием. Имея многочисленные филиалы по всему миру, Morgan Stanley зарекомендовал себя как лидер финансовой индустрии. Давайте беззаботно, но информативно взглянем на некоторые из замечательных отделений Morgan Stanley по всему миру.

Разгадка тайны башни Morgan Stanley в Нью-Йорке

Башня Morgan Stanley Tower, расположенная в самом сердце оживленного финансового района Нью-Йорка, возвышается и гордо возвышается. Его культовую структуру и впечатляющий фасад трудно не заметить. Кому нужны такие достопримечательности, как Статуя Свободы, если у вас есть здание, которое практически кричит о «деньгах»? Только не позволяйте его величию запугать вас – они не собираются задавать вам вопросы на фондовом рынке, когда вы входите в двери.

Из города романтики в город финансов: Morgan Stanley Paris

Ах, Париж, город любви! Но знаете ли вы, что здесь также находится один из процветающих филиалов Morgan Stanley? Расположенный среди очаровательных улиц и красивой архитектуры, офис Morgan Stanley в Париже добавляет нотку финансовой изысканности этому романтическому городу. Прогуливаетесь ли вы по Сене или пьете кофе в уютном кафе, не удивляйтесь, если столкнетесь с учтивым банкиром, ведущим дела на своем смартфоне – ведь даже к деньгам в городе романтики нужно немного любви.

Morgan Stanley Tokyo: Где традиции встречаются с инновациями

В стране суши, цветущей сакуры и караоке Morgan Stanley Tokyo остается центром финансового опыта. Этот филиал, расположенный в оживленном городе Токио, органично сочетает в себе традиции и современность. От безмятежных садов Императорского дворца до шумных улиц Сибуи — офис Morgan Stanley в Токио демонстрирует идеальное сочетание японской культуры и мировых финансов. И кто знает, может быть, однажды вы станете свидетелем караоке-битвы между торговцами во время обеденного перерыва.

От валлаби до Уолл-стрит: Morgan Stanley Sydney

В Сиднее, Австралия, Morgan Stanley процветает на фоне потрясающих пляжей и уникальной дикой природы. Представьте себе, что вы входите в их офис и вас встречает прыгающий по коридору кенгуру — это маловероятно, но да ладно, мы ведь можем мечтать, не так ли? Сидней с его яркой атмосферой и процветающей экономикой оказался идеальным местом для открытия австралийского филиала Morgan Stanley. Итак, в следующий раз, когда вы планируете поездку в Австралию, не забудьте заскочить и поздороваться с банкирами – только не упоминайте об идее кенгуру, они могут подумать, что вы слишком дикий для их вкус.

Мир — ваша устрица, и Morgan Stanley там

Это всего лишь несколько примеров невероятных филиалов Morgan Stanley, разбросанных по всему миру. От небоскребов Нью-Йорка до живописных улиц Токио — каждый офис представляет собой уникальное сочетание местной культуры и мировых финансов. Итак, в следующий раз, когда вы окажетесь в одном из этих городов, найдите минутку, чтобы оценить огромный охват Morgan Stanley и, возможно, даже представить, каково было бы справляться с суетой высоких финансов с долей юмора.

Are other banks looking at generative AI?

It’s fair to say the opportunity for banking and generative AI to partner together is massive. JPMorgan confirmed back in May that it was looking to develop a ChatGPT-like AI model to handpick investments for customers. The banking titan is also investing $1 billion in AI and data analytics in 2023, with a view to investing either the same or more every year.

That’s nothing compared to the potential return on investment. JPMorgan predicts it will see $1.5 billion in realized value for 2023 alone, while McKinsey estimates AI could create up to $1 trillion of additional value every year for the global banking sector.

Citigroup also laid out its AI plans recently, with CEO Jane Fraser confirming the bank had been working on generative AI models for the last three years. Fraser commented in her LinkedIn post that “the risks of not embracing generative AI far outweigh the risks of engaging with it.” Citi, along with JPMorgan and Goldman Sachs, had banned ChatGPT on their trading floors until a full risk assessment was completed.

The Evident AI Index ranks the top 23 banks in North America and Europe on how well-prepared they are for the coming AI revolution, with JPMorgan taking the top spot by some distance. Ranked on talent, innovation, leadership and transparency, U.S. banks are further ahead of their European counterparts and took up seven of the top 10 spots. Morgan Stanley held the tenth spot in the index.

🏦Минусы и риски

— Сегмент Institutional Securities (в основном представляющий собой торговый и инвестиционно-банковский (IB) бизнес) зависит от общей эффективности фондовых рынков. Под влиянием вспышки коронавируса, вызвавшей волатильность рынка, наряду с повышенной активностью клиентов, оба бизнеса продемонстрировали впечатляющий рост в 2020 году. Таким образом, в прошлом году наблюдался рост доходов сегмента. Будущие результаты сегмента остаются неопределенными, так как они зависят от развития событий на финансовых рынках и от оборотов клиентов.

— Обвалы фондового рынка. Обвал снизит котировки акций многих компаний. В случае инвестбанков вроде Morgan Stanley такое обрушение будет более болезненным, потому что сильно повлияет на доходы. Да, выручка с торговли на бирже вырастет, но другие категории выручки, дающие огромные деньги, например управление капиталом, сильно просядут.

— Слабые показатели рентабельности и эффективности использования средств акционеров.

— Конкуренция. Конкурентов много…начиная от крупных типа Goldman Sachs, Goldman Sachs, Bank of America, J. P. Morgan и т.д., заканчивая сильно и быстрорастущими Interactive Brokers, Robinhood и т.д. с торговлей без комиссии. Подобные компании занимают свободную нишу и уменьшают маржу крупняку. Это одна из причин почему Morgan Stanley выкупил брокера E-Trade за 13 млрд долларов. Чтобы не терять долю рынка, приходится покупать подобные стартапы. На это приходится тратить деньги, а уменьшение денежной массы в распоряжении компании часто приводит к снижению цены акций: инвесторы не любят, когда компании тратят много денег. Вот тут сравнение лишь с некоторыми конкурентами — https://yadi.sk/d/3ZARo3hS39N3Fw

— В США постепенно набирает популярность идея прямого размещения акций. Компания просто размещает свои акции на бирже и не платит банкам-андеррайтерам за услуги по размещению. Акции, размещенные прямым путем, могут быть волатильнее тех, что размещаются на бирже с участием банков. Дело в том, что при прямом размещении нет локап-периода — временного запрета продавать акции, полученные при размещении, а андеррайтеры не участвуют в стабилизации рынка. Но платить банкам никто не любит, поэтому такой вид услуг может получить большое распространение в будущем.

— Аналитики, опрошенные Yahoo Finance, ожидают, что бизнес компании несколько замедлится в 2021 году. Ожидается, что выручка за год составит 48,8 миллиарда долларов, что немного больше, чем в 2020 году, но ожидается, что прибыль на акцию снизится на 15% до 5,52 доллара.

— Денежный поток последнее время падает.

Top 10 brands by revenue

Data Source: Morgan Stanley Swiss Watch Industry Report

On the podium again this year we find Rolex, Cartier and Omega, in first, second and third positions respectively. Rolex remains firmly in the lead, even increasing its market share by 220 bps. As for Cartier and Omega, however, the situation is more complex. In fact, there is a real head-to-head between the brands. At the moment Cartier seems to be coming out on top in terms of sales, however Omega remains ahead of Cartier in terms of retail value and market share. This discord is most likely due to different management of retail/wholesale distribution channels.

Immediately below the podium we find a pulse-pounding trio. Audemars Piguet in fourth, Patek Philippe in fifth, and Richard Mille in sixth. Audemars touches CHF 2 billion for the first time, unexpectedly consolidating its position against Patek Philippe.

In seventh place, the last brand with sales above CHF 1 billion, is Longines. According to Morgan Stanley, the brand has lost as many as two positions in one year and 200 million euros in sales. The reason is, most likely, excessive exposure in the Chinese market, which is experiencing delays in the post-pandemic recovery.

Thanks to the excellent performance of the last 3 years, IWC returns to the 8th position (Last time was 2017). Surprisingly, Breitling and Vacheron Constantin enters the top 10 in 9th and 10th position. The former has an impressive track record, gaining 10 positions in the last 6 years.

Кто такой Эд Сейкота

Эд Сейкота всегда старается оставаться в тени. Если бы не книга Джека Швагера «Волшебники рынка», скорее всего, мы бы не написали эту статью.

Он начал свою торговую карьеру в 1970-е годы, устроившись на работу в крупную брокерскую фирму.

Именно там Эд разработал одну из первых коммерциализированных торговых систем для управления капиталом на фьючерсном рынке.

Из-за нескольких разногласий, связанных со вмешательством руководства в работу его системы, Сейкота решил отправиться в самостоятельное плавание.

Какова была его торговая производительность в 1970-е и 80-е годы?

К середине 1988 года один из его клиентских счетов, который начинался с 5000 долларов в 1972 году, вырос на 250 000 процентов.

Если учесть, что часть денег была выведена, счёт мог увеличиться на несколько миллионов процентов.

Это на самом деле ошеломляющий результат. Имейте в виду, что на достижение таких значений ушло более десятилетия торговли, поэтому нельзя сказать, что это была случайность или удачная серия выигрышей.

Далее вы найдёте довольно подробное объяснение пяти главных торговых правил Сейкоты.

Они сопровождаются некоторыми нашими собственными интерпретациями и мнениями, а также цитатами самого героя статьи.

Возможен ли краткосрочный заработок на трейдинге

Да, возможен. Вы можете все-таки сделать верный прогноз и «угадать». И получить прибыль. Но системным источником дохода трейдинг для вас никогда не станет.

Мне периодически приходят на почту рекламные письма от брокера Альпари. В них говорится: «ПАММ-счет такой-то заработал 800 % за неделю». Вот вам типичный пример. То есть трейдер на валютном рынке получил 800 % прибыли за одну неделю.

Но найдите ПАММ-счет, который системно приносил бы такую доходность в течение, скажем, 15 лет. Их нет. Сегодня прибыль, завтра убыток, после завтра выход в ноль, потом опять убыток, опять прибыль. Иногда везет, иногда не везет.

The independents

Leaving aside Audemars Piguet, Patek Philippe, and Richard Mille which we mentioned just above, it is very interesting to analyze the situation of other brands that do not belong to large groups.

Breitling

Breitling Navitimer Cosmonaute

Breitling is one of the best performing brands of the year. Over a period from 2017 to the present (the year the brand was bought by CVC), Breitling has gained 10 positions in the rankings to rank ninth in the top 10 by sales. In 2022 alone, sales value is estimated to increase by +27 percent. According to Morgan Stanley, this is the result of a number of factors: successful new launches and appropriate marketing initiatives, a reduced presence in China (but increasing year-on-year), and store rationalization with an increase in single-brand boutiques.

Hermès

Hermès Arceau L’Heure de la lune

Hermès also records another impressive year. In fact, from 2018 to the present, the company’s watch division has grown at an impressive rate, from 2021 to 2022 alone, to CHF 519 million from about 364.

The main merit is the company’s concentration on products that maintain the characteristic DNA of the aesthetically-conscious company, but without compromising on the quality of the purely mechanical and horological part. This commitment was also widely recognized this year by the jury of the Grand Prix D’Horlogerie, which awarded the brand two prizes.

Chopard

Chopard Alpine Eagle 41 XPS

Chopard’s performance has been up and down in the medium term. The brand continues to bounce between nineteenth and twentieth in the rankings by sales. Despite this, the company reported sales of CHF 410 million in 2022, up from CHF 369 million in 2021. In our opinion, given the success of the Alpine Eagle collection and the commitment to the company made in recent years, the results may be even better in the near future.

Несколько слов напоследок

Эд Сейкота, несомненно, является одним из самых успешных трейдеров нашего времени. Хотя он не торгует по ценовым действиям, знания, которые мы можем от него получить, всё равно бесценны.

Он знает, что процент реализованных сделок не важен. Что имеет значение, так это асимметричное соотношение прибыли и убытков.

Эд Сейкота также свято верит в правила. Все, что он делает, основано на строгих правилах торговли, которые он сам для себя разработал. Так ему удается сохранять спокойствие, даже когда всё идет не по плану.

Однако он также понимает, что важно знать, когда правила следует нарушить. Торгуя на рынках в течение нескольких десятилетий, он выработал интуицию и чутьё, которые стали его самыми полезными активами

Как всегда, важнее всего найти торговый подход, который соответствует вашей личности. Сейкота заявляет:

Кто такой Морган Стэнли

Морган Стэнли, , могут показаться загадочной сущностью, но не бойтесь, мы здесь, чтобы пролить свет на то, кто они и чем занимаются. Этот титан Уолл-стрит существует уже более 80 лет и является крупным игроком в индустрии финансовых услуг.

Познакомьтесь с «Морганом», стоящим за Morgan Stanley

Слово «Морган» в названии Morgan Stanley на самом деле происходит от имени JP Morgan, которое эхом разносится по финансовому миру, как запоминающаяся поп-песня, которую невозможно выбросить из головы. JP Morgan был легендарной фигурой и силой, с которой нужно было считаться на заре Уолл-стрит. Итак, они решили выразить свое почтение и почтить эту финансовую легенду, позаимствовав его имя.

Гораздо больше, чем просто «Стэнли»

Вы можете подумать, что «Стэнли» в Morgan Stanley должен быть важным человеком, не так ли? Ну не совсем. «Стэнли» происходит от фамилии одного из партнеров-основателей Гарольда Стэнли. Кажется немного несправедливым, что его фамилия упоминается, а другие нет, но жизнь не всегда справедлива, особенно в мире финансов.

Универсальное финансовое решение

Morgan Stanley известен своим разнообразным спектром финансовых услуг. Они предлагают все: от инвестиционно-банковской деятельности до управления активами, управления активами и торговых операций. Проще говоря, они приложили руку к множеству финансовых пирогов. Они как ваш разносторонне одаренный друг, который умеет жонглировать, петь и производить ошеломляющее впечатление на Моргана Фримена.

Глобальное присутствие

Имея офисы более чем в 40 странах мира, Morgan Stanley представляет собой глобальную империю. Они имеют обширную сеть и прочную репутацию, выходящую далеко за пределы Соединенных Штатов. Это как тот популярный школьник из средней школы, который поддерживал связь со всеми и теперь имеет связи по всему миру.

Мозговая сила, стоящая за Morgan Stanley

Теперь давайте поговорим о людях, которые движут Morgan Stanley. У них есть команда блестящих умов, работающих за кулисами, занимающихся всем: от финансового анализа и торговли акциями до инвестиционных стратегий и обслуживания клиентов. Эти люди — настоящие герои, решающие сложные финансовые вопросы, в то время как остальные изо всех сил пытаются сбалансировать свои чековые книжки.

Интересный факт: звезда из списка Fortune 500

Morgan Stanley — это не маленькая рыбка в большом пруду; это огромная акула, плавающая среди других гигантов. Они неизменно входят в число лучших игроков в списке Fortune 500, доказывая, что они не просто тратят деньги «Монополии». Они имеют серьезные намерения, и у них есть цифры, подтверждающие это.

Итак, вот вам и взгляд на мир Morgan Stanley. Это не просто случайное имя на Уолл-стрит; они являются локомотивом финансовой индустрии. Благодаря легендарному имени, широкому спектру услуг, глобальному присутствию и команде блестящих умов Morgan Stanley представляет собой силу, с которой нужно считаться. Как вы думаете, они смогут помочь мне сбалансировать мою чековую книжку?

Брайан Пфайфлер и его путь в Morgan Stanley

Брайан Пфайфлер, финансовый волшебник Morgan Stanley, сделал себе имя. Он не твой , обладающий сочетанием безупречных финансовых навыков и чувства юмора, которое могло бы соперничать со стендап-комиком.

От стажера до финансового гуру

Пфайфлер не стартовал сверху; он прошел путь от простого стажера. Поговорим об уплате взносов! Благодаря своему острому уму и способности замечать возникающие тенденции, вскоре он стал силой, с которой в Morgan Stanley пришлось считаться.

Финансовые советы с юмором

Брайан Пфайфлер известен своей способностью объяснять сложные финансовые концепции так, чтобы их поняла даже ваша бабушка. Он отсекает жаргонизм и разбивает его на порцию здорового юмора. Никто никогда не думал, что финансы могут быть настолько интересными!

Мозг, стоящий за управлением активами

Как глава Morgan Stanley Пфайфлер помог бесчисленному количеству людей ориентироваться в неспокойных водах личных финансов. Благодаря своему уникальному подходу он предлагает глоток свежего воздуха в отрасли, которая часто воспринимает себя слишком серьезно.

Укрепляйте доверие, по одной шутке за раз

Пфайфлера отличает не только его опыт; это его способность общаться с людьми на личном уровне. Он использует юмор, чтобы завоевать доверие и взаимопонимание со своими клиентами, заставляя их чувствовать себя непринужденно при обсуждении своих финансовых целей. Это все равно что иметь стендап-комика в качестве финансового консультанта!

Дальновидный лидер

Пфайфлер не только талантливый финансовый консультант, но и дальновидный лидер. Он возглавлял различные инициативы в Morgan Stanley, используя свое новаторское мышление, чтобы раздвинуть границы и добиться позитивных изменений. Можно с уверенностью сказать, что он не обычный финансовый парень.

Брайан Пфайфлер, финансовый гений Morgan Stanley, меняет наше представление о деньгах. Благодаря своему уникальному сочетанию финансового опыта и юмора он помогает людям взять под контроль свое финансовое будущее. Итак, если вам нужен финансовый совет, который не усыпит вас, Пфайфлер — ваш выбор. Поверьте, ваш кошелек скажет вам спасибо!