Покупать валюту осознанно

Один из способов обезопасить себя от инфляции или накопить на что-то — менять свои рубли на другую валюту. Например, на доллары США, евро, китайские юани или фунты стерлингов. Во время кризиса курс очень сильно скачет. Например, сейчас 1 доллар можно купить за 53 рубля. Но с февраля он постоянно менялся, и в какой-то момент доллар уже стоил 110-120 рублей. Отсюда при любом скачке у людей возникают вопросы: продавать ли, докупать или пока ничего не делать?

Начиная покупку валюты, нужно определиться, где покупать, как часто, на какую сумму и зачем. Всегда лучше самому решать, что делать, не стоит доверять мнению других людей, потому что они не отвечают за ваши деньги. Удобнее и выгоднее покупать валюту через брокерский счет. Его можно открыть онлайн через приложение вашего банка. Самый невыгодный курс — в кассах банка и обменниках. Не нужно покупать валюту на фоне плохих новостей и ажиотажа. Обычно в это время стоимость неоправданно поднимается. Лучше определить для себя график покупки и следовать ему: например, покупать понемногу с каждой зарплаты или раз в месяц.

Разобраться в финансовой грамотности несложно. Главное правило — осознанно подходить к тратам и накоплениям

В кризис важно сохранить свои деньги, а не пытаться заработать на текущей ситуации

Света Соколовская

Копирайтер для соцсетей и СМИ. Люблю писать про деньги и финансовую грамотность — и на фрилансе эти знания круто пригождаются. Читаю книги, немного путешествую и обожаю свою жизнь.

Словарь ПАММ инвестора

Понятия индустрии менялись и постоянно меняются на протяжении длительной история рынка Форекс. Предлагаю узнать о специфических терминах, которые используют трейдеры, брокеры и теперь легко будете использовать вы. Это короткий, но достаточно емкий Форекс-словарь инвестора, где собраны важные термины и основные понятия, постоянно используемые в работе рынка и ПАММ-счетов.

А-Бук (A-Book) — одна из моделей работы посредника по которой все сделки вкладчика выводятся на поставщика ликвидности в момент их исполнения.

Агрессивная стратегия — формат вложений, который характеризуется возможной просадкой ПАММ-счетов, куда вложены деньги. При этом изначально обещается высокий процент, а значит, короткий срок для выхода в безубыток.

Айсы (они же АйсФХ или IceFX) — брокеры, которые в ТОПе из-за результатов успешности торговли.

Алготрейд — трейдер, который делает ставку на торги с помощью специальных роботов.

Арбитраж — одна из проверенных трейдиговых стратегий, в рамках которой заключается договор на покупку-продажу одного и того же актива, но на разных платформах.

Брокер — посредник, специалист, предоставляющий свои услуги клиентам, чтобы они опосредованно получили доступ к финансовым рынкам, например, биржам.

Быки — те, кто торгует в сторону увеличения цены актива.

Комиссия торговая — издержки, которые надо платить брокеру за совершение торговых сделок. Указывается в долларах и формируется с учетом торгового оборота или количества лотов.

Комфортность инвестирования — показатель, который может быть нулевым или доходить до 100%, и демонстрирующий, сколько счет находится вне зоны ощутимых для него просадок.

Кухня — это брокеры или дилинговые центры, которые оказывают услуги посредничества между клиентом и рынком, но при этом не выводят свои сделки в реальное пространство.

ETF-фонд — фонд, который торгуется на бирже с идентичной структурой биржевого индекса.

ЛАММ-счет — среднее понятие между ПАММ и МАМ-счетами. Инвестор имеет больший контроль над ходом сделки.

Лебедь белый и черный — понятия, введенные Нассимом Талебом, прямо означают получение неожиданной прибыли или огромных потерь.

Лесенка — график доходности ПАММ-счета с «ровными» ступеньками. Достичь такого эффекта можно токсичным методом торговли — внутридневной мартингейл.

МАМ-счет — вид счета, где применяется автоматическое и синхронное копирование сделок управляющего на все счета вкладчиков. Обеспечивает доступ к результатам торговый терминал.

Медведи — торговцы, которые торгуют в направлении снижении цены.

Непубличный (скрытый) ПАММ-счет — вид счета, о котором нет информации, а вкладывать деньги в него можно по личной договоренности с трейдером.

Оферта управляющего — договор между инвестором и управляющим ПАММ-счетом, где указаны все условия сотрудничества.

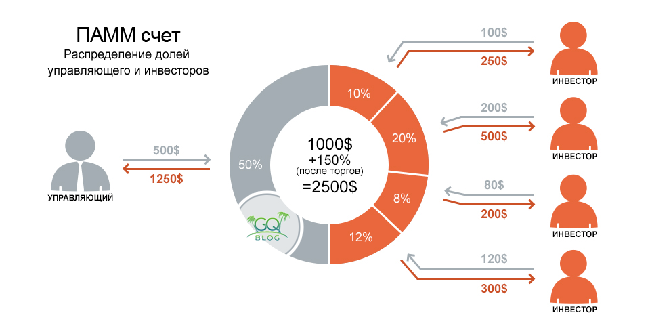

ПАММ счет (PAMM — Percentage Allocation Management Module) — метод процентного распределения дохода между инвестором и управляющим этого счета. Формула распределения указана в оферте (договоре) между участниками. В некоторых случаях, управляющих со своих средств покрывает долю убытков.

Пересиживание — показатель токсичной торговли, когда счет открыт до тех пор, пока цена не направится в нужное для трейдера направление.

Пирамидинг — стратегия трейдера, когда он наращивает сделки: старые не закрывает, а новые открывает.

Просадка — текущая ситуация, при которой нынешняя доходность ниже, чем была в другой момент этого торгового периода.

Ролловер — период обновления статистика счета после окончания очередного торгового периода.

Сантиметр — настроение рынка, график, показывающий статистику по всем сделкам, открытым у трейдера.

Свечи (японские свечи) — самый популярный инструмент для демонстрации котировок и изменения цен в биржевой статистике.

Стронг бай — ситуация, когда надо срочно купить на большую сумму, поскольку ожидается резкий скачок в цене.

Токсичная торговля — трейдинговый способ, используемый один из 3 токсичных инструментов: пересиживание, мартингейл, усреднение.

Тренд — долгосрочное направление цены.

Флэт — ситуация, связанная с тем, что торговый инструмент без четко выраженного тренда, а стоимость находится в определенных рамках.

Эквити — сумма остатка на счету после торговли. Формируется за счет плавающего показателя убыточности или доходности.

Как контролировать свои финансы

Контроль финансов — это первый шаг на пути к финансовому благополучию, и этот раздел обязательно входит в любые обучающие материалы финансовой грамотности. Обычно люди загораются идеей контролировать финансы через специальные программы или вручную, однако спустя несколько дней/недель интерес теряется.

️

Здесь очень важно не позволить себе «дать заднюю» и продержаться до того момента, пока контроль финансов не станет полезной привычкой.

А в этом помогут следующие приложения и программы:

- Excel-таблица — это базовый способ, который отлично подойдет минималистам и дисциплинированным людям, так как ячейки нужно будет заполнять регулярно и вручную. В интернете можно найти уже готовые шаблоны, например в этой подборке на сайте vc.ru, на Habr или Smartsheet;

- AbilityCash — данное ПО разработано для операционной системы Windows. Имеет базовый примитивный дизайн, однако функциональность на высоте. Если возникнут какие-либо вопросы, можно обратиться к сообществу фанатов, некоторые из которых имеют 10-летний опыт использования программы;

- CoinKeeper — приложение для iOS и Android, которое обладает приятным современным дизайном и интуитивно понятным функционалом. Также есть десктопная версия. В частности доступна функция быстрого заполнения трат путем перетягивания монет из кошелька в расходы;

- «Дзен-мани» — современное приложение для iOS и Android, предназначенное для тех пользователей, которые не готовы тратить свое время на внесение трат вручную. Приложение позволяет настроить импорт операций из интернет-банкинга пользователей. Кроме того, те, кто живет от зарплаты до зарплаты, могут настроить опцию отображения оставшихся свободных денег.

Финансовая грамотность — это знания, необходимые каждому современному человеку, особенно в текущих условиях, когда ситуация быстро меняется. Владея даже основами финансовой грамотности и активно применяя их на практике, уже через месяц можно увидеть улучшение материального положения и более рационального распределения доходов и грамотной организации расходов.

Заняться повышением грамотности никогда не поздно, особенно когда в интернете есть масса материалов, в том числе бесплатных, которые можно изучать в любое удобное время и в любом месте, а также проверять усвоенное через онлайн-тесты.

С финансовой грамотностью материальная сторона жизни точно наладится уже через пару месяцев — нужно только начать!

Почему люди в России часто финансово неграмотны

Важно: НТЦ «Перспектива» в 2020 году выяснило, что у 63 % россиян нет никаких накоплений, а у 60 % денег не хватает до следующей зарплаты. Почему так происходит?

Почему так происходит?

В России нет развитой финансовой культуры. В Западных странах с детства учат потреблять экономно, перерабатывать отходы, страховать жизнь и здоровье, оставлять сбережения «на черный день». Наши бабушки и дедушки родились и выросли в СССР, где не было рыночных отношений:вся собственность принадлежала государству, медицинские и образовательные услуги предоставлялись бесплатно, коммунальные платежи и проезд стоили недорого. Пожилые люди не могут перестроиться под новую реальность. Мамы и папы выросли в 1990-ые — период тяжелейших экономических кризисов, когда деньги обесценивались каждый день, а цены росли. В таких условиях люди не копили, эта привычка сохранилась до сих пор.

Это интересно! В 1993 году хлеб стоил 25 рублей, а 1994 году — 450.

- Желание быстро разбогатеть. После распада СССР люди и череды кризисов потеряли свои накопления, поэтому часть россиян боится банков и хранит деньги «под матрасом». Подсознательно люди опасаются воровства и хотят сберечь накопления. Создатели финансовых пирамид обещают выгодно вложить эти средства, а на деле просто обманывают людей. Мошенники втираются в доверие, пользуются правовой и финансовой безграмотностью жертвы, а потом скрываются с деньгами.

- Низкий уровень дохода. По данным Росстата за 2020 год в РФ 18 млн. россиян — нищие. Их доход ниже 12 тысяч рублей (прожиточного минимума).У этих людей после удовлетворения насущных потребностей не остается свободных денег, чтобы планировать будущую пенсию, страховать имущество или инвестировать.

- Экономика кажется сложной. Людей пугают страшные экономические термины и процессы: биткоин, блокчейн, дивиденд, депозит и другие. Кажется, что без специального образования не разобраться.

Финансово неграмотный человек опасен для себя и своих близких. Он становится объектом манипуляций, его невозможно убедить в неправоте, он никогда не спросит совета,чтобы его не посчитали глупым. Невежа потратит последние деньги, заложит квартиру и наберет кредитов лишь бы получить «волшебную формулу быстрого заработка».

Чтобы воспитать поколение людей, знающих свои экономические права предмет финансовая грамотность стали преподавать в школе.

Экономия и инвестиции: путь к финансовой грамотности

Экономия – это первый шаг к созданию сбережений. Вот несколько советов, которые помогут вам начать экономить:

- Создайте бюджет и выделите определенную сумму на сбережения.

- Отложите деньги сразу после получения дохода. Автоматизируйте процесс перевода определенной суммы на свой сберегательный счет или инвестиционный аккаунт.

- Сократите ненужные расходы. Проанализируйте свои расходы и найдите области, в которых вы можете сэкономить. Это могут быть ежедневные расходы на кофе или обеды вне дома, лишние подписки или ненужные покупки.

- Сравнивайте цены и ищите выгодные предложения. Перед покупкой товаров или услуг проведите исследование и сравните цены в разных магазинах или онлайн-платформах. Используйте скидки и акции, чтобы получить лучшую цену.

Основы инвестирования

Инвестирование – это способ увеличения вашего капитала и достижения финансовых целей в будущем. Вот некоторые основы инвестирования:

- Изучите различные виды инвестиций: ознакомьтесь с акциями, облигациями, недвижимостью, фондами и другими инвестиционными инструментами. Понимание их основных принципов и рисков поможет вам сделать осознанный выбор.

- Разнообразьте свой портфель: не ставьте все свои яйца в одну корзину. Разделите свои инвестиции между разными видами активов, чтобы снизить риск и повысить потенциальную доходность.

- Составьте инвестиционный план: определите свои финансовые цели, временные рамки и уровень риска, который вы готовы принять. Это поможет вам выбрать подходящие инвестиционные стратегии и инструменты.

- Обратитесь к финансовому консультанту: если вам сложно самостоятельно разобраться в инвестициях, обратитесь к профессиональному финансовому консультанту. Он поможет вам разработать инвестиционный план, учитывая ваши цели и риск-профиль.

Особенности различных видов инвестиций

Существует множество различных видов инвестиций, каждый из которых имеет свои особенности и риски. Вот несколько наиболее распространенных видов инвестиций:

- Акции: покупка акций представляет собой приобретение доли в компании. Вы получаете прибыль от роста цены акций и дивидендов, которые компания выплачивает своим акционерам. Однако акции также могут подвергаться значительным колебаниям в цене.

- Облигации: покупка облигаций означает предоставление займа государству, компании или муниципалитету. Владелец облигаций получает процентные выплаты и возврат суммы займа в определенный срок.

- Недвижимость: инвестирование в недвижимость может включать приобретение жилой или коммерческой недвижимости с целью получения дохода от аренды или роста стоимости объекта.

- Фонды: инвестиционные фонды позволяют вам инвестировать в широкий портфель активов, управляемый профессиональными фондовыми менеджерами. Вы можете выбрать фонды в зависимости от своих финансовых целей и рисковых предпочтений.

Дивиденды и проценты

Дивиденды – это денежная выплата, которая делится акционерам компании по итогам ее финансового года. Эта выплата происходит из прибыли компании и является формой вознаграждения для акционеров. Дивиденды бывают двух видов – наличные и реинвестированные.

Проценты – это плата, которую должен выплатить заемщик кредитору за использование заемных средств в определенный период времени. Эта плата определяется процентной ставкой, установленной кредитором, и зависит от срока и размера займа.

В отличие от дивидендов, проценты не являются формой прибыли компании, а представляют собой чистый доход для кредитора. В качестве кредиторов могут выступать физические и юридические лица – банки, финансовые организации и прочие организации, которые выдают займы под определенный процент.

- Наличные дивиденды – это денежные средства, которые выплачиваются акционерам в виде наличных.

- Реинвестированные дивиденды – это денежные средства, которые компания возвращает себе для инвестирования в развитие бизнеса.

- Фиксированная процентная ставка – это ставка, которая не изменяется на протяжении всего срока займа и не зависит от изменения рыночных условий.

- Плавающая процентная ставка – это ставка, которая изменяется в зависимости от изменения рыночных условий и может быть как выше, так и ниже фиксированной ставки.

Понимание активов и пассивов в финансах

Активы:

Активы — это имущество компании, которое она может продать или использовать для получения прибыли. К ним относятся денежные средства, инвестиции, недвижимость, оборудование, запасы товаров и другие ресурсы. Управление активами компании — это основной инструмент ее финансовой стратегии.

- Денежные средства — наличные деньги и средства на банковских счетах

- Инвестиции — акции, облигации и другие ценные бумаги

- Недвижимость — земельные участки, здания, склады и т.д.

- Оборудование — машины, инструменты и другие средства производства

- Запасы товаров — готовая продукция и необработанные материалы

Пассивы:

Пассивы — это долговые обязательства компании перед кредиторами и инвесторами. Это финансовые обязательства, которые компания должна будет выплатить в будущем. Управление пассивами компании — это важный компонент финансового планирования и контроля.

- Займы и кредиты — долговые обязательства перед банками и другими кредиторами

- Облигации — долговые обязательства перед инвесторами

- Зарплаты и налоги — долговые обязательства перед работниками и государством

- Дивиденды — обязательства перед акционерами

Важно понимать, что баланс компании состоит из активов и пассивов, и они должны быть равны друг другу. Это называется балансом активов и пассивов

Если активов больше, чем пассивов, то компания имеет чистые активы и она может рассчитывать на прибыль. Но если пассивов больше, то компания может испытывать серьезные проблемы, связанные с долгами и платежами.

Важность обучения в детском возрасте

Я уверена, что каждый ответственный и любящий родитель хоть раз задумывался о том, правильно ли он воспитывает свое чадо.

Мы все стремимся дать нашим детям лучшее. Водим в разные секции: музыкальная школа, художественная студия, различные виды спорта. И не всегда можем угадать, то ли это направление? Есть ли таланты в этом виде занятий у ребенка?

А как быть, если и талант вроде есть, и ходил поначалу с удовольствием, а потом раз и бросил. Как лучше поступить в такой ситуации? Надавить и заставить посещать дальше – мол, ты мне потом спасибо скажешь! Оставить в покое и забыть – ну, не хочет и не надо! И еще долгие годы корить себя за то, что сдались и не искали методов мотивации.

Основы финансовой грамотности

Инвестиции

У Жоры Капустина есть немного свободных денег. Он хочет превратить их в много свободных денег. Как это сделать? Конечно, с помощью инвестиций. Стать инвестором просто. Если ты купил сани летом, на распродаже, а продал зимой в два раза дороже, ты уже спекулянт инвестор. Например, ты проинвестировал собственный маленький бизнес по продаже сезонных товаров.

Дал деньги соседу, чтобы тот купил яблоки у дачников и продал в городе с двойной наценкой, а часть прибыли — тебе? Ты снова инвестор. Ты проинвестировал бизнес соседа. Положил деньги в банк под небольшой процент? Опять инвестор. Совсем не обязательно ворочать миллионами на биржевых счетах и выводить деньги в офшоры. Главное — каждый раз получать чуть больше денег, чем было в начале. Впрочем, даже если на выходе получается меньше денег, чем было в начале, ты все равно инвестор. Просто какой-то невезучий.

Зачем нужна финансовая грамотность

Экономическая эффективность

Экономическая эффективность подразумевает такое состояние экономики, при котором каждый ресурс оптимально распределяется для наилучшего обслуживания каждого человека или организации при минимизации потерь и неэффективности. Когда экономика экономически эффективна, любые изменения, направленные на помощь одному субъекту, наносят ущерб другому.

Как и все остальное в жизни, изучение того, как работают финансовые рынки, требует времени. Однако принятие более простого подхода за счет сохранения определенного уровня невежества может быть опасным, особенно когда прерогатива компании — повысить доверие инвесторов, используя как можно больше положительных ценностей. Знание того, что означает каждый термин, почему он используется, и понимание того, как он влияет на курс акций, — это всего лишь несколько способов, с помощью которых новички могут лучше узнать финансовые рынки, а также приобрести навыки критического мышления, когда дело доходит до финансовых новостей.

Статья подготовлена NESrakonk.ru

Объявление о доходах

Чтобы проиллюстрировать это, вот отрывки из апокрифического новостного сообщения о прибылях и убытках вымышленной компании Hemlock Incorporated.

Hemlock Incorporated объявила о результатах за 3 квартал 2019 финансового года после закрытия рынков, сообщив о прибыли без учета GAAP на акцию в размере 67 центов, что на 17% больше, чем в прошлом квартале, в сочетании с чистой прибылью в 250 миллионов долларов по сравнению с 235 миллионами долларов. Прогноз по прибыли Hemlock Incorporated находится в пределах диапазона, при этом EBITDA, чистая прибыль от продолжающейся деятельности и свободный денежный поток превышают верхний предел их соответствующих ориентиров.

Основные события третьего квартала 2017 года:

- Денежные средства и их эквиваленты в размере 128 миллионов долларов США.

- EBITDA выросла на 19% по сравнению со вторым кварталом.

- Свободный денежный поток составил 35 млн долларов по сравнению с 32,7 млн долларов во втором квартале.

- Общий долг увеличился с 95 миллионов долларов до 100 миллионов долларов.

Однако, несмотря на 17% -ный прирост прибыли на акцию, Hemlock Incorporated упала значительно ниже оценки аналитиков в 71 цент. В сочетании с растущим общим долгом Hemlock некоторые аналитики ставят под сомнение способность компании обслуживать свой долг в будущем.

Общаемся с младшеклассниками

Уровни финансовой грамотности

Официально установленной классификации уровней финансовой грамотности нет. Но наиболее распространенной является градация на уровни с нулевого по третий. Каждый из этих уровней обладает уникальными особенностями.

Нулевой уровень финансовой грамотности присущ людям, которые совершенно не знакомы с экономическими понятиями. Таким людям придется учиться финансовой грамотности с нуля.

Разница между первым и нулевым не так уж серьезна. Люди с первым уровнем финансовой грамотности понимают экономическую терминологию, но не способны инвестировать свои средства.

Второй уровень грамотности позволяет использовать базовые инструменты инвестиций. К сожалению, люди, обладающие таким уровнем подготовки, могут совершать серьезные ошибки.

Третий уровень свойственен тем, кто свободно ориентируется в нормах инвестирования. Дело в том, что без умения делать правильные вклады невозможно приумножить свой капитал.

Важно понимать, что даже человеку, не заинтересованному в экономике, нельзя иметь лишь первый уровень грамотности. В современном мире невозможно достичь экономической независимости без практических навыков в инвестировании

Распределила траты по методу конвертов

Что делать с этой информацией дальше? Не пить кофе, не покупать сапоги и откладывать каждую копейку?

Нет. Суть контроля расходов не в том, чтобы бить себя по рукам каждый раз, когда хочется новую помаду. Задача — трезво посмотреть на траты и понять, сколько денег уходит. Бюджет часто не сходится из-за иллюзий: когда думаешь, что на мелкие траты хватит тысячи, а уходит пять, — где-то образуется дыра. Но если сразу планируешь потратить пять — дыры не будет.

Какие конверты заводить и сколько в них складывать, зависит от ваших расходов. — Источник

Какие конверты заводить и сколько в них складывать, зависит от ваших расходов. — Источник

Я выписала все статьи расходов и организовала бюджет по методу конвертов. В день зарплаты сразу раскладываю деньги по кучкам: это на продукты, это на коммунальные платежи, это на мелкие радости, это в копилку. Отдельную кучку выделила для тех самых «разовых» трат, и теперь они не сваливаются на меня внезапно. Кучки, естественно, могут быть виртуальными — не обязательно заводить бумажные конверты и складывать туда наличку.

Важный момент: если деньги в одном из конвертов закончились, зачерпывать из другого нельзя.

Теперь я точно знаю, сколько нужно на обязательные платежи, сколько могу потратить на «мелочи», сколько — на крупные покупки. Это моментально успокаивает мою финансовую тревожность. Не нужно каждый раз принимать решение о том, могу или не могу я купить какую-то вещь — все зависит от того, сколько лежит в соответствующем конверте.

Условия бухгалтерского учета

- Счет к оплате – Деньги, которые компания должна своим поставщикам или поставщикам за услуги или товары, которые она получила, но еще не оплатила.

- Дебиторская задолженность — Деньги, которые должны компании ее клиенты за товары или услуги, проданные или оказанные компанией, но не получившие оплаты.

- Баланс — Сводка ваших личных или деловых финансовых балансов, что упрощает обзор. Он включает в себя активы, обязательства и чистую стоимость. А также подробные разбивки, где это необходимо.

- О движении денежных средств — Сумма денег, которая поступает и уходит из бизнеса в любой заданный период. Это помогает контролировать ликвидность бизнеса, то есть количество доступных денежных средств.

- Активы – Собственность, которая приносит вам доход, например патенты, товарные знаки, недвижимость, права на распространение и ценные бумаги, которые вы можете продать.

- Ответственность – Все, что заставляет вас или вашу компанию тратить деньги, например кредит, ипотека, деловые расходы, платежная ведомость и кредиторская задолженность.

- Прирост – богатство человека или компании, которое можно инвестировать в коммерческое предприятие. Это могут быть наличные деньги или другие активы.