Что такое риск-профиль

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

Подписаться

Риск-профилем или инвестиционным профилем называют манеру поведения инвестора на рынке и его готовность осознавать последствия вложений в ненадежные активы. Правильное определение этой характеристики поможет грамотно подобрать инструменты для портфеля и установить их оптимальные веса.

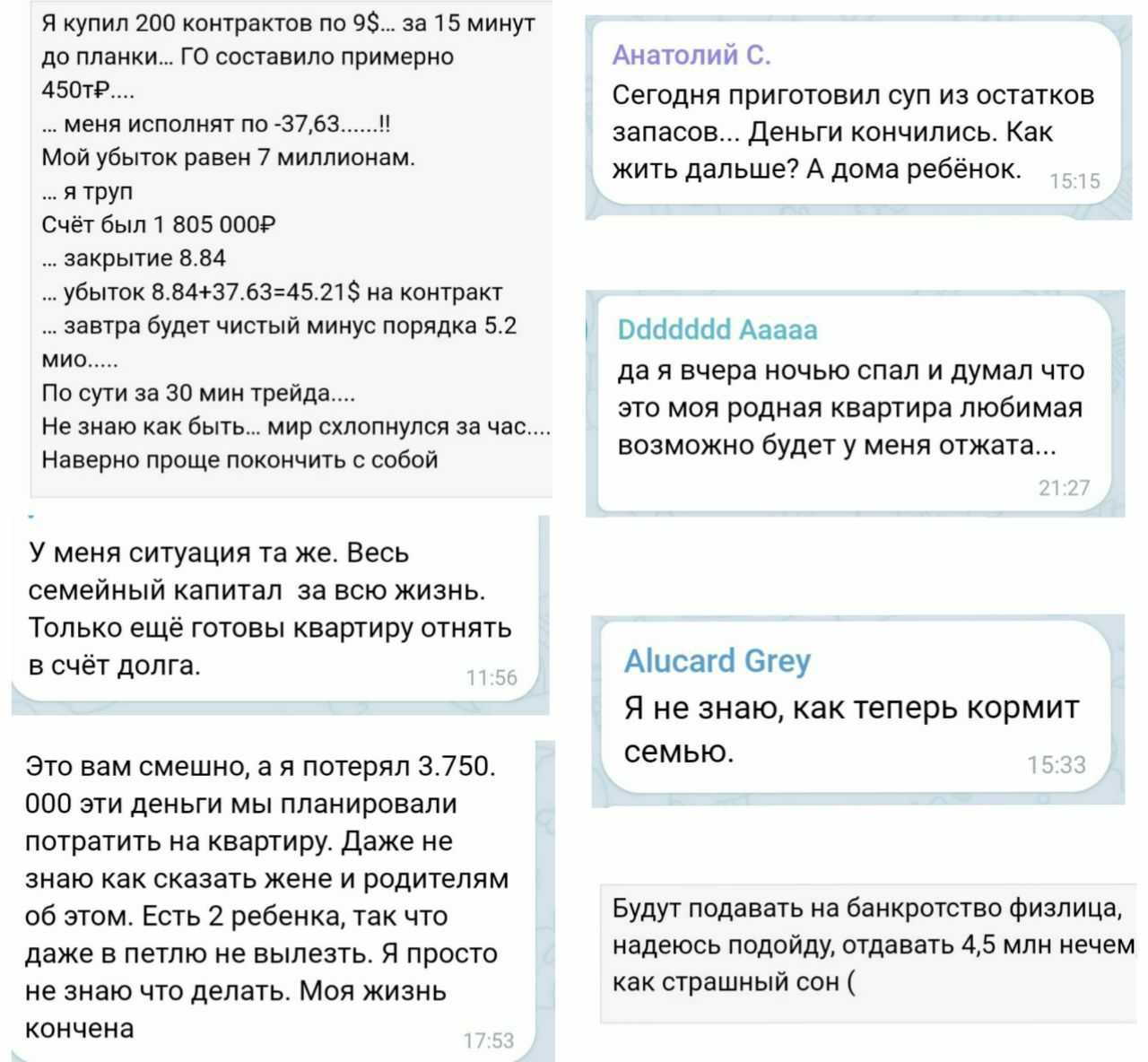

Именно неверная оценка инвестором своей готовности принимать риск и возможную просадку стоимости активов приводят к паническим распродажам при коррекции или кризисе. Часто это становится причиной поспешного закрытия позиций. Подобные события наблюдались на бирже в 1998, 2008, 2014 и марте 2020 года. В это же время те, кто изначально дал себе объективную оценку, сумели адекватно подготовить свой портфель к возможным рискам.

Пример: инвестор, неспособный мириться с убытком в торговом терминале, на фазе роста рынка покупает рискованные активы, показывающие наибольшую доходность. При первом же серьёзном падении котировок его карьера биржевого игрока завершится. Чтобы этого избежать, нужно уравновешивать их менее прибыльными, но и не настолько волатильными инструментами. Если переоценка своей готовности к риску ведет к прямым убыткам, его ее недооценка не позволит получить ощутимую доходность.

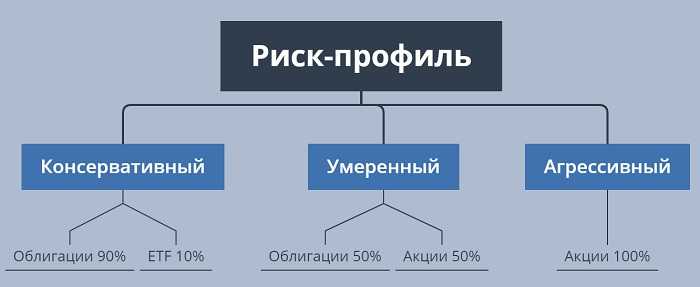

Чаще всего выделяют три основных риск-профиля.

- Консервативный. Большую часть портфеля рекомендуется строить на облигациях, за исключением «мусорных» бумаг. Вспомогательные инструменты – ETF, в первую очередь на золото, а также акции «голубых фишек» в пропорции 10–15% от депозита.

- Умеренный. Такой инвестор готов видеть, что его первоначальные вложения уменьшились, но не приемлет значительных потерь. Фундаментом его портфеля также выступают облигации. Однако их доля снижается до 40–50%. Рекомендуется добавление ETF на индексы Мосбиржи и S&P 500, наращивание, по сравнению с консервативным профилем, позиции в акциях роста. Целесообразно постепенное изучение стратегии хеджирования производными инструментами (фьючерсами и опционами).

- Агрессивный. Такой инвестор не только хочет заработать, но и готов принять на себя убыток вплоть до полной потери всех вложений. В частности, его выбор – акции второго и третьего эшелонов. Допускаются спекулятивные сделки на фондовом и срочном рынке.

Не следует путать эту классификацию с категориями инвесторов, предлагаемыми ЦБ. Например, студент вряд ли владеет капиталом в 6 млн руб., необходимым, чтобы считаться квалифицированным игроком. Однако он может иметь агрессивный риск-профиль, поскольку его цель – извлечение максимальной прибыли.

Итак, как же самому оценить свой профиль инвестора

Пожалуйста, прочитайте и ответьте на следующие вопросы. Затем используйте процесс оценки, чтобы определить Профиль Инвестора, который соответствует вашим чувствам по поводу инвестирования. Описание каждого профиля представлено ниже. Ваш Профиль Инвестора будет учитывать все ваши ответы в совокупности, при этом ни один вопрос не является определяющим фактором.

Вопрос 1. Когда вы инвестируете деньги, какова ваша главная цель?

a. Сохранить ценность моих инвестиций. Я хочу, чтобы свести к минимуму риск того, что мои инвестиции потеряют в ценности.

b. Сделать упор на текущем доходе. Мои инвестиции должны быть в относительной безопасности.

c. Генерировать текущий доход. Однако, я также хотел бы, чтобы стоимость моих инвестиций постепенно росла с течением времени. Я готов подвергнуть мои инвестиции умеренному уровню риска.

d. Увеличить стоимость моих инвестиций с течением времени. При этом я также хотел бы получать текущий доход. Я готов подвергнуть мои инвестиции справедливому уровню риска.

e. Со временем стоимость моих инвестиций должна существенно возрасти. При этом я не нуждаюсь в получении текущего дохода и готов подвергнуть свои инвестиции значительному уровню риска.

a. Как можно ниже. Я хочу сосредоточиться на текущем доходе и стабильной стоимости, даже если это означает, что моя общая доходность относительно невелика.

b. С небольшой. Я готов принимать случайные потери в стоимости, если мои инвестиции имеют определенный потенциал для роста с течением времени.

с. С умеренной. Я готов пойти на умеренный риск, если мои инвестиции имеют большой потенциал для роста с течением времени.

d. Со значительной. Я готов пойти на существенный риск в погоне за более высокой общей прибылью.

a. Мои инвестиции должны быть безопасными, даже если это означает, что их доходность не успевает за инфляцией.

b. Я готов рискнуть возможной потерей стоимости инвестиций, чтобы мои инвестиции с течением времени могли расти примерно науровне инфляции.

c

Мне важно, чтобы мои инвестиции росли быстрее инфляции. Я готов пойти на некоторый риск для достижения этой цели

d. Мои инвестиции должны расти значительно быстрее инфляции. Я готов принять значительный риск для достижения этой цели.

a. 100% в инвестиции A и 0% в инвестиции B

b. 80% в инвестиции A и 20% в инвестиции B

c. 50% в инвестиции A и 50% в инвестиции B

d. 20% в инвестиции A и 80% в инвестиции B

e. 0% в инвестиции A и 100% в инвестиции B

a. Короткий срок – от 0 до 2 лет

b. Средний срок – от 2 до 5 лет

c. Длинный срок – 5 лет и более

Кто такие “Черные лебеди” фондового рынка?

“Черные лебеди” – это часто неожиданные, а поэтому трудно прогнозируемые события, которые негативно влияют не только на развитие фондового рынка отдельно взятой страны, но и мировой экономики в целом.

Это могут быть военные конфликты, глобальные катастрофы, природные катаклизмы, эпидемии, финансовые кризисы. Примеры “черных лебедей” в истории фондового рынка:

- Банкротство американского банка Lehman Brothers в 2008 г. Банк просуществовал 158 лет, прошел не один финансовый кризис. Но рискованные сделки с ипотечными ценными бумагами привели к краху, который отразился на всех фондовых биржах. Начался глобальный финансовый кризис. Американский индекс S&P 500 потерял за 2008 г. 37 %.

- Террористические акты 11 сентября 2001 года в США привели к обвалу индекса Доу Джонса на 5 % в первые минуты после открытия фондовой биржи. За неделю после терактов японский индекс Nikkei-225 потерял 10 %, а немецкий DAX – 15 %.

События начала 2020 г. эксперты тоже связывают с “черным лебедем”. На фоне распространения коронавируса, провала нефтяной сделки ОПЕК+ фондовые индексы по всему миру рухнули. Индекс Мосбиржи (MOEX) только за неделю февраля потерял 10,3 %.

Такие события нельзя предсказать, но они были, есть и будут. Поэтому надо учиться с ними жить. Возможные способы защиты от больших потерь капитала в эпоху “черных лебедей”:

Модели профиля инвестора

Следующая таблица иллюстрирует компромиссы, которые необходимо учитывать при разработке инвестиционной стратегии. Необходимо найти баланс между риском и потенциальной доходностью для создания инвестиционной стратегии, соответствующей вашим конкретным целям.

Распределения для каждой модели в прошлом и может изменять распределения в будущем, в зависимости от результатов исследований и рекомендаций по инвестиционной стратегии.

Надеюсь данная технология найдет свое применение не только у компаний в США, но и наши коллеги начнут ее использовать и предлагать продукты соответствующие профилю инвестора.

Для конечного потребителя соответствие профиля инвестора и финансовых инструментов, которые входят в состав портфеля, позволят сбалансировать ожидания в отношении доходности и возможного риска. Когда понимание достигаеться «на берегу» это позволяет инвестору спокойно работать с финансовым консультантом или управляющим активами.

Если вы — начинающий инвестор, вам наверняка пришлось или придется пройти через профилирование. Его еще называют риск-профилированием, инвестиционным профилированием… да как только не называют. Но смысл один: управляющая компания или брокер хотят знать, кто вы такой. Рассказываем, из чего состоит процедура и на что она может повлиять.

Инвестиционный профиль — процедура, необходимая для оценки нового клиента в качестве инвестора на фондовом рынке. У понятия есть несколько синонимов: риск-профиль, инвестиционное профилирование, риск-профилирование — но все они означают одно и то же. По сути, это тестирование или анкетирование потенциального инвестора.

С помощью риск-профилирования можно понять, какие риски готов нести инвестор, какие инструменты инвестирования подойдут именно для него лучше всего и как составить для него грамотную инвестиционную стратегию.

Такое тестирование закреплено в Положении Банка России от 3 августа 2015 года № 482-П и обязательно для клиентов, которые не являются квалифицированными инвесторами и заключают договор доверительного управления с управляющей (инвестиционной) компанией.

При составлении инвестиционного профиля управляющая компания учитывает:

возраст клиента. Молодые больше склонны к риску, доля агрессивных сделок в их стратегии будет больше. Разумеется, это касается только совершеннолетних;

среднемесячные доходы и расходы за последние 12 месяцев;

какую сумму клиент готов положить в инвестиционный портфель, наличие денежных сбережений;

сроки, на которые клиент готов инвестировать (инвестиционный горизонт);

какие цели клиент преследует при инвестировании. Одно дело — получать стабильный пассивный доход в течение ближайших двадцати лет, другое — накопить за короткий срок на новый автомобиль;

желание и готовность самому принимать решения по управлению инвестиционным портфелем;

опыт инвестирования;

знания о фондовой бирже, ценных бумагах и т. п

Тут важно отвечать честно и не бояться признаться в незнании. Дурак не тот, кто не знает, а тот, кто делает вид, что знает.

Как следить за своим инвестиционным профилем Тинькофф?

После создания инвестиционного профиля в Тинькофф Инвестициях важно регулярно отслеживать состояние своих инвестиций и анализировать профиль портфеля. Следование за инвестиционным профилем поможет вам контролировать и принимать информированные инвестиционные решения

Есть несколько способов следить за своим инвестиционным профилем в Тинькофф:

- Использование веб-платформы Тинькофф Инвестиции. Войдите в свой аккаунт на официальном сайте Тинькофф Инвестиции и найдите раздел «Мой портфель». Здесь вы найдете подробную информацию о состоянии вашего инвестиционного профиля, включая общую стоимость портфеля, прибыль или убыток, распределение активов и другие ключевые показатели.

- Мобильное приложение Тинькофф Инвестиции. Вы можете установить приложение на свой смартфон или планшет и получать уведомления о состоянии вашего инвестиционного профиля в режиме реального времени. Также в приложении вы найдете аналитические инструменты для отслеживания рынка и анализа ваших инвестиций.

- Получение отчетов на электронную почту. В личном кабинете Тинькофф Инвестиции вы можете настроить регулярную отправку отчетов на вашу электронную почту. Это позволит вам всегда быть в курсе изменений в вашем инвестиционном портфеле и получать актуальную информацию о вашей прибыли или убытке.

- Консультация с финансовым консультантом. Если у вас есть вопросы или вам требуется помощь в анализе вашего инвестиционного профиля, вы всегда можете обратиться к финансовому консультанту Тинькофф Инвестиции. Они помогут вам разобраться в состоянии вашего портфеля и дадут рекомендации по дальнейшим действиям.

Следование за своим инвестиционным профилем Тинькофф является важной частью успешного инвестирования. Таким образом, вы сможете контролировать вашу прибыль, убыток и прогнозировать дальнейшее развитие вашего инвестиционного портфеля

Ребалансировка портфеля

Сбалансированный портфель — это когда соотношение активов соответствует вашему инвестиционному профилю. Со временем, когда различные активы растут или наоборот падают в цене, вы продаёте или покупаете новые бумаги, либо получаете доход в виде дивидендов, баланс может быть нарушен. В этой ситуации вашему инвестпортфелю требуется балансировка — продажа или покупка активов для того, чтобы привести капитал к нужным пропорциям.

Также ребалансировка требуется, если меняются цели инвестора. Например, он придерживался консервативной стратегии, а теперь готов рисковать, либо пересмотрел горизонт вложений. Обычно анализировать и ребалансировать портфель требуется не чаще одного раза в квартал.

Что такое ребалансировка портфеля?

Ситуация на фондовом рынке постоянно меняется. Стоимость акций, облигаций, ETF и прочих активов колеблется в силу различных факторов. Следовательно, параметры инвестиционного портфеля являются непостоянными.Вместе с ценой может меняться и ликвидность активов, а также уровень доходности и риски. Исходя из этих показателей, инвестор корректирует структуру своего портфеля. Проводит ребалансировку.Например, у вкладчика в портфеле 50% акций и столько же облигаций. Такое распределение его устраивает по показателям доходности, ликвидности и риска. За год количество акций увеличилось до 60%, а облигаций стало 40%.Это значит, что его портфель стал более рискованным. Если стоимость акции упадет, то это больнее скажется на портфеле инвестора по сравнению с прошлогодней структурой. Таким образом, он потеряет больше денег.Рост количества акций влечет за собой увеличение рисков и повышение вероятной доходности. Чтобы риск портфеля не рос, нужно ситуационно или регулярно проводить его ребалансировку, т.е. продавать сильно выросшие активы и докупать активы, соответствующие риск-профилю инвестора.

Виды ребалансировки инвестиционного портфеля

По порогу. Инвестор самостоятельно устанавливает допустимые пределы изменения структуры портфеля (соотношения риск-доходность).Например, он выбирает нормальное для себя колебание доли акций в пределах 20%. Если количество этого актива в портфеле вырастет до 15%, то проводить ребалансировку не нужно. Если же до 21% и больше, то необходимо пересмотреть структуру.По времени. Инвестор устанавливает для себя оптимальный период, по истечению которого он будет проводить ребалансировку своего портфеля. Например, 2 месяца, 1 год, 3 года и т.д. При этом не имеет значение, какое соотношений облигаций, акций и прочих активов у него в портфеле. Доли учитываются в конце отведенного инвестором периода времени.

Выбор оптимального инвестиционного портфеля

Оптимальный инвестиционный портфель – это набор активов, который максимизирует доходность при заданном уровне риска или минимизирует риск при заданной доходности. Для выбора оптимального инвестиционного портфеля необходимо учесть различные факторы, такие как потенциальная доходность, риск, ликвидность, срок инвестирования и индивидуальные финансовые цели.

Процесс выбора оптимального инвестиционного портфеля может включать следующие шаги:

- Определение финансовых целей: необходимо определить, какую доходность вы хотите получить от своих инвестиций и на какой срок вы планируете инвестировать.

- Оценка инвестиционного горизонта: инвестиционный горизонт – это срок, на который вы планируете вложить деньги. Для короткосрочных целей рекомендуется выбирать менее рискованные активы, такие как облигации, а для долгосрочных целей можно рассмотреть акции или другие активы с более высокой потенциальной доходностью.

- Анализ риска и доходности различных активов: необходимо провести анализ риска и доходности различных активов (акции, облигации, недвижимость и т. д.) и определить, какие из них соответствуют вашим финансовым целям и рискотерпимости.

- Распределение активов: на основе анализа доходности и риска активов необходимо определить оптимальное соотношение между ними в портфеле. Распределение активов может быть разным в зависимости от инвестиционного горизонта и рискотерпимости.

- Диверсификация портфеля: для снижения риска рекомендуется распределить инвестиции между различными активами и рыночными секторами. Диверсификация помогает снизить влияние отдельных активов на общую доходность портфеля.

- Регулярный мониторинг и перебалансировка портфеля: необходимо регулярно отслеживать и анализировать производительность портфеля и при необходимости перебалансировать распределение активов.

Важно помнить, что выбор оптимального инвестиционного портфеля является индивидуальным процессом и может зависеть от ваших финансовых целей, рискотерпимости, инвестиционного горизонта и других факторов. Рекомендуется получить консультацию финансового специалиста или использовать инвестиционные инструменты и услуги, предлагаемые банками и инвестиционными компаниями, для более точного определения оптимального инвестиционного портфеля

Какие бывают инвестиционные риски?

Инвестиционный риск – это вероятность потери всего капитала или его части в случае наступления неблагоприятных событий. Последствия подобного риска: невозможность достижения запланированного объема прибыли, падения эффективности выбранного направления финансирования, уменьшение ликвидности и цены финансового инструмента.Основные разновидности инвестиционных рисков:

- Системные (или не диверсифицируемые). Когда инвестор никак не может на них повлиять, потому что они связаны с внешними факторами. Например, смена власти, резкое падение стоимости валюты, новые экономические реформы.

- Несистемные (или диверсифицируемые). Связаны с определенной компанией либо конкретной отраслью, где работает организация, ценные бумаги которой купил инвестор.

Системные риски подразделяются на инфляционные (когда падает покупательская способность), валютные (когда изменяется стоимость рубля в иностранных деньгах), процентные (когда нестабильна процентная ставка), случайные (когда происходят военные конфликты, революции, перевороты, техногенные катастрофы), связанные с ликвидностью (когда вкладчику сложно быстро продать актив и получить за него реальные деньги из-за падения спроса и прочих факторов).Несистемные риски классифицируются на:

- деловые (совершаются управленческие ошибки руководителями или менеджерами компании);

- финансовые (не получается выполнять финансовые обязательства, растет долговая нагрузка);

- операционные (не удается провести операцию с активами из-за технического сбоя или мошеннических действий со стороны брокера, который предоставляет возможность инвестору торговать на бирже ценных бумаг);

- дефолтные (эмитенты не выполняют свои обязательства из-за банкротства).

Также бывают рыночные риски, которые существенно влияют на принцип распределения активов. Они определяют вероятность снижения стоимости ценных бумаг. Чтобы оценить рыночные риски, инвесторы пользуются показателем волатильности. Он информирует о диапазоне колебания цен активов.

Чем выше риск, тем ниже доходность?

Нет. Чем выше риск, тем выше доходность. Когда инвестор вкладывает в актив с потенциально высоким доходом, он соглашается с тем, что вероятность наступления неблагоприятного события крайне высока. Низкорисковый актив не будет иметь высокую доходность.Рискованность финансового инструмента определяется его изменчивостью в долгосрочной перспективе. Если эти изменения легко предсказуемы, то риски небольшие. Следовательно, доходность такого актива будет также небольшой.На рынке ценных бумаг наиболее предсказуемая изменчивость у государственных облигаций США, а наиболее непредсказуемая – у акций криптовалют и венчурных компаний. Как видите, каждый тип актива имеет свой уровень риска и дохода. Но объединяет эти финансовые инструменты наличие прямой пропорциональности между доходностью и рисками.

Структура инвестиционного плана

Задумываясь, куда вложить деньги инвестиционного плана, стоит понять основные структурные компоненты этого документа. Хотя документом в традиционном смысле слова назвать это сложно, по сути, это хорошо оформленный, иногда даже в табличной форме, план, указывающий, сколько и куда вложить, чтобы получить прибыль.

Часто выбирают именно доверительное управление инвестиционным планом, поскольку специалисты буквально за пару дней с учетом ткущих показателей и целей составляют план, подбирают эффективные инструменты, просчитывают риски. Среди базовых компонентов выделяют:

- Общая сумма инвестиций (если готовы увеличить ее со временем, стоит это также прописать).

- Сроки инвестирования по каждому инструменту и суммарно.

- Основные направления с долей риска.

- Конкретные финансовые цели.

Предлагаю ближе познакомиться с каждым из них.

Сумма инвестиций

Нельзя вкладывать последнее, да и специалисты рекомендуют все же работать с максимально 1/5 от всего суммарного дохода. Чувство жадности еще никого не выручало, поэтому, думаю, что надо подходить с позиции «получить», а не просто «вложить». Начните с небольших сумм, поймите принцип, узнайте детальней каждый инструмент и со временем увеличивайте приобретенное. Мой совет еще и в том, что вкладывать надо то, что уже заработано, а само тело оставлять нетронутым.

Сроки инвестиций

Выбирая, куда вложить деньги инвестиционного плана, обращайте внимание не только на финансовые условия, но еще на то, сколько тот или иной инструмент работает. Всегда правильно вкладываться в проекты, которые работают неделю, месяц и больше, полугодие, год, тогда и прибыль соответственно поступает регулярно и равномерно

Общий временной показатель рассчитывается наперед с учетом, сколько надо получить, сколько есть стартового капитала, какое количество рабочих инструментов и сколько работает каждый из них.

Уровень риска

Этот показатель каждый выбирает для себя, но, как правило, в одном плане объединяются как консервативные способы (депозиты, ПИФы) с небольшими процентными показателями, так и с солидными — хайпы-высокодоходники, лотереи, арбитражная биржевая торговля на крупных суммах. Этот показатель сугубо индивидуальный: честно ответьте себе на вопрос: на сколько вы готовы рисковать.

Что такое инвестиционный профиль?

Определение инвестиционного профиля позволяет инвестору принять обоснованные решения при выборе инвестиционных инструментов и распределении активов в портфеле. Адекватно определенный профиль помогает минимизировать потенциальные риски и максимизировать возможные доходы.

Определение инвестиционного профиля включает ряд факторов, таких как:

- Цель инвестирования — определение основной цели, которую инвестор хочет достичь, например, сохранение капитала, получение стабильного дохода или максимизация капитала.

- Горизонт инвестирования — определение временного интервала, на который планируется инвестирование, например, краткосрочное (до 2 лет), среднесрочное (2-5 лет) или долгосрочное (более 5 лет).

- Аппетит к риску — оценка готовности инвестора принять потенциальные финансовые потери в надежде на получение высоких доходов, определяется индивидуальными предпочтениями и финансовой ситуацией.

- Финансовое положение — оценка финансовых возможностей инвестора, включая его текущие доходы, сбережения и общий уровень долговой нагрузки.

Используя данные о целях, горизонте, аппетите к риску и финансовом положении, инвестор может быть отнесен к одной из нескольких категорий инвестиционных профилей: консервативный, умеренно консервативный, умеренный, умеренно агрессивный, агрессивный.

Важно помнить, что инвестиционный профиль не является постоянным и может изменяться в зависимости от изменения финансовой ситуации и инвестиционных целей инвестора

Определение инвестиционного профиля

Определение инвестиционного профиля основано на анализе различных факторов, включая финансовое положение, инвестиционные цели, рискотерпимость и сроки инвестиций. Он позволяет инвестору проиллюстрировать свое отношение к риску и определить соответствующие портфельные стратегии.

Инвестиционный профиль состоит из нескольких ключевых характеристик, которые помогают определить подходящую стратегию. Одной из основных характеристик является рискотерпимость, которая определяет уровень риска, с которым инвестор готов справиться

Другой важной характеристикой является инвестиционный горизонт — период времени, в течение которого инвестор собирается удерживать свои инвестиции

Инвестиционный профиль может быть консервативным, мощным или агрессивным в зависимости от предпочтений инвестора. Он может включать различные классы активов, такие как акции, облигации, недвижимость и сырьевые товары, в соответствии с инвестиционными целями и возможностями инвестора.

Определение инвестиционного профиля является ключевым этапом в процессе финансового планирования. Это позволяет инвестору принять информированное решение и сформировать оптимальный портфель, который сбалансирован между риском и ожидаемой доходностью, с учетом своих потребностей и целей.

Компоненты инвестиционного профиля

1. Финансовые цели: Определение основных целей, которые инвестор стремится достичь с помощью инвестиций. Цели могут включать накопление денег для покупки недвижимости, образования детей, пенсионного обеспечения и других финансовых потребностей.

2. Инвестиционный горизонт: Период времени, в течение которого инвестор планирует держать инвестиции. Инвестиционный горизонт может быть короткосрочным (1-3 года), среднесрочным (3-5 лет) или долгосрочным (более 5 лет).

3. Терпимость к риску: Уровень комфорта инвестора с возможностью потери средств в результате инвестиций. Она определяется инвестором и может варьироваться от консервативной (низкая терпимость к риску) до агрессивной (высокая терпимость к риску).

4. Доходность: Ожидаемый доход от инвестиций в виде процентной ставки или дивидендов. Инвестор может выбрать консервативные инвестиции с низким потенциалом доходности или агрессивные, с более высоким потенциалом доходности.

5. Распределение активов: Разделение средств инвестора между различными классами активов, такими как акции, облигации, недвижимость и др. Распределение активов может быть сбалансированным, агрессивным или консервативным, в зависимости от инвестиционного профиля.

6. Ликвидность: Способность конвертировать инвестиции в наличные деньги. Инвесторы могут иметь разную потребность в ликвидности, от высокой, когда требуется быстрая конвертация в наличные деньги, до низкой, когда инвестиции могут быть заморожены на длительное время.

Все эти компоненты совместно помогают определить наиболее подходящую стратегию инвестирования для инвестора, учитывая его финансовые цели, временные рамки, уровень риска и прочие факторы.

Различные стратегии инвестирования

В мире инвестиций существует множество стратегий, которые помогают инвесторам достигать своих целей и управлять рисками. Каждая стратегия имеет свои особенности, преимущества и недостатки, и выбор конкретной зависит от индивидуальных предпочтений и целей инвестора.

1. Консервативная стратегия

Консервативная стратегия подразумевает сохранение капитала и минимизацию рисков. Инвесторы, выбирающие эту стратегию, предпочитают инвестировать в стабильные и надежные инструменты, такие как государственные облигации, депозиты или низкорисковые фонды. Это позволяет избежать значительных потерь, но также ограничивает потенциальные доходы.

2. Агрессивная стратегия

Агрессивная стратегия направлена на максимизацию доходности и подразумевает инвестирование в высокорисковые активы, такие как акции или фонды с высокой доходностью. Инвесторы, выбирающие эту стратегию, готовы принять высокие риски в надежде на получение высоких доходов. Такая стратегия может приносить крупные прибыли, но она также сопряжена с большими потерями.

3. Сбалансированная стратегия

Сбалансированная стратегия предполагает разделение портфеля между консервативными и агрессивными активами для снижения рисков и обеспечения умеренной доходности. Инвесторы выбирают эту стратегию, чтобы достичь баланса между безопасностью и потенциальной доходностью. Процентное соотношение между активами может варьироваться в зависимости от конкретных целей и рисковой толерантности инвестора.

4. Долгосрочная стратегия

Долгосрочная стратегия подразумевает инвестирование на длительный период времени, часто на несколько лет или десятилетий

При выборе этой стратегии инвесторы принимают во внимание фундаментальные факторы, такие как экономический рост, технологические тенденции и демографические изменения. Они стремятся найти активы, которые имеют потенциал для устойчивого роста и долгосрочной доходности

5. Тактическая стратегия

Тактическая стратегия предполагает активное управление портфелем и быструю реакцию на изменения рынка. Инвесторы, выбирающие эту стратегию, обычно внимательно анализируют текущую ситуацию на рынке и принимают решения об изменении активов в своем портфеле с целью заработать на короткосрочных трендах и колебаниях рынка.

| Стратегия | Преимущества | Недостатки |

|---|---|---|

| Консервативная | Сохранение капитала, минимизация рисков | Ограниченные потенциальные доходы |

| Агрессивная | Возможность получения высоких доходов | Высокие риски, потенциальные потери |

| Сбалансированная | Баланс между безопасностью и доходностью | Возможны потери в периоды рыночной нестабильности |

| Долгосрочная | Потенциал для устойчивого роста | Необходимость иметь долгосрочную перспективу |

| Тактическая | Возможность заработать на короткосрочных трендах рынка | Высокие требования к аналитическим навыкам и способности принимать быстрые решения |

Агрессивный портфель: риск для профессионалов

Агрессивный

(высокорискованный) портфель включает,

помимо всего упомянутого выше, рискованные инструменты с высокой доходностью:

акции новых, но широко разрекламированных предприятий (стартапов), акции

компаний из экзотических отраслей (например, туристической), спекулятивные

облигации (они же ВДО, высокодоходные облигации), паи специфических ЗПИФов,

производные инструменты (например, фьючерсы). Чем выше доля таких инструментов

в портфеле, тем более агрессивным он будет.

Цель

агрессивного портфеля — заработать как можно больше,

невзирая на возможные риски.

Кому подойдёт

профессиональным трейдерам-спекулянтам, которые постоянно находятся «в рынке», непрерывно отслеживают все его движения и умеют на них вовремя и адекватно реагировать; очень обеспеченным людям, готовым принимать на себя повышенный рыночный риск.

Какие инструменты предлагает инвестиционный профиль Тинькофф?

Инвестиционный профиль Тинькофф предлагает широкий спектр инструментов для инвестирования и управления активами. С помощью данной платформы вы получаете доступ к различным финансовым инструментам, которые помогут вам диверсифицировать портфель и достичь ваших финансовых целей.

Вот некоторые из основных инструментов, предлагаемых инвестиционным профилем Тинькофф:

- Акции. Вы можете инвестировать в акции различных компаний, включая российские и зарубежные. Акции представляют собой доли владения компанией и варьируются по степени риска и потенциальной доходности.

- Облигации. Вы можете покупать различные государственные и корпоративные облигации. Облигации являются долговыми инструментами, приобретение которых позволяет вам стать кредитором компании или государства и получать проценты по своим инвестициям.

- ETF. Торговые фонды (ETF) представляют собой инвестиционные фонды, которые отслеживают индексы, сектора или рынки. Инвестирование в ETF позволяет вам получить доступ к широкому диапазону активов с помощью одной торговой операции.

- Инвестиционные паи. Вы можете приобретать инвестиционные паи в различных фондах, включая акционерные фонды, облигационные фонды, фонды недвижимости и другие. Инвестиционные паи представляют собой доли владения фондом, и мысоль в них позволяет вам получать доходность от инвестиций фонда.

- ПИФы. Управляемые инвестиционные фонды (ПИФы) представляют собой финансовые инструменты, в которые средства вкладываются профессиональными управляющими. ПИФы предлагают различные стратегии инвестирования и активно управляются для достижения наилучших результатов.

Кроме основных инструментов, инвестиционный профиль Тинькофф предлагает информацию и аналитику, которые могут помочь вам принимать обоснованные инвестиционные решения. Вы можете получить доступ к новостям, обзорам, аналитическим отчетам и другим материалам, которые помогут вам следить за рынками и принимать рациональные решения.

В целом, инвестиционный профиль Тинькофф предоставляет широкие возможности для инвестирования в различные активы и управления вашими инвестициями. Это позволяет вам создавать диверсифицированный портфель, достигать финансовых целей и получать доходность от своих инвестиций.

Виды риск-профиля

В большинстве компаний составление риск-профиля бесплатное, его проводит инвестиционный консультант или финансовый советник. Он же в итоге составляет под своего клиента инвестиционный портфель.

По итогам анкетирования считается количество набранных баллов, и инвестора-новичка относят к одному из следующих типов:

В некоторых управляющих компаниях всего три вида риск-профиля, в других наоборот — деление более узкое. Данные названия условны и могут отличаться, но суть везде одинаковая: чем к большей доходности стремится потенциальный инвестор, тем к большим рискам он должен быть готов.

Также инвестиционный профиль помогает защитить начинающего инвестора от сомнительных сделок. Если новичок сразу будет вести себя рискованно на фондовом рынке, скорей всего, он в кратчайшие сроки потеряет весь свой капитал, поэтому для начинающих инвесторов рекомендуется выбирать минимальные или умеренные риски.

Пытаться сорвать куш на сделках с высоким риском можно, но важно составить инвестиционный портфель таким образом, чтобы только часть капитала участвовала в подобных мероприятиях

Виктор Щеглов, персональный брокер «БКС Брокер»:

В зависимости от риск-профиля брокер дает рекомендацию. Чем консервативнее риск-профиль, тем меньшая волатильность должна быть по портфелю инвестора. Например, по умеренно-консервативному риск-профилю максимальная волатильность равна 5 %, значит, клиенту подойдут только короткие облигации, деньги.

Есть и такое мнение относительно деления риск-профиля на виды.

Егор Клопенко, венчурный инвестор, создатель клуба венчурных инвесторов ITLEADERS и консалтинговой компании KLOPENKO GROUP:

Я против разделения инвесторов на классы и искусственного запрета начинающим инвесторам использовать более рисковые механизмы. Это делается, на мой взгляд, только в интересах «голубых фишек» и точно не в интересах начинающих инвесторов и брокеров. Информировать о рисках необходимо, но запрещать работать с высокорисковыми инструментами нельзя, это препятствует развитию российского фондового рынка.

Подводим итоги

Залог успешного инвестирования – это не выбор удачной точки входа на биржу и не «секретная» стратегия, полученная из книг выдающихся инвесторов и трейдеров. Это в первую очередь готовность быть честным самим с собой, правильная оценка своего характера и способности принимать решения в стрессовой ситуации. Определение собственной реальной терпимости к риску – ключевой этап в формировании портфеля

При этом важно не обманываться и относительно своих фактических знаний. Небольшой тест поможет вам определить, владеете ли вы базовыми сведениями, необходимыми для первых шагов на бирже

Всем профита!

19.03.2020