Как переводить деньги через СБП в Сбербанке

Какие лимиты и льготы дает СБП Сбербанк

На одну операцию установлен лимит от 10 руб. до 50 тыс. руб. Т. е. за один раз отправить больше 50 тыс. руб. по СБП не получится.

На 24 часа Сбербанк установил лимит до 50 тыс. рублей. Поэтому вы можете делать сколько угодно перечислений от 10 руб. до 50 тыс. руб., но не более 50 тыс. руб. за один день.

При этом бесплатно, без какой-либо комиссии по СБП в Сбербанке можно перевести до 100 тыс. руб. в месяц. Таким образом, внутри Сбербанка установлен лимит 50 тыс. руб. для переводов без комиссии. И можно еще по СБП еще 100 тыс. руб. переводить без какой-либо дополнительной комиссии.

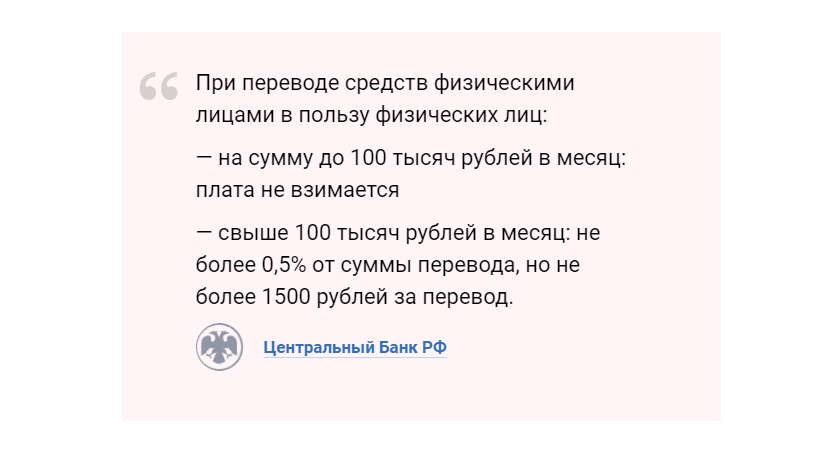

Важно! При этом за переводы свыше 100 тыс. руб

с накопительным итогом комиссия в СПБ составляет всего 0,5%. По сравнению с 1% Сбербанка, это получается выгодно.

Таким образом, даже переводить внутри банка по СБП намного получается комфортнее и экономически целесообразнее, чем через систему платежей самого Сбербанка.

Перевод денег по номеру карты

Вопросы и ответы

Как осуществлять переводы через систему мгновенных переводов?

Зайдите в официальное приложение банка «Сбербанк Онлайн», после чего перейдите в раздел «Профиль», затем откройте меню настройки, раздел «Система мгновенных переводов», далее вам необходимо подтвердить согласие на обработку персональных данных и выбрать «Подключить».

Теперь вы можете отправлять денежные средства мгновенными переводами.

Кому можно отправлять деньги через СБП?

Перечислять денежные средства можно в те банки, которые подключены к системе мгновенных переводов.

Как узнать, что отправленные деньги дошли до получателя?

Для этого вам необходимо уточнить статус операции у получателя.

Доступен ли перевод с кредитной карты?

Через кредитную карту отправлять денежные средства по системе мгновенных переводов невозможно. Отправления доступны для действующих дебетовых карт Сбера.

Как осуществлять прием переводов по системе мгновенных переводов?

Чтобы принимать денежные средства по СБП, необходимо зайти в официальное приложение Сбербанка, после чего перейти в раздел «Профиль», далее в «Настройки», открыть раздел «Система мгновенных переводов», после чего подключиться. Теперь вы можете принимать переводы денежных средств через СБП.

Могут ли нерезиденты перечислять денежные средства через СБП?

Да, могут пользоваться и нерезиденты.

Какие операционные системы поддерживают систему мгновенных переводов?

СБП доступна для смартфонов с операционной системой iOS и Android с версии 10.12. Вы можете в случае необходимости обновить приложение до актуальной версии.

Возможна ли отмена перевода?

После перечисления суммы нельзя отменить операцию. Перед перечислением следует проверить телефонный номер клиента и кредитную организацию, в которую перечисляете денежные средства.

Какую сумму можно переводить по системе мгновенных переводов?

Наименьшая сумма для платежа — 10 рублей, максимальная — 150 тысяч рублей. Максимальная сумма за сутки — 150 тысяч рублей.

Описание услуги «Быстрый платеж»

Гражданам России доступна новая программа упрощенных платежей, являющаяся детищем Центрального Банка и Национальной системы платежных карт. Специалисты двух организаций кропотливо работали над созданием платформы, позволяющей людям мгновенно переводить средства со своих счетов в финансовых учреждениях другим пользователям.

Основная идея в том, что человеку достаточно ввести номер телефона получателя и наименование банка, в котором у него зарегистрирован счет. Обычно перевод денег требует определенных данных: реквизиты банковского счета или номер платежной карты.

Поэтому главным преимуществом СПБ является ее простота. Невозможно умолчать про низкую стоимость оказываемых услуг, поскольку с 1 мая 2020 года банки перестали взымать комиссию за переводы.

Такое указание Центральный банк разослал всем финансовым структурам, подключенным к системе. Конечно, существуют определенные случаи, когда комиссия может быть начислена, но ее максимальный порог не превышает отметку в 1,5 тыс. рублей.

Создатели системы утверждают, что она проводит платежи мгновенно. Для зачисления средств на счет требуется не более 15 секунд. При этом специалисты учли все потребности клиентов финансовых организаций, позволив выполнять операции круглосуточно и независимо от дня недели.

Переводы могут быть осуществлены даже в нерабочее время, праздничные и выходные дни. По мнению пользователей, это отличное решение в связи с непростой ситуаций, вызванной пандемией COVID-19 и необходимостью социального дистанцирования.

Автопереводы

Если вы регулярно переводите одну и ту же сумму одним и тем же людям — например, карманные деньги ребёнку или помощь родителям — удобно подключить услугу «Автоперевод». Она предоставляется бесплатно.

Подключить «Автоперевод» можно в разделе «Платежи» в СберБанк Онлайн → «Мои автоплатежи» → «Подключить автоплатёж» → далее следуйте рекомендациям системы.

Можно самим выбрать частоту переводов: раз в неделю, в месяц или в год, и установить фиксированную сумму перевода. Сбер будет автоматически перечислять деньги с вашего счёта тому, кого вы указали. А чтобы вы не забыли о предстоящем списании и смогли своевременно отменить или изменить «Автоперевод», за день до предстоящего списания вам будет приходить СМС-уведомление с напоминанием.

Сбербанк — «антидонор», комиссия при «стягивании»

Как теперь не платить комиссию Сбербанку?

29.06.2023 — комиссия за «стягивание» выросла: 1,25%, мин. 50₽, макс. 200₽.

14.12.2022 — появился способ перенести деньги без комиссии с карты Сбербанка на карту МИР любого банка с помощью наличных, не отходя от банкомата Сбера.

06.09.2022 — Тинькофф запустил акцию: до 31.12.2022 всем «нормальным» клиентам будет компенсировать комиссию за пополнение карты банка от 100000 рублей за раз с карт Сбера (который стал антидонором). Бонус 150 рублей, максимум 2 раза за календарный месяц. Новость; Условия акции ; Т.е. если у вас пенсия или зарплата менее 100000, то компенсации не будет.

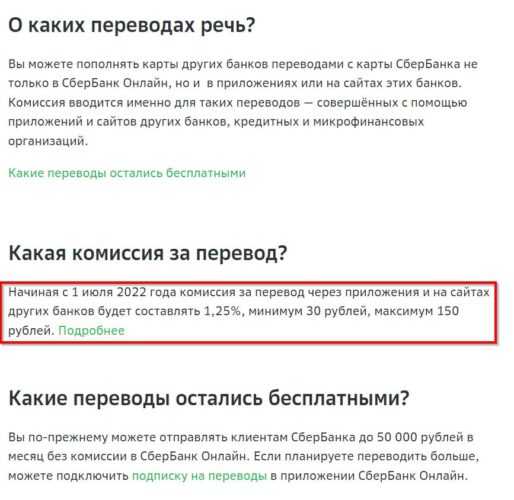

01.08.2022 — Эта новость от Сбера касается всех, кто привык «стягивать» средства (зарплату или пенсию) с карты Сбербанка на карту другого банка в личном кабинете другого банка, например Тинькофф

Теперь за такие переводы с 01.08.2022 будет комиссия 1.25%, минимум 30 рублей, но не более 150 рублей.

Важно: в личном кабинете другого банка вы не увидите информации о комиссии. Ваш банк не знает про нее и не может знать все тарифы других банков

А вы — должны и теперь знаете

Например, вы получаете зарплату на дебетовую зарплатную карту в Сбербанке. Но 2 раза в месяц перегоняете деньги в другой банк, где более интересные карты, выше ставки по вкладам и т.п. И в личном кабинете другого банка вы пополняете свою основную карту с карты Сбербанка. Раньше за такое «стягивание» Сбербанк никогда не брал комиссии, были лишь лимиты в сутки — 101000 для карт Моментум, 201000 для классических карт и т.д. Сначала, с 1 июля комиссию ввели для некоторых карт, а с 1 августа — для всех карт Сбербанка.

Другими словами, Сбербанк стал антидонором.

Из бесплатных переводов из Сбера в другой банк остался только один способ — через СБП

это не более 100000 рублей в месяц, дальше тоже комиссия.

Также Сбер позволяет перевести внутри банка другому лицу еще 50000 руб. без комиссии.

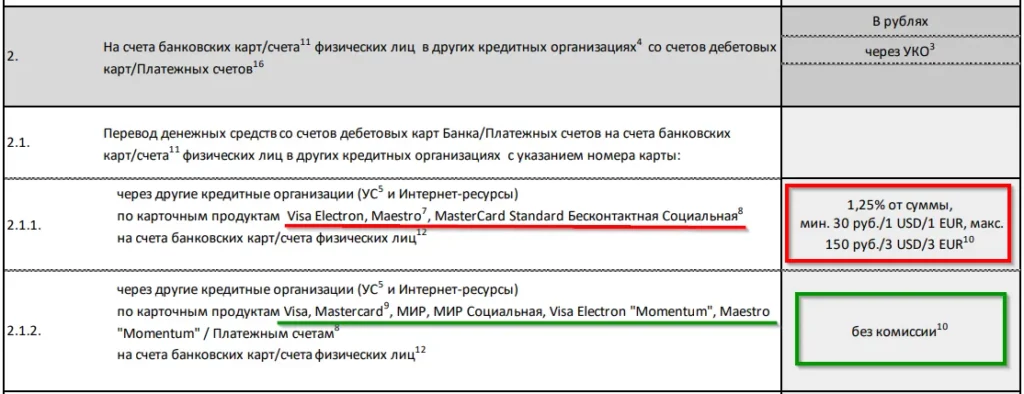

Тариф называется «Временные тарифы», применяемые в период c 01.07.2022 по 31.07.2022 по операциям перевода денежных средств cо счетов дебетовых карт. То есть, временное изменение на июль для дебетовых карт.

И в этом тарифе написано черным по белому, что комиссия будет не со всех карт. За «стягивание» с карт МИР, МИР Социальная, Visa, MasterCard, Visa Electron Momentum и Maestro Momentum комиссия браться не будет. Т.е. обычные зарплатные и пенсионные дебетовые карты под новое правило не попадают.

Комиссия будет только с карт Visa Electron, Maestro и MasterCard Standard Бесконтактная Социальная:

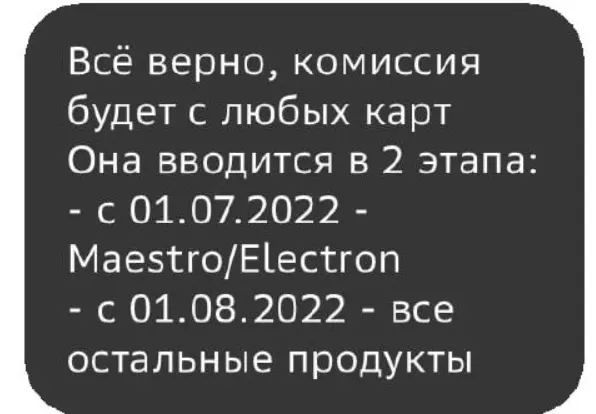

Но с 1 августа эту комиссию распространят на все карты Сбербанка:

Как сделать перевод через СБП в Сбербанк Онлайн

А вы знаете про СБП

А теперь о СБП. До сих пор немногие знают об этой новой услуге просто потому, что большинство банков это не афишируют и продолжают переводить средства со своей привычной комиссией.

Знаете, это как в аптеке. Есть импортные таблетки, а есть их дешевые аналоги. Когда говоришь фармацевту, что тебе бы что-то от живота, он тебе с широкой улыбкой выкладывает «Гастрозол» за 150 рублей вместо «Омепразола» за 30.

Так вот СБП от ЦентроБанка предлагает переводить деньги между любыми российскими банками по номеру телефона держателя карты. Допустим, у меня карта Сбербанка, а у Саши карта «Альфа-Банка».

Я спокойно могу отправить ему деньги (до 100 тыс. в сутки), и при этом ни с меня, ни с Саши не возьмут ни рубля. Вот так вот.

Лимиты и комиссия за переводы через СБП

Если для карточных переводов тарифы устанавливают участники рынка, то комиссии СПБ Сбербанк регулирует Центробанк. С мая месяца банки России перестали взимать с клиентов комиссию за переводы до 100 тыс. руб.

Как только бесплатный лимит заканчивается, комиссия составляет 0,55% на сумму переводов до 1,5 тыс. руб. До конца июня 2022 года отменена оплата за перевод между карточных счетов.

Лимиты переводов через СПБ в Сбербанке устанавливает самостоятельно, и они гораздо ниже, чем перевод между картами. На день действуют ограничения в 50 тыс. руб.

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе

Хотите попробовать?

Важно! Если при отправлении указан неверный номер, то комиссия, которая уже снялась, не возвращается.

Дивный новый «Мир» национальной платежной системы

Преимущества СБП

У данной системы есть масса преимуществ:

- Мгновенное зачисление денежных без учета дня недели и времени суток. Данная система работает без праздничных дней и выходных, и в любой день гарантирует моментальные переводы средств на любой счет или карту;

- Простота использования сервиса. Вам не нужно вводить номера карт и счетов и бояться ошибиться при его вводе. Достаточно просто указать номер телефона человека, который имеет возможность пользования этим инструментом;

- Широкий диапазон возможностей. Не имеет значение, какая банковская организация у получателя денежных средств, и где он находится в данный момент. Переведенные деньги моментально будут переведены по назначению;

- Безопасность для получателя. Многие люди не очень спокойно относятся к необходимости сообщать кому-либо номер своей карты. В случае с данным сервисом в этом нет необходимости, здесь необходим только телефонный номер человека и наименование банковской организации;

- Возможности перевода суммы до 100 тыс.руб. в месяц без уплаты комиссионного вознаграждения, и комиссия в пределе 1.5 тыс.руб. на суммы свыше лимита.

Особенности переводов с кредитной карты

Главные преимущества СБП

Новая платежная система получила широкое распространение на сегодняшний день. Аргументы вполне убедительны:

- Переводы осуществляются в онлайн-режиме.

- Денежные средства можно переводить очень быстро, за секунды.

- Для осуществления финансовой операции надо знать, в какой банк переводить деньги и по какому номеру телефона.

- Пользоваться услугой можно круглосуточно, в выходные и праздничные дни.

- Деньги можно переводить не только по картам, но и со счета на счет.

- Комиссии либо вообще нет, либо она очень маленькая.

- Можно пользоваться QR-кодами.

- Услугу можно подключить самостоятельно онлайн.

В Сбербанке есть некоторые ограничения на финансовые операции через СБП, но они больше касаются тех, кто хочет делать переводы на очень крупные суммы. Обычные люди их «не замечают» и спокойно пользуются сервисом.

- В течение суток нельзя переводить более 50 тысяч рублей.

- Комиссия отсутствует, если в течение месяца вы переведете не более 100 000 рублей.

- При «движении» сумм свыше 100 000 рублей в месяц комиссия составляет всего 0,5 % от суммы сделки. Больше 1 500 рублей она никогда не бывает.

Как перевести деньги по системе быстрых платежей

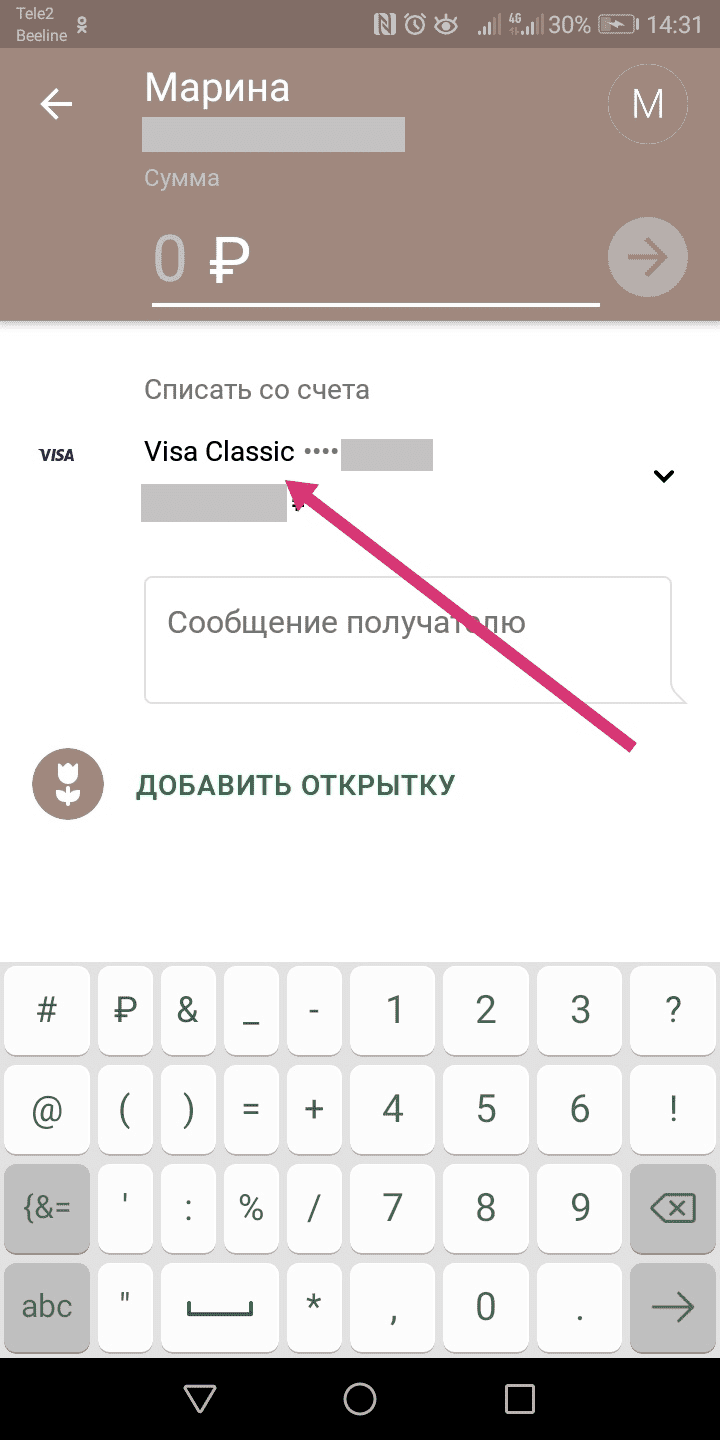

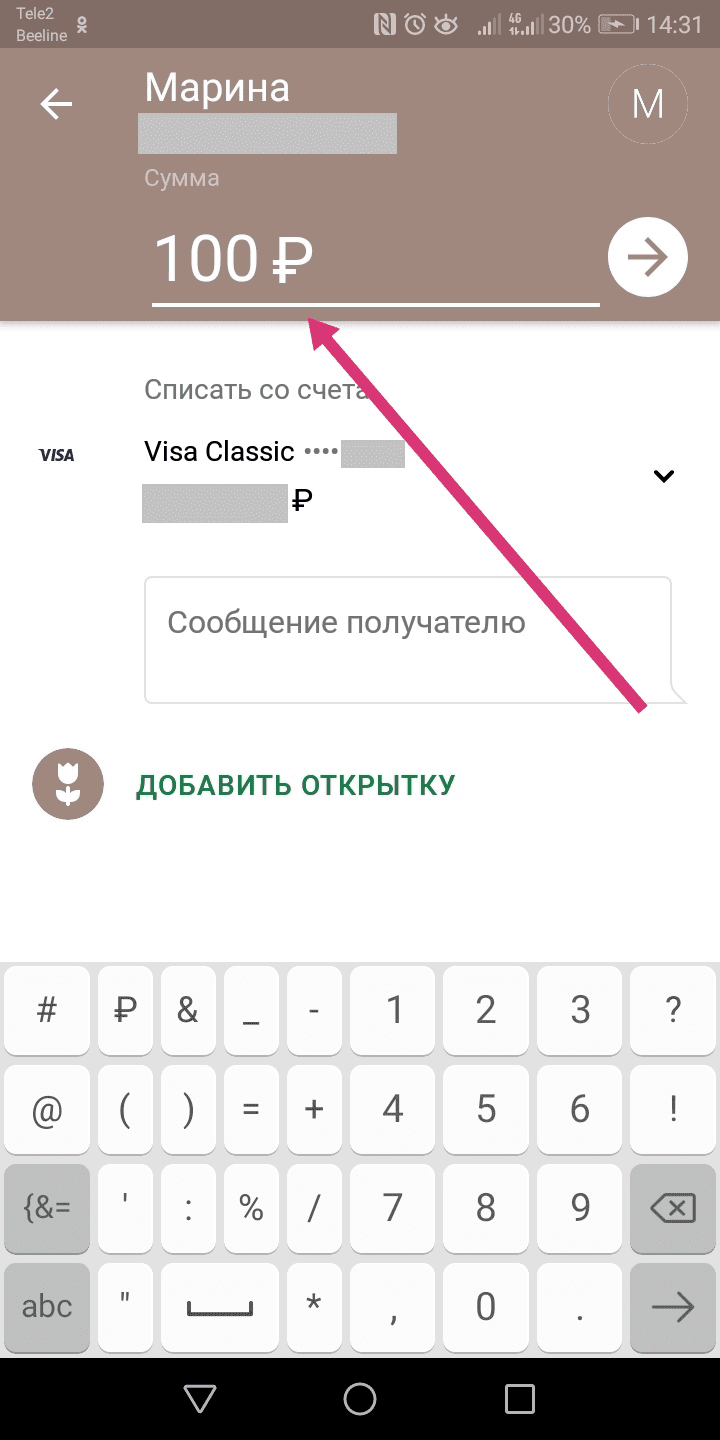

Просто активировать услугу ‒ половина дела. Давайте разберем, как поэтапно осуществить сам перевод. Заодно у вас будет возможность убедиться в удобстве и оперативности сервиса.

Ваши действия должны быть такими.

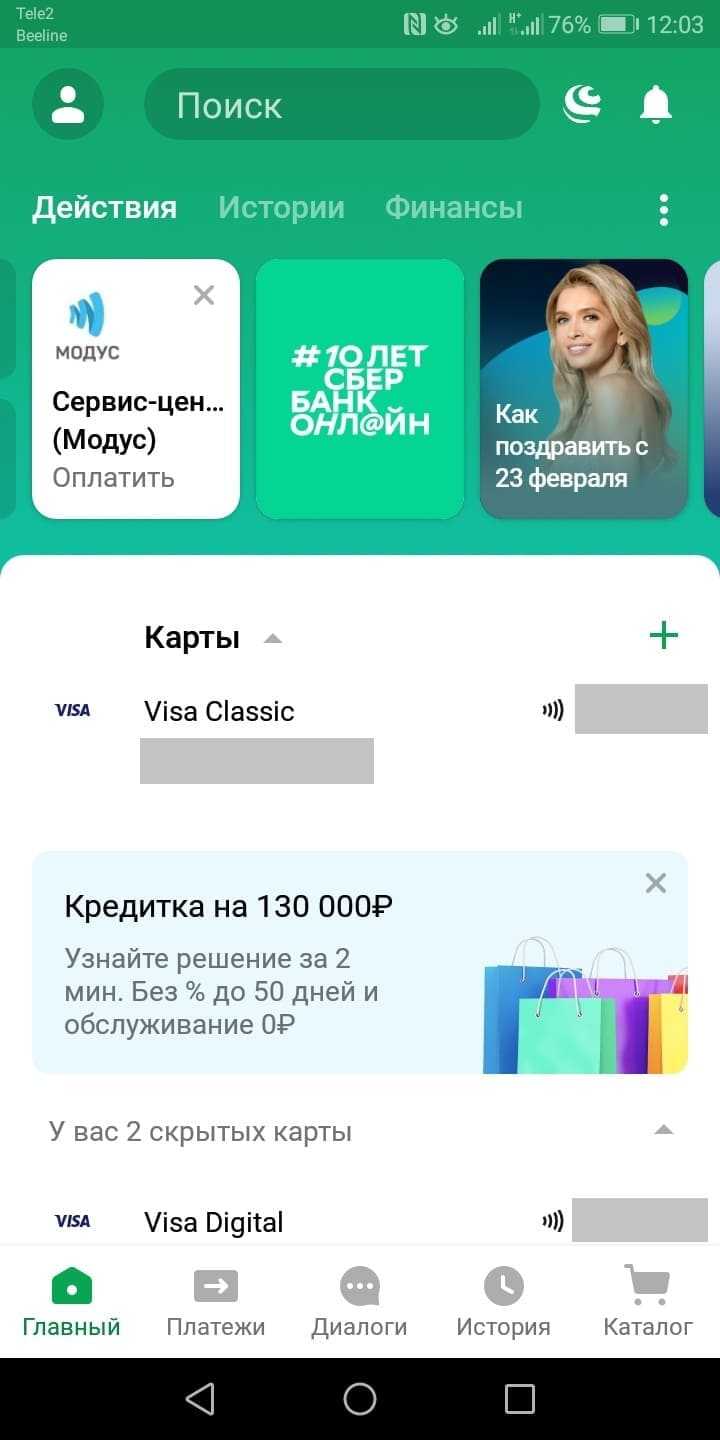

Войти в Сбербанк Онлайн. Если вы подключили СБП, значит с версией приложения у вас все в порядке.

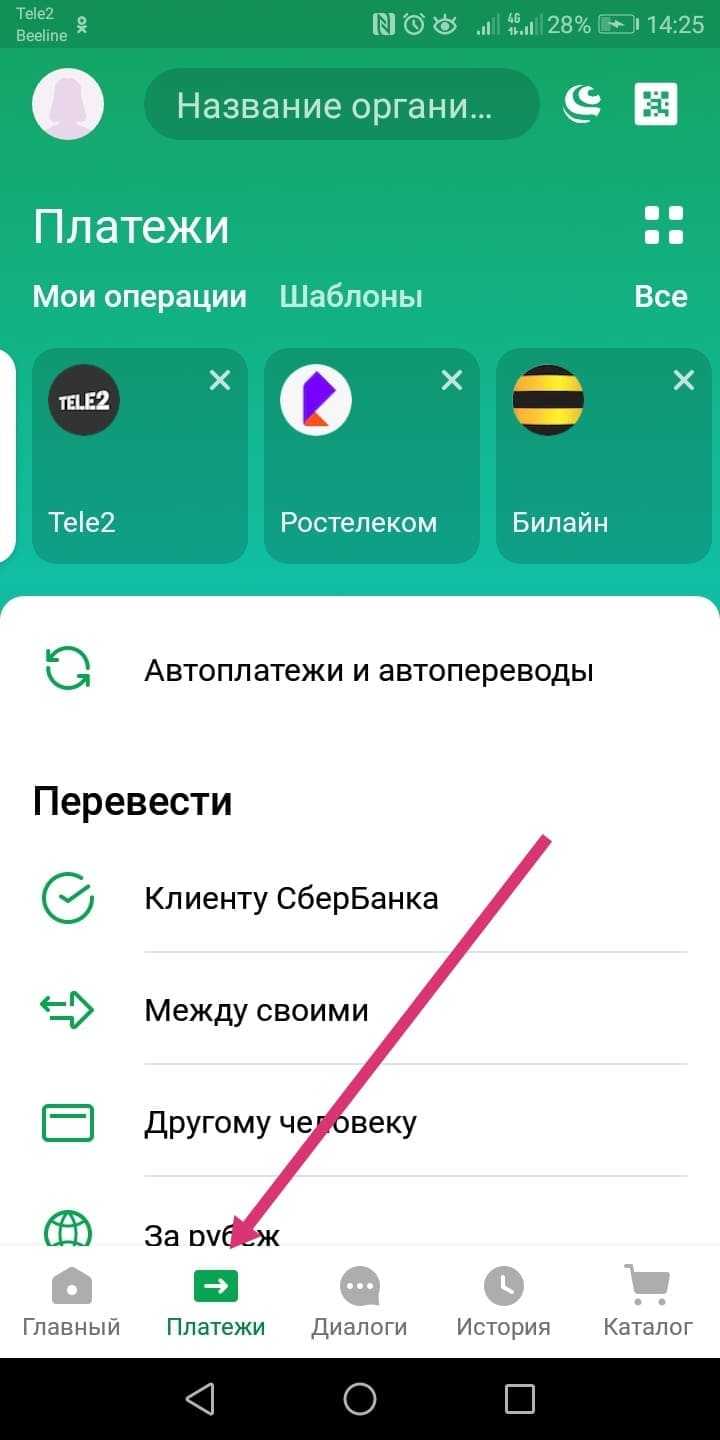

Перейти в «Платежи».

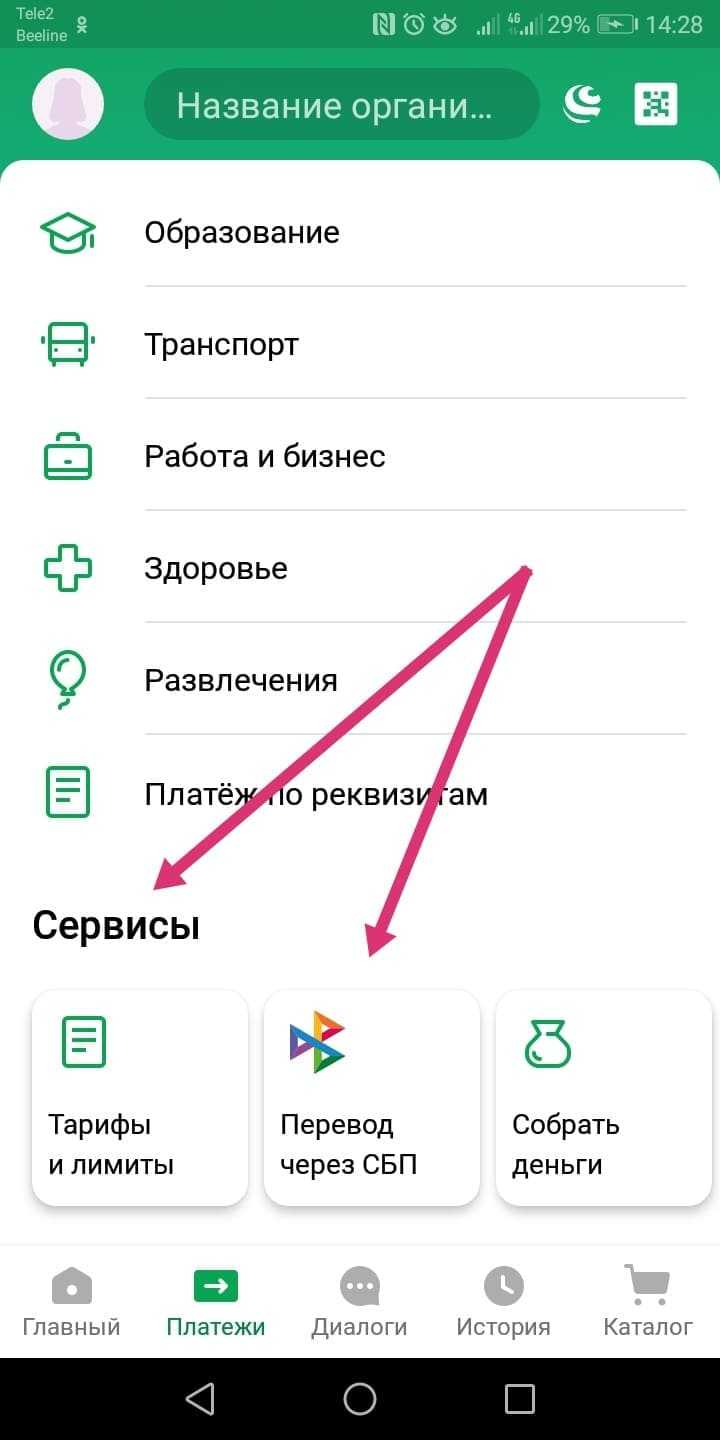

Найти в разделе «Сервисы» вкладку «Перевод по СБП».

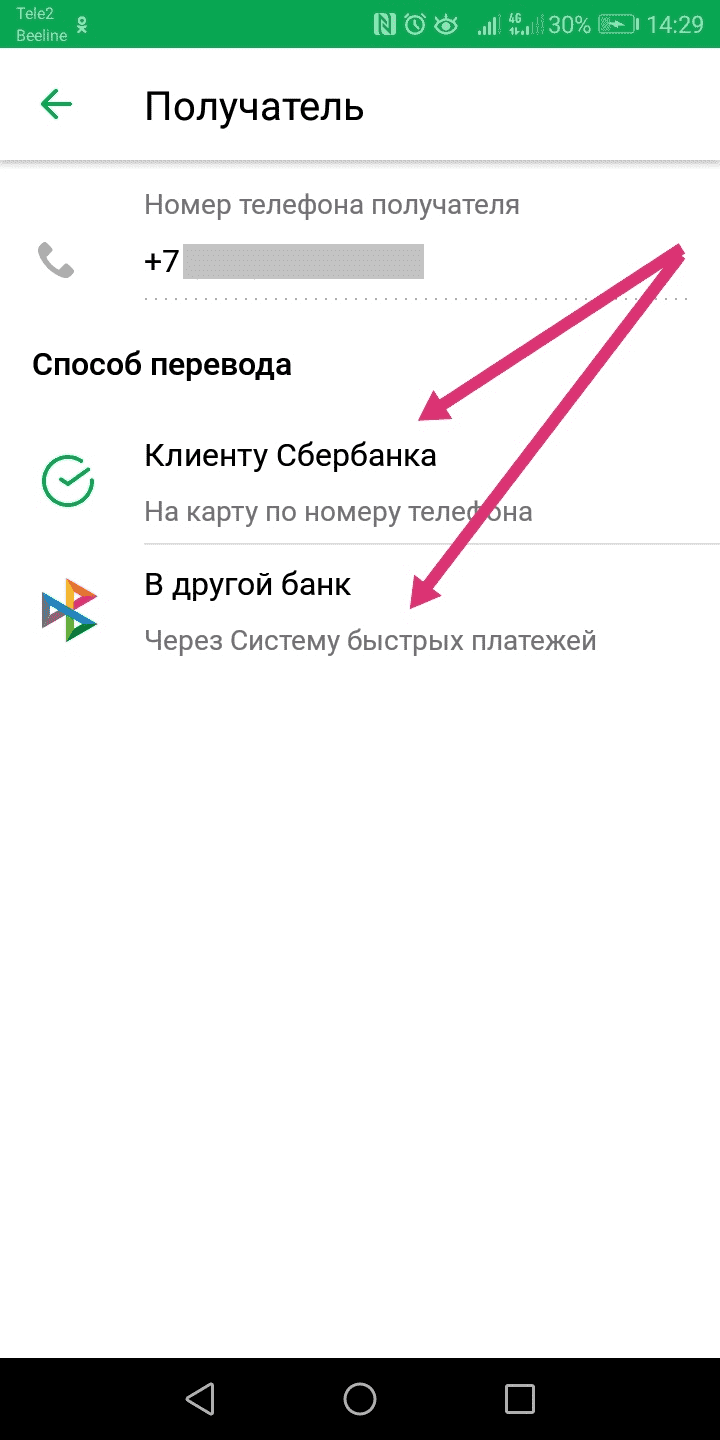

Указать номер мобильного того человека, которому вы хотите отправить деньги. Постарайтесь не ошибиться в цифрах. Можно также выбрать человека из телефонной книги, если его номер у вас сохранен.

Нажать «Продолжить».

Выбрать банк, в котором у вашего получателя открыт счет. Человек сам должен вам сказать, какой у него банк и куда именно переводить.

Выбрать тот счет (например, если у вас их несколько или несколько банковских карт), с которого будут списаны деньги.

Прописать сумму.

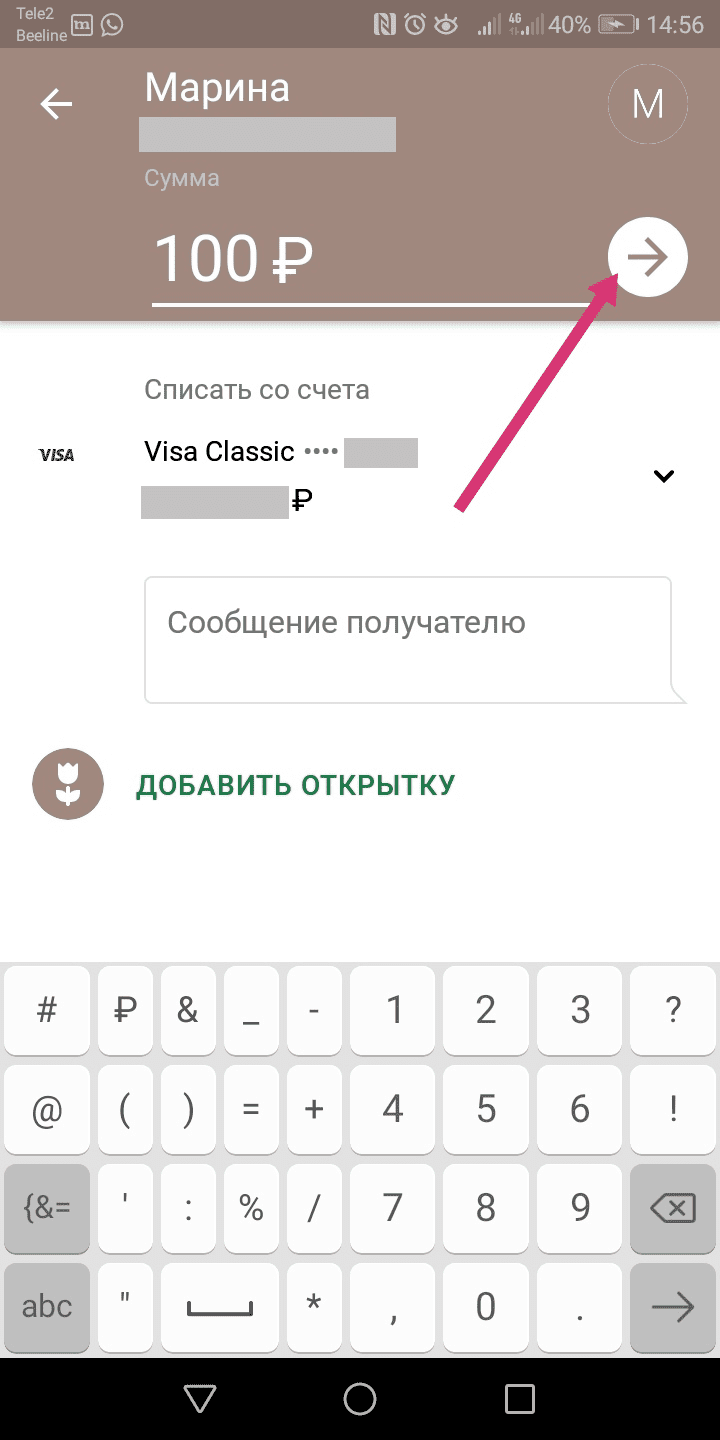

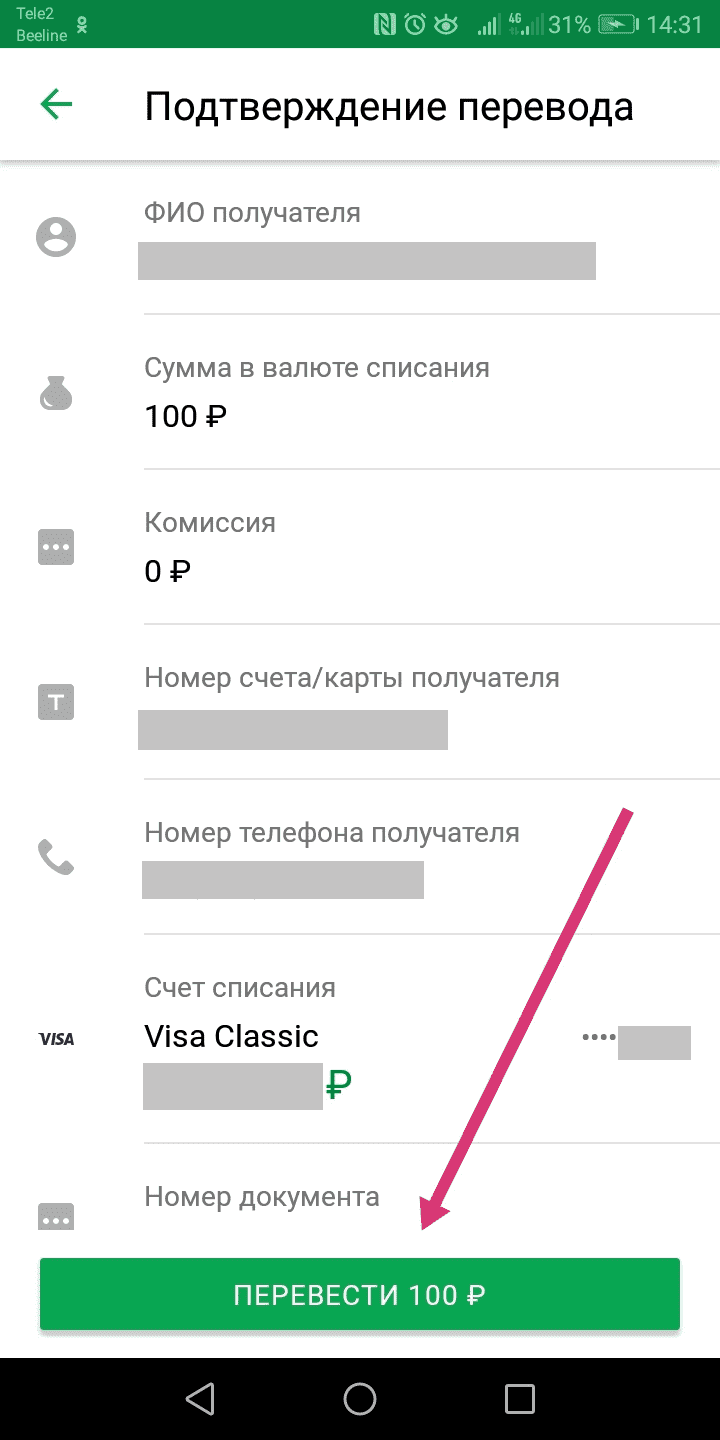

Нажать на стрелочку вверху справа.

Кликнуть «Перевести».

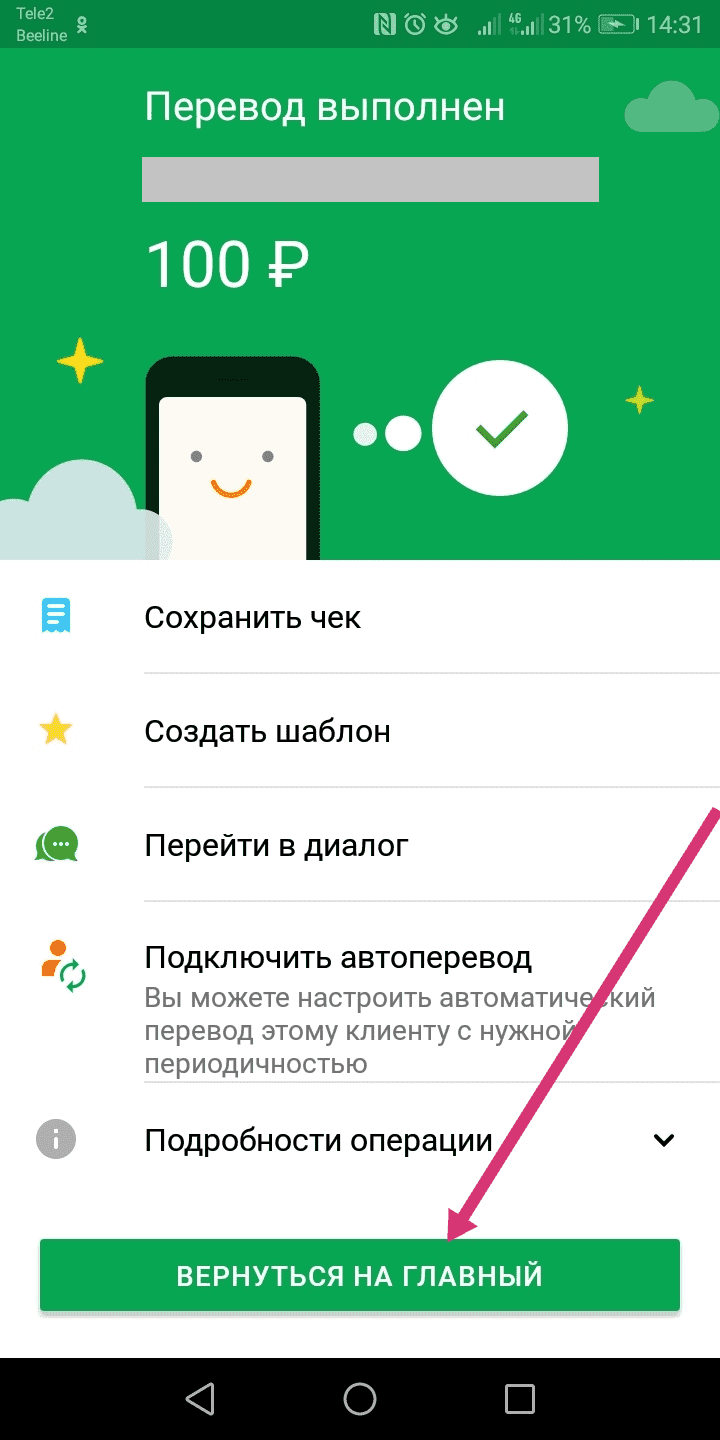

Операция завершена. Можно вернуться в Главное меню.

Этот алгоритм займет несколько минут вашего времени. Минимум усилий, чуть больше внимательности ‒ и платеж на счет или карту получателя поступит за секунды в любое время суток.

Перевод денег через Систему быстрых платежей (СБП)

- Комиссия: до 100 000 рублей в месяц без комиссии.

- Сроки: моментально.

- Лимиты: до 600 000 рублей в день.

- Нужен только номер телефона.

Это условия сервиса, но в банке могут быть свои.

Сколько можно переводить через СБП

По закону ФЗ «О национальной платежной системе» таким образом без комиссии можно переводить до 100 000 рублей в месяц (если сумма больше, то взимается комиссия в пределах 0,5%), за раз можно переводить до 600 000 рублей. По решению Центрального Банка России банки не могут установить дневной лимит ниже 150 000 рублей, поэтому через систему удобно переводить небольшие суммы.

Банки также могут устанавливать свои лимиты и на максимальный перевод, и на ежемесячную сумму переводов без комиссии. Например, в «Альфа-Банке» можно переводить от 300 000 рублей в сутки до 1,4 млн рублей в месяц. В ВТБ максимальная сумма разового перевода — 150 000 рублей, в сутки — 300 000 рублей, ежемесячный лимит — до 2 млн рублей. Для «Московского кредитного банка» лимит составляет до 500 000 рублей в сутки.

Как подключить СБП

У некоторых банков система подключена по умолчанию, в других (например, в «СберБанке») ее надо подключить в настройках банковского приложения. Для каждого банка могут быть свои нюансы, их лучше уточнить на сайте самого банка и в чате с поддержкой.

Что еще умеет СБП

Кроме простого перевода по номеру телефона, СБП позволяет быстро собрать деньги со своих счетов в разных банках на одном конкретно выбранном счете. Для этого в разделе СБП-переводов (перевод по номеру телефона) в мобильном приложении своего банка нужно сделать запрос на нужные суммы с разных счетов, а система автоматически распознает их по номеру телефона, который к ним привязан.

А еще по Системе быстрых платежей можно оплачивать покупки по QR-коду. Для этого в приложении банка нужно выбрать оплату по QR-коду, отсканировать код и подтвердить оплату.

В 2020 году в системе было совершено 111,3 млн платежей на 795 млрд рублей.

Безопасность при транзакциях через СБП

Безопасность транзакций этого сервиса осуществляется благодаря наличию трехуровневой проверки. Все Ваши транзакции подлежат проверке в Национальной системе платежных карт, затем Вашим банком, и в довершении всего Центробанком.

Благодаря этому о безопасности своих средств в этом случае можно не беспокоиться.

Единственный нюанс состоит в том, что такой перевод невозможно отменить, если он не произошел из мошеннических действий. Поэтому при случайной ошибке при вводе получателя платежа, Вам остается только полагаться на совесть получателя Ваших денежных средств. В случае, если он их не вернет, Вы ничего не сможете сделать и никак невозможно будет отменить ошибочную транзакцию.

Собственная система переводов по номеру телефона от банка

Перевод по номеру счета

- Комиссия: от 0,5 до 2%.

- Сроки: от нескольких минут до пяти рабочих дней.

- Лимиты: можно переводить большие суммы, свыше 1-2 млн рублей.

- Нужен номер счета, БИК.

Если перевод совершается в пределах одного банка, понадобятся личный счет (важно: личный счет и номер карты — не одно и то же) и ФИО получателя. Номер счета состоит из 20 цифр, его можно узнать в договоре на обслуживание карты, мобильном приложении, онлайн-банке или отделении банка, предъявив паспорт

При переводе в другой банк может дополнительно потребоваться БИК банка получателя.

Срок зачисления

Срок зачисления денежных средств — от нескольких минут до пяти рабочих дней, что зависит от банка получателя. Комиссия за перевод составляет от 0,5 до 2%, но обычно не более 750-4500 рублей за перевод. А в пределах одного банка ограниченные суммы можно переводить без комиссии. Некоторые банки могут взимать не процент от перевода, а фиксированную плату в размере 10-150 рублей за факт перевода вне зависимости от суммы, что особенно выгодно при крупных переводах.

По номеру счета можно переводить большие суммы: у многих банков лимит больше 1-2 млн рублей.

По реквизитам обычно переводят деньги юрлицам. Для этого потребуется чуть больше данных:

- код получателя (ИНН, ЕГРПОУ, IBAN – номер банковского счета в международном формате);

- название организации, куда перечисляются средства;

- ФИО и ИНН плательщика, его номер.

Сроки перевода

Средства, перечисляемые компаниям, как правило, зачисляются в течение 1-2 рабочих дней.

Сколько можно перевести без комиссии и какие есть лимиты

Если переводить деньги госучреждениям, юрлицам, магазинам и продавцам — комиссии нет. Но для этого продавец или получатель должны прислать QR-код, чтобы оплата прошла через кассу или бухгалтерию. Принимать деньги просто на карту по номеру телефона ИП и организации не могут.

Со временем тарифы могут измениться. Например, ранее предполагалось, что комиссии, в зависимости от суммы перевода, составят от 5 копеек до 3 рублей. Нынешний тариф должен быть актуальным до 30 июня 2022 года. Потом его изменят, но новый тариф пока неизвестен.

Максимальная сумма одного перевода через СБП — до 1 000 000 Р. Но банки могут накладывать собственные ограничения. Например, в Сбербанке — 50 000 Р за раз и столько же за день, в ВТБ — 50 000 Р в день и 300 000 Р в месяц.

У Тинькофф собственного лимита нет — за раз можно перевести до 1 000 000 Р. За месяц банк позволяет отправить не более 5 000 000 Р.

Как происходит перевод денег сверх лимита

Например, при переводе клиенту 80 тысяч рублей 50 можно отправить без комиссии. За остальные придется заплатить 1%. Поэтому при отправке 30 тысяч банк возьмет 300 рублей за перевод. То есть при отправке 80 тысяч клиент оплатит 80 300. Комиссию берут с того, кто отправляет деньги.

При собственных крупных тратах в определенный месяц можно просто оформить подписку на короткий срок. Это позволит не ограничивать трату средств и получить безлимит на оплату.

Если постоянно оплачиваются услуги одного и того же клиента, то можно подключить автоплатеж. Для этого нужно зайти в Сбер банк Онлайн и заполнить все необходимые реквизиты. Если деньги переводятся родителям или детям, и настроен автоплатеж, то эта сумма уже в лимитах по переводам денег не учитывается.

Плюсы системы быстрых платежей, а также ее минусы

Теперь, подводя итоги материала хотелось бы отметить положительные и отрицательные (да, такие тоже есть) качества СБП.

Плюсы СБП

- Перевод денег без комиссии

- Быстрота поступления денег на счет получателя — мгновенно или в течение 15с.

- Круглосуточная и ежедневная работа — 24/7.

- Нет необходимости запоминать счет или номер карты — перевод осуществляется по номеру телефона.

- В перспективе оплата товаров и услуг при помощи QR кода с минимальной комиссией.

- Система осуществляет проверку переводов на предмет мошеннических и незаконных операций.

Минусы СБП

- Остаются вопросы с безопасностью перевода денег при помощи одного лишь номера телефона.

- Не отображается информация от кого пришел перевод.

- Нет уверенности, что данные номеров телефона не будут похищены мошенниками.

В заключении

И все же, приведенные выше минусы ничто по сравнения с большим и жирным плюсом — БЕСПЛАТНЫМ ПЕРЕВОДОМ ДЕНЕГ из одного банка в другой!!! Не зря так рьяно сопротивлялся введению этой системы платежей в стране Сбербанк, который присоединился к ней одним из последних. Теперь миллионы наших денежек будут оседать не в карманах банковских воротил, а оставаться в наших кошельках!

Способы переводов

1.СберБанк Онлайн— это личный кабинет в интернете, мобильную версию которого можно установить на любой смартфон.

Перевод через СберБанк Онлайн — это самый простой, быстрый и удобный способ. Надо знать только номер телефона получателя, не нужен даже номер карты. Банковскую карту можно пополнить с любого вашего счёта также через СберБанк Онлайн.

Деньги можно перевести не только владельцу карты СберБанка. Если у адресата вашего платежа карта другого банка, вы также сможете сделать мгновенный перевод с карты на карту.

Список банков-партнёров Сбера, куда можно перевести деньги, смотрите на сайте банка.

2.СМС-банк— это перевод денег с помощью СМС-сообщения. Для такого перевода не нужно иметь даже смартфон. Достаточно знать мобильный телефон получателя, у которого есть карта Сбера. В сторонние банки деньги по СМС перевести нельзя.

3.Отделение банка. В данном случае перевод осуществляется по номеру счёта или карты. Если надо сделать перевод в другой банк, необходимы реквизиты банка, в котором открыт счёт адресата вашего платежа. Деньги можно перевести с банковской карты или со счёта, либо внести наличными.

4.Банкоматы. Перевод осуществляется с использованием банковской карты (для авторизации отправителя). Деньги можно отправить с любого счёта отправителя при соблюдении условий по счёту. Для перевода на карту Сбера достаточно номера телефона, карты или счёта получателя. Для перевода в другие банки на карту получателя необходимо знать номер карты или счёта.

Стоимость переводовв зависимости от выбранного вами способа можно узнать на сайте банка.

Банки-участники СПБ Сбера

Сбер взаимодействует со многими крупными финансовыми компаниями, которые так же предоставляют своим клиентам возможность пользоваться СБП. Список банков-партнёров:

| Банк | Комиссия, сумма перевода из Сбера | Комиссия, сумма перевода в Сбер |

| Банк Хоум Кредит | 150000 руб. 1 %, но не более 1000 руб., 150000 руб. — единоразово | без ограничений — в месяц 0 % при переводе до 100000 руб. |

| Альфа-Банк | 10–150000 руб., 1 %, но не более 1000 | 10–150000 руб., 1,95 % |

| МТС-Банк | 50–15000 руб., 1,5 %, но не менее 90 руб. | 50–15000 руб., 1,5 %, но не менее 90 руб. |

| Тинькофф | 10–150000 руб., 1 %, но не более 1000 руб. | 10–150000 руб., 1,5 % |

| Совкомбанк | 10–150000 руб., 1 %, но не более 1000 руб. | 10–100000 руб., 1 % |

Методы «толкания» и «стягивания» через СБП

Через СБП можно переводить или запрашивать деньги.

В разделе «Платежи» необходимо нажать на значок СБП в правом верхнем углу.

- Для «толкания» нужно выбрать «Перевести через СБП». Фактически это будет стандартный перевод средств.

- Для «стягивания» нужно выбрать «Запросить деньги через СБП». После этого появится поле с вашим счетом зачисления и номером телефона. Здесь нужно выбрать банк списания и требуемую сумму → нажать кнопку «Продолжить». Затем нужно подтвердить операцию. После этого деньги поступят на ваш счет.

Обратите внимание, «стягивать» деньги можно только со своих счетов. Также в мобильном приложении у Сбера есть своя функция «стягивания»

Чтобы ей воспользоваться, нужно нажать на сервис «Запросить деньги» в разделе «Платежи». Дальше нужно указать номер телефона человека, с карты которого собираетесь получить деньги. Нужно учитывать, что некоторые банки берут комиссию за «стягивание» денег со своих карт, информацию стоит уточнять в тарифах банка

Также в мобильном приложении у Сбера есть своя функция «стягивания». Чтобы ей воспользоваться, нужно нажать на сервис «Запросить деньги» в разделе «Платежи». Дальше нужно указать номер телефона человека, с карты которого собираетесь получить деньги. Нужно учитывать, что некоторые банки берут комиссию за «стягивание» денег со своих карт, информацию стоит уточнять в тарифах банка.

Безналичный способ

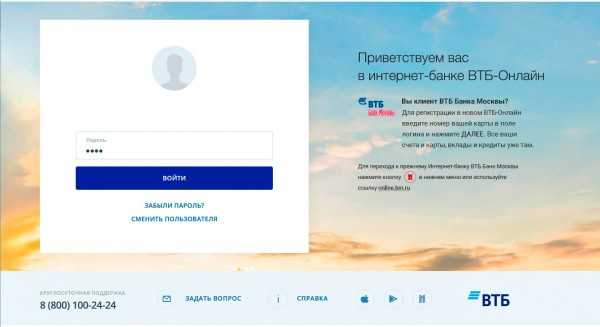

Самый быстрый способ, как сделать перевод денег со Сбербанка на ВТБ 24 — это воспользоваться интернет-банком ВТБ 24. Рассматривать будем сайт интернет-банка, однако все нижеперечисленные действия можно также совершить через мобильное приложение.

1. Сначала потребуется авторизоваться в личном кабинете.

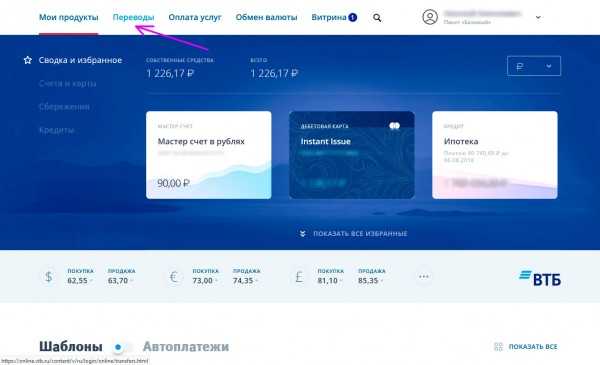

2. Выбираем в верхнем меню пункт «Переводы».

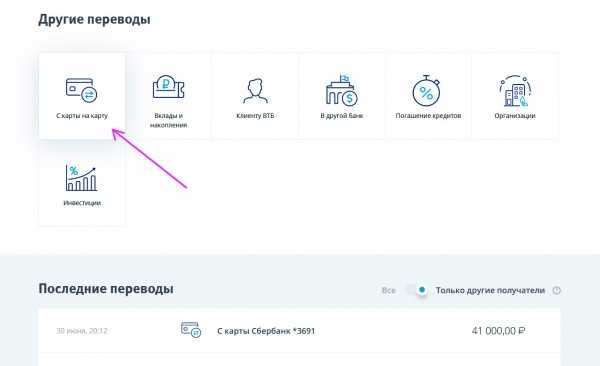

3. На открывшейся странице скролим до раздела «Другие переводы». В этом разделе первым пунктом списка идёт «С карты на карту» — выбираем это действие.

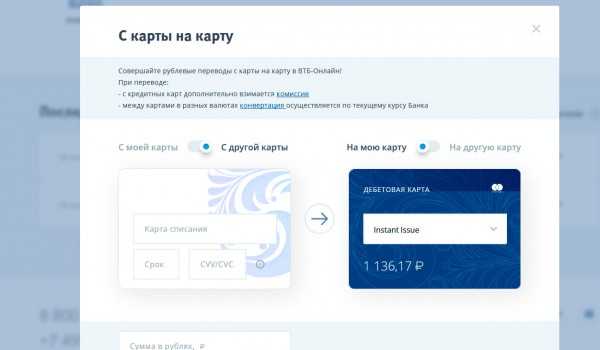

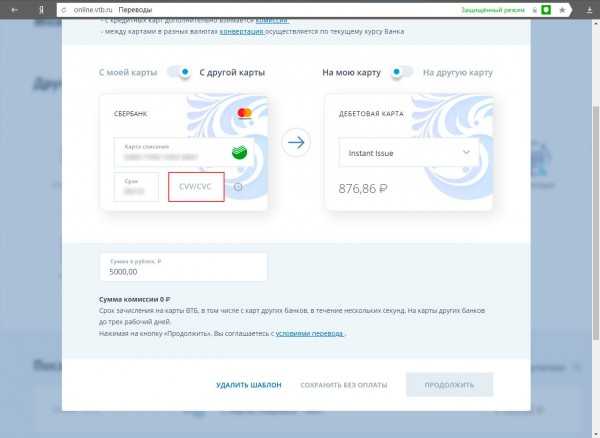

4. В открышемся модальном окне слева изображена карта, с которой будут сниматься деньги, справа — карта, на которую будет зачислен перевод. Слева вводим реквизиты сбербанковской карты, справа достаточно выбрать из списка доступную втб-шную карту.

5. Когда все поля будут заполнены, вводим сумму и нажимаем кнопку «Продолжить».

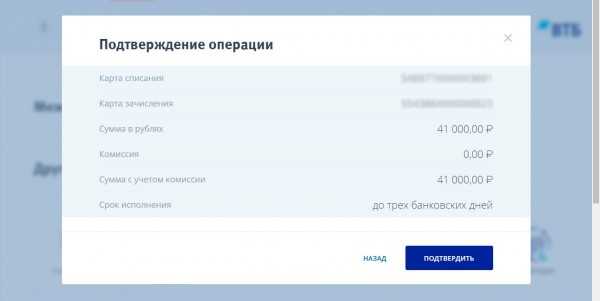

6. Следующий шаг при переводе денег со Сбербанка на ВТБ 24 — подтверждение операции. В краткой форме обозначены основные параметры перевода: откуда, куда, сумма и самое главное комиссия. Если перевод производится с кредитной карты, то банк удержит комиссию

Поэтому важно на данной этапе обратить внимание на это поле. Нажимаем «Подтвердить»

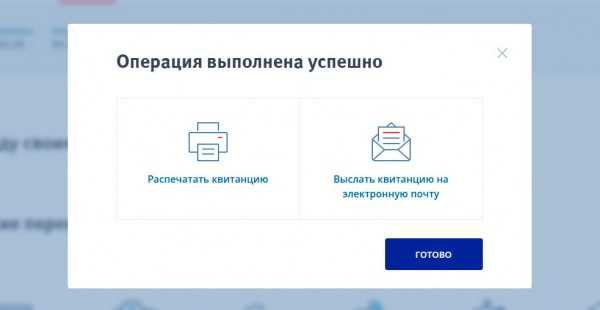

7. Попадаем на страницу ввода пароля безопасности, который приходит в смс на номер мобильного телефона, привязанного к сберовской карточке.8. Результатом станет попадание на страницу с сообщением об успешном выполнении операции и возможностью печати и сохранения квитанции.

Такой способ подойдёт лишь только, если обе карточки принадлежат вам, ведь делиться конфиденциальной информацией, такой как доступ в интернет-банк или CVC-код карточки, очень опасно.

Ограничения при выполнении транзакций

При проведении денежных операций клиентам Сбербанка следует помнить об ограничениях. Например, на официальном сайте проекта прописано, что средства со счета перечисляются без задержек, даже если к нему не прикреплена карта. При этом политика Сбербанка взяла диаметрально противоположный курс. Люди могут переводить деньги только со своих дебетовых карт, в т. ч. виртуальных.

Если дело касается получения средств, то пользователь может указать в соответствующем разделе только карту, имеющую физический носитель. Проводить операции можно только с номерами, которые подключены к СПБ.

Кроме того, система направлена исключительно на межбанковские переводы. Например, клиент Сбербанка не сможет отправить деньги по СПБ другому человеку, если его счет зарегистрирован в том же финансовом учреждении.

Самым серьезным ограничением, с которым не сталкиваются клиенты других банков, является лимит бесплатных переводов. Если разработчики запретили взымать комиссию с операций до 100 тыс. рублей, то Сбербанк снизил планку в два раза.

Теперь при проведении транзакции на сумму более 50 тыс. рублей придется заплатить дополнительный сбор за работу банка. Такие ограничения не только ограничивают возможности клиентов, но и негативно сказывается на работе всей системы.

Сбербанк отказывался сотрудничать с СПБ, поскольку имеет собственную платформу для перевода средств. Однако правительство заставило крупнейший банк в стране подключиться к системе и позволить гражданам проводить моментальные переводы. Конечно, руководство финансового учреждения внесло некоторые коррективы в регламент работы, поэтому перед подключением услуги следует внимательно изучить правила.

https://youtube.com/watch?v=jlPRy8eOcuk

Как включить СБП в Сбербанке Онлайн

Доступ к системе можно получить, воспользовавшись приложениями банков, участников СБП. Если у вас нет компьютера, то подойдет планшет или смартфон.

![]()

Важно! Автоматически экосистема быстрых платежей в Сбербанке не подключается. Так как, по сути, составляет конкуренцию переводам внутри самого Сбербанка, и Сбербанк пытается всячески усложнить пользование этой экосистемой.

Инструкция настройки системы быстрых платежей онлайн

Чтобы начать пользоваться системой быстрых платежей, нужно установить приложение мобильный Сбербанк Онлайн. Для этого нажимаем на значок Play Market или Google Play и пишем в поиске «Сбербанк Онлайн» и скачиваем это приложение.

Безопасность работы с мобильным приложением Сбербанк Онлайн гарантировано самой системой. Например, если вы работаете с приложением на платформе Android, то в нем автоматически присутствует антивирус.

Но стоит придерживаться простых правил:

- Не сообщать посторонним лицам пароль от мобильного приложения.

- Если приложение просит открыть доступ к адресной книге или требует отправить смс-сообщение, то такое приложение лучше не устанавливать.

- Использовать только официальные приложения для смартфонов.

- Не устанавливать приложения, которые есть в ссылках СМС-сообщений или пришли на электронную почту.

- Отключите голосовое управление Siri при заблокированном экране.

- Не занимайтесь модификацией операционной системы. Иначе можно отключить защитный механизм и телефон будет доступен вирусам.

![]()

Итак, все меры предосторожности соблюдены. Запускаем мобильное приложение Сбербанк Онлайн

Открывается страничка, где требуется ввести условный набор знаков. Теперь приложение должно активироваться

Запускаем мобильное приложение Сбербанк Онлайн. Открывается страничка, где требуется ввести условный набор знаков. Теперь приложение должно активироваться.

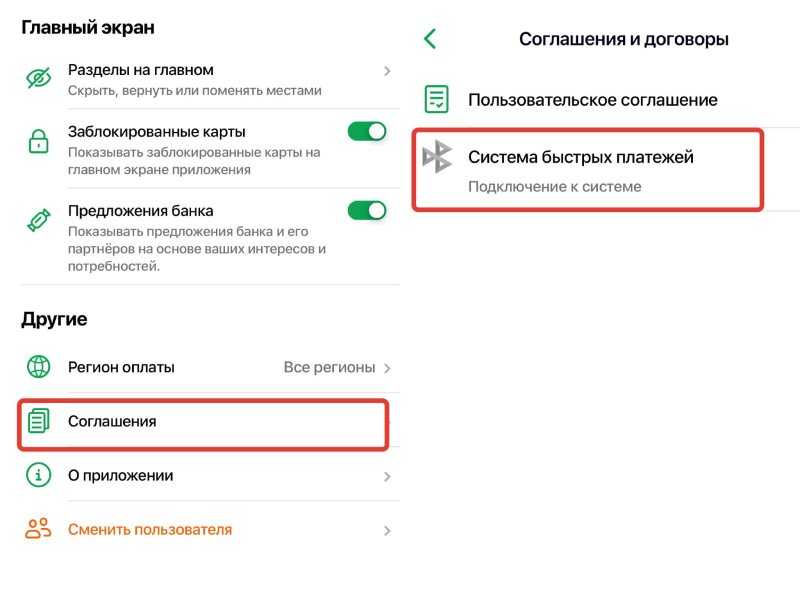

В левом верхнем углу находится профиль человека. Нажимаем на него. Открывается новая страничка, где нужно войти в настройки.

Нажимаем на нее. Далее просматриваем страницу и доходим до графы, которая называется «Соглашение и договор».

Клацаем и затем выбираем «Система быстрых платежей». Вас попросят подтвердить передачу персональных данных. Подтверждаем.

Появляется выбор между возможностью включить входящие переводы, чтобы вам могли переводить, и подключить исходящие переводы, чтобы вы могли переводить по СБП. При подключении входящих переводов лица, осуществляющие вам переводы, не будут платить комиссии. И при подключении исходящих переводов вы не будете платить комиссии при переводах.

По умолчанию оба этих варианта отключены. Их необходимо подключить вручную.

Как отключить СБП

Отключить услугу быстрых платежей можно через личный кабинет Сбербанк Онлайн. Для этого:

- Клацаем по разделу «Настройки».

- Затем переходим в «Систему быстрых платежей».

- Деактивируем либо входящие либо исходящие переводы, либо оба сразу.

![]()

Заключение

Безналичные платежи занимают все большее место в нашей жизни, без банковских новинок сегодня не обойтись.

СБП ‒ современный платежный сервис. Подключить его можно через мобильное приложение по определенному алгоритму, который мы поэтапно разобрали для клиентов Сбербанка. Пользователи получают возможность перевода денег по номеру телефона и максимально быстро. Без комиссии или с минимальными отчислениями, в зависимости от суммы платежа. А также – возможность оплачивать покупки в магазинах оффлайн и онлайн с помощью QR-кода.

Я подключила данную услугу. Мое впечатление ‒ вполне простая схема. Не хитрее, чем совершить любой платеж онлайн. Придется ли ее использовать ‒ время покажет. Но активация современного сервиса может пригодиться. Не так часто у нас есть возможность сэкономить на банковских комиссиях.

Заключение: как не платить комиссию сбербанку при переводе вопросы к эксперту

Всё таки Сбербанк не смог спрятать от вас бесплатный способ перевода денег:) Комиссия в 1% (но не более чем 1000 ₽) очень бьёт не столько по кошельку граждан, сколько отражается негативно в психологическом плане. Ведь казалось бы, это наши деньги, переводим родственнику, а сумма уменьшается. Итог: неприятные ощущения. Это понятно.

Но в то же время мы понимаем, что банку (в данном случае Сбербанку) нужно зарабатывать. Иначе зачем ему вообще существовать и придумывать для нас всё новые блага, сервис (как бы мы к нему не относились).

Нам хочется верить, что в ближайшем будущем этой крупной компании, бренду номер один в России, удастся найти тот баланс, между бизнесом, и между довольством людей. Если это вообще, конечно же возможно.

И надеемся что мы помогли вам в вопросе как не платить комиссию Сбербанку при переводе денег, и ваша жизнь станет чуточку легче, и приятнее. Так же, вы можете задать свои вопросы к нашему эксперту, если таковые появятся.

Заключение: как не платить комиссию Сбербанку при переводе + вопросы к эксперту

Всё таки Сбербанк не смог спрятать от вас бесплатный способ перевода денег:) Комиссия в 1% (но не более чем 1000 ₽) очень бьёт не столько по кошельку граждан, сколько отражается негативно в психологическом плане. Ведь казалось бы, это наши деньги, переводим родственнику, а сумма уменьшается. Итог: неприятные ощущения. Это понятно.

Но в то же время мы понимаем, что банку (в данном случае Сбербанку) нужно зарабатывать. Иначе зачем ему вообще существовать и придумывать для нас всё новые блага, сервис (как бы мы к нему не относились).

Нам хочется верить, что в ближайшем будущем этой крупной компании, бренду номер один в России, удастся найти тот баланс, между бизнесом, и между довольством людей. Если это вообще, конечно же возможно.

И надеемся что мы помогли вам в вопросе как не платить комиссию Сбербанку при переводе денег, и ваша жизнь станет чуточку легче, и приятнее. Так же, вы можете задать свои вопросы к нашему эксперту, если таковые появятся.

Вам также может быть интересно:

Дебетовые карты с бесплатным обслуживанием и кэшбеком. Рейтинг самых лучших дебетовых карт. Быстрые займы онлайн на банковскую карту.

Всё понятно1.3 k.Хочу ещё4