Как расшифровать код

SWIFT – это особый реквизит банка, без которого невозможно проводить переводы внутри одноименной системы. Это такая комбинация букв и цифр, которая позволяет идентифицировать конкретный банк. При формировании кода используются международные стандарты ISO 9362 (ISO 9362 – BIC), ISO 3166 (код страны).

Реквизит SWIFT может иметь комбинацию букв и цифр, количество символов в которой варьируется от 8 до 11. Например, у Тинькофф он выглядит следующим образом – «TICSRUMMXXX». Он подразделен на 4 смысловые группы, каждая из которых характеризует банк-получатель:

Узнать SWIFT банка можно на его официальном сайте или спросить у сотрудников в офисе банка. Еще можно позвонить на горячую линию и получить информацию там. Реквизиты кредитных организаций, входящих в систему, размещены на официальных сайтах РОССВИФТ и Банка России.

Технология SWIFT позволяет проводить между банковскими организациями быстрый обмен платежами или передавать конфиденциальную информацию. Для используется международная корпоративная сеть, к которой подключены банки (каждый из которых получил свой код SWIFT).

Переводы в системе проводятся по довольно сложной схеме, в ней могут участвовать помимо отправителя и получателя сразу несколько банков, например:

Специальный компьютерный терминал позволяет осуществлять мгновенную связь с универсальным компьютером для отправки и получения подобных сообщений. Все данные затем аккумулируются на региональном узле и перенаправляются в операционный центр, где им присваивается уникальный номер, затем данные обрабатываются и рассылаются целевым участникам системы, если только сообщения прошли проверку с положительным результатом. В противном случае перевод не пройдет.

SWIFT-перевод в Райффайзенбанке

Райффайзенбанк еще летом сообщил, что увеличивает сроки доставки денег с помощью SWIFT-переводов до трех недель.

Комиссии через офис или через личный кабинет отличаются:

- через офис — 3 %, но не менее 60 долларов и не более 250 долларов;

- через личный кабинет — 2 %, но не менее 60 долларов и не более 200 долларов.

Если вам захотят перевести денег, то с вас банк снимет 500 рублей или эквивалент этой суммы в иностранной валюте по курсу ЦБ РФ в день зачисления средств.

Минимальная сумма перевода составляет 3 000 долларов или эквивалент этой суммы в другой валюте через приложение «Райффайзен-Онлайн». В отделении банка — 5 000 долларов / евро / английских фунтов стерлингов / швейцарских франков либо 500 000 японских иен.

Дополнительные услуги при SWIFT-переводах

Помимо основной услуги SWIFT-переводов, некоторые банки предоставляют своим клиентам дополнительные услуги, которые могут быть полезны при осуществлении международных платежей:

| Услуга | Описание |

| Отслеживание платежа | Банк предоставляет возможность отслеживания статуса отправленного платежа в режиме реального времени. Клиент может получить подробную информацию о времени отправки, доставки, а также о состоянии платежа по каждому этапу. |

| Оповещения о платеже | Банк предлагает клиенту возможность установить электронные оповещения о выполнении платежа. Клиент может выбрать, какой способ оповещения ему удобен: электронную почту, SMS или уведомления через мобильное приложение. |

| Конвертация валюты | Банк предоставляет услугу автоматической конвертации валюты при SWIFT-переводах. Это позволяет клиенту избежать необходимости проводить отдельные операции по обмену валюты и минимизировать потери на комиссии. |

| Подтверждение поступления средств | Банк предлагает клиенту получать автоматическое подтверждение о поступлении средств на свой счет по SWIFT-переводу. Это позволяет оперативно контролировать состояние счета и своевременно принимать дальнейшие финансовые решения. |

| Комиссия за перевод | Некоторые банки предоставляют возможность выбирать варианты оплаты комиссии за SWIFT-перевод. Клиент может выбрать оплату комиссии отправителем, получателем или разделение комиссии между ними. |

Услуги могут отличаться в зависимости от банка и его актуального предложения. Перед выбором банка для осуществления SWIFT-перевода рекомендуется ознакомиться с полным перечнем дополнительных услуг и их условиями.

Страхование переводов

Современный мир полон рисков и неопределенности, и совершая международные переводы, нельзя не учесть возможность возникновения проблем и непредвиденных ситуаций. В этом случае страхование переводов может стать незаменимой услугой, обеспечивающей дополнительную защиту и спокойствие.

Страхование переводов предоставляет клиентам возможность застраховать свои денежные переводы от рисков, связанных с их потерей или неполной доставкой. В случае возникновения страхового случая, клиент получает возмещение ущерба в соответствии с условиями договора страхования.

Страхование переводов доступно как физическим лицам, так и компаниям, занимающимся международными финансовыми операциями. Размер страховой премии определяется исходя из суммы перевода, страны получателя, рисков и других факторов.

Преимущества страхования переводов:

- Защита от потери средств: в случае проблем с получением денежных средств, клиент может получить компенсацию, что позволяет снизить последствия возможных убытков.

- Повышение надежности переводов: страховая компания осуществляет контроль за передачей денежных средств и обеспечивает их целостность и доставку.

- Сокращение времени на урегулирование споров: в случае возникновения спорных ситуаций, страховая компания предоставляет профессиональную поддержку и ускоряет процесс разрешения.

- Глобальное покрытие: страхование переводов включает покрытие рисков в различных странах, что позволяет клиентам быть уверенными в надежности и безопасности своих операций.

Страхование переводов – это надежный инструмент, который позволяет клиентам осуществлять международные переводы с минимальными рисками и повышенной защитой. Обращаясь в надежные банки, предлагающие данную услугу, вы можете быть уверены в сохранности и надежности своих денежных переводов за границу.

Международный безналичный перевод

Международный перевод со счета на счетЕсли вам нужно перевести наличные деньги получателям за границей. Получатель может получить сумму перевода на свой зарубежный счет.

Основная информация

| Валюта | Рубли РФ, иностранная валюта (доллары США, евро и др.) 1 |

| Срок исполнения перевода | Максимально – 2 рабочих дня |

| Максимальная сумма | Без ограничений 2 |

| Возможность отмены перевода | Есть |

Комиссия за перевод

| Получить наличные 3 в другом банке,зачислить на счет в другом банке | |

| Рубли РФ | 2%мин. 50 руб.макс. 1500 руб. |

| Иностранная валюта | 1%мин. 15 долл. СШАмакс. 250 долл. США |

1 Операции по переводам в Австралийских долларах временно не осуществляются ввиду отсутствия гарантий исполнения австралийским банком – корреспондентом.

2 Для некоторых видов переводов при сумме более 5000 долл. США (или эквивалент в рублях или евро) могут потребоваться подтверждающие документы назначения платежа.

3 Возможность выплаты перевода наличными в банке-получателе необходимо предварительно уточнять

Обратитесь в отделение Сбербанка. Вам пригодятся:

— документ, удостоверяющий личность (паспорт);

— номер счета получателя* и его фамилия, имя (отчество при наличии) латинскими буквами;

— реквизиты банка-получателя (SWIFT-код банка**, наименование банка, город и страна его расположения);

— при переводе российских рублей в иностранный банк, не имеющий корреспондентского счета в ПАО Сбербанк, дополнительно требуется предоставить БИК-код российского банка-посредника, номер корреспондентского счета банка получателя в российском банке-посреднике.

* Номер счета получателя может быть указан в формате IBAN (при отправке в страны Евросюза и в страны, входящие в Единую Экономическую зону, содержит до 34-х символов).

** Для переводов из-за рубежа в Сбербанк достаточно использовать единый SWIFT-код Сбербанка (SABRRUMM).

Однако если выплата перевода должна производиться наличными, рекомендуется указывать SWIFT-код филиала Сбербанка и номер отделения, в котором Вы планируете получение перевода.

Со списком SWIFT-кодов филиалов Сбербанка для перевода из-за рубежа можно ознакомиться здесь.

Какие комиссии взимаются при SWIFT-переводе

Комиссии при SWIFT зависят от банка или платформы, через которую отправляется перевод.

При этом каждый из участников цепочки будет брать свою комиссию. Поэтому при использовании банка-посредника вы можете потратить больше, чем без него.

Механизм расчета комиссии также может варьироваться. Вот несколько стандартных механизмов:

Процент от суммы с минимальным и максимальным значением

Пример:

1% от суммы, минимальное значение 1000 рублей, максимальное 5000 рублей.

Фиксированная комиссия

Пример:

500 рублей.

Смешанная комиссия

Пример:

От 10 000 рублей — 1000 рублей комиссии.

От 50 000 рублей — 5%.

Практическое задание

Задача:

Рассчитайте, при отправке $2000 через какой банк комиссия будет самой низкой.

Условие:

Банк «Закрытие»

Комиссии — 5% от суммы перевода, минимальная комиссия $150

Банк «Ближневосточный»

Комиссии — от $999 комиссия $50, от $1999 комисия $100

Банк «Расходбанк»

Комиссии — 7%

Кто может пользоваться системой

Система SWIFT разрабатывалась не только для межбанковских переводов, она предназначена еще и для обмена конфиденциальной информацией между разными банками и финансовыми организациями. Кроме того, с ее помощью можно даже пересылать облигации и ценные бумаги.

Системой активно пользуются клиенты, им для отправки переводов даже нет необходимости открывать банковский счет. Помимо физических лиц, SWIFT используют и корпоративные структуры.

Чтобы отправить деньги, клиенту нужно прийти в банк, который входит в системе, заполнить платежный документ и внести в кассу деньги.

Если у него есть активная банковская карта, деньги можно внести в онлайн-режиме прямо с нее. Например, в мобильном приложении клиент может раздел «SWIFT переводы», выбрать адресата или ввести реквизиты получателя вручную. Если система запрашивает документы (для валютных операций это договор, инвойс), то их можно загрузить. В соответствующей строке нужно указать назначение перевода, ввести сумму платежа (у клиента должен быть открыт счет в той валюте, в которой он планирует отправлять деньги), выбрать способ расчета комиссии, и подтвердить операцию. После отправки денег клиент сможет отслеживать статус транзакции (данные о переводе будут сохранены в истории платежей).

На обработку транзакции у банка может потребоваться от суток до нескольких дней (если платеж проводится внутри одного банка, то он может дойти до получателя в течение 24 часов).

Тинькофф Банк

Доступные валюты: доллары и евроСумма исходящего SWIFT: любая в большинстве случаев% Комиссия за перевод: 1% от суммы перевода, минимум — 30 у. е., максимум — 200 у. е.В какие страны: Таджикистан, Азербайджан, Армения, Белоруссия, Грузия, Казахстан, Кыргызстан, Узбекистан, Монголия и Китай

Сейчас Тинькофф Банк может осуществлять SWIFT переводы в некоторые банки Азербайджана, Армении, Казахстана, Таджикистана, Узбекистана и Китая.

В Китай не рекомендуется отправлять переводы себе и родственникам. Есть высокая вероятность, что иностранный банк отклонит этот перевод и деньги вернутся обратно на счет Тинькофф.

В большинство банков Азербайджана можно отправлять минимум от 10 тысяч долларов и евро. В остальных странах нет минимального лимита.

В США и Европу Тинькофф Банк не осуществляет SWIFT-переводы.

Как отправить SWIFT без посещения банка

Такая возможность есть в БНБ. Для осуществления международного перевода дистанционно, надо:

- иметь открытый текущий счет в валюте перевода

- зарегистрироваться в приложении imbanking. Это необходимо для дальнейшего подписания документов с помощью СМС-кода. Документы на подписание будут находиться в личном кабинете в разделе «Еще» – «Документы»

- написать на customer@bnb.by

- если перевод не самому себе, предоставить документ-основание, заверенный вами, для оформления платежного поручения (это может быть инвойс, договор, реквизиты и т.д.)

- скан-копию некоторых страниц паспорта (страницы 26-27,31-33).

4.9

7

голоса

Рейтинг статьи

Обнаружили ошибку или устаревшую информацию? Пожалуйста, напишите на почту finbelarus@yandex.by или в комментарии.

Подпишитесь на наш Telegram канал о личных финансах в Беларуси.

![]()

Открытие ИП и счёта за границей

Открытие ИП и счёта за границей — это, наверно, последнее, на что я решусь, а если решусь то:

-

не хотелось бы разбираться с тем как правильно платить налоги в чужой стране и на чужом языке вести бухгалтерию

-

в случае открытия счёта за границей встаёт вопрос об уведомлении нашей налоговой, и по этому поводу у меня есть хороший мемё

Нужно ли уведомлять налоговую об открытии счёта в другой стране?

Нужно ли уведомлять налоговую об открытии счёта в другой стране?

Если всё-таки до этого дойдёт, я рассматривал для себя Армению, только потому, что я могу делегировать ведение бухгалтерии Кнопке. Стоит это удовольствие 5 000р в месяц или 60 000р в год. Не очень дёшево, для сравнения, я плачу примерно 6 000р в год за бухгалтерию в Точке, в 10 раз меньше!

У Кнопки есть:

-

инструкция по открытию ИП в Армении здесь,

-

и описание налогов здесь.

Кто может пользоваться системой

Система SWIFT разрабатывалась не только для межбанковских переводов, она предназначена еще и для обмена конфиденциальной информацией между разными банками и финансовыми организациями. Кроме того, с ее помощью можно даже пересылать облигации и ценные бумаги.

Системой активно пользуются клиенты, им для отправки переводов даже нет необходимости открывать банковский счет. Помимо физических лиц, SWIFT используют и корпоративные структуры.

Чтобы отправить деньги, клиенту нужно прийти в банк, который входит в системе, заполнить платежный документ и внести в кассу деньги.

Если у него есть активная банковская карта, деньги можно внести в онлайн-режиме прямо с нее. Например, в мобильном приложении клиент может раздел «SWIFT переводы», выбрать адресата или ввести реквизиты получателя вручную. Если система запрашивает документы (для валютных операций это договор, инвойс), то их можно загрузить. В соответствующей строке нужно указать назначение перевода, ввести сумму платежа (у клиента должен быть открыт счет в той валюте, в которой он планирует отправлять деньги), выбрать способ расчета комиссии, и подтвердить операцию. После отправки денег клиент сможет отслеживать статус транзакции (данные о переводе будут сохранены в истории платежей).

На обработку транзакции у банка может потребоваться от суток до нескольких дней (если платеж проводится внутри одного банка, то он может дойти до получателя в течение 24 часов).

Как сделать SWIFT-перевод в лучшем банке

- Создайте аккаунт в выбранном банке. Это может быть как физическое лицо, так и юридическое лицо. Вам понадобится предоставить документы, подтверждающие вашу личность или регистрацию компании.

- Свяжитесь с отделом клиентского обслуживания банка и узнайте подробности о процедуре SWIFT-переводов. Уточните требования и условия банка, а также тарифы, связанные с переводами.

- Заполните форму перевода. Укажите все необходимые данные получателя, такие как его имя, адрес и банковские реквизиты. Также укажите сумму, которую вы хотите перевести, и выберите валюту.

- Проверьте все данные перед отправкой. Убедитесь, что вы правильно указали реквизиты получателя и сумму перевода.

- Оплатите комиссию за SWIFT-перевод. Комиссия может варьироваться в зависимости от банка и суммы перевода. Убедитесь, что у вас есть достаточно средств на счете.

- Подтвердите перевод. После того, как вы успешно заполните форму и оплатите комиссию, банк обработает ваш перевод и отправит денежные средства получателю.

Следуя этим простым шагам, вы сможете сделать SWIFT-перевод в лучшем банке. Учтите, что сроки доставки перевода могут варьироваться в зависимости от страны и банка получателя, поэтому будьте внимательны и планируйте свои финансовые операции заблаговременно.

Требования к документам

Для осуществления SWIFT-переводов за границу в 2024 году, а также для открытия и ведения иностранных счетов, банки обычно требуют следующие документы:

| Документ | Необходимость |

|---|---|

| Паспорт гражданина РФ | Обязательно |

| ИНН | Обязательно |

| СНИЛС | Обязательно |

| Заверенная копия паспорта | Обязательно |

| Подтверждение адреса проживания | Обязательно |

| Копия документа, подтверждающего источник дохода (трудовой договор, справка с места работы, выписка из банка) | Обязательно |

| Документы, подтверждающие финансовое положение (выписка из Росреестра о наличии недвижимости, выписка из банка об остатках счетов) | Возможно потребуются |

Точные требования к документам могут варьироваться в зависимости от выбранного банка. Рекомендуется обратиться в банк для получения полной и актуальной информации о требованиях к документам для SWIFT-переводов за границу в 2024 году.

Процедура отправки перевода

Для отправки перевода через услугу SWIFT необходимо выполнить следующие шаги:

-

Открыть счет в банке

Для отправки SWIFT-перевода нужно иметь счет в банке, который обеспечит доступ к услуге. Выберите банк, предоставляющий эту услугу, и откройте счет у них.

-

Заполнить заявление

После открытия счета вам нужно будет заполнить заявление на отправку перевода через SWIFT. Укажите все необходимые детали, включая информацию о получателе и сумму перевода.

-

Подтвердить операцию

Прежде чем банк отправит перевод, вам нужно будет подтвердить сделку. Это обеспечит безопасность и проверку данных.

-

Оплатить комиссию

За услугу SWIFT-перевода банк взимает комиссию. Оплатите комиссию за услугу и ждите подтверждения об успешной операции.

Не забывайте, что процедура отправки перевода может незначительно отличаться в разных банках. Ознакомьтесь с правилами и условиями предоставления услуги SWIFT в конкретном банке перед отправкой перевода.

Как получить деньги

Отправитель должен предупредить получателя, которому отправлен перевод на предъявителя о том, что деньги могут к нему идти в течение 2-3 суток. Более точную информацию о времени поступления средств он сможет узнать в своем банке, реквизиты которого передал отправителю.

После того, как ему сообщат, что средства пришли на общий системный счет, его могут попросить лично прийти в офис кредитной организации со своим паспортом. На месте ему придется заполнить квитанцию на получение перевода на предъявителя. В течение нескольких минут кассир будет проверять данные, после чего выдаст сумму перевода в местной или иностранной валюте (в которой осуществлялась отправка).

А если у получателя есть карта или счет в банке, то средства с системного счета будут могут быть зачислены на указанные реквизиты сразу.

Отправитель денег может оформить перевод на предъявителя или провести SWIFT платеж сразу на счет получателя (в этом случае ему не придется лично идти в банк за деньгами, так как о поступлении средств он узнает из смс-уведомления).

Тарифы и другие условия перевода

Каждая кредитная организация в индивидуальном порядке разрабатывает условия для SWIFT платежей и самостоятельно устанавливает размер комиссии. Например, Сбербанк – первый на территории России оператор системы, он раньше других начал проводить переводы через SWIFT. Желающим отправить деньги через Сбербанк нужно знать о следующих условиях:

За отправку денег Сбербанк взимает комиссию:

| Название валюты | Тариф (% от суммы транзакции) | Максимальная комиссия | Минимальная комиссия |

|---|---|---|---|

| Рубли | 2% | 1500 руб. | 50 руб. |

| Иностранная валюта | 1% | 200 у. е. | 15 у. е. |

Если деньги отправляются в банк другой страны, у которого нет корреспондентского счета в российском банке, то клиенту нужно предоставить менеджеру БИК банка-корреспондента и номер открытого в нем счета. При рублевых переводах следует учитывать один нюанс: если получателю нужны деньги именно в этой валюте, то у него должен быть открыт в своем банке рублевый счет, в противном случае при зачислении средств кредитная организация автоматически выполнит конвертацию в национальную валюту.

Лучшим решением для любого клиента в России станет открытие мультивалютного счета/карты, благодаря чему внутри РФ он сможет делать рублевые SWIFT-переводы, а за рубеж отправлять деньги в указанной валюте.

Частные клиенты и бизнес могут отправлять деньги по SWIFT не только в рабочие дни. Система работает без перерывов, в выходные и праздники, благодаря чему банки не могут отказать клиентам в проведении переводов. Если отделение не работает, то клиент может провести транзакцию через личный кабинет интернет-банкинга или мобильное приложение. Но если у клиента нет счетов в этом банке, придется ждать начала рабочего дня и проводить платежи через кассу.

Переводы через SWIFT – что нужно знать

Система SWIFT обеспечивает передачу финансовой информации о межбанковских переводах среди более чем 11 тысяч банков по всему миру. По сути, это единственный способ для расчетов между компаниями и людьми в разных странах мира (если не считать системы безадресных переводов).

Внутри системы переводы идут через специальные идентификаторы – у каждого банка есть свой SWIFT-код, а получателя денег идентифицируют по номеру счета, фамилии и имени (для физлиц) или наименованию (для компаний). То есть, чтобы отправить деньги за границу, нужно знать:

- SWIFT-код банка-получателя и его название;

- номер счета получателя и его ФИО (или название – для компаний).

Переводы проходят достаточно быстро – за срок от 1 до 5 дней, но в случае с российскими банками стоит закладывать больше времени. Например, даже не попавший под санкции Райффайзенбанк предупредил своих клиентов о задержке переводов на срок до 3 недель.

Россию не отключили от SWIFT, но некоторым банкам эта система уже недоступна. Кроме того, с учетом рисков и сложностей, Тинькофф банк уже отказался отправлять такие переводы, а также ввел крупную комиссию за их зачисление на счета. Тем не менее, многие другие банки пока продолжают работать с системой SWIFT.

Центр-инвест

Доступные валюты: доллары, евро, швейцарский франк, фунт стерлинговИсходящий SWIFT: нужно уточнять в банке% Комиссия за перевод: 0.4% от суммы перевода, минимум — $55, максимум — $200.В какие страны: нужно уточнять в банке

Центр-инвест осуществляет SWIFT-переводы с некоторыми ограничениями. Доллары можно переводить в банки, находящиеся за пределами США.

При переводе средств в другой иностранной валюте комиссия составит 1% от суммы перевода, минимум 30 у. е., максимум — 200 у. е.

Остальные условия необходимо уточнять в банке, поскольку они отличаются в зависимости от многих факторов. Лучше всего предоставить банку всю необходимую информацию о предстоящей транзакции, чтобы поддержка смогла быстро сориентировать по срокам перевода и минимальной сумме.

Пишите в комментарии, если знаете другие способы SWIFT-переводов.

Хочешь ещё?

Ищешь ответ на вопрос?

iPhones.ru

В этом году делать SWIFT-переводы за рубеж из российских банков стало намного сложнее. Каждый банк вводит свои ограничения, которые постоянно меняются, поэтому мы собрали всю доступную информацию о том, куда и на какую сумму можно совершать SWIFT-переводы из российских банков. Не все банки публично раскрывают условия SWIFT-переводов. Фактически, только Тинькофф Банк и Райффайзен Банк разместили…

Как расшифровать код

SWIFT – это особый реквизит банка, без которого невозможно проводить переводы внутри одноименной системы. Это такая комбинация букв и цифр, которая позволяет идентифицировать конкретный банк. При формировании кода используются международные стандарты ISO 9362 (ISO 9362 – BIC), ISO 3166 (код страны).

Реквизит SWIFT может иметь комбинацию букв и цифр, количество символов в которой варьируется от 8 до 11. Например, у Тинькофф он выглядит следующим образом – «TICSRUMMXXX». Он подразделен на 4 смысловые группы, каждая из которых характеризует банк-получатель:

Узнать SWIFT банка можно на его официальном сайте или спросить у сотрудников в офисе банка. Еще можно позвонить на горячую линию и получить информацию там. Реквизиты кредитных организаций, входящих в систему, размещены на официальных сайтах РОССВИФТ и Банка России.

Технология SWIFT позволяет проводить между банковскими организациями быстрый обмен платежами или передавать конфиденциальную информацию. Для используется международная корпоративная сеть, к которой подключены банки (каждый из которых получил свой код SWIFT).

Переводы в системе проводятся по довольно сложной схеме, в ней могут участвовать помимо отправителя и получателя сразу несколько банков, например:

Специальный компьютерный терминал позволяет осуществлять мгновенную связь с универсальным компьютером для отправки и получения подобных сообщений. Все данные затем аккумулируются на региональном узле и перенаправляются в операционный центр, где им присваивается уникальный номер, затем данные обрабатываются и рассылаются целевым участникам системы, если только сообщения прошли проверку с положительным результатом. В противном случае перевод не пройдет.

FAQ

По какому курсу происходит конвертация?

Все сделки проводятся по курсу Московской Биржи. У нас нет «внутреннего курса» или других скрытых комиссий.

Сколько времени будет идти SWIFT-перевод при отправке через вас?

Это займет 2-5 рабочих дней, в зависимости от банка. К сожалению, ускорить этот процесс не выйдет.

Что будет в случае отклонения СВИФТ-перевода?

В этом случае мы вернем вам средства в полном объеме за вычетом комиссии за SWIFT-перевод, взымаемой самим банком. Минимальная комиссия составляет порядка $25-30 и зависит от общей суммы СВИФТ-перевода. Ее также можно будет узнать перед оформлением заказа.

Банки с комиссией до 1%

В этой таблице мы собрали банки с минимальной комиссией за переводы. Помните, что, помимо самой комиссии, банки могут взимать дополнительную плату за операции. Уточняйте список доступных к переводу валют и условия транзакций в конкретном банке.

| Банк | Комиссия | Особенности |

| Солид Банк | 0,11% (min $50 USD)0,11% (min ¥10000 JPY) 0,11% (min ¥350 CNY) 0,11% (min $60 другие валюты) | |

| Реалист Банк | 0,2% min 150 EUR / USD, max 450 EUR / USD | USD можно отправить во все банки Армении и банк Ипак Йули (Узбекистан) – банк-корреспондент Ардшинбанк (Армения)Переводы в EUR доступны только в банки Турции. Для переводов в EUR банк выделяет маршрут через коррсчет в Nurol Bank – комиссия 0,2% min 150 EUR max 500 EUR |

| Роял Кредит Банк | 0,2% min 40 USD max 200 USD | Армения, Грузия – все банки.Беларусь — Belarusky Narodny Bank, BTA Bank.Кыргызстан – Demir Kyrgyz International Bank, Keremet Bank.Литва – Siauliu Bankas ABМонголия – Khan BankТаджикистан – Eskhata BankВеликобритания – BFC Bank, ICBC Standard BankУзбекистан – HamkorbankРоссия – МБА-Москва, КБ Юнистрим, Киви Банк |

| Морской банк | 0,2% min 70 USD/EUR, max 500 USD/EUR | Возможность перевода нужно уточнять в банке, есть много ограничений |

| Цифра банк | 0,9% (min 500 max 10000 RUB), 0,9% (min 50 max 500 USD) | на ПУ Премиальный, Индивидуальный и PrivateBanking комиссии ниже |

| Всероссийский банк развития регионов (ВБРР) | 0,6%(min 30 USD, max 100 USD) | |

| Банк Казани | 0,6%(min 100 USD, max 200 USD) | USD-переводы доступны только в:Банк ЦентрКредитForteBankBank RBKБанк Фридом Финанс КазахстанНурбанкЕвразийский банкЗаман-Банк |

| Челябинвест-банк | 65 USD / EUR – до 5000 USD / EUR30 USD / EUR + 0,7% (max 170 USD) для сумм от 5000 USD / EUR | Только в Казахстан, Армению, Грузию |

Уралсиб

Доступные валюты: доллары и евроИсходящий SWIFT: нужно уточнять в банке% Комиссия за перевод: 1,7% от суммы перевода, минимум — 45 у. е., максимум — 270 у. е.В какие страны: нужно уточнять в банке

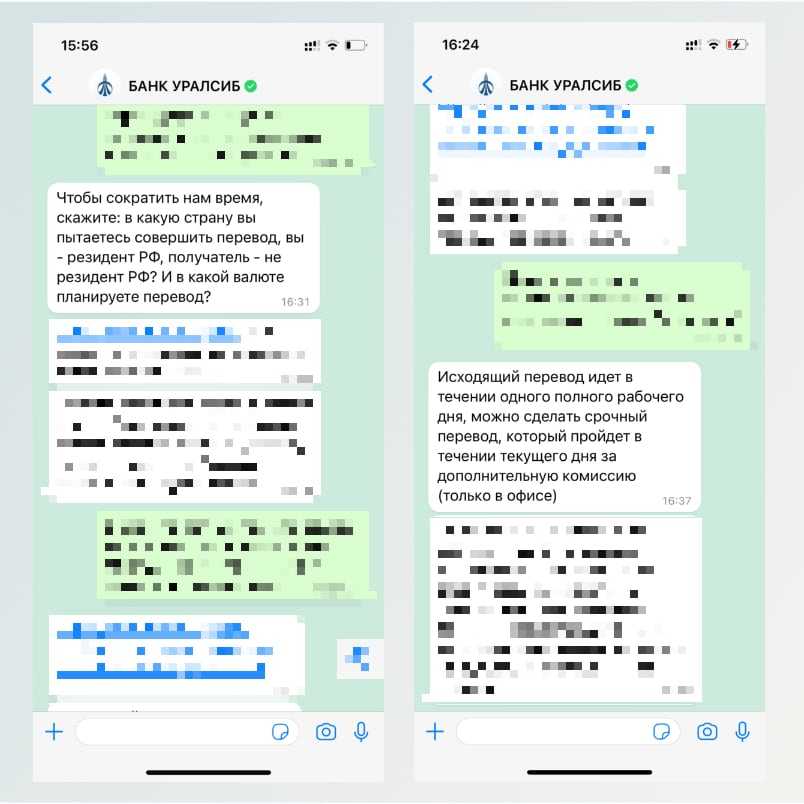

Банк Уралсиб осуществляет SWIFT-переводы, но подробные условия можно узнать только в чате, сообщив сумму перевода, страну, банк-получателя и кому предназначается платеж.

Обычный перевод идет в течение одного рабочего дня. Также есть услуга срочного перевода, когда деньги перечисляются в день обращения.

Комиссия за эту операцию составляет 1,9 % от суммы перевода, минимальная сумма — 55 у. е., максимальная сумма комиссии — 320 у. е. Услуга доступна только в офисах Уралсиба.

Райффайзен Банк

Доступные валюты: доллары и евроСумма исходящего SWIFT: онлайн — $3000 или эквивалент в другой валюте по курсу ЦБ РФ% Комиссия за перевод: онлайн — 2% от суммы перевода, минимум — 60 у. е., максимум — $200 или €200В какие страны: в любые

В Райффайзен Банке можно оформить SWIFT-перевод онлайн либо через отделения банка. Выше указаны условия для переводов онлайн.

Если переводить через отделение банка, то минимальная сумма перевода должна составлять $5000, а комиссия будет 3% от суммы перевода, но не менее 60 и не более $250 или €250.

Если через онлайн банк: минимум от 3 тысяч, комиссия 2%, сумма до $10 тыс. не облагается процентом на хранение

Оплата в национальной валюте

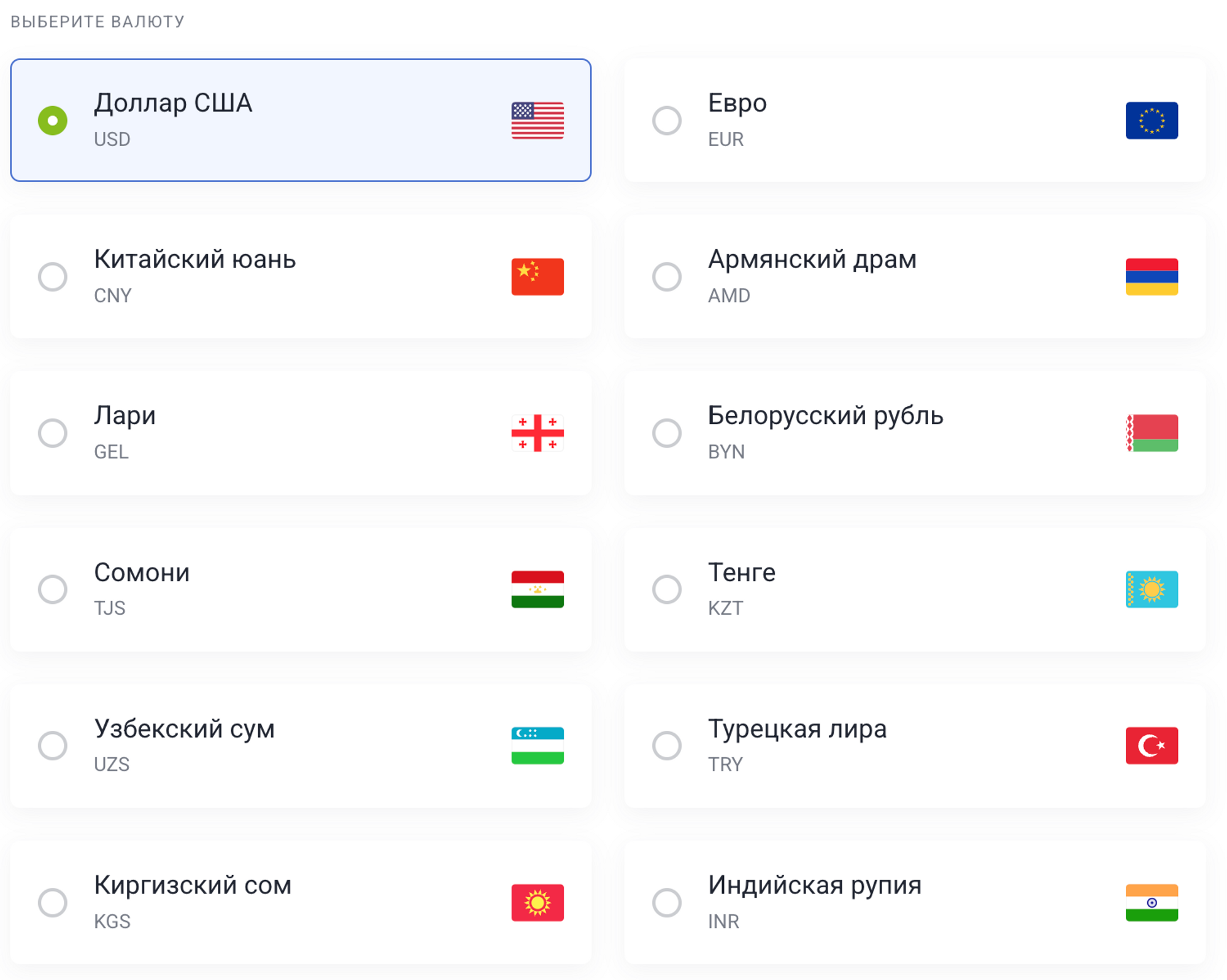

Российские банки шарахаются от доллара, словно от больного лихорадкой, и стараются снизить с ним контакт. Поэтому банки активно предлагают открывать счета в альтернативной валюте, в основном из “дружественных” стран.

Например, вот валюты, которые предлагает в данный момент Модуль Банк.

Валюты предлагаемые Модуль Банком

Валюты предлагаемые Модуль Банком

Также можно встретить, например, Сербские Динары в Точке, а половина банков предлагают открыть счета в Индийских Рупиях. В ОТП Банке можно открыть счёт во множестве валют, не представленных в других банка:

-

Венгерские форинты (HUF)

-

Фунты стерлингов (GBP)

-

Японская йена (JPY)

-

Чешские кроны (CZK)

-

Польские злоты (PLN)

Поэтому, если ваш партнёр согласен отправлять деньги в альтернативной валюте, это может быть очень хорошим вариантом.

Расчёты с Индией через Сбербанк

Не знаю, насколько будет популярен этот вариант, но для меня он очень интересен. Этот способ принципиально отличается от остальных тем, что открывать счёт в рупиях вам не нужно.

Например, тот же Модуль Банк, предлагает открыть счёт в рупиях, и остальное всё как обычно, вам приходят рупии — вы когда вам вздумается, меняете их на рубли и держите 2 счёта:

-

счёт в рублях

-

счёт в рупиях

При этом также есть банк-корреспондент в Мумбаи (YES Bank Limited Mumbai, India).

В случае со Сбером, всё иначе — вам достаточен лишь рублёвый счёт. Дело в том, что у Сбера есть филиал в Индии, поэтому, вы можете спокойно отправлять друг другу платежи без всяких Свифтов, для переводов используются лишь национальные платежные системы (RTGS – в Индии, Finline – в России). Связующим звеном между российской и индийской стороной является Филиал Сбербанка в Индии, который осуществляет конверсию и переносит платежи из одной системы в другую.

Схема работы платежей с Индией через Сбербанк

Схема работы платежей с Индией через Сбербанк

Основные моменты:

-

Контракт, по которому вы работаете должен содержать условия оплаты либо в рупиях, либо в долларах. Сбербанк может предоставить готовую формулировку, просто копируем — вставляем

-

Курс конвертации схож с курсом Индийскиго ЦБ. Как мне объяснили в Сбере, курсы в Индии — интересная штука, вы можете узнать лишь курс, который был 8 дней назад, данные за прошедшую неделю не доступны. Какая-то странная тема, но как мне объяснили, перед отправлением платежа, вам и вашему контрагенту сообщат курс, по которому будет проходить обмен. Также вы можете спросить напрямую в сбербанке, когда у вас будет открыт счёт.

-

Ваш партнёр отправляет вам рупии (если контракт в долларах, то предварительно он поменяет доллары в рупии), а вам на счёт зачисляются уже рубли, поэтому вам не нужен отдельный счёт в рупиях.

-

В обратную сторону всё работает точно также, вы можете отправлять рубли, а контрагент получит рупии.

-

Комиссия — 0.15% за перевод ($1.5 за каждую тысячу долларов), но не менее $10

-

Платёж должен дойти в течении 2 дней

-

На самом деле я узнал об этом способе от поддержки Точки. Не обязательно открывать счёт именно в Сбере, вы можете использовать свой счёт в Точке для проведения платежей с Индией по описанной схеме.

Какие данные указываются при SWIFT-переводе

При заполнении заявки на SWIFT-перевод требуется достаточно много данных, в отличие от перевода по номеру карты.

Банк-получатель — это банк, на счет в котором средства нужно отправить. В зависимости от требований к форме, список информации, которую о нем нужно указать, может разниться. Чаще всего требуется заполнить:

- SWIFT-код — это идентификационный номер, присвоенный банку. Обычно его можно найти на сайте банка;

- название;

- страна;

- город;

- адрес.

Получатель — это тот, кому вы собираетесь отправить деньги. О нем требуется указать:

- кто является получателем;

- IBAN — это расширенный счет в банке, данные в котором содержат больше информации, чем обычный счет. Например, код страны банка получателя;

- страна;

- город;

- адрес.

Банк-посредник или банк-корреспондент — это банк, который выполняет перевод по запросу другого банка. Этот механизм мы уже описывали ранее. Его наличие не обязательно, если банк-отправитель и банк-получатель могут связаться напрямую. О нем нужно указать:

- SWIFT-код;

- название.

SWIFT-перевод в банке «Ренессанс Кредит»

За исходящие SWIFT-переводы в долларах США установлена комиссия в размере 2 %, не менее 250 долларов, но не более 800 долларов.

Комиссия за переводы в евро у банка составляет 5 % от суммы, не менее 30 евро.

Входящий перевод — бесплатный.

Совершать SWIFT-переводы можно только в отделении банка.

Платежные поручения могут исполняться день в день в том случае, если заявление подано до 14:00.

Однако с 27 октября банк приостанавливает SWIFT-переводы в долларах и евро. Остается возможность перевести деньги за рубеж только в рублях, где комиссия составляет 0,5 % от суммы, не менее 100 рублей и не более 1 500 рублей.