От скрытой фазы к сдуванию

Крупные фондовые пузыри очень часто несут в себе новые возможности, но инвестировать в такие моменты нужно очень осторожно, чтобы не оказаться в проигрыше. В период начального взлета акций в них вкладываются институциональные инвесторы, которые и задают импульс для новых трейдеров

Все это и толкает стоимость акций вверх.

На следующем этапе стоимость акций становится все более высокой, и в итоге подключаются СМИ. Здесь повышается общая привлекательность акций и растет количество инвесторов, которые хотят поучаствовать в росте.

Следующая фаза – мания, когда уже нет возможности дать объективную оценку активу. В большинстве случаев даже отрицательные и негативные новости просто игнорируются трейдерами. В этой фазе также активно распространяются новости об этих бумагах, что привлекает неопытных инвесторов «с улицы».

При этом основная закономерность заключается в том, что пузыри всегда разрушаются гораздо быстрее, чем происходит их рост. Процесс сдувания пузыря, который, например, рос десять лет, может занять всего 2–3 месяца. Внешне это выглядит как коррекция против существующего тренда и всегда происходит внезапно.

Принципы функционирования экономического пузыря

Экономический пузырь — это явление на рынке, когда цены на определенные активы, такие как недвижимость, акции или криптовалюты, резко возрастают со временем и создают иллюзию быстрого и безрискового прироста капитала. Однако внезапное падение цен может привести к разрушительным последствиям для экономики и инвесторов.

Принципы функционирования экономического пузыря:

- Рост спроса и цен: В начале пузыря, спрос на определенный актив резко растет, обычно вследствие позитивных новостей или ожиданий о будущем приросте стоимости. Растущий спрос подталкивает цены вверх, привлекая новых инвесторов, которые надеются заработать на росте.

- Позитивная обратная связь: В то время как цены продолжают расти, эмоции и уверенность инвесторов могут становиться все сильнее. Рост цен создает положительную обратную связь, поскольку все больше людей видят результаты успешных инвестиций других и стремятся сделать то же самое.

- Завышенные цены: В конце пузыря цены на активы достигают завышенных уровней. Это может быть связано с беспрецедентным спросом, безразличием к рискам или просто хайпом. Когда цены достигают пика, пузырь готовится лопнуть.

- Падение цен: Внезапное падение цен на активы может быть вызвано любым негативным событием или просто снижением спроса. В результате инвесторы начинают продавать свои активы, чтобы сохранить свои капиталы или избежать больших убытков. Падение цен приводит к дальнейшему ухудшению ситуации, так как все больше людей пытаются продать свои активы, вызывая еще большее снижение цен.

- Последствия для экономики и инвесторов: Лопнувший пузырь может иметь серьезные последствия для экономики и инвесторов. Крупные инвесторы, которые вложили много капитала в пузырь, могут потерять значительные суммы денег. Потребители, которые совершили покупку по завышенным ценам, могут оказаться в долгах и испытывать трудности с возвратом долгов. Экономический рост может замедлиться, поскольку инвесторы становятся осторожными и выжидают, прежде чем вкладывать свои средства.

Важно отметить, что не все росты цен являются пузырями. Отличать рост цен, основанный на фундаментальных факторах, от пузыря может быть сложно, и это задача экономических и финансовых экспертов

История бума

Бумы были наблюдаемы на протяжении истории человечества и могут возникать в различных отраслях и регионах. Одним из известных примеров является промышленный бум, который начался в конце 18 века и продолжался до середины 19 века. В это время произошли важные технологические прорывы, такие как паровая машина и железнодорожная сеть, что привело к быстрому развитию производства и индустриализации.

В последующие годы постоянно возникали новые бумы в различных областях, таких как биржевой бум, интернет-бум, недвижимостный бум и другие. Каждый из них имел свои особенности и последствия.

Что с этим делать

Итак, если вы хотите вырваться из матрицы, вам придется не просто установить парочку приложений, но в некотором роде освоить и новый образ жизни. К счастью, он дает и немало преимуществ: развитие критического мышления, более широкий кругозор и более ясное понимание реальности. Что с этим делать – уже на ваше усмотрение.

Выбираемся из пузыря фильтров в поисковиках

Отключите персонализированную выдачу. К счастью, большинство современных сервисов пошли навстречу пользователям и добавили возможность отключения персонализации:

- Google – зайдите в Учетную запись и отключите все отслеживающие активности.

- Yandex – зайдите в Настройки и снимите галочку с «Учитывать мою историю поиска в результатах».

Пользуйтесь режимом “Инкогнито”, в котором не сохраняется история поиска и посещений. При этом выйдите из аккаунтов Google или Yandex.

Используйте сервисы для деперсонализации. Эти плагины для браузеров предотвращают отслеживание ваших действий со стороны любых внешних сайтов:

- Ghostery – выявляет и блокирует системы отслеживания, а также устраняет рекламу.

- Disconnect – то же самое, только без блокировки рекламы. Работает на некоторых мобильных браузерах.

Но это еще не все.

Обманываем алгоритмы в соцсетях

Соцсети выдают в ленту посты на основании вашей предыдущей активности. Именно на нее вы и можете повлиять. Представьте в своей ленте максимальный спектр мнений. Для этого подпишитесь на те страницы, с информационной политикой которых вы не согласны (конечно, это не значит, что вы должны засорять ленту откровенно фейковой информацией), и периодически лайкайте посты всех страниц. Так вы сможете быть уверены, что они будут попадаться в вашей ленте и дальше.

Сознательно подписываясь на «неприятные» паблики Так вы еще и будете бороться с «пузырем фильтров» в вашей собственной голове, которая также весьма ангажирована.

А еще вы можете отключить персонализированную выдачу:

- Facebook – нажмите на кнопку «Лента новостей» в боковой панели и поставьте галочку на «Новейшее».

- «ВКонтакте» – в правой панели отключите функцию «Сначала интересные».

После этого разного мусора или просто ненужной информации до вашего сознания будет доходить намного меньше.

Забавный факт

В XVII веке Нидерланды охватила тюльпаномания. Тюльпан, завезённый в Европу с Востока, стал ценностью наравне с драгоценными металлами. Среди художников возник особый жанр — «портрет тюльпана». Неудивительно, что спрос на луковицы тюльпанов стал поистине сумасшедшим: известны случаи, когда человек менял дом на одну или несколько луковиц. Через некоторое время луковицы стали перепродавать, не выкапывая из земли, спекулянты перепродавали расписки на поставку луковиц, а потом и вовсе стали торговать условными единицами веса луковицы (чтобы получить прибыль от её прироста). Так продолжалось, пока цены не упали и большинство тюльпаноманов не разорилось.

Как регуляторы защищают рынок от пузырей

На фондовый рынок влияют монетарные власти, такие как Федеральная резервная система США и Банк России. Регулятор может повысить ключевую ставку — минимальный процент, под который центробанк выдает кредиты коммерческим банкам. Те, в свою очередь, вынуждены повышать стоимость займов для компаний, что приводит к снижению темпов роста выручки и экономики в целом

Так власти предотвращают надувание пузыря и переключают внимание спекулятивных инвесторов с рынка акций на рынок облигаций

Также государства принимают законы, которые не позволили бы компаниям манипулировать аналитическими отчётами и общественным мнением, как это было во времена «пузыря доткомов»: например, та же Global Crossing спонсировала обе американские партии и нанимала дорогостоящих лоббистов, чтобы поддерживать интерес крупных инвесторов. Согласно закону, брокеры, принявшее специальное соглашение (Client Commission Agreement), обязаны платить независимым аналитикам, представляющим рынку объективную информацию о компаниях.

Не является индивидуальной инвестиционной рекомендацией. Доход от инвестирования не гарантирован. Инвестиционная деятельность сопряжена с риском неполучения ожидаемого дохода и потери части или всей суммы инвестированных средств

Банк обращает внимание Инвесторов, являющихся физическими лицами, на то, что на денежные средства, переданные Банку в рамках данных Условий, не распространяется действие Федерального закона от 23.12.2003. №177-ФЗ «О страховании вкладов в банках Российской Федерации»

Причины возникновения пузырей

Основная причина возникновения экономических пузырей — фиксация прибылей инвесторами.

В распознании пузырей помогают два хорошо известных способа: фундаментальный и технический анализ. Первый состоит в изучение конъюнктуры рынка, отчетов компаний, статистических показателей и новостей. Второй опирается на анализ графиков, паттернов и индикаторов. Оба метода несовершенны. Но повышают ваши шансы определить пузырь.

Раз пузыри выступают причиной потерь для инвесторов, значит, они несут исключительной негативное воздействие на людей и экономику. Или не все так однозначно?

Сергей Толкачев, профессор департамента экономической теории Финуниверситета:

— Экономический бум — это заключительная стадия фазы экономического подъема, сопровождающаяся максимальным использованием ресурсов, высокими темпами роста экономики

Причина бума — потеря осторожности предпринимателями, вкладывающими все большие инвестиции в производство на фоне растущих прибылей. Фондовые или финансовые пузыри — процессы на финансовых рынках, сопровождающие экономический бум, выражающиеся в необоснованно высоком (спекулятивном) росте доходности финансовых инструментов, оторванном от реальной (обоснованной) доходности

Причина пузырей — психологический фактор — ажиотаж участников финансового рынка, осуществляющих интенсивные сделки купли-продажи для извлечения спекулятивной прибыли.

Как торговать на фазах надувания и сдувания пузырей

Когда рост пузыря находится в самом разгаре, торговать против него опасно. Такая рискованная торговля легко порвет даже самые стойкие карманы с большими запасами ресурсов.

Грамотные и опытные инвесторы обычно в таком случае просто наблюдают за процессом, чтобы найти подходящее время для выгодной сделки. Именно отсутствие опытных трейдеров и продлевает жизнь фондовому пузырю, который продолжает расти без всякого контроля.

В свою очередь, фаза сдувания подразумевает, что инвестору необходимо дождаться возможности для оптимального выхода. Алгоритм торговли обычно следующий: после первого падения всегда случается небольшой откат. Этот процесс специалисты называют «бычьей ловушкой». Фактически «бычья ловушка» – это первая коррекционная волна, когда цена начинает двигаться к более-менее справедливому уровню. Если все сделать корректно, то продажа в этот момент может быть с низким риском и высоким итоговым вознаграждением.

В результате схлопывания пузыря актив становится недооцененным в течение определенного времени. Он попадает в немилость к инвесторам, и в итоге образуется благоприятное время для покупок, хотя обычно нет никакой гарантии, что цена опять начнет расти.

Признаки возникновения финансовых пузырей

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Узнать о возникновении финансового пузыря можно по нескольким признакам:

- на протяжении короткого промежутка времени финансовые инструменты начали резко и беспорядочно расти;

- на рынке появилось много новичков, которые инвестируют без стратегии и плана;

- наблюдается большое число сделок, заключаемых для перепродажи;

- инвесторов призывают использовать иные методы оценки компаний;

- рынок не реагирует на негативные явления или представляет их в виде положительных факторов;

- наблюдается перетекание финансов из одной сферы в другую;

- число инвестиционных фондов и компаний выросло быстрыми темпами;

- за сравнительно короткий промежуток времени увеличилось количество IPO.

Также, финансовые пузыри часто встречаются на так называемых «узких» рынках, где наблюдается небольшое число лидеров.

Не стоит забывать и о мошенничестве, когда компании пытаются, намерено скрыть реальное положение дел компании от потенциальных и реальных инвесторов. Как правило, такие факты можно обнаружить только после того, как финансовый пузырь «лопнет».

Этапы жизни биржевого пузыря

Как и любой процесс, образование пузыря имеет временную длительность и сопряжено с определенными фазами. В первой его фазе в актив, на котором раздуется пузырь, приходит положительная новость, которая даёт старт покупкам. Эти покупки со временем начинают становиться все более и более агрессивными, и это — вторая фаза. СМИ, наблюдая такой ажиотаж, начинает трубить про происходящее, констатируя факт того, что цена крайне сильно поднялась (третья фаза). Далее цена ещё какое-то время растёт (причем это время может быть весьма продолжительным), в актив инвестируют даже люди, далекие от биржевых торгов, наблюдая практически «вертикальный ценовой взлёт» и желая на нём заработать (четвёртая фаза). Данный рост сопровождается открытием маржинальных длинных позиций (покупки данного актива на заёмные средства с целью спекулятивного извлечения прибыли — пятая фаза). Затем происходит какое-либо событие, которое носит «отрезвляющий» эффект и провоцирует участников начать фиксацию прибыли, то есть продавать актив (шестая, финальная фаза). Эти продажи носят массовый эффект, в результате чего цена начинает стремительно падать. Падение приводит к маржин-коллам и принудительному закрытию маржинальных позиций, причем продолжение такого снижения приводит к еще более паническим продажам. И именно этот момент, когда от столь стремительного роста не остаётся практически ничего, сравнивают с тем, как пузырь надувается (в нашем случае — деньгами покупающих), а после чего резко лопается, превращая деньги участников торгов в ничто.

Образование биржевых пузырей можно связать с гипотезой «бОльшего дурака». Суть её в том, что сперва на положительной новости трейдеры начинают покупать актив, что вполне логично. Но этот положительный эффект становится крайне раздутым, на рынок приходят далекие от биржевых торгов люди, желающие купить этот актив без всякого анализа и заработать на нём — так называемые дураки. Если цена идёт вверх, то этим людям будут требоваться бОльшие дураки, чтобы зафиксировать прибыль и отдать нелогично дорогой актив по еще более завышенной цене. Причем подобный процесс может продолжаться достаточно долго, вплоть до того, как бОльшие дураки закончатся, а финальные держатели почувствуют себя одураченными, понимая, что цена явно не соответствует действительности, а спрос на актив завершён. И в такой ситуации начинаются продажи по любым ценам спроса (который невелик по сравнению с предложением).

Считается, что действительно большие пузыри не надуваются сами по себе — этот процесс активно сопровождается СМИ: аналитики говорят о «золотом» будущем актива, и все, как один, (за редким исключением) говорят о том, как феерично актив дорожает.

Последствия пузырей для инвесторов

Инвесторы, увлеченные пузырями на фондовом рынке, могут столкнуться с несколькими негативными последствиями, которые могут сказаться на их финансовом положении.

1. Потеря капитала

Одним из основных последствий пузырей для инвесторов является потеря капитала. Когда пузырь лопается, цены активов резко падают, что может привести к значительным убыткам для инвесторов.

2. Потеря доверия

Пузыри на фондовом рынке могут также привести к потере доверия со стороны инвесторов. Когда пузыри лопаются и многие инвесторы теряют свои деньги, это может создать недоверие к финансовым рынкам в целом.

Некоторые инвесторы могут потерять веру в рынок и прекратить инвестировать в ценные бумаги, что может сказаться на их долгосрочных инвестиционных планах.

3. Гонка на продажу

Когда пузырь лопается, многие инвесторы могут начать массово продавать свои активы, чтобы спасти свои инвестиции. Это может привести к гонке на продажу и дополнительному снижению цен на активы.

Для инвесторов, продавших свои активы по низким ценам из-за паники, это может означать значительные финансовые потери.

4. Ограниченные возможности для новых инвестиций

Когда пузырь лопается, многие компании и рынки могут столкнуться с финансовыми трудностями. Это может создать ограниченные возможности для инвесторов вкладывать деньги в новые проекты и компании.

Инвесторы могут остаться с ограниченными вариантами для вложения своего капитала, что может замедлить их финансовый рост и повлиять на доходность в долгосрочной перспективе.

В целом, пузыри на фондовом рынке могут иметь серьезные последствия для инвесторов. Чтобы снизить риски и минимизировать эти последствия, инвесторам следует быть осторожными и разнообразить свои инвестиции.

Мыльный пузырь на финансовом рынке

Мыльный пузырь на финансовом рынке – это ситуация, когда цены на активы значительно преувеличены и не отражают их фундаментальную стоимость. В таких случаях наблюдается быстрый рост цен, создавая иллюзию быстрого наживы. Однако, этот рост цен обычно не обоснован экономической логикой и высоким спросом. Как только инвесторы осознают, что цены на активы надуты, начинается крах пузыря.

Причины возникновения мыльного пузыря на финансовом рынке могут быть различными. Одной из основных причин является чрезмерный спекулятивный интерес к определенному активу. Инвесторы, привлеченные исторической доходностью, ожидают продолжения роста цен и стимулируют повышение спроса. Это в свою очередь двигает цены еще выше и усиливает эффект мыльного пузыря.

Еще одной причиной возникновения мыльного пузыря может быть распространение слухов и неподтвержденных данных о перспективах актива. Легко распространяемые благодаря интернету, слухи могут подогревать интерес инвесторов, создавая внушительное впечатление о росте престижа и доходности данного актива. Однако, как только выясняется истина, эти слухи развеиваются, приводя к обвалу цен.

Признаки мыльного пузыря на финансовом рынке включают высокую стоимость актива по сравнению с его фундаментальной стоимостью, превышение показателей финансовой эффективности и ослабление связи активов с реальной экономикой. Также, можно выделить резкое увеличение торговли активами и чрезмерный оптимизм инвесторов.

Последствия нестабильных финансовых пузырей на рынке могут быть катастрофическими. Они могут привести к краху целых секторов экономики, понижению доверия инвесторов и потере капитала. Последствия могут быть особенно разрушительными, если пузырь затрагивает крупные финансовые институты и может привести к финансовому кризису.

В целях защиты от возможных финансовых пузырей на финансовом рынке, регуляторы проводят различные мероприятия. Они могут включать в себя ужесточение требований к составлению отчетности, введение ограничений на спекулятивные операции, повышение рефинансовых ставок, а также повышение требований к капиталу финансовых институтов.

В заключение, мыльный пузырь на финансовом рынке может возникнуть из-за чрезмерного спекулятивного интереса или распространения слухов о доходности актива. Он характеризуется высокими ценами на актив, необоснованными фундаментальной стоимостью, и может быть опасным для экономики в целом. Поэтому правительства и регуляторы принимают различные меры для предотвращения формирования и последствий мыльного пузыря.

Последствия разрыва экономического пузыря и его обрушения

Разрыв экономического пузыря и его обрушение имеют серьезные последствия для экономики и общества в целом.

1. Финансовые потери:

- Инвесторы, вложившие свои деньги в пузырь, теряют свои средства

- Компании и банки, связанные с пузырем, испытывают финансовые трудности и могут оказаться на грани банкротства

- Потребители теряют возможность получать доступ к кредитам и финансовым услугам

2. Рецессия и безработица:

Обрушение пузыря часто ведет к экономической рецессии, что приводит к сокращению производства и увеличению безработицы. Компании, попавшие в тяжелые финансовые затруднения, могут вынуждены сократить свою деятельность, закрыть предприятия или уволить сотрудников.

3. Снижение инвестиций и доверия:

Разрыв пузыря сильно сокращает интерес инвесторов и предпринимателей к рискованным активам и проектам. Инвестиции и доверие к рынку могут существенно снизиться, что затруднит восстановление экономической активности.

4. Потеря доверия к финансовой системе:

Обрушение пузыря часто приводит к потере доверия населения к финансовой системе и ее участникам, таким как банки и финансовые учреждения. Это может привести к возникновению социальной и политической нестабильности.

5. Снижение цен на активы:

При обрушении пузыря цены на активы, которые ранее были завышены, резко снижаются. Это может привести к потере капитализации компаний, ущербу для инвесторов и потере богатства для общества в целом.

6. Государственный долг и бюджетные проблемы:

Разрыв пузыря может привести к ухудшению финансового положения государства. Крупные финансовые потери у банков и компаний связанных с пузырем могут потребовать государственной помощи или банковских санаций. Это может привести к увеличению государственного долга и проблемам с планированием бюджета.

В целом, обрушение экономического пузыря имеет глубокие и долгосрочные последствия для экономики и общества. Предотвращение создания пузырей и эффективное реагирование на их обрушение являются важными задачами для экономической политики и регулирования.

5 стадий экономических пузырей

Обычно пузыри можно наблюдать только после того, как они произошли, поскольку не всегда видны их четкие признаки. Но есть убедительные доказательства того, что почти каждый пузырь проходил через одни и те же стадии. Экономист Хайман П. Мински был первым, кто выделил эти 5 стадий, и поэтому мы расскажем о них немного подробнее.

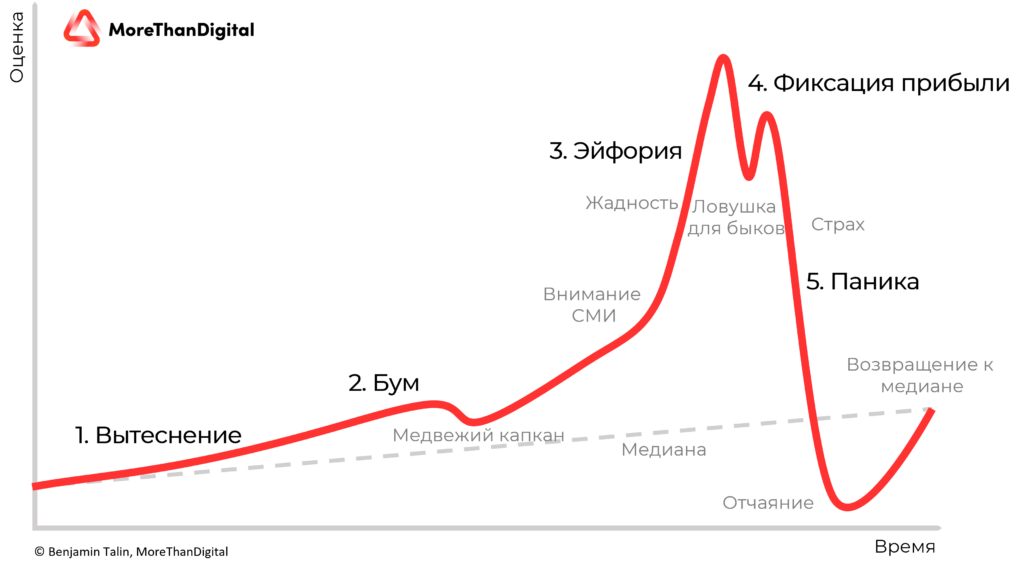

5 стадий экономических пузырей — Различные фазы финансового пузыря вкл. индикаторы — Иллюстрация: Бенджамин Талин

1. Вытеснение

Вытеснение происходит, когда инвесторы думают, что наступает новая экономическая парадигма. Это может произойти при появлении новых технологий, а также при других сменах парадигмы, например, при низких процентных ставках и большом количестве ликвидности на рынке.

2. Бум

После фазы смещения, когда рынки медленно адаптируются и медленно поднимаются, наступает фаза бума. В это время на рынок выходит множество новых участников, которые участвуют в инвестициях

Широкое освещение в СМИ, большое внимание, а также большие обещания приводят к так называемому страху упустить возможность (FOMO). Этот страх упустить жизненную возможность заставляет многих людей приходить на рынок исключительно ради спекуляций

3. Эйфория

На этапе эйфории мы видим стремительный рост цен. Оценка компаний и активов может многократно превышать их реальную стоимость. Часто также вводятся новые KPI и меры, чтобы как-то обосновать, что эта стоимость должна быть реальной. Особенно на стадии эйфории большинство инвесторов думают, что они найдут кого-то другого, кто купит актив по большей цене, что позволяет им поверить в то, что нет предела. Теория, связанная с этим явлением, называется теорией «Большого дурака«.

4. Фиксация прибыли

Институциональные инвесторы получают предупреждающие сигналы обычно раньше, и поэтому они начинают 4-ю фазу пузыря — фиксацию прибыли. Из-за иррационального поведения на рынке может случиться и так, что крупные инвесторы слишком рано забирают прибыль и слишком долго удерживают активы, снижая первый эффект, поскольку всегда трудно предсказать, какая переоценка еще в порядке и когда пузырь лопнет. Эта часть также приведет к снижению объемов торговли и увеличению предложения на рынке.

5. Паника

Как только какое-либо событие приводит в действие последнюю стадию, пузырь уже не может лопнуть. Это может быть единичное событие, крах одной компании или какие-то внешние факторы, которые окончательно запускают пузырь. Цены на активы падают, маржинальные требования инвесторов заставляют их продавать, а другие факторы, включая страх потерять деньги, приводят к паническим продажам активов. Это приводит к избыточному предложению на рынке при ограниченном спросе, что приводит к резкому снижению цен и стоимости активов, поскольку не находится «большего дурака», который купил бы актив по завышенной цене.