Откуда берётся значение индекса

Биржевой индекс — это показатель, который характеризует динамику цен на ту или иную группу активов. Два основных вида индексов связаны с принципом, на основе которого формируются эти группы активов:

| Виды биржевых индексов | Виды активов, включённые в индексы | Примеры |

|---|---|---|

| Композитные | Акции компаний из разных отраслей | S&P500, Индекс Доу Джонса, NASDAQ Composite, FTSE 100, EURO STOXX 50, Nikkei 225, Индекс МосБиржи |

| Отраслевые | Акции компаний, принадлежащих к какой-то отдельной отрасли | S&P 500 Information Technology (США, IТ-сектор), TOPIX 17 Sector Indexes (семейство японских отраслевых индексов), MOEXOG (отраслевые индексы Московской биржи) |

Индексы рассчитываются при помощи математических формул с применением специальных коэффициентов. Учитываются капитализация компании, вес (доля) её акций в индексе, доля free-float (свободно обращающихся на бирже акций) и ряд других показателей.

Точка отсчёта

Одно из слов, наиболее часто употребляемых в аналитике фондового рынка — бенчмарк. В экономическом смысле бенчмарк — это ориентир для инвесторов, рыночный эталон, с которым можно сравнивать портфели, активы, рынки различных регионов. То есть исходная точка, от которой можно отталкиваться, оценивая те или иные экономические изменения.

Анализ бенчмарков позволяет делать выводы о состоянии рынка вообще, о ситуации в сегменте экономики, о доходности ценных бумаг в этом сегменте, об эффективности инвестиционного портфеля, в который эти бумаги включены, и т. п.

В роли рыночных бенчмарков выступают прежде всего биржевые (или фондовые) индексы.

Дивиденды

Дивидендная политика закрепила минимальный размер годовых дивидендов по акциям. Этот размер не должен быть менее большего из следующих показателей:

- 15% от консолидированного финансового результата Группы «Газпром нефть» по МСФО.

- Или 25% от чистой прибыли компании по РСБУ.

Компания не контролируется государством непосредственно, а контролируется через «Газпром». Поэтому на неё формально не распространяется требование правительства отдавать на дивиденды 50% прибыли по МСФО.

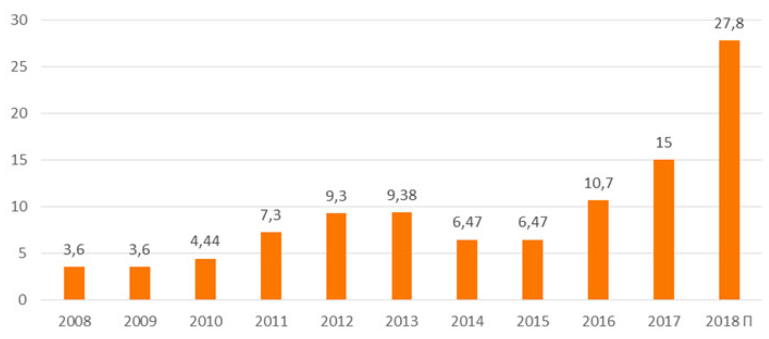

В 2017 году компания вернулась к практике выплаты промежуточных дивидендов. За 9 месяцев 2017 были выплачены дивиденды в размере 10 рублей на одну обыкновенную акцию, а общий размер дивидендов за 2017 год составил 15 рублей на акцию. По итогам 9 месяцев 2018 года акционеры получили дивиденды из расчёта 22,05 рубля на акцию.

Дивиденды «Газпром нефти»

Размер и дата итоговых дивидендов за год ещё не объявлялись. Глава компании Александр Дюков анонсировал, что «Газпром нефть» хочет направлять на дивиденды 35% чистой прибыли по МСФО. Исходя из этой информации и размера чистой прибыли за 2018 год, величина годовых дивидендов может составить 27,8 рубля на акцию. Но 22,05 рубля уже были выплачены за 9 месяцев. Следовательно, итоговые дивиденды могут составить 5,75 рубля на акцию.

Финансовые результаты

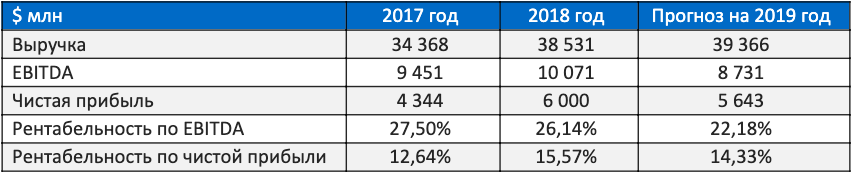

Сводка финансовых результатов

Благоприятное рыночное положение – высокие цены на нефть, ослабление рубля и рост цен на нефтепродукты во втором и третьем кварталах года – определили хорошие итоговые результаты. По данным годовой отчётности, выручка увеличилась за год на 24,2% до 2 489 млрд рублей.

По сравнению с другими нефтегазовыми компаниями «Газпром нефть» в меньшей степени зависит от экспорта. Выручка на 43,2% обеспечивается продажами на внутреннем рынке. Экспорт сырой нефти приносит ей 22,2% выручки, а экспорт нефтепродуктов – 13,3%.

Скорректированный показатель EBITDA (прибыль до уплаты процентов, налога на прибыль и амортизации) увеличился на 45,1% и составил 799,5 млрд рублей. Чистая прибыль, относящаяся к акционерам, за 2018 год составила 376,7 млрд рублей. Она увеличилась на 48,7%.

Ещё в прошлом году компания вышла в зону положительного свободного денежного потока (FCF), завершив ключевые инфраструктурные инвестиции в новые крупные проекты по добыче. В 2018 году свободный денежный поток составил 162,3 млрд рублей несмотря на то, что капитальные затраты по сравнению с показателем 2017 года увеличились на 5,1% — до 375,2 млрд рублей.

Чистый долг на конец 2018 сократился за год на 9,6%, до 527,9 млрд рублей. Отношение чистого долга к EBITDA снизилось до 0,73х.

Ниже показан прогноз финансовых показателей на 2019 год.

Прогноз основных финансовых показателей

Прогноз дивидендов Газпромнефти в 2023 году

В дополнение к уже выплаченным суммам экспертное сообщество ждет дополнительных перечислений от компании по итогам 2022-го и в текущем году (за полугодие или 9 месяцев).

Основные прогнозы дивидендов Газпром нефти в 2023 году от аналитиков такие:

- Тинькофф Инвестиции предполагают выплату 20 рублей на акцию за прошлый год и 65 рублей промежуточных дивидендов в 2023 году, в сумме это даст около 17% доходности;

- УК ДоходЪ – 20,26 рублей по итогам 2022 года и 70,2 рубля по итогам первого полугодия или 9 месяцев 2023 года;

- Портал ВСделке.ру прогнозирует выплату в 40 рублей по итогам 2022 года.

Ближайшая выплата будет произведена за оставшийся квартал 2022 года, и сугубо арифметически прогноз дивидендов Газпромнефти в 2023 году в 20 рублей ближе к реальности. Решение этого вопроса – компетенция Совета директоров и общего собрания.

Другие прогнозы дивидендов в 2023 году по российским компаниям читайте здесь:

- Газпром,

- Сбербанк,

- Роснефть,

- Сургутнефтегаз,

- Совкомфлот,

- Магнит,

- МТС,

- Аэрофлот,

- Татнефть,

- Лукойл,

- Новатэк.

Что насчёт вложения в нефтяные акции?

Вне зависимости от действий ОПЕК+, сложившаяся конъюнктура работает на руку российскому нефтяному сектору, полагает Владимир Дмитрук.

«Дальнейший рост цен на нефть, вероятно, будет положительно оценен фондовым рынком. Но и ускорение планов по росту добычи позволит российским нефтегазовым компаниям дополнительно наращивать добычу при сохранении относительно высокого уровня цен реализации», — пояснил Дмитрук.

При текущей конъюнктуре акции российских нефтяных компаний предлагают двузначную или близкую к двузначной дивидендную доходность на горизонте одного года, добавил Дмитрук. Диапазон дивидендных доходностей — 10,5–13,0% с выплатами в конце 2021 года и в июле 2022 года.

Игорь Файнман, эксперт по управлению личными финансами и инвестициями, инвестиционный советник ГК «ЕЮС», также рекомендует обратить внимание на акции нефтяных компаний не с точки зрения потенциала для роста, а с точки зрения реальных дивидендов, которые компании выплатят в следующем году. Акции ЛУКОЙЛа, «Газпром нефти» и «Роснефти» к концу сентября выглядят относительно дорогими, полагает Виталий Манжос

Их покупка на текущем уровне при временном горизонте инвестирования менее 1 года может оказаться неудачной сделкой

Акции ЛУКОЙЛа, «Газпром нефти» и «Роснефти» к концу сентября выглядят относительно дорогими, полагает Виталий Манжос. Их покупка на текущем уровне при временном горизонте инвестирования менее 1 года может оказаться неудачной сделкой.

«Для приобретения акций российских нефтегазовых компаний на срок от нескольких месяцев до года лучше подождать более низких цен. Одна из распространённых ошибок при инвестировании на средний срок — покупка хороших акций слишком дорого под предлогом ошибочного предположения, что более низких цен уже никогда не будет», — пояснил Манжос.

Но, если инвестор купил эти бумаги по низким ценам, имеет смысл их удерживать в расчёте на достаточно высокие годовые дивиденды и на возможный дальнейший рост котировок, посоветовал Манжос. В целом рост цен вовсе не означает, что сейчас пришло время исключать эти акции из долгосрочных инвестиционных портфелей.

Материал не является индивидуальной инвестиционной рекомендацией. Упомянутые финансовые инструменты или операции могут не соответствовать вашему инвестиционному профилю и инвестиционным целям/ожиданиям. Определение соответствия финансового инструмента/операции/продукта вашим интересам, целям, инвестиционному горизонту и уровню допустимого риска — исключительно ваша задача.

Коллаж: «Секрет фирмы», depositphotos.com

Краткое описание эмитента

«Газпром нефть» — вертикально-интегрированная нефтегазовая компания. В структуру группы входят более 70 нефтедобывающих, нефтеперерабатывающих и сбытовых предприятий. Они находятся в России, странах ближнего и дальнего зарубежья. «Газпром нефть» — первая компания, которая начала добычу нефти на российском шельфе Арктики.

Динамика акций «Газпром нефть» и индекса РТС

По международным стандартам PRMS на 31 декабря 2018 года суммарные запасы углеводородов «Газпром нефти» (с учётом доли в совместных предприятиях) категорий «доказанные» и «вероятные» выросли на 2,2%, до 2,84 млрд тонн н. э. (нефтяного эквивалента).

Доказанные запасы углеводородов на конец 2018 оцениваются в 1,56 млрд тонн н. э., что на 2,8% превышает показатель на конец 2017 года.

«Газпром нефть» в 2018 году увеличила добычу нефти и газового конденсата на 0,9% по сравнению с 2017 — до 62,99 млн тонн. Добыча газа выросла на 9,4% — до 37,2 млрд кубометров. В целом, компания увеличила добычу углеводородов в 2018 году по сравнению с предыдущим годом на 3,5%, до 92,88 млн тонн нефтяного эквивалента.

Объём переработки на собственных заводах и совместных предприятиях составил 42,91 млн тонн. Это на 7,0% больше прошлогоднего результата. Рост произошёл из-за завершения планового ремонта на заводах группы в 2017 году.

Основной владелец «Газпром нефти» – газовая монополия «Газпром». Она контролирует 95,68 % акций. Остальные 4,32 % находятся в свободном обращении.

Быстрого закрытия дивидендного гэпа акциями Роснефти не ждём

«БКС мир инвестиций» ожидает стоимости акций «Роснефти» на уровне 760 руб. и рекомендуют покупать их. Сейчас бумаги торгуются на уровне 535-540 руб. Таким образом, по прогнозу банка, акции «Роснефти» вырастут более чем на 42%. Текущая цена одной акции «Роснефти» на Московской бирже составляет 429 рублей. Когда в 2022 году чистая прибыль достигнет 620 миллиардов, инвесторы получат около 30 рублей на акцию. Первая нефть на проекте может быть получена уже в 2024 году, а к 2030 году добыча по плану должна достигнуть 2–2,3 млн б/с. Краткосрочно «Роснефть» поддерживают повышенные рублевые цены на нефть. в августе 2024 ожидаем 618 руб. за акцию. Крупнейшие банки США JP Morgan и Bank of America Merrill Lynch, а также крупнейший инвестиционный банк Goldman Sachs рекомендуют покупать акции компании «Роснефть», прогнозируя рост капитализации компании.

Дивидендные акции России — ТОП 2024

Отважился только золотодобытчик «Полюс». Окончательного решения ждут 6 июня. Желающим получить выплаты, нужно успеть купить акции до 13 июня. Исправно плативший дивиденды ранее Polymetal, зарегистрированный на острове Джерси в юрисдикции Великобритании, оказался заложником ситуации из-за санкций.

При выплате дивидендов на основании владения депозитарными расписками применяемая ставка по налогам на доходы зависит от факта раскрытия налоговому агенту предусмотренной Налоговым кодексом РФ обобщенной информации. Для выполнения вышеуказанных требований международные банки-кастодианы, брокеры и прочие посредники далее — Посредники , действующие от имени бенефициарных владельцев, зарегистрированных на день определения списка лиц, имеющих право на получение дивидендов дату закрытия реестра для выплаты дивидендов , должны будут представить в Банк-депозитарий сведения, включая: количество депозитарных расписок, страну налогового резидентства, ставку по договору о двойном налогообложении, о том являются ли бенефициарные владельцы юридическими или физическими лицами. Указанные сведения формируются Посредниками на основании имеющихся у них документов в том числе сертификатов, подтверждающих налоговое резидентство и предоставляются в Банк-депозитарий.

Основная деятельность компании — предоставление в аренду объектов недвижимости REIT , расположенных в 49 штатах Америки, а также в Пуэрто-Рико и Британии. Более подробно о Realty Income я рассказывал в статье « Акции строительных компаний «. Выручка по итогам 1-ого полугодия 2023г. Realty Income выплачивает дивиденды 29 лет подряд и ежегодно увеличивает размер выплат.. Кроме этого, даже в кризис компания продолжала инвестировать в недвижимость. За 2-ой квартал 2023 года инвестиции составили 3,1 миллиарда долларов в 710 объектов недвижимости. FFO по данным отчета составил 688,3 млн. Отчасти это связано с большим опытом работы и управления в кризисные времена и диверсификацией объектов недвижимости. С начала 2023 года акции O. Stag Industrial — фонд, инвестирующий в промышленную недвижимость в основном складские здания и распределительные центры и сдающий ее одному арендатору. По итогам работы за 3 квартал 2023г. Очередная див. Stellus Capital Investment Corporation — это базирующаяся в Техасе компания, которая предоставляет финансовые и капитальные решения компаниям среднего рынка. Для сравнения: выручка за 2 кв. С начала 2023 года акции SCM торгуются в нисходящем тренде и недавно оттолкнулись от нижней границы канала. Дальнейший рост будет во многом зависеть от отчета за 3-ий квартал, который опубликуют 7 ноября. Orchid Island Capital Inc. Компания регулярно выплачивает дивиденды акционерам с момента IPO в 2013 году. По данным отчета за 3-ий квартал чистый убыток составил 80,1 млн. Это связано с тем, что компания столкнулась с серьезными проблемами из-за роста процентных ставок и волатильности рынка. При этом процентный доход по портфелю в 3-ем квартале 2023 года вырос примерно на 10,2 млн.

Компания выплатит промежуточные дивиденды за 2023 и 2024 годы в размере 9,84 рублей за акцию. До конца января ожидается завершение расчетов по дивидендам у «Совкомфлота» — 6,32 рубля за акцию до 22 января , НКХП — 29,75 рубля до 22 января , «Татнефти» — 36,17 рублей до 23 января , «Магнита» — 412,3 рублей до 25 января , «Роснефти» — 30,77 рублей до 25 января и ДЗРД — 110,36 рублей на акцию до 29 января. Ранее акции Сбербанка выросли после слов его главы Грефа о прибыли, дивидендах и приватизации.

Почему падают акции «Газпрома»

Очевидно, что «Газпром» ещё успеет получить немало материальных выгод от ажиотажного всплеска цен на газ, потому что даже когда цены осядут, они будут в 1,5-2 раза выше прежних на спот-рынке, что положительно скажется и на заключении контрактов на дополнительные трубопроводные поставки, и на сроках запуска «Северного потока — 2».

Для акций «Газпрома» планка в 400 рублей стала хорошо объяснимым психологическим барьером, выше которого цены могут взлететь, а могут и нет.

Как только акции «Газпрома» приблизились на расстояние вытянутой руки к планке в 400 рублей, пошла спонтанная фиксация прибыли.

Если газовые цены в ближайшие пару недель не сдуются окончательно, а возобновят растущий тренд, то и «Газпром» возобновит тестирование верхних уровней.

Почему падают акции «Роснефти»

Участникам рынка еще слишком памятен пик цены 522,80 рубля за акцию «Роснефти» в октябре 2018 года, после которого акции очень быстро спустились с небес на землю — ниже 400 рублей. К тем давним рекордам цены на акции «Роснефти» вернулись только после пандемии — к январю текущего 2021 года, а по пути к этому счастью держателям акций пришлось пережить и пандемийное дно — ниже 230 рублей за одну акцию.

По цене выше 660 рублей добавлять в портфель «Роснефть» инвесторы не торопятся, чтобы не рисковать и при каком-нибудь форс-мажоре не потерять больше, чем вложили, как это уже было ранее с этими бумагами. Сейчас выглядит вполне логично, что люди избавляются от некоторой части своего пакета акций сразу после взлета котировок уже практически на четверть, если считать с начала сентября.

Рынок страхуется не столько от какого-то среднесрочного провала, связанного с котировками нефти, сколько от явной перекупленности некоторых бумаг нефтегазовой отрасли.

С акциями американской Exxon Mobil, Chevron или английской BP, например, подобного эффекта не происходит, поскольку они еще далеки по цене от своих довирусных максимумов. Западные нефтяные компании в ответ на коррекцию нефтяных котировок просаживались в цене в пределах всего лишь на 1-1,5 % и могут потерять ещё сравнительно немного. Большинство участников рынка, у которых есть акции американских и европейских нефтяников, будут терпеливо ждать их восстановления в цене до уровней конца 2019 года.

Российские нефтяные компании успели несколько «перевыполнить план» по обновлению верхушек, и теперь динамика российского рынка за это расплачивается не менее резким откатом вниз, но не более того.

Инвестиционная идея

Сводка рекомендации

«Газпром нефть» входит в тройку крупнейших российских компаний по объёмам добычи и переработки нефти.

Она активно наращивает запасы. Возмещение уровня добычи за счёт новых запасов составило 163% в прошлом году.

Запаса углеводородов «Газпром нефти» хватит на 17 лет (по стандартам PRMS).

Выручка, EBITDA и чистая прибыль компании показали динамичный рост по итогам года. Это случилось из-за увеличения добычи нефти и восстановления цен в 2-3 кварталах.

У «Газпром нефть» комфортный размер чистого долга. По основным мультипликаторам компания выглядит недооценённой (относительно схожих нефтегазовых компаний).

Среди рисков очень низкий free float и концентрация основного объёма акций у государственного «Газпрома».

Есть риск санкционного давления на зарубежные проекты компании и регулирования внутреннего рынка нефтепродуктов государством.

Сводка основных показателей

Аналитики брокерской компании «Финам» рекомендуют покупать акции «Газпром нефть» с целевой ценой в 402,00 рубля.

Что повлияло на цены?

Аналитик «Сбер управление активами» Владимир Дмитрук связывает рост цен на нефть с двумя факторами:

-

дефицит предложения из США на фоне того, что ураган «Ида» разрушил часть производственных мощностей в Мексиканском заливе — и их не удастся восстановить как минимум в течение нескольких месяцев;

-

крайне высокие цены на газ, которые подстегнули рост стоимости нефти: потребители газа стали переключаться на нефтепродукты там, где ими можно заменить природное топливо.

Текущий рост цен на энергоносители, включая нефть, газ и природный уголь, носит вполне закономерный характер, полагает старший риск-менеджер «Алго капитал» Виталий Манжос. Это следствие резкого падения спроса на них в середине 2020 года.

«Тогда добыча углеводородов существенно сократилась. Теперь же, в момент резкого роста спроса, быстро нарастить добычу невозможно по техническим и технологическим причинам. Даже более гибкие в этом отношении представители сланцевой отрасли не в состоянии покрыть резкое увеличение спроса на нефть и газ», — пояснил Манжос.

Объявленные дивиденды Газпромнефти в 2023 году

Совет директоров на заседании 23 мая 2023 года рекомендовал общему собранию акционеров выплатить по итогам 2022 года дивиденды в размере 12,16 рублей на акцию. Учитывая уже сделанные промежуточные выплаты, в итоге владельцы получат по 81,94 рублей. При текущей цене на акции доходность составит всего около 2,3%.

По сравнению с прогнозами (20 рублей) итоговая выплата оказалась значительно ниже и может разочаровать инвесторов. Впрочем, Газпромнефть выплатила достаточно щедрые дивиденды по итогам 9 месяцев прошлого года, поэтому общий размер выплаты за 2022 год оценивается как более-менее нормальный.

18 декабря 2023 года акционеры Газпромнефти одобрили промежуточные дивиденды за 9 месяцев 2023 года. Выплата составит 82,94 рубля на одну акцию, в сумме это 393,2 млрд рублей. По состоянию на момент объявления дивидендная доходность составляла около 9,7%.

Почему падают акции «Роснефти»

Участникам рынка еще слишком памятен пик цены 522,80 рубля за акцию «Роснефти» в октябре 2018 года, после которого акции очень быстро спустились с небес на землю — ниже 400 рублей. К тем давним рекордам цены на акции «Роснефти» вернулись только после пандемии — к январю текущего 2021 года, а по пути к этому счастью держателям акций пришлось пережить и пандемийное дно — ниже 230 рублей за одну акцию.

Рынок страхуется не столько от какого-то среднесрочного провала, связанного с котировками нефти, сколько от явной перекупленности некоторых бумаг нефтегазовой отрасли.

Российские нефтяные компании успели несколько «перевыполнить план» по обновлению верхушек, и теперь динамика российского рынка за это расплачивается не менее резким откатом вниз, но не более того.

OpenSea привлек $100 млн

NFT-маркетплейс OpenSea привлек $100 млн в раунде серии B, который возглавил венчурный фонд Andreessen Horowitz (a16z). По итогам сделки капитализацию компании оценили в $1,5 млрд.

Среди других инвесторов были Coatue Management, Creative Artists Agency и его соучредитель Майкл Овиц, а также бизнес-ангелы Эштон Катчер, Кевин Дюрант и Шон Мендес.

Рекомендуем материал

OpenSea — один из самых известных NFT-маркетплейсов. В подборке подробнее рассказываем про OpenSea, а также показываем другие популярные площадки для размещения NFT.

Привлеченные средства направят на масштабирование платформы, внедрение межсетевой совместимости, выход на новые рынки, расширение команды специалистов и улучшение пользовательского опыта.

Как применяется и работает блокчейн-система

Прежде чем рассматривать методики заработка на технологии blockсhain, сначала следует внести ясность в механику его работы. Иными словами, вникнуть в его рабочие процессы. Предлагаем Вам рассматривать данную технологию на примере криптовалюты BTC.

Давайте разбираться, из чего состоит её блочная цепь:

В каждом последующем блоке происходит запоминание хэша. Массив данных или хэш – это видоизмененная битовая строка, которая формируется на основании разнообразных входных информационных параметров. Для большего понимания, возьмем цифру “2” и этот текст. В результате их компиляции сформируется хэш, примерно следующего вида: Gjdm4563GmL2555522JHGFFljmbfh

Если добавится ещё одно условие, значение хэша тут же изменится.

Процесс формирования хэшей в новых блоках.

Немного важной информации. Отдельно от информации об отправителе/покупателе, которые тут же скрываются с помощью шифратора, там числится адресаты транзакций, хэш блока, и транзакции, которые определили этот блок.. Криптовалюта с построением на blockсhain, не боится взломов и переписи хэшей

Так как данная технология построена так, что после какого-либо вмешательства, информация в блоках будет изменена. Причем изменения произойдут во всей блочной цепи

Криптовалюта с построением на blockсhain, не боится взломов и переписи хэшей. Так как данная технология построена так, что после какого-либо вмешательства, информация в блоках будет изменена. Причем изменения произойдут во всей блочной цепи.

Также мошенники прекрасно осознают факт того, что для определения миллионов ПК по всему миру с их последующим взломом потребуется космические мощности и денежные средства. Ведь блочные цепи вычисляют порядка 51% всех пользователей. Взломать всех не получится.

Настало время изучить преимущества и недостатки системы блокчейн.

Давайте же рассмотрим положительные и отрицательные моменты работы blockсhain-системы.

Blockhain: преимущества и недостатки системы

Итак, сначала назовем весомые преимущества:

- Универсальность. Внедрение блокчейн-технологии допускается в любую среду, в которой ведет свои дела человек,

- Открытость. У блокчейна все транзакции имеют открытый статус. Если нужно предоставить кому-нибудь подтверждение транзакций, их можно показать в истории сделок,

- Децентрализация. Все участники сети имеют равные условия работы. Третьи лица не принимают участие в этом процессе,

- Надежность. Блочная система блокчейна поэтому такая популярная, что осуществить её взлом не представляется возможным.

Самое время рассмотреть недостатки:

- Предостаточная вместительность хранения данных. По последней информации, для каждого участника биткоин-blockсhain отведено минимум 100 ГБ хранилища,

- Невозврат ранее выполненного действия. После первой операции сразу же происходит запись данных в хэш. Другими словами как-либо вернуть процесс вспять – не удастся.

Зачем мне знать, вырос или упал IMOEX?

Как мы уже говорили, информация о значении биржевых индексов имеет ценность в динамике. Лучше всего её отражают графики. Они публикуются на множестве трейдерских интернет-ресурсов.

Если вы инвестируете в российский фондовый рынок, то следить за изменением состава индекса очень желательно — это помогает своевременно перенастраивать инвестиционный портфель.

Отслеживая графики IMOEX, можно:

- понимать общую динамику рынка. По графикам индекса можно определить, в какие периоды наблюдалось его резкое падение или, наоборот, резкий рост. Сопоставив данные с новостями этих периодов, можно сделать выводы о том, что и как тогда влияло на состояние рынка. Это помогает прогнозировать, как будет меняться доходность вашего портфеля, если такие события повторятся;

- использовать данные в теханализе. Технический анализ — одно из главных направлений биржевой аналитики. Навыки теханализа помогают видеть закономерности в движениях рынка: различные фигуры, которые складываются на графиках, сигнализируют инвестору о возможном росте или падении котировок. Теханализ — довольно сложная наука, однако если освоить его азы, можно стать более уверенным в своих инвестиционных решениях. Особенно когда ярких новостей нет, а рыночные графики выглядят стабильными;

- определять моменты высокой нестабильности. Начинающему инвестору лучше постигать азы биржевой торговли на спокойном, стабильном рынке. Периоды турбулентности несут в себе риски, с которыми новички могут не справиться — не успеть среагировать вовремя. Это приводит к убыткам и разочарованию. Определять такие периоды также помогает отслеживание информации об индексе. Если разница между его значениями на открытии и закрытии торговой сессии большая, это значит, что рынок находится в состоянии волатильности. В такие периоды лучше не рисковать и не увлекаться спекулятивной торговлей;

- отслеживать ликвидность рынка. Если обороты по сделкам с бумагами, входящими в индекс, высоки — значит, ликвидность рынка большая. Практически в любой момент торговой сессии вы сможете продать или купить нужные бумаги, найдя встречное предложение.

Выводы

Преимущества компании

С одной стороны, Роснефть — интересная компания, потому что она смогла добиться высокой маржинальности. Это позволило компании:

- остаться на плаву во время рецессии

- закончить год с прибылью

При возвращении цены нефти обратно в уверенный диапазон $60-70 за баррель компания сможет наверстать дивидендный провал и продолжит генерировать хорошую дивидендную доходность, как это и было раньше.

Приоритетами компании являются:

- создание сбытовых хабов

- развитие перерабатывающих активов

Роснефть отводит особую роль в этом направлении высокомаржинальной нефтехимической отрасли.

В итоге реализация этих проектов может увеличить маржинальность компании, что является плюсом для акционеров.

Являясь компанией стоимости, в ближайшее время Роснефть может получить триггеры для роста котировок. Реализация проекта Восток Ойл увеличит размер добычи компании на 50 миллионов тонн.

По предварительным оценкам, EBITDA Роснефти может вырасти на 45-50% за счёт:

- премии к цене более качественной нефти

- низких операционных затрат из-за непосредственной близости местоположения проекта к морскому порту

Продажа 10-% доли Восток Ойла Trafigura стала триггером к переоценке Роснефти. Она приблизила компанию к реализации огромного проекта и повысила к нему доверие.

Недостатки компании

У Роснефти высокая долговая нагрузка. Помимо чистых процентных расходов на обслуживание долга, эти долги влияют на чистую прибыль, которую компания не корректирует с учётом бумажных убытков до выплаты дивидендов.

Роснефть более уязвима к волатильности курса доллара к российскому рублю. Это очень важный фактор.

Компания регулярно проводит обратный выкуп акций с 2020 года. Это не очень эффективная трата денег. Разумнее было бы направить часть денег на погашение займов. А они у компании весомые.

График динамики акций Роснефти с июля 2016 года по июнь 2021 года

График динамики акций Роснефти с июля 2016 года по июнь 2021 года

Покупать компанию на текущих уровнях или нет? Это решать только вам. Возможно, стоит дождаться коррекции.

Фундаментальный анализ компании показывает нам, что на бумаге дела у неё идут неплохо. Однако компания функционирует в нерыночных условиях с большой долей госучастия. Если бросить её в объективные рыночные условия, финансовые результаты, которые показывает компания, были бы гораздо слабее.