Виды стейкинга на Binance

Что же касается сроков, то клиент может выбирать между фиксированным, бессрочным и DeFi стейкингом. Расскажем поподробней о каждом виде.

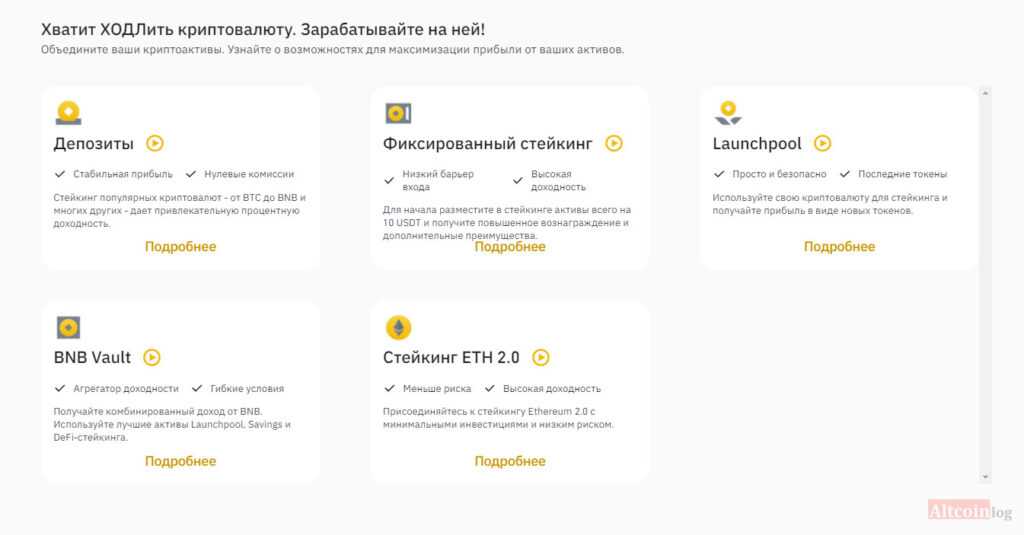

Клиенты биржи могут выбрать:

- Фиксированный стейкинг;

- Defi-стейкинг;

- Депозит;

- Стейкинг ETH 2.0;

- BNB Vault;

- Launchpool.

Фиксированный стейкинг и депозиты во многом схожи, но в первом разделе вы

вкладываете криптомонеты на биржу как в банк, а во втором получаете процент от

дохода валидаторов той или иной сети. В разделе Launchpool вам выплачивают

доход токенами недавно прошедших IEO блокчейн-проектов, а разделы:

Стейкинг ETH 2.0 и BNB Vault являются уникальными финансовыми продуктами, о

которых нужно рассказать отдельно.

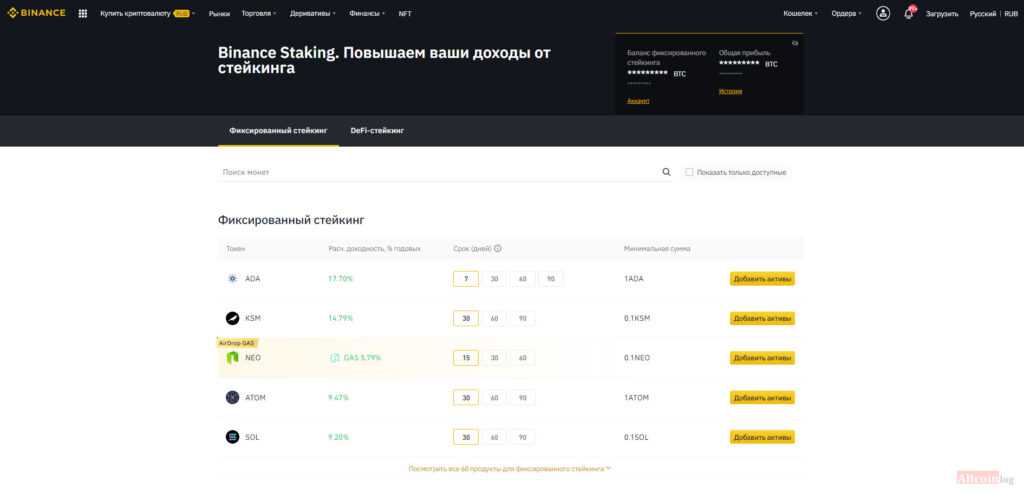

Фиксированный стейкинг

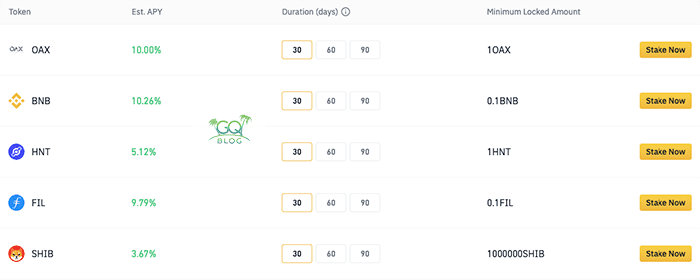

Принимаются 60 криптовалют на срок от 158 до 90 дней. Минимальная сумма и размер дохода зависят от выбранной монеты.

| Монета | Минимальный депозит | Доход (% год.) |

Период заморозки (дней) |

|---|---|---|---|

| EOS | 2 | 4.22 | 30;60;90 |

| BAND | 20 | 13.79 | 7;30;60 |

| DASH | 1 | 7,39 | 7;30;60;90 |

| GXS | 100 | 14.79 | 7;30;60;90 |

| ONE | 1000 | 8.52 | 30;60;90 |

Defi-стейкинг

DeFi-стейкингом называется любая инвестиция в проект децентрализованных финансов. Некоторые делают это самостоятельно, но лучше предоставить всю рутину сотрудникам биржи и спокойно получать доход. Платформа Бинанс упрощает процесс инвестирования в дефи-продукты и следит за распределением прибыли. Вы можете быть уверены, что не вложили деньги в откровенный скам, но в криптоиндустрии никто не застрахован от неудач. Рекомендуем вам самостоятельно исследовать заинтересовавший вас проект, прежде чем нажимать кнопку «Добавить активы»

Депозиты

Принимается Биткоин, и еще 80 альтернативных валют. Если откроете бессрочный вклад, сможете забрать свои деньги когда-угодно. Существуют также вклады на определенный период. Процентная ставка может быть плавающей и фиксированной.

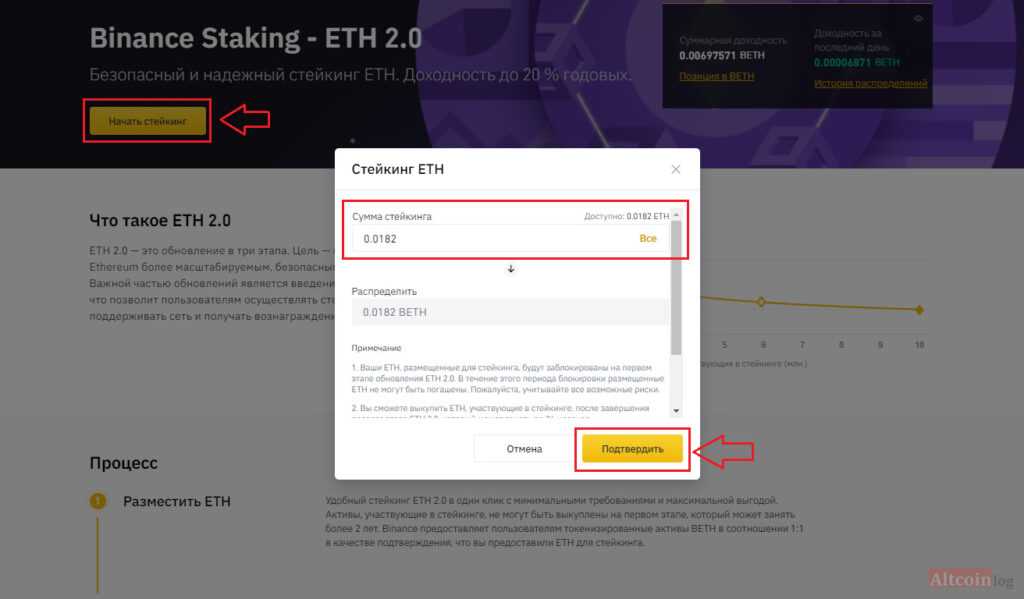

Стейкинг ETH 2.0

Виталик Бутерин всегда говорил, что использование алгоритма PoW в блокчейн-сети Ethereum это временное явление. По техническим причинам запуск ETH 2.0 многократно откладывался, но в этом году обновленная сеть наконец-то была запущена.

Пока старая и новая сеть существуют параллельно друг другу, вы можете отправить свои монеты с ETH 1.0 в PoS-экосистему, но назад они уже не вернутся. И после этого данные активы нельзя будет продать на биржах, пока обе ветки проекта не сольются воедино. В обновленную сеть уже отправлено 5 950 000 монет Эфира, что свидетельствует о высокой степени доверия инвесторов и большом желании заработать, участвуя в генерации новых блоков системы Ethereum 2.0.

Однако, чтобы стать валидатором нужно, иметь на балансе 32 ETH. Внести такой большой вступительный взнос под силу далеко не каждому, но вы можете активировать стейкинг ETH 2.0 на Binance. Минимальная сумма 0,001 ETH, и при этом вы получите на свой баланс токенезированный актив BETH в соотношении 1:1 к сумме вашего взноса. Эти монеты можно использовать для трейдинга, обменять на обычный Эфир (1 BETH = 0.955ETH по текущему курсу) и затем вывести с биржи или вообще продать. Но, учтите, вознаграждение за стейкинг будет начисляться только в том случае, если токены BETH хранятся на балансе вашего спотового кошелька

Неважно просто они лежат или находятся в ордерах, но даже если вы переведете их в другое отделение, например, в Launchpool, а тем более продадите, проценты начисляться не будут

Полный переход на ETH 2.0 может растянуться на несколько лет и до его завершения монеты Эфириума нельзя будет вернуть назад. Когда обновленная сеть эфириума Shard Chains заработает на полную мощность, вы сможете выкупить свои монеты ETH, вернув предоставленные биржей активы BETH. Сумма дохода зависит от числа нод и активности участников сети. Ориентировочно она может составлять 4.90% ~ 21.60% годовых. То есть через два года ваш начальный капитал может увеличится на 30-40%, и если за это время Эфир подорожает в 3-4 раза (что очень даже может быть) то вы разбогатеете.

Чтобы зарабатывать на стейкинге Эфириума, перейдите в Binance Earn, выберите соответствующий раздел и нажмите «Начать стейкинг».

BNB Vault

Если вы предпочитаете холдить Binance Coin, а не Эфир, то вам прямая дорога на BNB Vault. Здесь клиенты биржи Бинанс могут получать доход на вложеннныен BNB сразу с трех источников, это:

- Депозиты с плавающей ставкой;

- DeFi-стейкинг;

- Launchpool.

Минимальная сумма вложений 0,001 BNB, текущая доходность 4.7%.

Условия стейкинга на Бинанс

Получать пассивный доход на Бинанс может каждый зарегистрированный пользователь после обязательного прохождения процедуры верификации личности. Чтобы пройти KYC, нужно указать паспортные данные, адрес проживания и номер телефона. Подключить вебку, и сфотографировать нужные страницы паспорта, а затем делать селфи. Уже готовые копии удостоверения личности и фотографию у вас не примут, нужно сделать здесь и сейчас. Это нужно для того, чтобы клиенты не обрабатывали снимки в фотошопе. Если нет загранпаспорта, возьмите обычный. Отсутствие латинских символов не является проблемой. Однако нужно предварительно указать, что вы предоставляете документ старого образца. Последний этап это прохождение фейс-контроля.

Наведите камеру на лицо, так чтобы оно попало в овал на экране и выполните пару несложных действий, следуя подсказкам. Возможно, вас попросят моргнуть, повернуть голову, или что-нибудь в этом роде. Через несколько минут после завершения верификации вы получите доступ на платформу, а если что-то пойдет не так, попытайтесь пройти проверку снова. Более подробная информация о порядке регистрации и подтверждении личности на Binance есть в тематическом обзоре на нашем сайте. Второе обязательное условие — это наличие данной криптовалюты на личном депозите. Запуск стейкинга вовсе не обозначает, что монеты становятся недоступными для других операций.

Вы можете продать или вывести всю сумму или часть своих активов в любой момент. Но, при этом выплаты по стейкингу полностью прекратятся или уменьшатся прямо пропорционально числу снятых альткоинов. Основанием для перерасчета является факт оформления ордера. То есть монеты, замороженные на лимитном или стоп-лимитном ордере в стейкинге уже не участвуют. Чтобы получать пассивный доход необходимо длительное хранение монет на депозите

Рекомендуем обратить внимание на приложение для ПК. Настольный клиент для торговли на платформе Binance не только обеспечивает повышенный уровень безопасности криптотрейдинга, но и позволяет совершать сделки на ходу с помощью ноутбука

В отличие от мобильного приложения, интерфейс настольного клиента практически не отличается от того, что вы привыкли видеть в браузере. Обновленный релиз торгового приложения для ПК имеет повышенную производительность и скорость выполнения операций. Программа подойдет как опытным трейдерам, так и новичкам. Клиент получает доступ к любому разделу платформы Binance и может больше не беспокоиться, что попадет на фишинговый сайт, или не успеет вовремя купить или продать свои цифровые монеты. Во избежание проблем никогда не загружайте софт с сомнительных источников.

Ссылка для скачивания: https://www.binance.com/ru/download.

Обернутые токены. wETH, stETH, yETH

Различные провайдеры ликвидного стейкинга могут выдавать стейкерам разные типы обернутых токенов. Давайте их разберем.

Rebase token. Токены типа Rebase работают на основе алгоритма который выпускает или сжигает токены автоматически, распределяя их между пользователями. Подобные токены разработаны таким образом, что их предложение в обращении автоматически корректируется (увеличивается или уменьшается) в соответствии с колебаниями цены токена. Rebase токены похожи на алгоритмические стейблкоины в том плане, что у них обоих есть целевые цены.

Рассмотрим на примере. Вы застейкали 1 ETH под Х% и вам сразу выдали 1 wETH (дериватив). На следующий день с учетом награды баланс на кошельке увеличится и может составить уже 1,01 wETH. Это происходит автоматически, без вмешательства пользователя. Минус rebase токенов в том, что их поддерживают не все DeFi‑площадки.

Reward token. Данный тип токена не увеличивается количественно, но растет в цене, пропорционально полученной награде. Его стоимость также регулируется автоматически и зависит от размера награды за стейкинг, однако зафиксировать её можно только при обмене на базовый актив.

Опять же, пример. Вы застейкали все тот же 1 ETH под Х% и получили дериватив в виде yETH. В отличие от rebase токена, баланс yETH в кошельке меняться не будет, но если вы захотите обменять yETH обратно на ETH, то увидите, что на следующий день он стоит уже не 1 ETH, а 1,01 ETH. Это более популярный тип обернутых токенов, поскольку он лучше совместим с DeFi‑сервисами. Такую модель чаще всего используют провайдеры LSD.

Комбинированные токены Rebase+Reward. Это модель деривативов, которая выдает один тип токена по умолчанию и позволяет при необходимости конвертировать его в другой. Например, по умолчанию провайдер выдает rebase токен stETH, но его можно конвертировать в wstETH, который уже работает по reward модели и совместим с DeFi.

Почему стоит использовать Ledger для стейкинга

Аппаратные кошельки Ledger я использую больше двух лет, причём о знакомстве с устройствами мы публиковали отдельный материал. С тех пор знаний о работе данной категории девайсов стало больше — равно как и осознания необходимости их использования.

В итоге аппаратные кошельки — идеальный вариант для хранения больших сумм в криптовалюте, поскольку украсть их по интернету без ведома и помощи жертвы не получится. К счастью, Ledger выходит за пределы обычного хранения монет и предоставляет пользователям новые возможности.

Аппаратный кошелёк Ledger

Стейкинг — одно из таких нововведений. В данный момент с помощью аппаратных кошельков Ledger и фирменного приложения Ledger Live можно стейкать шесть криптовалют. Это Tezos XTZ, Tron TRX, Cosmos ATOM, Algorand ALGO, Polkadot DOT и Solana SOL.

Поддерживаемые криптовалюты для стейкинга в Ledger Live

К слову, нативная поддержка стейкинга SOL в Ledger Live была добавлена в мае 2022 года. То есть список криптоактивов постепенно увеличивается.

Площадки для стекинга

Приобрести токены и использовать их в стекинге можно также с помощью криптовалютных бирж, что еще больше облегчает задачу. Предлагают услугу оба типа криптовалютных бирж:

- централизованные криптовалютные биржи, или CEX (Binance, OKEx);

- децентрализованные криптовалютные биржи, или DEX (Uniswap, PancakeSwap).

Чтобы заработать на стекинге с помощью биржи, достаточно этих шагов:

- Выбор монеты для стекинга.

- Выбор формата стекинга — бессрочный, на определенный период.

- Пополнение кошелька.

После того, как средства были доверены бирже, дальнейшие действия со стороны пользователя не требуются. Проценты выплачиваются согласно определенным компанией условиям.

Кроме бирж, управление стеками предлагают специализированные сервисы — стекинг-пулы

Наибольшее внимание приковано к RocketPool — первому Ethereum-пулу с децентрализованным управлением, полноценный запуск которого запланирован на 2 квартал 2021 года

Подборка пулов от beaconcha.in — сервиса, рекомендованного командой Ethereum. Не забудьте провести собственное исследование перед тем, как доверить средства пулу.

Подборка пулов от beaconcha.in — сервиса, рекомендованного командой Ethereum. Не забудьте провести собственное исследование перед тем, как доверить средства пулу.

Как работает стейкинг

Изучая отзывы реальных инвесторов, которые выбрали стейкинг на Бинанс еще в прошлом, или уже в 2021 году, а также учитывая свой опыт в этом, должна сказать, что технология работает довольно просто. Храня средства вы получаете прибыль либо в виде новых токенов, либо в виде процентов, которые выплачиваются в той валюте, в которой есть накопления.

Нужно понимать, что срок заморозки — это довольно важный фактор, и если, согласно договору, выведете деньги хотя бы на один день раньше, то вся начисленная прибыль автоматически аннулируется. Помимо стейкинга на биржах, есть еще оно направление — стейкинг на бумажниках, и довольно часто предложения появляются для кошелька Трон, что поддерживает множество альткоинов на этом блокчейне.

Условия стейкинга

Актуальные условия доступны в рубрике www.binance.com/ru/pos, и там можно узнать теоретические особенности процесса, и ознакомиться с актуальными предложениями

Всегда обращайте внимание на такие позиции:

- минимальный депозит;

- доход;

- срок заморозки.

Не забывайте учитывать и комиссии как самой торговой площадки (хотя в этом сегменте они встречаются крайне редко, а кроме этого, администрация еще предлагает и бонусы), так и платежной системы на вывод. В дальнейшем доход можно вывести, или же направить в трейдинг, тем более, что технология, как торговать на Бинансе с прибылью довольно простая и прозрачная.

Выбор криптовалюты

Не устаю говорить о том, что и в стейкинге нужно работать параллельно с разными монетами, чтобы уменьшить вероятность риска потерь. В каждом из видов стейкинга подается сводная таблица с данными, чтобы проще было сделать выбор для инвестирования. Предлагаю более предметно поговорить об определенных монетах, которые так можно получить, и о перспективах их роста в цене от экспертов.

Перспективные монеты для стейкинга

| Монета | Особенности | Перспективы роста цены до конца 2021 года |

|---|---|---|

| Ethereum 2.0 | За работу отвечают 133327 валидаторов, общий стейк которых составляет 4,421,858 | До 2300$ |

| UMI | Запущена в 2020 году, выпущено 148 млн UMI, 130 млн из которых (87%) находятся в стейкинге. Не требует заморозки, вывод в любое время | До 50-60% |

| Cardano | После обновления Goguen в 2020 г.,рост стоимости токена на 430% | Более 25-35% |

| Polkadot (DOT) | Минимальный стейк валидатора составляет 10000 DOT, или $401500. Рост в 2020 году в 15 раз | До 20-30% |

| Binance Coin | Валидаторы не получают вознаграждения за заморозку BNB, а прибыль лишь за счет комиссий. В 2020 году рост до 659$ за монету | Может достигнуть 950-1000$ |

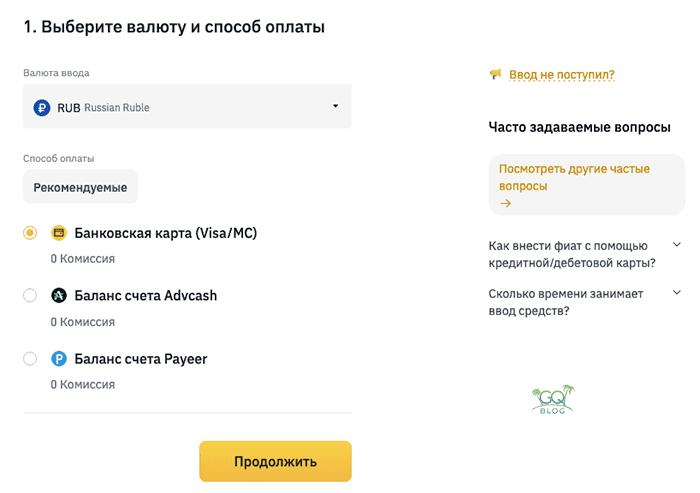

Внести депозит

Для того, чтобы стать участником проекта, необходимо пополнить внутренний бумажник на бирже и оформить таким образом депозит. Пополнение бумажника происходит с любого внешнего кошелька, а адрес для зачисления можно найти во вкладке «Спотовый кошелек». Если же у вас, например, нет EOS или BNB, то можете купить на Binance за фиат или криптовалюту. Эта биржа популярна еще и за счет того, что поддерживает много способов вывода прибыли, в том числе, есть и вывод рублей с Binance на пластиковые карты разных банков.

О понятии

Стейкинг – это процесс, который включает в себя размещение средств в цифровом кошельке на длительный период для обеспечения работоспособности PoS блокчейна.

Если говорить очень простыми словами, то выглядит это так: владелец криптовалюты блокирует в цифровом кошельке свои активы и получает за это вознаграждение. Т.е. по сути это способ получения пассивного дохода.

Вы владеете криптовалютой, но она не просто хранится у вас на счете, а работает и приносит прибыль.

В каком-то смысле стейкинг очень похож на обычный банковский депозит, где клиентские деньги тоже поддерживают работу банков и приносят своим владельцам профит в виде процентов по вкладам.

Стейкинг доступен только в криптовалютах, которые используют алгоритм Proof-of-Stake (собственно, отсюда и название).

В отличие от монет на алгоритме Proof-of-Work, т.е. которые добываются майнингом, они не требуют огромного объема вычислительной мощности и электроэнергии, поэтому считаются более энергоэффективной и экологичной альтернативой.

Стейкинг выполняет очень важную функцию для долгосрочных инвестиций, позволяя снизить потери при падении курсов монет.

Не секрет, что многие инвесторы начали покупать криптовалюту в надежде, что она повторит свой взрывной рост цен как, например, в 2017 или 2021 году. Но предугадать поведение котировок тех или иных активов практически невозможно. И подобных шансов можно ждать годами.

В остальное время преобладающее число монет растут слабо или даже дешевеют, превращаясь в сомнительный объект для вложений.

Стейкинг помогает минимизировать эти риски. К тому же если цена монеты все-таки начинает расти, за счет пассивного заработка прибыль инвестора только увеличивается.

Если упрощенно описать процедуру стейкинга, то выглядеть это будет так:

- Инвестор открывает кошелек или аккаунт на криптобирже с возможностью стейкинга.

- Пополняет баланс путем покупки криптовалюты или внешнего перевода.

- Монеты «замораживаются» на определенный срок с помощью интерфейса кошелька.

- Инвестор может отслеживать статистику своей прибыли и при желании в любой момент имеет возможность вывести свои активы из стейкинга.

Возможность свободного вывода зависит от условий:

- Есть стейкинг бессрочный, позволяющий выводить монеты в любое время.

- А есть с определенным сроком – месяц или более, в течение которого вывести заблокированную криптовалюту нельзя. Тут тоже все как и в банке, где есть разные вклады – с правом досрочного снятия средств и без такой возможности.

Если рассмотреть процесс стейкинга с технической стороны, то инвестор через посредников передает валидатору (компьютеру-узлу, который проверяет транзакции и создает блоки) возможность «заморозить» средства в блокчейне для работы алгоритма Proof-of-Stake.

При создании нового блока валидатор получает вознаграждение, часть из которого идет инвесторам, доверившим заблокировать свои средства.

Добавить свою криптовалюту в стейкинг можно несколькими способами:

- через криптовалютную биржу;

- через децентрализованную биржу;

- через криптокошелек;

- через специальную платформу для стейкинга.

Как правило, платформа берет небольшую комиссию от дохода инвестора. Но за это пользователь получает возможность легко и без заморочек выполнить всю процедуру в несколько кликов, не заботясь о технических моментах.

Виды Стейкинга в соответствии с алгоритмом консенсуса

POS (Proof of Stake)

Идея алгоритма консенсуса Proof-of-Stake заключается в том, что именно «доля» (stake) определяет, какая именно нода получает право добычи следующего блока.

Ноды в таком случае пытаются хешировать данные в поисках результата меньше определенного значения, но сложность распределяется пропорционально в соответствии с количеством монет (токенов) на счету пользователя.

Поскольку добыча токенов на алгоритме PoS не требует использования мощностей ПК, участников пула обычно называют не майнерами, как в случае с криптовалютами на алгоритме Proof-of-Work, а форджерами (от англ. forger – «кузнец»). Их вознаграждение ограничено комиссией за осуществление операций.

При этом, размер дохода обусловлен показателем «возраста» заблокированных монеты, который получают путем умножения общего числа монет на продолжительность их хранения одним форджером. Стать форджером может любой пользователь, имеющий на счету достаточное количество монет.

Стейкинг на PoS считается более энергоэффективным, чем энергоемкий майнинг на PoW. Из-за этого достоинства экосистема Ethereum в течение длительного времени готовилась к переходу от Proof-of-Work к Proof-of-Stake. Через специальный смарт-контракт, запущенный в декабре 2020 года, пользователи могли стейкать ETH еще до перехода. После достижения порога в 11 млн ETH и проведения череды крупных обновлений, в сентябре 2022 года Ethereum сменил алгоритм консенсуса.

С того момента затраты энергии, требуемые для функционирования Ethereum, снизились на 99%. При этом эмиссия замедлилась, сделав актив дефляционным – в течение года количество монет уменьшилось на ~0,25%.

Leased Proof of Stake (арендованное доказательство доли)

Данный алгоритм очень похож на классический POS, но с небольшими отличиями.

Формированием и подписью транзакций в LPoS занимаются валидаторы. Они арендуют токены у пользователей, которые сдают свою криптовалюту в лизинг и получают арендную плату от валидатора.

Система рассчитывает процентное соотношение криптовалюты у валидатора и соответственно этому проценту валидатор имеет шанс на подпись транзакции. За каждую подписанную транзакцию валидаторы получают вознаграждение.

Данный алгоритм был придуман Александром Ивановым и на нем работает проект Waves. Из минусов можно отметить высокую централизацию сети, так как участники могут договориться и сообща взять в аренду больше количество токенов и монополизировать формирование новых блоков.

Видео как заработать на стейкинге

dPOS (делегированное доказательство доли)

Алгоритм dPOS дает возможность участвовать в поддержании работоспособности сети, а также в распределении награды за стейкинг с использованием минимального количества криптовалюты.

DPoS функционирует таким образом. Стейкхолдеры (владельцы монет) голосуют за делегатов (валидаторов), которые, в свою очередь, проверяют транзакции, формируют блоки и тем самым обеспечивают работоспособность блокчейна.

Держатели монет могут распределить свои активы между несколькими валидаторами. Чем больше у делегата голосов, тем больше вероятность подписать транзакцию и получить вознаграждение. В свою очередь стейкхолдеры получают вознаграждение пропорционально размеру своего голоса.

Основными преимуществами dPOS является хорошая масштабируемость, безопасность (монеты остаются на кошельке пользователя, который лишь голосует размером своего стейка за делегата), а также высокая скорость транзакций.

Таким образом, даже обладая минимальным запасом криптовалюты, любой желающий может зарабатывать на PoS. При этом процент стейкинга может быть ниже.

Примером данной технологии является проект Polkadot, который дает возможность заблокировать в стейкинге любое количество токенов DOT под 14% годовых на официальном кошельке проекта. При этом, срок блокировки монет составляет 28 дней.

Кроме классификации стейкинга по видам алгоритмов, можно выделить виды стейкинга в зависимости от того, где он осуществляется.

Для кого подходит стейкинг криптовалют?

Категория инвесторов #1. Если Вы купили какие-то перспективные монеты и планируете держать их продолжительное время (от 6-ти месяцев и дольше). В этом случае, чтобы они не лежали без дела — можно закинуть их в стейкинг на какой-нибудь бирже (DEX или CEX), чтобы они приумножались.

Кстати говоря, в этом случае не имеет значения, под какой процент их закидывать. Лишь бы это было надёжно и процент был выше нуля. Всё равно Вы планируете держать эти монеты долго, чтобы заработать на росте их цены.

Категория инвесторов #2. Если Вы хотите просто заработать денег на стейкинге за счёт высокого процента за сам стейк монет. Тоже отличный вариант! В этом случае Вы покупаете монеты какой-то площадки не для того, чтобы их долго держать и потом дорого продать.

Вы их покупаете для того, чтобы заработать на стейкинге этой монеты хорошие проценты. А что там будет с курсом — это второстепенный момент, потому что скорее всего доходность от стейкинга в любом случае перекроет возможное падение курса.

Риски и работа со стейкингом

Зачем стейкинг кому-то нужен? Да, первый разумный вопрос, который следует себе задать в такой ситуации — зачем это кому-то надо? Если упростить, то выгода для двух сторон будет такой: криптовалюта получает поддержку деньгами, а вкладчик — процент за свой интерес. Вклад затем используется АММ-протоколами, лендинговыми площадками, DEX-обменниками и даже обычными криптовалютными биржами. За торговые сделки с участием денег из пула ликвидности его участники получают деньги.

Чтобы никто никого не обманул, все условия прописываются в смарт-контракте, код которого сохраняется в блокчейне. На этом же смарт-контракте хранятся средства вкладчиков. Протоколы и смарт-контракты, которые используются в этой процедуре, не управляются самими проектами и полностью автономны. Их закрытие может происходить только по желанию большинства пользователей, путем открытого голосования, после которого по условиям смарт-контракта вклады автоматически возвращаются владельцам. По крайней мере, если кто-то не модифицировал код изначально. Чтобы проверить, нет ли подвоха в смарт-контракте пула ликвидности существуют аудиты кода.

Никто не может присвоить себе вложенные деньги из-за того, что смарт-контракты автономны, а их условия публичны в любой момент времени. Это гарантируется технологией самих смарт-контрактов, которые после запуска не поддаются изменениям по желанию одного конкретного лица. Для их управления требуется голос каждого участника, а из-за того, что никто не проголосует за потерю своих же вложений, код защищен от попыток внесения вредоносных изменений.

Если стейкинг так хорош, почему про него не говорят все подряд? Дело в том, что места для посредника в стейкинге мало, поэтому он мало интересен с точки зрения краткосрочной прибыли и заработке методами реферальной системы.

Риски завязаны на жизнеспособности проекта. Стейкинг делает из вкладчика инвестора, а каждая монета это отдельный криптовалютный проект. Здесь начинается базовый уровень управления риском: отбор проектов по их репутации, технологиям, конкурентоспособности, нише и торговому предложению. Но никто не обязывает делать вклад на год или более.

Стейкинг бывает от 15 суток, до бессрочного. Стейкинговые предложения различаются по времени действия. Классические категории это две недели, месяц и бессрочный. Каждый со своим процентом дохода от вложения, но чем меньше срок, тем выше процент, который вкладчик получает за свои вложения.

По сравнению с трейдингом, стейкинг это низкорисковый тип вложений. Риск потери средств при стейкинге существует, но он значительно ниже риска потери денег при ежедневной торговле. Здесь начинается поле компромиссов — с одной стороны стейкинг безопаснее, с другой — трейдинг потенциально прибыльнее.

Чем обеспечивается доходность? Ростом спроса на пул ликвидности среди АММ-протоколов, лендинговых платформ, бирж и DEX-обменников — все эти системы требуют денежных противовесов и резервных ресурсов для нормальной работы. Дополнительно спрос приумножается самими вкладчиками за счет создания монетарного обеспечения для криптовалюты.

Хороший пример работы стейкинга это криптовалюта UNI, ценность для которой была сгенерирована в том числе и вложениями простых пользователей. С момента своего появления монета торговалась в области $6, но постепенно достигла отметки в $24.