Как работают кредитные карты

К обычным кредитам клиенты банков уже привыкли, но кредитные карты — это все еще загадочный продукт. Чтобы понять, что лучше — потребительский кредит или кредитная карта и какой финансовый продукт подходит именно вам, необходимо хорошо знать принцип работы кредиток.

Выдавая клиенту карточку, банк зачисляет туда денежные средства. По сути, это банковские деньги, которые потребитель может использовать на свое усмотрение. При этом существует необходимость возврата средств. И чем быстрее это произойдет, тем меньшую сумму процентов придется оплатить.

Зная, как правильно пользоваться кредитной картой, можно не откладывать важные покупки. Своевременный шопинг особенно актуален во время распродаж, когда можно сэкономить приличную сумму.

Лимит кредитки зависит от многих факторов: размера регулярного дохода клиента, официального трудоустройства, семейного положения, наличия имущества. Решение о суме зачисленных средств принимается в индивидуальном порядке. Со временем банк может понизить или повысить этот показатель

Важно оформлять карту в лучших банках России, зачастую крупные финансовые компании предлагают максимально выгодные условия кредитования

Все кредитки имеют льготный период — определенное количество дней, в течение которых пользоваться деньгами можно бесплатно. Главное, вернуть долг вовремя и при необходимости погасить комиссию за снятие средств.

Бонусная программа карты Тинькофф «Браво»

Теперь о приятных бонусах. Держатель карты подключается к бонусной программе карты Тинькофф «Браво»:

Алгоритм оплаты баллами

Делаете покупку, оплачиваете картой ее стоимость, входите в личный кабинет банка и возмещаете стоимость покупки баллами. После подтверждения баллы будут списаны с карты. Что касается потраченных на это денег, то они вернутся на счет только в течение следующих суток.

Стоит учитывать следующие ограничения бонусной программы:

Нельзя обнулить все баллы с карты (хоть один из них должен остаться); нельзя дробить баллы на части, поэтому правильно подбирайте покупку, за которую хотите заплатить баллами (сумма покупки = сумме баллов — 1 балл).

При снятии наличных, переводах на другие банковские счета, оплате различных платежей бонусы начисляться не будут.

Условия получения кредитной карты в Тинькофф банке

Карточки клиентам доставляются курьерской службой банка. На месте сотрудник сделает на телефон фото вашего паспорта и ваше фото и отправит в офис. Так банк обеспечивает безопасность финансовых операций, страхуется от мошенничества. В конверте, который передаст вам курьер, кроме карты должны присутствовать документы:

- копия лицензии Тинькофф Банк;

- копия свидетельства об участии банка в системе обязательного страхования;

- условия банковского обслуживания;

- тарифы банковского обслуживания;

- анкета — договор в 2х экземплярах;

- памятка о пополнении счета;

- список организаций — партнеров.

Процедура подписания договора отнимет у вас около 10 минут. Активировать карту можно в тот же день по телефону или через интернет.

Как пользоваться картой?

Пользование данным продуктом, как и любой кредитной картой, позволяет совершать ряд стандартных операций:

- пополнить баланс;

- снять средства;

- оплатить покупки.

Для контроля за использованием денег полезно уметь проверять баланс и знать, как получить выписку.

Снятие наличных

Обналичивать средства с вашего кредитного счета Тинькофф Платинум можно в любом банкомате по всему миру.

Стоимость кредита такой услуги 2,9% от суммы снятия, но не менее 290 р.

Способы пополнения

Пополнить ваш банковский счет можно как наличными, так и без них.

Такую операцию можно совершить:

Услуга зачисления средств на счет не требует оплаты, то есть бесплатна при любом способе.

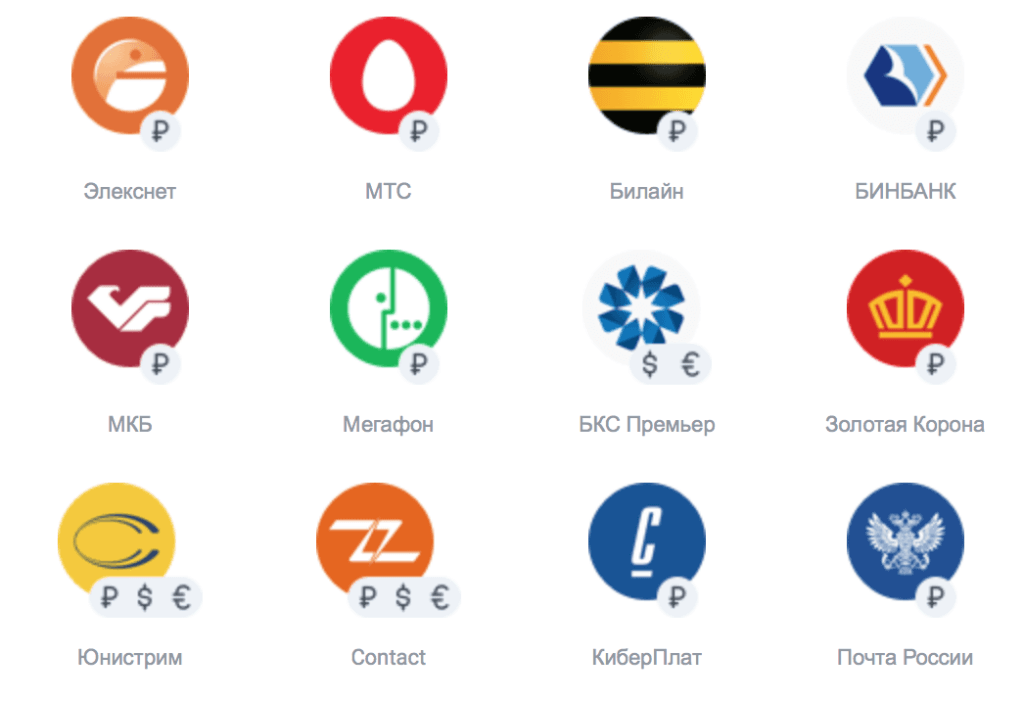

Примерный список партнеров банка:

- Евросеть и Связной;

- салоны МТС и Билайн;

- система переводов Contact;

- Почта России;

- некоторые терминалы, среди которых Cyberplat, Europlat и Элекснет;

- точки «Золотой короны» и «Юнистрим»;

- терминалы Московского кредитного банка, ПСКБ, Московского областного банка, в Москве;

- Сбербанк;

- Газпромбанк;

- Промсвязьбанк;

- Росбанк;

- Бинбанк;

- ВТБ 24;

- Альфа Банк.

В некоторых точках возможны ограничения по сумме.

Переводы

Владелец Тинькофф Платинум может совершать разнообразные переводы с карты:

- на карты Тинькофф: свои или чужие;

- на карты и счета в других банках.

Услуга приравнивается к снятию наличных и стоит 2,9% от суммы минимум 290 р.

Проценты за пользование переведенными кредитными средствами вы платите в стандартном размере без льготного периода.

Проверка баланса

Узнать остаток по счету вы можете:

- в вашем личном онлайн-кабинете и мобильном приложении;

- увидеть в СМС при подключенной услуге СМС-информирования;

- в ежемесячной выписке по счету;

- в банкоматах Тинькофф.

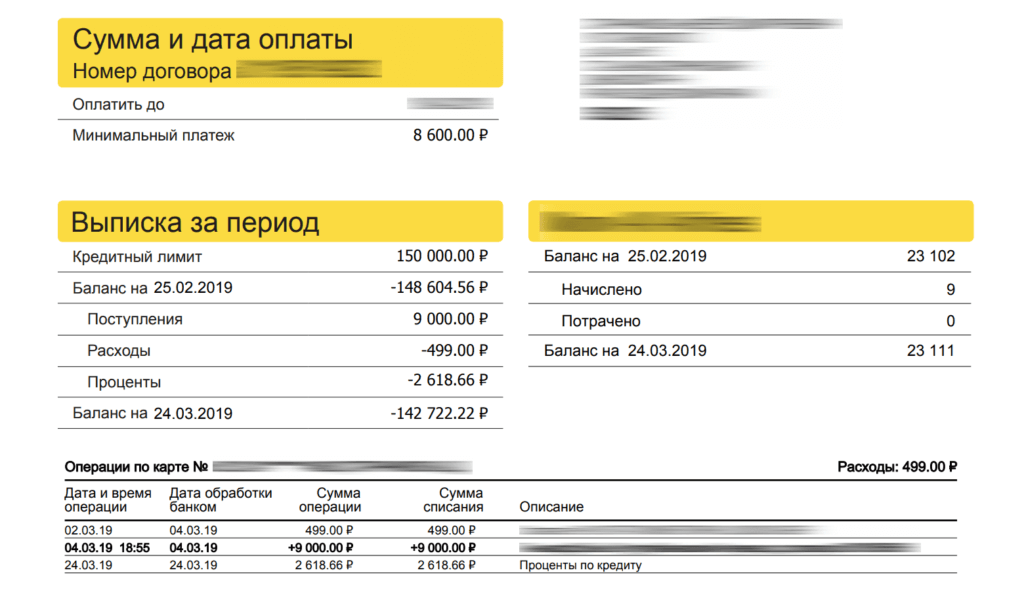

Выписка

- размер кредитного лимита;

- информация о движении средств по карте;

- дата внесения минимального платежа (обычно 25 день с даты выписки);

- платеж для беспроцентного периода;

- размер задолженности;

- начисленные проценты;

- бонусы Браво.

Ответы на популярные вопросы пользователей

Новые клиенты часто задают вопросы об использовании кредитной карты. Ответы на наиболее распространенные из них приводятся ниже.

Бонусы Браво: как заработать и потратить

Этот кэшбэк начисляется с каждой покупки (100 рублей = 1 балл). Потратить их можно, компенсировав покупки в категории «Рестораны/кафе».

Смс-информирование об операциях

Подключается за 59 рублей в месяц. Благодаря этому сервису на телефон поступают сообщения о каждой проведенной операции.

Какие преимущества дает страховка

В страховой программе клиенты принимают участие добровольно. К страховым относятся такие случаи:

- Смерть заемщика.

- Установление инвалидности (группа 1 или 2).

- Потеря работы.

При наступлении указанных случаев заемщик получает полную компенсацию по оставшейся задолженности.

Как закрыть счет

Простой и единственный способ, как закрыть счет – это обратиться по телефону 8 800 555 10 10. Затем саму карту можно разрезать и выбросить.

Тинькофф Платинум – это действительно выгодная кредитная карта, получить которую может большинство заемшиков. В основном она предназначена для покупок в магазинах и в сети, однако в случае крайней необходимости с карты даже можно снимать наличные.

К тому же она дает возможность копить бонусные баллы, гасить кредиты в других банках и покупать товары в рассрочку до 1 года. Поэтому об этой кредитке можно найти довольно много положительных отзывов клиентов, которые уже успели оценить ее основные преимущества.

Рассрочка по карте Тинькофф

Несмотря на то, что карта Тинькофф Platinum является кредитной картой, банк предоставляет беспроцентную рассрочку в магазинах-партнерах.

Чтобы воспользоваться рассрочкой и не платить проценты, нужно в личном кабинете банка выбрать раздел «Бонусы», а затем переключиться на вкладку «Рассрочки», выбрать нужный магазин и нажать на кнопку «Активировать».

После этого можно совершить покупку в данном магазине с использованием кредитной карты, но проценты на покупки в данном магазине начисляться не будут в течении указанного срока.

В списке партнеров банка такие магазины, как:

- Мегафон

- Юлмарт

- Снежная королева

- OneTwoTrip

- Pandora

- и многие другие

Карта Платинум: преимущества и недостатки

Итак, какие же плюсы и минусы есть у карты банка? Как и любой подобный продукт, Платинум имеет ряд положительных и отрицательных сторон. Зная о тех и других, вы сможете избежать ненужных затрат и использовать карточку с максимальной выгодой.

Преимущества:

- возможность быстрого и бесплатного получения, экономия времени;

- подача заявки через интернет, не нужно собирать документы и ехать в офис банка;

- продолжительный беспроцентный период — 55 дней, в течение которых вы можете внести средства в том же объеме, без переплат;

- относительно бюджетное обслуживание — 590 руб./год;

- погашение займов сторонних организаций с увеличением срока до 120 дней, в течение которых можно вернуть снятые деньги без переплаты;

- программа лояльности, при которой возможно начисление бонусов от 1 до 30% (ими можно производить оплату чеков в ресторанах и покупку билетов на железнодорожный транспорт).

К минусам относятся:

- переплата за обналичивание средств;

- лимит зависит от уровня дохода клиента и может быть меньше ожидаемого;

- возможность ситуации, когда все доходы будут уходить на погашение долга по кредитке, которую затем вы снова будете использовать для оплаты товаров и услуг;

- лимит увеличивается в автоматическом режиме, сам клиент не может увеличить его по своему желанию;

- СМС-уведомления о произведенных операциях 59 руб./мес.;

- на интернет-сайте банка отсутствует документация по программе погашения кредитов сторонних организаций (информация на начало 2019 года), с которой мог бы ознакомиться клиент.

В статье перечислены возможности, плюсы и минусы кредитки Тинькофф — все то, с чем придется столкнуться ее держателю. Получать карту или нет, решать вам. С одной стороны, всегда иметь под рукой запас денег хотел бы, пожалуй, каждый. Однако не все могут правильно рассчитать свои финансовые возможности и начинают тратить деньги кредитки как свои собственные. В итоге это приводит к тупиковой ситуации, когда весь доход идет на пополнение счета, в результате чего из доступных денег остаются только те, что есть на карте.

Таким образом, для одних карта станет важным финансовым подспорьем и удобным инструментом оплаты, для других (кто не может заранее рассчитать денежную нагрузку и умеренно тратить деньги) — черной дырой, которая будет забирать основную часть дохода. Все зависит от специфики и количества ваших расходов, а также уровня заработной платы.

Итак, кому подходит кредитная карта? В первую очередь, тем, кто большинство платежей совершает по безналичному расчету. Кроме того, необходим постоянный доход, которого должно хватить на пополнение денежного счета карты. Не менее важны и качества собственно держателя пластика. Необходимы взвешенный и трезвый подход к тратам, желательны финансовая грамотность, ответственность и пунктуальность, хорошее зтарифов банка. Не стоит брать карту тем, кто не может устоять перед спонтанными покупками

Тинькофф Платинум — 120 дней без процентов (условия 2021 года)

Предоставление беспроцентного кредита 120 дней на карте Тинькофф Платинум доступно для клиентов, у которых оформлен кредит в другом банке и готовых перенести имеющийся там долг в банк Тинькофф. При этом, клиент может пользоваться разными программами и услугами в разных банках, в том числе и иметь кредиты в самом банке Тинькофф. По своему смыслу, данная программа беспроцентного кредитования по периоду 120 календарных дней, является рефинансированием имеющегося кредита в другом банке.

При оформлении карты, Тинькофф банк сам погашает общую сумму долга у банка выдавшего ранее ссуду.

Операций, при которых сразу назначается полная процентная ставка

- снятие с кредитки наличных (комиссия составляет 2,9% от суммы + еще 290 рублей);

- денежные переводы с Тинькофф Платинум на карты сторонних банков;

- перевод кредитных средств на счета других банков.

Программа лояльности «Браво»

Бонусная программа «Браво» подключается на карту автоматически и бесплатно. Это накопительная система, которая 1% от каждой покупки возвращает в виде баллов. Накопленными бонусами можно оплачивать железнодорожные билеты или оплатить счет в ресторане в эквиваленте 1 балл=1 руб.

Погашение кредита (пополнение карты) без комиссий

Пополнять баланс карты (выплачивать проценты) без комиссии можно:

- переводом с карты на карту Тинькофф или с карты другого банка (допускается снятие комиссии);

- наличными в точках пополнения;

- банковским переводом со счёта любого банка.

При выборе другого способа пополнения кредитной карты, следует узнать действующие тарифы и комиссии. Узнать о способах погашения кредита можно на сайте Тинькофф в разделе «Пополнение».

Индивидуальный тариф

Узнать индивидуальные тарифы платиновой кредитки можно в момент подписания договора. Курьер выдаст полную распечатку процентных ставок и минимальных выплат в договоре.

От услуг можно отказаться, поставив отметку в кредитном договоре в момент его подписания или позвонить в Центр клиентского обслуживания позже.

Обналичивание кредитной карты через Киви кошелёк

Обналичивать средства с кредитной карты при помощи кошелька QIWI можно, но с комиссией 2% + 50 рублей. Сначала необходимо деньги с Тинькофф Платинум перевести на QIWI-кошелек, а затем уже снять наличные с него. Таким образом, сохраняется и льготный период.

Оформление карты Тинькофф Платинум

Заполнить анкету на странице официального сайта. Для этого потребуется внести свои паспортные данные, информацию о трудоустройстве, контакты. Номер телефона должен быть активен.

Одобрение по заявке на кредитку Тинькофф приходит от нескольких минут до 2—3 суток. Банк оповещает клиента по телефону и в электронном письме. Можно проверить статус заявки самостоятельно, в личном кабинете Тинькофф.

Доставка карты Тинькофф почтой или курьером

Кредитная карта Тинькофф Платинум доставляется Почтой РФ или курьерской службой в любой населенный пункт (есть исключения). Если заказана курьерская доставка, представитель банка позвонит, чтобы уточнить место и время доставки. В обозначенную дату курьер принесет договор и саму кредитку. После подписания договора, курьер сделает копию документов и отвезет в банк.

После чего, кредитную карту можно активировать, позвонив по бесплатному номеру 8 (800) 555 777 1. Сотрудник банка удостоверит личность и выдаст ПИН-код кредитки.

Если не активировать карту, то договор не вступает в силу. В этом случае придется заплатить за доставку карты и договора («Общие условия», п. 2.3).

Минимальный платеж по карте

Сумма максимум платежа 8%, но не меньше 600 рублей. Ежемесячно банк присылает счет-выписку (бесплатно). Почтой РФ — за 15 суток после его формирования, по электронной почте — в течение 3 суток. Если не хочется получать счет-выписку по Почте РФ, можно от нее отказаться в личном кабинете или по телефону 8 (800) 555 10 10.

В выписке содержится информация за прошлый расчетный месяц:

- состояние счета;

- размер минимального платежа;

- конечная дата погашения;

- реквизиты банка (указаны во вложенной в письмо квитанции на оплату).

Внести ежемесячный платеж можно до формирования счета-выписки. Уточнить сумму своего минимального платежа и дату внесения можно в Центре клиентского обслуживания по номеру 8 (800) 555 10 10.

Интернет-банкинг (для компьютера и телефона)

Интернтет-банкинг — это обязательное бесплатное дополнение к банковской карте. Мобильный банкинг адаптирован под все популярные ОС телефоны и доступен для скачивания на странице.

Грейс-период: как считать и где узнать

Большинство проблем возникает в связи с тем, что клиенты не понимают, как рассчитывается беспроцентный период

Не то, чтобы банки эти сведения намеренно скрывали: давно ушли в прошлое времена, когда можно было писать что-то важное мелким шрифтом в самом низу на 30 странице договора, или изъясняться эзоповым языком. Сейчас ЦБ РФ за такие нарушителя по голове не погладит

Причина зачастую в том, что заемщики «подмахивают» договор на кредитку, не вчитываясь в детали.

Если углубиться в теорию, то грейс-период складывается из двух частей:

- расчетный период;

- платежный период.

Предположим, вы решили использовать кредитку так, чтобы не платить банку проценты. Поскольку у каждого банка — собственная расчетная схема, для того, чтобы не попасть впросак, нужно найти в договоре:

- Разбивку внутри грейс-периода на указанные выше этапы;

- Дату «активации» платежного периода.

В теории возможно, что по каждой покупке установлен отдельный период оплаты, но маловероятно, что вы с таким столкнетесь. В основном российские банки ориентируются на:

- начало календарного месяца;

- дату заключения кредитного договора;

- день активации кредитки;

- дату совершения первой расходной операции.

Когда речь идет о кредитной карте с небольшим льготным сроком, все достаточно просто. Например, в Сбербанке вам выдали карту с бесплатным лимитом в 50 дней, вы ее активировали — купили бытовую технику на 25 ты рублей. В мобильном банке, нажав на значок этой карты, вы откроете раздел «Обязательный платеж», а ниже — «Подробнее о задолженности».

Там доступна информация о:

- сумме текущей задолженности,

- дате начала беспроцентного периода.

В Сбере не ждут, что клиент будет сам заниматься расчетами. Там пишут: «Делайте покупки с 3 июня по 2 июля, мы сообщим дату и сумму платежа». То есть расчетный период в нашем случае составляет 30 дней, значит платежный — плюс 20 дней, это фиксированная дата.

При полном погашении 25 тыс. рублей до указанной даты проценты не начисляются. При внесении минимального указанного платежа — начисляются на неуплаченный остаток суммы по ставке, указанной в договоре.

Как проще и дешевле всего погашать долги по кредитным картам? Спросите юриста

Советы по безопасности карты

Для того, чтобы обезопасить средства на вашей карте, необходимо обратить внимание на четыре важных момента в использовании:

- ПИН-код;

- мобильный телефон;

- совершение платежей в интернете;

- данные карты.

Нельзя сообщать третьим лицам ваш ПИН, так как это ключ к деньгам на счету. Также не стоит писать его на карте или хранить рядом с картой в кошельке, поскольку в случае кражи или потери кошелька наличие там карты и ПИН к ней избавят вас от денег.

Нужно также беречь свой телефон и следить за доступом к нему, так как платежные операции по карте часто подтверждаются одноразовым кодом, что приходит в СМС.

Номер вашего телефона связан также с личным кабинетом, поэтому при потере устройства или при изменении номера необходимо сообщать об этом в банк.

Охранять стоит также данные карты: номер, срок действия и CVV-код. Эти данные позволят провести оплату онлайн. Можно давать кому-то только шестнадцатизначный номер карты для перевода вам денег.

Во избежание риска использования данных вашей кредитки мошенниками, для оплаты в интернете рекомендуется открывать возможность таких транзакций только при потребности и устанавливать небольшой лимит на онлайн-покупки.

Зачем кредитная карта простому человеку

Давайте оставим в стороне неразумных двуногих существ, которые, получив по почте карточку, немедленно идут и просаживают весь кредитный лимит, не имея представления о том, как они будут возвращать долг. Надеюсь, вы так не поступите.

Давайте представим себе здравомыслящего человека, который решил обзавестись кредиткой. Попробуем проникнуть в голову такого человека и понять. Зачем ему, в принципе имеющему деньги и хорошо зарабатывающему, нужен этот банковский продукт.

Не берусь отвечать за всех — каждый случай строго индивидуален. Позволю себе поделиться своим личным опытом. Считаю, что в нем есть моменты, о которых сразу и не подумаешь, но они очень важны.

Итак, ваш покорный слуга пользуется кредитной картой одного из российских банков уже более 17 лет! В свое время карта тоже пришла по почте. В те далекие времена это было в диковинку. Признаюсь, ранее я никогда не держал в руках каких-либо банковских карт, поэтому один вид красивой блестящей новенькой карточки уже заставил меня задуматься.

Далее я прочитал брошюрку, где приводились данные по процентным ставкам и прочие цифры. 43% годовых, конечно, немного вывели меня из спокойного состояния, но прочитав о льготном периоде, я немного успокоился. Снимать наличные в банкоматах, за что взимается грабительская комиссия, я тоже особо не собирался. Да и какой нормальный человек на это согласится: например, снимаешь 100 рублей, комиссия 399 руб. Несколько дней я взвешивал все за и против, а потом храбро позвонил по телефону и активировал карту. Так банк получил нового клиента, которого он по сей день ненавидит лютой ненавистью.

Почему ненавидит? Это станет понятно из дальнейшего описания.

В тот же день, когда карта была активирована, я не побежал в магазин, сверкая пятками, чтобы купить какую-нибудь глупую безделушку. Этого не случилось и на следующий день. И через день.

Зато произошло нечто иное. Нося карту с собой, я вдруг ощутил ранее незнакомое мне чувство уверенности. Просто представьте — вы всегда и везде носите с собой пачку денег общим достоинством в 50 тысяч рублей. Как вы будете себя чувствовать? Если отбросить страх потерять деньги, вы будете ощущать себя почти что всемогущим. Ведь если вам что-то понравится в магазине, вы в принципе, сможете это купить.

Понятно, что толстую пачку денег носить в кармане и неудобно, и довольно опасно. А вот кредитную карту с таким же номиналом — почему бы и нет? Самое удивительное, что вам даже не обязательно что-то покупать, но одна мысль о том, что вы это можете, сразу расправляет плечи и делает походку более уверенной.

Через некоторое время я решил опробовать карту в действии. Просто зашел в большой магазин электроники чтобы купить пустых DVD-болванок и решил расплатиться картой. Причем, нужная сумма наличными у меня на всякий случай имелась, просто решил посмотреть, как работает кредитка. К моему удивлению, все прошло без проблем. Тетенька в кассе взяла мою карту, вставила ее в считыватель, попросила меня ввести пин-код. Через несколько секунд из кассовой машины вылез чек и я пошел на выход, на ходу убирая кредитку в карман и держа в руках покупку.

Примерно через три дня я погасил кредит в банкомате. Правда, для этого пришлось проехать пару остановок на трамвае, но когда приемный банкомат «выплюнул» чек, я увидел, что на счету карты снова имеются первоначальные 50 тысяч, даже немного больше (я округлил сумму и внес деньги с запасом). Никаких процентов или иных платежей за пользование деньгами банка я не заплатил.

С тех пор прошло уже много-много лет. Кредитные карточки перевыпускались, поскольку заканчивался срок их действия. За все это время я ни разу не подвергался штрафу за просрочки и прослыл «особо доверенным клиентом». Мне периодически предлагают особые условия и другие карты с лучшими процентными ставками, уменьшенной комиссией за снятие наличных и прочими коврижками.

Но мне очень нравится та карта, которая у меня сейчас. Хоть там и достаточно высокий процент, но он не очень меня беспокоит. Я всегда (ВСЕГДА) укладываюсь в льготный период, когда никаких процентов не начисляется. Главное: у карты нет платы за обслуживание. Все попытки банка перевести меня на платный тариф (первый год обслуживания бесплатно, затем 1000 рублей в год), заканчиваются неудачей.

С тех давних времен и поныне я всегда имею в своем кармане кредитную карту. Как особому клиенту мне предлагались заоблачные кредитные лимиты (до 500 тысяч рублей), однако я принудительно ограничил его всего 30 тысячами (чуть позже я напишу, зачем я так поступил).

Иногда я действительно расплачиваюсь кредитной картой. Зато в конце каждого периода я исправно погашаю задолженность, не давая банку шанса содрать с меня проценты :). Я — гадина!

Как правильно пользоваться кредитной картой

Зарплатные карты более популярны среди клиентов банков и пользование ними не вызывает особых вопросов

Но отличия дебетовых карт от кредитных очень большие, поэтому важно их хорошо понимать перед началом использования

Существуют общие правила пользования кредитной картой, соблюдение которых позволит максимально сэкономить на процентах и всегда контролировать свой бюджет. Ведь часто немалые суммы денег тратятся на незначительные, на первый взгляд, мелочи. Так, комиссия за снятие наличных может вылиться в достаточно крупную сумму, потратить которую можно более разумным способом.

С вопросом, на какой лимит могу рассчитывать, лучше обратиться непосредственно в банк. Менеджер обязан просчитать кредитные ограничения, объяснить основные условия пользования кредиткой, а также уточнить информацию о грейс-периоде.

Использовать карту при безналичных расчетах

Удобнее всего использовать кредитку для безналичных расчетов. Оплачивать можно не только продукты, бытовую технику, одежду. Рассчитаться карточкой можно за любые услуги, будь то посещение стоматолога или аренда авто. Чтобы в состоянии эйфории не спустить все деньги, можно выставить ограничения на потраченные средства в течение дня. Это позволяет шопоголикам вовремя остановиться и сохранить часть своего бюджета.

Узнав, как работает кредитная карта, большинство потребителей выбирают покупки по безналичному расчету. Ведь при оплате кредиткой комиссия за обналичивание средств не взимается. А в том случае, если вы снимаете деньги в банкомате, банк списывает определенный процент за получение наличных.

Своевременно вносить средства за обслуживание карты

Среди всех советов, как правильно пользоваться кредитной картой, особое внимание нужно обратить на пункт о своевременной оплате начисленных процентов. Льготный период, или же грейс-период (как обычно называют его менеджеры банков) радует заемщиков беспроцентным кредитом

Услуги банка не оплачиваются, если вся сумма долга возвращена в срок.

Если же какая-то часть денег не была перечислена обратно, придется оплатить проценты. Каждый из банков имеет свои условия по оплате процентной ставки. Поэтому конкретные требования кредитора лучше уточнять в индивидуальном порядке.

Снимать деньги в проверенных банкоматах

Использование кредитных карт не всегда ограничивается безналичным расчетом. Иногда без налички просто не обойтись. В таком случае стоит выбрать проверенный банкомат, возле которого ведется видеонаблюдение. Наличие камер часто отпугивает злоумышленников и снижает вероятность стать жертвой мошенников. Также можно снять деньги в здании банка. Это самое безопасное место для обналичивания крупной суммы.

Подойдя к банкомату, важно внимательно осмотреть его на наличие подозрительных устройств

Особое внимание стоит обратить на купюроотдатчик. Часто мошенники ставят специальную ловушку для денег, и владелец карточки может не заметить купюры, запаниковать и уйти

Еще одним популярным способом обмана считается прибор для считывания информации. Он сохраняет данные карты (номер, пин-код) и помогает злоумышленникам завладеть суммой, которая осталась на кредитке.

Сохранять в тайне свой PIN-код

Расспрашивая, как выгодно пользоваться кредитной картой, не стоит забывать о защите пин-кода. Тайный код нельзя называть даже сотрудникам банка. Если менеджер попросит рассекретить информацию, стоит насторожиться и сразу обратиться к руководству отделения. Бывают случаи, когда работники банков пользуются служебным положением и участвуют в разных махинациях

Поэтому важно сохранять предельную внимательность и осторожность

Также следует аккуратно вводить пин-код при получении денег в банкомате. Если сзади напирает толпа людей, лучше попросить их немного отойти и прикрыть цифры рукой. Лишняя забота о сохранности денежных средств никогда не помешает.