Сходства и отличия

Все способы инвестирования на фондовом рынке для физического лица, в общем, схожи, но и имеют существенную разницу. ИИС может открыть только совершеннолетний налоговый резидент РФ, БС доступен и нерезидентам. Пакет документации и способы удалённого открытия счетов аналогичны: понадобится только паспорт и ИНН. Чтобы открыть счёт дистанционно самым упрощённым способом, нужно быть клиентом брокерской компании.

И брокерский счёт, и индивидуальный инвестиционный счёт дают доступ к купле-продаже ценных бумаг и получению дохода от сделок на фондовых биржах. Но не все брокеры открывают ИИС, эту информацию необходимо уточнять при выборе брокерской компании. В настоящее время линейка инвестиционных продуктов активно расширяется. Сравнительная таблица отличий между БС и ИИС:

| Категория | ИИС | Обычный БС |

| Количество счетов одного клиента | Один | Без ограничений |

| Размер вложений (в год) | 400 тысяч рублей | Без ограничений |

| Срок действия | 3 года | Бессрочный |

| Зачисляемые активы | Денежные средства | Денежные средства и ценные бумаги (на счёт-депо) |

| Частичное или полное выведение средств | До истечения трёх лет потеряются налоговые привилегии, и расторгается договор | Разрешается без ограничений выводить любую сумму в любое время |

| Доступ к рынкам и биржам | Российские фондовые биржи | Российские и международные фондовые рынки |

| Доступ на Рынок Форекс | Нет доступа | Есть доступ |

| Страхование | Нет | Нет |

| Налоговые выплаты | При соблюдении условий договора предоставляется возможность выбора налоговых льгот: вычет на взносы; вычет на прибыль. | Облагаются налогом: Резиденты – 13%. Нерезиденты – 30%. |

Две разновидности ИИС

Собственно, счета везде одинаковые, различаются только льготы. Их принято называть словом «вычеты».

Вычет А

Самый популярный тип. Он дает вам возможность получать назад свой подоходный налог.

Смотрите, вот вы работаете, скажем, учителем в школе. Получаете на руки зарплату в размере 20 000 рублей. Но 20 000 – это 87 процентов вашей зарплаты, а остальные 13 школа отдала государству в качестве налога. То есть каждый месяц вы недополучаете 2 988 рублей.

Вы решаете заняться инвестированием. Открываете индивидуальный инвестиционный счет. И говорите налоговой: «Товарищи! Я хочу инвестировать. Поддержите меня в этом!»

Они говорят: «Окей. Мы вас можем поддержать так. Мы вам будем возвращать налоги, которые вы нам платите».

То есть они вам будут давать ваши 2 988 рублей налога назад.

Чтобы этот «налоговый вычет» забрать, вы должны положить на счет определенную сумму. Налоговая будет смотреть, сколько денег вы положили и платить вам сумму, равную 13 % этих денег.

За год работы в школе вы отдаете государству 12*2988 = 35 856 руб. Следовательно, чтобы вам получить вот эту денежку, вам надо положить на ИИС 275 816 руб.

Получается вот так:

- Вы открыли ИИС.

- Положили на него 275 816 рублей.

- Пришли в налоговую и говорите: «Давайте мне вычет!»

- Они смотрят, сколько денег вы положили, и считают 13 % от этой суммы. 13 % составят 35 856 руб.

- Потом они смотрят, платили ли вы в течение года налоги.

- Опа, вы заплатили за год как раз 35 856 рублей налога.

- Они говорят: «Ок, мы вам возвращаем 35 856 рублей».

Даже если ваши 275 816 рублей просто так лежали на счете, когда вы будете закрывать счет, вы получите 275 816 + 35 856 рублей. 311 672 рубля.

Ограничения по вычету А

Он не может превышать сумму в 52 000 руб. То есть только ради вычетов бесполезно класть на ИИС сумму, которая превышает четыреста тысяч. Если вы положите на счет миллион, 13 % с него составят 130 000 руб, но никто вам их не даст. Потому что максимум – 52 000.

Со всей полученной прибыли на счете вам надо будет уплачивать налог в виде 13 %. А если вы не гражданин России – то 30 %.

Еще момент. Налоговая вам вернет налоги только с того года, в который вы положите нужную сумму на счет. Вот смотрите, уплатили вы в 2021 году НДФЛ в размере 13 тысяч. Как его вернуть? Откройте в этом же 2021 ИИС, положите на него 100 000 рублей и запросите вычет в размере 13 тысяч. Налоговая вам его вернет.

Если откроетесь в 2022 году, то вычет сможете получить только из налогов, которые были уплачены в 2022. Из налогов за 2021 уже никаких вычетов не будет.

С одного взноса никогда не может быть больше одного вычета. Это вам не курица, которая все время несет золотые яйца. Нельзя один раз положить на счет сто тысяч и каждый год получать из воздуха по 13 тысяч. Положили в 2021 сотню – получили 13 %. В 2022 положили ещё сотню – получили еще 13 %.

Кому подходит вычет А

Тем, у кого есть официальная зарплата. То есть тем, кто платит налоги со своей зарплаты.

Вот я фрилансер. У меня, допустим, белой зарплаты вообще нет. Я могу открыть счет на миллион, прийти в налоговую, сказать: «Давайте мне 13 процентов в виде вычета!» Они посмотрят и увидят, что я за год налогов никаких не платил. И скажут: «А с чего это вдруг? Вы государству налогов не платите, какой это «вычет» мы вам должны давать? Вот будете платить налоги, тогда будут и вычеты».

Вычетом А налоговая готова поддержать только законопослушных налогоплательщиков. Она им готова вернуть их налоги за то, что эти люди решили заняться инвестированием.

Вычет Б

Это когда никакие 13 % вам не возвращаются, но вы не платите никаких налогов со всей своей прибыли. Что тоже весьма круто. Например, сделали вы ИИС, внесли на него миллион рублей. Накупили на этот миллион акций. За год они подорожали в три раза, вы их продали. Теперь у вас три миллиона на счете.

Вы спокойно можете вывести эти три миллиона и никакой налоговой никаких налогов не платить. Неплохо, правда? С брокерского счета пришлось бы уплатить 13 % с дохода. То есть вам от двух миллионов осталось бы только 1 740 000 рублей. 260 тысяч ушли бы на налог. Вот так возьми и отдай 260 тысяч государству…

Кому подходит вычет Б

Тем, кто не платит налоги. То есть тем, кто не может заработать на вычете А.

Еще этот вычет подходит тем, кто рассчитывает получить огромную прибыль от инвестиций. Например, если я кладу на счет миллион и за два года удваиваю его, то по вычету Б я спокойно вывожу два миллиона.

А если бы у меня был вычет А, я бы получил вычет в размере 52 000 рублей, но с миллиона своей прибыли отдал бы 13 %. То есть 130 000 рублей. И вывел бы 2 000 000 (общая сумма) + 52 000 (вычет) – 130 000 (налог на прибыль) = 1 922 000 рублей.

Потери составили бы 88 тысяч.

Но вопрос в том, принесут ли инвестиции такую доходность? Вряд ли. Если бы они столько приносили, весь мир бы уже давно озолотился, никто бы нигде не работал, наступил бы рай на земле.

Чем ИИС отличается от обычного брокерского счета

Смотрите, инвестировать вы можете с двух счетов – обычного брокерского счета и «необычного» – то есть с индивидуального инвестиционного.

Брокерские счета можно открывать в неограниченном количестве. Пришли к Финаму, открыли там счет, сделали инвестиции. Пришли к ВТБ, открыли там еще один счет, тоже сделали инвестиции.

ИИС у каждого человека в РФ один. Отсюда и слово «индивидуальный» в его названии. Вы выбираете какого-то брокера и открываете у него этот счет. Если вы у еще одного брокера откроете ИИС, то первый ИИС надо будет в течение 30 дней обязательно закрыть.

ИИС очень ценится среди профессиональных инвесторов, потому что дает хорошие налоговые льготы. То есть налоговая система России будет вас поддерживать в деле инвестиций. Вы можете либо получать 13 % от ранее уплаченных налогов (вычет А), либо полностью освобождаться от налогов на полученную от инвестиционной деятельности прибыль (вычет Б).

Льготы будут действовать только в том случае, если вы продержите счет открытым 3 года. Закроете раньше – никаких льгот не будет.

Вывести свои деньги (и свою прибыль) с ИИС брокеры разрешают только том случае, если вы закрываете счет. Если вы даже часть денег решите вывести – счет все равно закроется. Ничего страшного не произойдет, вы просто обналичите все свои деньги и сможете открыть еще один ИИС.

И еще – в течение годового временного интервала на ИИС можно вносить сумму, которая не превышает миллиона рублей.

Итак, особенности ИИС:

- Дает налоговые льготы: возвращает подоходный налог или освобождает от налога прибыль.

- Пополнять можно максимум на 1 000 000 рублей в год.

- Чтобы получать льготы, надо держать счет открытым три года.

- Если выводите деньги – счет закрывается.

- Один человек – один счет.

Это пять главных критериев, про которые вам надо знать. Теперь давайте знакомиться с главными разновидностями ИИС.

Как и где лучше открыть брокерский счет в РФ на 2022 год,-по каким критериям выбирают брокера, конкретные примеры

В настоящий момент граждане и организации могут открыть брокерский счет в российском банковском учреждении, либо у посредника. Надежный брокер должен иметь лицензионный документ от Центрального Банка, стаж работы более 15 лет (чтобы была устойчивость к экономическим изменениям) и место в рейтинге Московского биржевого рынка. Это критерии, позволяющие выбрать надежную посредническую компанию.

Согласно статистике Московской биржи, по численности пользователей и объему осуществленных операций лидируют следующие брокеры.

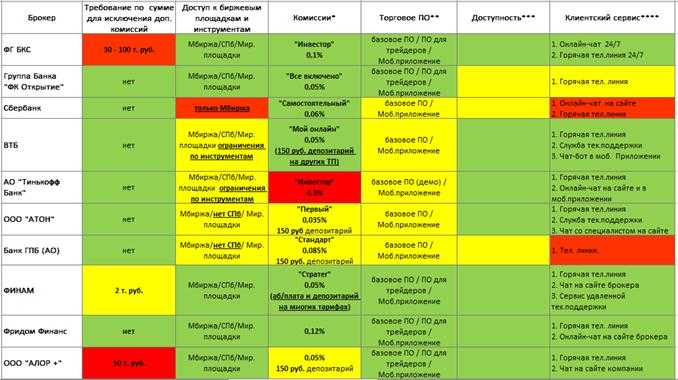

- Сбербанк. Установив мобильную утилиту «Сбербанк Инвестор», пользователи получают возможность создать брокерский кошелек, выбрать одну из методик, предложенных опытными аналитиками, и осуществлять мониторинг результатов в режиме реального времени.

- Тинькофф. Считается лучшим сервисом для вкладчиков в мире (если верить англоязычному финансовому журналу Global Finance). Приобретение ценных бумаг возможно при использовании карты Тинькофф. Каталог насчитывает не менее 11 000 активов.

- ВТБ. Обладатели брокерских и индивидуальных инвестиционных счетов получают доступ к актуальным идеям вкладчиков и профессиональному аналитическому анализу биржевых рынков, частных секторов экономики, фирм, предприятий.

- АО «Инвестиционный холдинг Финам». Можно подбирать самые точные стратегические решения, получать сведения о выгодных сделках, работать на обширных биржах, консультироваться с именитыми трейдерами.

- Промсвязьбанк. Гражданам обеспечивается доступ на фондовую (облигации, акции) и срочную (фьючерсы) зоны биржи, а также на рынок валюты. Обслуживание является бесплатным. Качественная техническая поддержка.

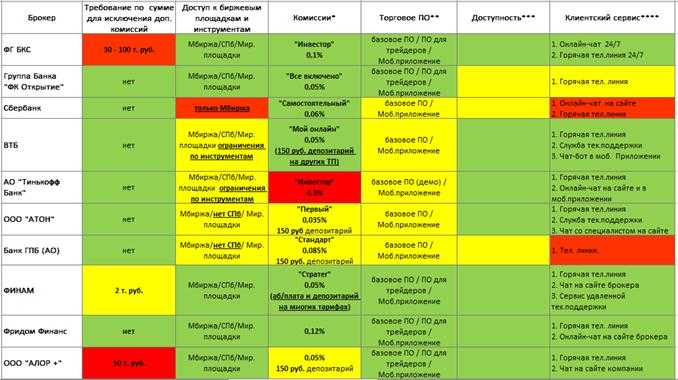

Условия и тарифы у различных брокеров РФ

Условия и тарифы у различных брокеров РФ

Как открыть брокерский счет

Взаимодействие брокера с клиентом происходит по следующей схеме.

- Брокер создает для потребителя торговый счет, с которого можно осуществлять деятельность на биржевой площадке.

- Учитывая интересы и предпочтения вкладчика, брокерская компания за его счет может покупать и заниматься сбытом разнообразных финансовых активов.

- Инвестор подает заявку на приобретение либо продажу ценных бумаг/валютных единиц, а посредник заключает сделку.

- Средства, вырученные от сделки (после перечисления комиссионных выплат, указанных в соглашении), направляются на инвесторский счет.

- Брокер может выполнять и иные обязательства: проводить аналитический анализ, давать инвестору рекомендации касаемо торговых стратегий, проверять документы на соответствие критериям законодательства.

Какие преимущества даёт брокерский счёт — 4 главных плюса ➕

Огромное количество людей интересуется открытием брокерских счетов. Ежедневно их число только растёт. Причина популярности брокерских счетов достаточно проста. Депозиты, открываемые в банке, несмотря на минимальный уровень риска, не обеспечивают достаточно высокой доходности.

Среди преимуществ брокерских счетов можно выделить следующие:

- Этот инструмент является отличной альтернативой банковским депозитам. Последние обеспечивают доходность, которая в лучшем случае только немного превышает инфляцию. Использование брокерских счетов позволяет заработать гораздо больше. Но следует иметь в виду, что на уровень прибыли оказывают существенное влияние экономическая и политическая обстановка в мире, финансовые показатели деятельности компании-эмитента, соответствие демонстрируемых результатов ожиданиям участников рынка и многие другие факторы.

- Возможность сформировать источник дополнительного пассивного дохода. Если инвестор вкладывает денежные средства в акции, он может рассчитывать на получение дивидендов, которые выплачиваются при получении прибыли эмитентом. Если портфель состоит из большого количества ценных бумаг, размер пассивного дохода может быть достаточно большим.

- Брокерский счёт позволяет стать владельцем ценных бумаг, как мировых лидирующих компаний (например, Amazon, Гугл), так и российских эмитентов (Газпромбанк, Магнит). В итоге обычный человек получает право на доход в виде дивидендов, а также курсовой разницы.

- Обеспечение высокого уровня ликвидности активов. Иными словами, в любой момент можно достаточно быстро продать приобретённые финансовые инструменты. Покупая ценные бумаги самых надёжных эмитентов, инвестор может рассчитывать, что в любое время быстро продаст их по рыночной цене.

Представленные выше преимущества существенно повышают популярность брокерских счетов среди физических лиц. Сегодня многие хотят использовать такой инструмент, чтобы повысить свой доход.

ТОП-3 способа, как можно зарабатывать на брокерском счете

Особенности и возможности обычного брокерского счета

Обычный брокерский счет представляет собой счет, необходимый непосредственно для торговли на бирже. Его можно открыть у специализированного брокера, в банке или управляющей организации, имеющих соответствующую лицензию.

Данный счет инвестор пополняет, чтобы получить доступ к торговым операциям (купли-продаже ценных бумаг, опционов, валюты и т.д.). При необходимости с него также можно вывести средства.

Обычно у брокера открывается сразу несколько торговых счетов, например, для торговли на фондовом рынке, операций с иностранными бумагами на бирже СПб, работы с внебиржевым и срочным рынком.

Все крупные брокерские компании предоставляют возможность открыть счет в режиме онлайн буквально за 5 минут. Необходимы только паспорт и ИНН.

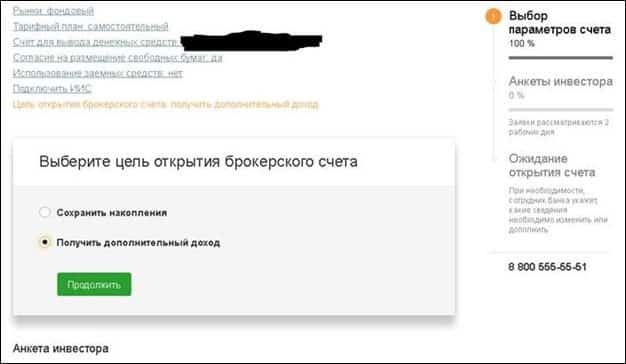

Торговля на бирже осуществляется через специальные платформы типа Quik, MetaTrader и других. Но гораздо удобнее использовать мобильные приложения, которые сейчас внедряет все больше брокеров.

Рассмотрим в таблице основные преимущества и недостатки обычного брокерского счета:

| ПРЕИМУЩЕСТВА | НЕДОСТАТКИ |

| Нет ограничений по сумме ввода и количеству совершаемых сделок | Не подпадает под государственное страхование вкладов |

| Отсутствуют ограничения относительно выбора валюты | В отличие от европейских стран и США — в России отсутствует система страхования брокеров |

| Неограниченный доступ к инвестинструментам | Налоговые льготы не распространяются на данные счета, в отличие от ИИС |

| Вывод средств в любой момент | |

| Есть возможность открыть несколько счетов одновременно |

Перед тем как выбрать брокерскую компанию, следует ознакомиться с ее тарифами: какой размер брокерской и депозитарной комиссии.

У разных брокеров данные параметры могут существенно отличаться.

Как закрыть счет

Закрытие брокерского счета, как правило, происходит по двум причинам: вы открываете счет у другого брокера на более выгодных условиях либо разочаровались в инвестициях и сворачиваете свою деятельность. Плюс есть еще вариант с прекращением деятельности брокера, но это, скорее, исключение, чем правило.

Процесс закрытия состоит из трех этапов:

- вывод средств со счета;

- вывод активов со счета;

- подача заявления на закрытие счета.

Некоторые брокеры могут затребовать для расторжения договора ваше личное присутствие в офисе. В большинстве же случаев эту операцию можно провернуть и в личном кабинете на сайте, и по старинке, позвонив в компанию. Срок закрытия в исключительных случаях может затянуться максимум на месяц.

Подводные камни брокерских счетов, которые важно учитывать каждому ⚠

Нередко реклама брокерских компаний утверждает, что, воспользовавшись их услугами, можно очень быстро разбогатеть. В подобных роликах демонстрируются успешные люди, которые без особых проблем в короткие сроки получают огромные деньги. Однако в подобной рекламе не упоминается о том, какие риски таит в себе сотрудничество с брокерами.

Основные подводные камни работы с брокерскими счетами, о которых важно знать:

Существенную часть дохода брокера составляет комиссия. Поэтому всеми правдами и неправдами такие компании побуждают клиентов совершать как можно больше транзакций, что в итоге приведёт к росту↑ дохода брокера;

Клиентам, которые не знают, какой актив предпочесть, брокерские компании предлагают использовать платную аналитику. Это помогает им увеличить↑ собственный доход;

Большинство профессионалов сходятся во мнении, что для получения стабильно высокой прибыли следует использовать долгосрочное инвестирование

При этом важно максимально диверсифицировать формируемый портфель;

Некорректно использовать технический анализ, надеясь, что он поможет понять, куда дальше будет двигаться стоимость финансового инструмента. На самом деле такие методы позволяют только определить наиболее подходящий момент для входа на рынок и выхода из него;

На финансовом рынке действует немало мошенников, которые выдают себя за брокерские компании

С этой целью они даже размещают на своих сайтах поддельные лицензии. Такие компании предлагают открыть брокерский счёт, несмотря на то, что они не вправе осуществлять брокерскую деятельность. Основной их целью является присвоение денежных средств наивных граждан. Чтобы избежать негативных последствий, стоит проверить подлинность лицензии на сайте контролирующих органов.

Реальность подтверждает, что брокерские компании в первую очередь заинтересованы в привлечении клиентов и их денежных средств

Для них важно, чтобы владельцы счетов проводили максимальное количество транзакций. Объясняется это просто: доход брокеров складывается за счёт комиссий, выплачиваемых им клиентами

Когда нельзя вкладывать деньги в ИИС

Когда вы в кредитах. Это первая и главная причина. Если у вас много кредитов на разные вещи, которые вы должны выплачивать, вложения в ИИС могут быть рискованными. Это касается даже не только ИИС, а вообще инвестиций. Постарайтесь избавиться от всего того, что «тянет вниз», в долговую яму, а потом уже начинайте «расти вверх».

Когда нет подушки безопасности. Какая-то сумма денег должна лежать у вас если не под ковром, но на счете в банке. На таком счете, с которого можно взять эти деньги по первому запросу.

Подушка безопасности нужна обязательно. Вы можете затопить соседей, вам может потребоваться лечение, могут возникнуть любые другие непредвиденные обстоятельства.

Помните, ИИС нельзя закрывать три года. Три года вы не сможете «вынуть» из него свои деньги. А если вынете – потеряете все прибыли, все вычеты. Ваши инвестиции «пойдут прахом».

Деньги для инвестиций никогда нельзя брать в долг. Это третье ограничение. Потому что инвестиции не страхуются и вы можете потерять на них весь вложенный капитал. Или его часть. А долги нужно возвращать.

Если нет денег – заработайте их, скопите. А потом уже инвестируйте. Не лезьте в долги, не создавайте себе проблем.

Отличия брокерского счета от ИИС

Брокерский счет – это более общее понятие по сравнению с индивидуальным инвестиционным счетом (ИИС). В первом случае вклад открывается на условиях брокера, которые могут значительно отличаться. ИИС оформляется в соответствии с правилами, установленными государством. Основными из них являются:

- Максимальное вложение – 1 млн. руб. за каждый календарный год.

- Один человек может открыть только 1 ИИС.

- Существенная разница между ИИС и брокерским счетом – в первом варианте можно получить дополнительный налоговый вычет от государства.

Вычет – это материальное поощрение вкладчика от государства. Оно выплачивается при единственном условии – депозит просуществовал в течение 3 лет и более (причем размер вложенной суммы и операции по вкладу не имеют значения). Депозитарий вправе выбирать среди 2 типов вычета:

- Тип А – по 13% ежегодно за сделанные взносы (максимум 52000 руб. в год). Предоставляется за счет возврата НДФЛ, ранее удержанного с зарплаты.

- Тип В – полное освобождение от уплаты НДФЛ 13% за полученный доход от инвестиционной деятельности

Однако это не единственное отличие ИИС от брокерского счета – сравнить их можно так.

| сравниваемый параметр | ИИС | брокерский счет |

| цель | получение дохода | |

| гарантия прибыли | отсутствует | |

| размер дохода | 10%-15% годовых и выше | |

| страхование от государства | отсутствует | |

| кто может открыть | граждане РФ и нерезиденты | |

| вычет | гарантируется при соблюдении условий | не предоставляется |

| максимальное вложение | 1 млн. руб. в год | не ограничено (определяется условиями брокера) |

| количество счетов на 1 человека | строго 1 | не ограничено |

| совместный счет с родственником или партнером | нет | да |

| НДФЛ с прибыли | не выплачивается в случае применения вычета по типу Б | обязательно выплачивается в размере 13%* |

| НДФЛ с купонов облигаций | не взимается | |

| наследование | нет** | да |

| сальдирование суммы с нескольких счетов*** | запрещается | разрешается |

*При этом нерезиденты должны уплатить НДФЛ с дохода в размере 30%, а не 13%, и вычеты им не полагаются.

**При этом сумма на ИИС (включая полученный доход) передается по наследству. Но если предыдущий вкладчик не получил вычет, наследник не сможет воспользоваться им. Однако наследник освобождается и от уплаты НДФЛ, поскольку он получает не доход, а наследство.

***Сальдирование – это суммирование прибыли и убытков для формирования общей налоговой базы. Например, в прошлом году возник убыток на 100 тыс., а в текущем – прибыль на 200 тыс. Тогда можно сальдировать эти величины – в сумме получится 100 тыс. Именно с нее и будет начислен налог НДФЛ.

Шаг седьмой. Торговля реальными деньгами

Вот видите сколько этапов нужно пройти и сколько времени потратить,

для того чтобы наконец заключить свою первую сделку на бирже. А ведь

большинство начинающих трейдеров не сильно заморачиваются озвученными выше

вопросами и бросаются в торговлю едва только научатся пользоваться торговым

терминалом.

Но нажать кнопку «Buy» или «Sell»

дело нехитрое, в конце концов, проявив толику упорства и терпения, этому можно

научить даже своего кота. Однако одно дело просто торговать на бирже и совсем

другое – торговать на бирже со стабильной прибылью.

Придерживаясь приведённого выше плана и чётко следуя всем

его рекомендациям, вы имеете все шансы стать не просто очередным биржевым

игроком, а превратиться из новичка в успешного, стабильно зарабатывающего трейдера.

FAQ: часто задаваемые вопросы 💬

Открытие брокерских счетов вызывает немало вопросов. Чтобы сэкономить ваше время, сегодня мы отвечаем на самые популярные из них.

Вопрос 1. Чем отличается брокерский счет от ИИС (индивидуального инвестиционного счета)?

Популярность различных направлений инвестирования неуклонно растёт. При этом немалое количество доморощенных финансистов дают совет открыть индивидуальный инвестиционный счёт. При этом они делают акцент на возможности получить налоговое возмещение в размере до 52 000 рублей ежегодно. Однако, не зная всех нюансов ИИС, можно столкнуться с целым рядом неприятных неожиданностей.

Важно внимательно изучить основные особенности индивидуальных инвестиционных счетов:

- Денежные средства должны размещаться на ИИС не менее, чем на 3 года. Если появится необходимость воспользоваться капиталом раньше, придётся вернуть полученные в качестве налогового обеспечения средства.

- Право на получение вычета имеют только те, кто платит налог на доходы по ставке 13%. Иными словами, пенсионеры, безработные, а также предприниматели на режимах налогообложения, отличных от основного, возмещение получить не смогут.

- Получить в качестве возмещения можно не более 52 тысяч рублей в год. То есть вычет равен 400 тысяч рублей. На сумму свыше возмещение действовать не будет. Поэтому смысла вкладывать в ИИС больше вряд ли имеет смысл.

Сравнить брокерский и индивидуальный инвестиционный счет будет легче, если основные особенности представить в таблице.

Таблица: «ИИС и брокерский счет: в чем разница»

| Критерий сравнения | Брокерский счёт | ИИС |

| Возможность получить налоговое возмещение | Не предусмотрена | Возмещение составляет до 52 000 рублей |

| Количество возможных для открытия счетов | Не ограничено | Можно открыть только один счёт |

| Размер вложений | Любой (минимальные суммы могут быть ограничены брокером) | Не более 1 миллиона рублей в год |

| Срок инвестирования | Любой | Денежные средства нельзя снимать с ИИС в течение 3 лет, иначе придётся вернуть государству деньги, полученные в качестве возмещения |

Вопрос 2. Каким образом осуществляется доступ к брокерскому счёту?

Когда клиент открывает брокерский счёт, компания предлагает ему на выбор несколько вариантов его обслуживания. Совершение транзакций осуществляется с использованием специальных программ, которые называются терминалы.

Если есть желание и необходимость следить за рынком и совершать операции с мобильных устройств, придётся установить специализированное приложение. Каждый брокер разрабатывает свои варианты, которые предоставляют полный функционал для трейдинга на бирже.

Вопрос 3. Сколько стоит обслуживание брокерского счета?

Открывая брокерский счёт, следует иметь в виду, что на его открытие и обслуживание придётся тратить деньги.

В состав расходов за обслуживание брокерского счёта входят следующие показатели:

- Разовый платёж за открытие счёта. На современном финансовом рынке большая часть брокерских компаний не взимают такую комиссию. Они открывают счета совершенно бесплатно.

- Ежемесячная комиссия, взимаемая в случае отсутствия транзакций на счёте. Если принято решение открыть счёт без уверенности регулярно осуществлять транзакции в будущем, есть смысл проверить на наличие подобных платежей перечень тарифов брокера.

- Комиссия биржи. Этот платёж представляет собой процент от оборота, совершённого владельцем брокерского счёта в течение дня.

- Плата за осуществление транзакций с финансовыми инструментами. В большинстве случаев представляет собой несколько сотых или тысячных процента от совершённого в течение дня оборота по счёту. Однако ряд брокеров включает в тарифы повышенную комиссию за определённые операции. Прежде чем открыть счёт, стоит проверить наличие подобных платежей.

- Ежемесячная комиссия депозитария представляет собой плату за оказание услуг по учёту и хранению приобретённых клиентом финансовых активов. Чаще всего она не превышает 200-250 рублей ежемесячно.

Помимо описанных выше основных комиссий некоторые брокерские компании взимают плату:

- за предоставление доступа к торговому терминалу (программе, позволяющей совершать операции на рынке);

- за возможность использовать в работе различные аналитические, а также информационные услуги.

Прежде чем открыть счёт в брокерской компании, важно внимательно ознакомиться со всеми взимаемыми ею комиссиями. Для этого придётся изучить документ – тарифы обслуживания

Преимущества ИИС

Основной плюс таких счетов заключается в налоговых льготах двух типов:

- Тип А — это вычет по НДФЛ с внесенной суммы за календарный год. Не более 52 000 рублей, то есть с суммы пополнения 400 000 рублей.

Этот вычет выгоден тем, кто получает официальную зарплату, платит НДФЛ и не планирует более 400 000 в год направлять на инвестиции.

Тип Б — вычет на доход. Прибыль от сделок освобождается от налога без ограничений по сумме. На дивиденды эта льгота не распространяется. Вычет предоставляется во время закрытия счета: сумма налога не списывается брокером.

Такой формат выгоден тем, кто не платит НДФЛ, например, индивидуальным предпринимателям, фрилансерам или самозанятым. Или опытным инвесторам, чей налог на прибыль от инвестиций может составить больше 52 тысяч рублей.

Инвестор не обязан сразу выбирать тип вычета.

Еще одно отличие ИИС от обычного брокерского счета — инвестор может получать прибыль с тех денег, которые причитаются налоговой. Дело в том, что НДФЛ будет рассчитываться не ежегодно, а в момент закрытия ИИС.

Тинькофф капитал — управление инвестициями

После открытия брокерского счета вам будут доступны все возможности инвестирования. Приобретать необходимые активы возможно через программу ЛК, либо мобильное приложение.

Пополнять брокерский счет не обязательно. Деньги за покупку будут взиматься с карты.

Вывод денежных средств

Выводить деньги из системы будет также легко. Оформите заявку на вывод и получайте свои дивиденды.

Сроки переводов будут зависеть от валюты и времени предоставления заявки на вывод денежных средств.

Покупка и продажа активов

Подписав договор на брокерское обслуживание, у вас будет открыт свободный доступ ко всем активам. Вам нет необходимости вдаваться в тонкости процесса. Достаточно выбрать нужный вид объекта инвестиции и купить его.

Рассмотрим на примере акций. Они продаются лотами. Можно выбрать любое количество акций, которое есть в лоте и осуществить покупку.

Продавать акции можно во вкладке «Портфель». Откройте ее, укажите количество продаваемых акций.

Все расчета по проводимым операциям проводятся в режиме Т+2, что означает + 2 дня. Оплатив акции сегодня, вы их получите не сразу, а по истечении 2-х дней.

- Акции. Это ценные бумаги различных российских и зарубежных компаний. Вы можете купить желаемое количество акций и получать с них регулярно дивиденды.

Чтобы выбрать нужные акции для покупки откройте соответствующий раздел в программе. Для простоты и удобства можно воспользоваться сортировкой по отраслям, выбрать иностранные компании, либо оставить российские.

Программа откроет всю необходимую информацию по активам:

- текущая стоимость;

- временной интервал;

- доходность.

Дополнительно предоставляются данные по самой компании, аналитические прогнозы, новости.

Покупка акций

- Облигации. Это ценные бумаги, которые подтверждают долговые обязательства предприятия. Приобретая облигации, вы даете свои деньги компании в долг под %. Это неплохое вложение денег. Тем более, что здесь идет стабильная и регулярная прибыль.

Чтобы правильно выбрать актив, необходимо обращать внимание на следующие моменты:

- погашение облигации;

- номинальную стоимость;

- рыночная цена;

- купонная величина;

- дата выплаты купона;

- периодичность выплат;

- текущая доходность;

- планируемая доходность.

- Валюта. Здесь необходимо сверяться с текущим курсом ЦБ. Несмотря на то, что придется за покупку платить еще проценты, покупать валюту через Тинькофф-Инвестиции будет выгоднее, чем в банке.

- Еврооблигации. Данные ценные бумаги могут стать хорошей альтернативой вкладам в валюте. Понятно, что и их доходность будет гораздо выше банковских вкладов. Единственный минус — высокая стоимость лота. Минимальная цена будет не ниже 1000 $/

Тинькофф инвестиции тарифы

Тинькофф-Банк предлагает на выбор два тарифа: Трейдер и Инвестор.

Стоимость первого в месяц — 599 рублей, второго — 99 рублей. Комиссионные выплаты по Трейдеру составят 0,03%, по Инвестору — 0,3% за каждую сделку.

Несколько моментов, на которые стоит обратить внимание:

- Ежемесячная комиссия будет взиматься сразу при проведении сделки.

- Двойная комиссия будет списываться с покупки ценных бумаг в иностранной валюте.

- Комиссии по 0,03 и 0,3% будут начисляться за каждую проведенную операцию.

Инвестиционный проект

Выплата дивидендов

Выплата проводятся по решению дирекции. Если принято решение по выплатам, то банк выплачивает своим клиентам дивиденды.

Они поступают на брокерский счет в течение 3-х недель. После зачисления полученные средства можно потратить на покупку новых активов, либо перевести на банковскую карту.

Для чего нужен брокерский счет

Брокерский счет нужен, чтобы торговать на бирже. Самостоятельно делать это инвестор не может. Ему нужен посредник – брокер с лицензией Центробанка. Функции брокера может выполнять банк или отдельная коммерческая организация.

Работает это так: инвестор открывает специальный счет, переводит на него деньги, а брокеры заключают сделки на бирже по указанию инвестора.

Открыть его может любой гражданин РФ. С помощью брокерского счета можно покупать и продавать ценные бумаги, заключать контракты, обменивать валюту, а также получать прибыль от торговли на бирже. Доход инвестора облагается НДФЛ в размере 13 %. Налог за вкладчика с доходов удерживает и уплачивает брокер, у которого открыт счет.

Как зарабатывать на Тинькофф Инвестициях?

Все аналитики и эксперты сходятся во мнении, что самый безопасный способ заработать на бирже – это покупать фонды и надёжные облигации (в этом я убедился сам). Профит от таких вложений будет не слишком большим, но и риски при этом минимальны. Давайте разберёмся, что такое фонды и облигации.

Фонды

Для того, чтобы понять, что такое фонд, нужно сначала разобраться, что такое акция. Представим акцию какой-нибудь фирмы N. При её покупке вы буквально приобретаете небольшую часть компании. Стоимость одной акции может быть совершенно разной – от пары центов до нескольких тысяч долларов.

Если фирма N имеет финансовый рост – растёт и ваша акция, ну а если дела у фирмы N плохи, – то наоборот. Некоторые компании могут выплачивать дивиденды своим акционерам, то есть небольшой денежный бонус. Сумма и частота выплаты дивидендов полностью зависит от желания директоров и никак не регулируется.

Фонд (он же EFT), в свою очередь, включает в себя пакет сразу из десятков или сотен акций (или облигаций) разных компаний. При этом каждая акция равномерно распределяется между держателями фонда. То есть вам не нужно по отдельности платить за каждую акцию в составе фонда, вы буквально «скидываетесь» на её покупку с другими людьми.

Плюс фонда состоит в том, что если стоимость одной акции в нём упадёт, эту издержку возьмёт на себя рост другой. Благодаря таким «качелям» риск падения стоимости фонда минимален, а в долгосрочной перспективе, как правило, происходит рост.

В состав фонда обычно входят разные компании из одного сектора (IT, нефтедобыча, драгметаллы и т.д.). Либо компании определенного государства.

Дивиденды держателям фонда не выплачиваются, они идут на увеличение самого фонда – покупку новых акций или облигаций. Владельцами фонда могут быть разные компании. В случае с Тинькофф Инвестициями это FinEX и ITI или банки – Тинькофф, Сбер, Альфа, ВТБ. Владельцы фонда отличаются своей комиссией за управление фондом. Комиссию, понятное дело, платите вы. Как правило это от ~0.80% до ~1.5% за сделку. Чем выше комиссия, тем ниже ваша прибыль. Узнать ее можно на странице покупки фонда.

Облигации

Здесь всё немного проще, если покупка акции – это покупка части компании, то при приобретении облигации вы даёте компании «в долг» под процент. Чем надёжнее компания, тем этот процент будет ниже, поэтому не стоит вестись на космические 20% годовых – после покупки такой облигации, своих денег вы скорее всего больше не увидите.

Процент выплаты более-менее надёжной компании в среднем колеблется от 6% до 8%. Если больше, то стоит насторожиться. Срок также может быть разным, в среднем 3-5 лет, хотя есть и больше — вплоть до 20 лет. В течении этого времени компания постепенно выплачивает вам купоны, то есть погашает свой долг.

Можно приобрести облигации не только частных компаний, но даже отдельных стран и регионов, надёжность таких бумаг, как правило, выше, а процент ниже. Налогом такие бумаги не облагаются.

Во вкладке «Что купить» в Тинькофф Инвестициях то и дело всплывают различные рекомендации либо первичные размещения. Несмотря на привлекательные заголовки и красивый текст, такие вложения не всегда могут быть надёжными (иногда очень даже наоборот), поэтому если присутствует хотя бы капелька сомнений, то не вкладывайтесь. На первое время ограничьтесь покупкой фондов и облигаций – сбережёте деньги.