Примеры событий «Черного лебедя» в мире

Чтобы проиллюстрировать другие принципы событий черного лебедя — значительное экономическое воздействие и ретроспективную предсказуемость — мы рассмотрим несколько примеров.

Кризис субстандартного ипотечного кредитования 2008 года в США

Ипотечный кризис, который начался в 2008 году, также известный как Великая Рецессия, привело к одному из худших экономических периодов в истории США со времен Великой депрессии. Он демонстрирует все три черты черного лебедя.

1) Да, это было неожиданно: экономические политики, особенно в Федеральной резервной системе, в основном не ожидали кризиса субстандартной ипотеки. Фактически, Алан Гринспен, председатель Федеральной резервной системы в то время, позже сказал в интервью Дэвиду Рубенштейну: «У вас не может быть кризиса такого характера, что неудивительно».

2) Оказало значительное экономическое влияние: уровень безработицы удвоился во время Великой рецессии, достигнув пика в 10%. В период с 2007 по 2010 год было также почти 3,8 миллиона случаев потери права выкупа домов, что произошло в результате резкого падения рынка жилья и его волновых эффектов.

3) Это предсказуемо ретроспективно: Великая рецессия подробно изучалась и обсуждалась. Сейчас большинству экономистов и даже заинтересованных сторонних наблюдателей очевидно, что неэффективная кредитная политика на рынке субстандартного кредитования была основной причиной ипотечного кризиса. Эта политика включала предоставление ссуд менее кредитоспособным заемщикам, часто по ипотеке с регулируемой процентной ставкой , и секьюритизацию этих ссуд для перепродажи по все более непрозрачным соглашениям.

Пузырь доткомов 2001 года

Фондовый рынок поднялся до беспрецедентных высот в конце 90-х и в самом начале 2000-х годов в результате переоцененных и переоцененных технологических компаний. Произошедшая в результате авария была экстремальной и предсказуемой.

1) Это было неожиданно: инвесторы вкладывали деньги в технологические компании в период с середины до конца 90-х, доведя акции технологических компаний до рекордных высот и создавая переоцененный пузырь.

2) Оказало существенное влияние на экономику: в понедельник, 13 марта, пузырь лопнул, и к октябрю 2002 года Nasdaq упал на 78,4%, что также привело к сокращению рабочих мест по мере сокращения технологического сектора. К 2004 г. занятость в технологическом секторе сократилась на 17,8%

3) Это предсказуемо ретроспективно: после того, как пузырь лопнул, вину возложили либо на иррациональных инвесторов, подталкивающих цены вверх, на высокодоступный венчурный капитал, либо на использование денежно-кредитной политики Федеральной резервной системы для замедления экономики.

COVID-19 — это черный лебедь или нет?

COVID-19 был впечатляющим и несколько неожиданным событием, которое некоторые могут классифицировать как черного лебедя. Но Талеб не согласен с тем, что пандемия

COVID-19 — это черный лебедь, во многом из-за первой характеристики ожидания.

Эпидемиологи и другие должностные лица общественного здравоохранения не считают крупные пандемии случайными, непредвиденными событиями, а считают их неизбежными.

Flash Crash 2010 года

Флэш-крах — это внезапное и резкое падение цен на акции. Флэш-крах 2010 года был вызван манипуляциями с алгоритмами автоматической торговли, ответственность за которые взял на себя британский фьючерсный трейдер Навиндер Сарао.

1) Это было неожиданно: Flash Crash не накапливался. Это было неожиданным событием, и поэтому его никто не ожидал.

2) Это оказало значительное экономическое влияние: рынок потерял почти 1 триллион долларов за день. Флэш-крах также побудил к более жесткому регулированию торговой деятельности, а именно к установлению «автоматических выключателей», которые представляют собой временные остановки торговли, когда цены на ценные бумаги выходят за определенные пределы в установленные сроки.

3) Ретроспективно это предсказуемо: Сарао манипулировал рынком в свою пользу, имитируя спрос с помощью «ложных приказов» и вызывая крах.

Один урок, который следует извлечь из теории черного лебедя, заключается в том, что всегда есть неизвестные, которые могут повлиять на финансовые рынки

Поэтому разумно принять основные меры предосторожности, диверсифицируя свои инвестиции и придерживаясь подходящего для вас распределения активов, предназначенного для выдерживания рыночных подъемов и падений

Прогнозирование и анализ серых лебедей

Что такое серый лебедь?

Серый лебедь — это неожиданное событие, которое имеет огромный эффект на рынок, но которое нельзя было предвидеть или прогнозировать на основании предыдущего опыта или данных.

Серые лебеди — это частые явления в современном мире, которые делают прогнозирование и анализ общественных процессов и экономической ситуации невероятно сложным.

Как анализировать серые лебеди?

Основная идея анализа серых лебедей заключается в том, чтобы идентифицировать потенциально рисковые факторы, которые могут привести к появлению неожиданных событий.

Для анализа серых лебедей используется методика, основанная на изучении данных прошлых событий и оценке вероятности появления неожиданных событий в будущем.

Помимо анализа данных, для прогнозирования серых лебедей используются различные модели, которые позволяют учитывать факторы, экзогенные для существующих моделей.

Зачем нужно прогнозировать серые лебеди?

Прогнозирование серых лебедей позволяет оценить риски и возможные последствия событий, которые до этого не учитывались в планировании или анализе рисков.

Эффективная работа с серыми лебедями может помочь уменьшить влияние неожиданных событий на бизнес и улучшить планирование и предсказуемость экономических процессов.

| Преимущества прогнозирования серых лебедей |

|---|

| — Улучшение планирования |

| — Оценка рисков |

| — Уменьшение влияния неожиданных событий на бизнес |

| — Повышение предсказуемости экономических процессов |

Что такое «черный лебедь»

«Черным лебедем» называют событие, которое соответствует трем критериям:

- является неожиданностью, в том числе для признанных экспертов;

- событие несет за собой значительные последствия;

- после того, как оно произошло, находятся рациональные объяснения происхождению события.

Автором концепции «черных лебедей» является экономист Нассим Талеб. В 2007 году он посвятил этому явлению книгу, которую назвал «Черный лебедь. Под знаком непредсказуемости».

С концепцией понятно. А почему все-таки лебедь, да еще и черный?

Долгие годы считалось, что лебеди бывают исключительно белыми. В латинском языке даже была такая крылатая фраза «rara avis in terris, nigroque simillima cygno» — «редкая птица на земле, подобная черному лебедю». Однако в XII веке голландские путешественники доехали до Австралии и познакомились с реальными черными лебедями.

В зависимости от обстоятельств мы можем считать «черным лебедем в экономике», к примеру:

- Экономический кризис или его причины, которые были трудно прогнозируемыми, вроде проблем с ипотекой во время мирового кризиса 2008 года.

- Политические события и военные кампании, которые повлияли на финансовые системы и были также трудно прогнозируемыми.

- Коллапс одного или нескольких участников рынка, который привел к серьезным последствиям для всей индустрии и стал неожиданностью для участников

- И так далее.

Стоит отметить, что это всего лишь частные случаи, фактически это может быть вообще любое событие. Четких рамок в этой теории нет. Откуда «черные лебеди» вообще берутся?

Наталия Матющенко, проректор НОУ «Академия инжиниринга нефтяных и газовых месторождений»:

— «Черный лебедь» — философско-математическая концепция, согласно которой в экономике часто возникают редкие и неожиданные события со значительными положительными или отрицательными последствиями. Эти явления невозможно прогнозировать, но объясняются они рациональными факторами. Роль и количество «черных лебедей» в международных социально-экономических отношениях увеличивается по мере усиления системных взаимосвязей в современном мире.

На фондовом рынке «черными лебедями» называют непредвиденное изменение котировок и брокерскую стратегию заработка на счастливом случае, говорит эксперт Финтолка. Инвесторы применяют классификацию по трем видам событий:

- «черный лебедь» — неожиданное негативное происшествие;

- «серый лебедь» — возможно отрицательное действие с вероятностью 50 %;

- «белый лебедь» — частично прогнозируемый позитивный случай.

Последствия войны Судного дня 6-24 октября 1973 года

Считается что войны, проходящие на территории других государств, за счет увеличения военных заказов разгоняют экономику, причем в качестве примера модно привести вторую мировую войну, которая, как отмечают эксперты, дала огромный толчок американской экономике, прежде всего за счет обслуживания военных нужд, что способствовало выходу США из Великой Депрессии.

Фото: andrei-bt.livejournal.com

Фото: andrei-bt.livejournal.com

Что касается Войны Судного дня, которую Сирия и Египет вели против Израиля в течение трех недель, то ситуация была аналогичной, так как пока в одной части света проливалась кровь, в другой наблюдался экономический подъем. Никому и в голову не могло прийти, что арабский мир, потерпевший в данной войне поражение, резко сократит добычу нефти и взвинтит пошлины на поставки в США и страны Западной Европы, тем самым буквально спилив сук, на котором сидят. В итоге, показатель S&P500 рухнул на 45%, причем если официальным концом кризиса является март 1975 года, то возврат цен к докризисному уровню был зафиксирован только в 1976 году.

Черный лебедь Нассима Талеба

Это издание наделало довольно много шума. Вообще говоря, книга “Черный лебедь” это вторая книга из четырехтомника автора – первая вышла еще в 2001 году под названием “Одураченные случайностью”, а последняя часть “Антихрупкость” появилась около пяти лет назад. Однако именно понятие “Черный лебедь”, введенное во втором томе, распространилось настолько широко, что сегодня этот термин можно встретить даже на таких известных ресурсах, как РБК – недавно попадалась там статья с заголовком про 10 черных лебедей, которые могут ждать нас в 2017 году. Кстати, подобные заголовки наверняка разозлили бы Талеба, поскольку входят в прямое противоречие с его концепцией. Каким образом – поговорим чуть ниже.

Но сперва – почему черный лебедь? Этим объяснением книга “Черный лебедь” и открывается – и поясняется, что поскольку очень долгое время черных лебедей в природе наблюдать не удавалось, то был сделан вывод о невозможности их существования. Но затем черные лебеди обнаружились на другом континенте, т.е. событие моментально перешло из разряда невозможных во вполне допустимые. Расширяя рамки этого определения можно сказать, что вся предыдущая история и сделанные оттуда выводы могут быть опровергнуты одним-единственным наблюдением.

Однако поскольку для выводов, опирающихся на значительную базу данных, такое единичное наблюдение может означать слом концепции, то аномальное событие или отбрасывается, или даже замалчивается – тогда как вызванные им последствия могут иметь глобальный характер. Например, автор говорит о нескольких днях с максимальными дневными скачками фондового рынка на истории в десятилетия – выбросив эти дни, мы получили бы кардинально отличающийся от сегодняшнего результат. Таким образом, автор не только не отбрасывает экстремальные события, превышающие все мыслимые вероятности, но даже ставит их во главу угла, делая точкой отсчета для своих взглядов.

Сам автор определяет их так: миром движет неизвестное, аномальное и маловероятное (с точки зрения нашей стандартной системы отсчета). Накапливаясь, оно приводит к крупным переменам во всех сферах человеческого бытия. Причем технический прогресс и огромный прирост информации последних десятилетий ведет к тому, что исключительные события (“Черные лебеди”) будут возникать гораздо чаще, чем происходили до этого. Одной из основ концепции “Черного лебедя” Талеба является принципиальная непредсказуемость конкретного черного лебедя, хотя автор и дает общие рекомендации, как можно пробовать поймать “хороших” черных лебедей.

Ведь экстремальные события могут быть и со знаком “плюс” – например, огромный тираж книги (от которой как правило до того успело отказаться куча издательств). Яркий пример – тираж Гарри Поттера. Актуальные примеры других черных лебедей: теракт 11 сентября, Фукусима в Японии, падение швейцарского франка в январе 2015 года. Если то, что я сейчас пишу, прочитает миллион человек, то это тоже будет хорошим черным лебедем, для меня во всяком случае. Возвращаясь к примеру из РБК ясно видно, что автор статьи пытается предсказать в ней конкретные аномальные события, которые по Талебу являются непредсказуемыми по своей природе. По словам самого Нассима его мало что так бесит, как просьба читателей книги назвать 10 следующих черных лебедей.

Последствия времени черных лебедей для общества

Время черных лебедей — это период неожиданных событий, которые имеют глобальные последствия для общества. Время черных лебедей может вызвать серьезные социальные, экономические и политические изменения.

1. Возникновение социальной нестабильности.

Время черных лебедей может стать источником конфликтов и несправедливости в обществе. Неожиданные события могут привести к социальной нестабильности, увеличению безработицы и неравенству. Многие люди могут оказаться в неравном положении, что может привести к массовым протестам и политическим конфликтам.

2. Экономический кризис.

Время черных лебедей может иметь разрушительное воздействие на экономику. Неожиданные события, такие как природные катаклизмы или финансовые кризисы, могут привести к снижению производительности, потере рабочих мест и росту инфляции. Экономический кризис, вызванный черными лебедями, может оказаться глубоким и долгосрочным, требующим значительных усилий со стороны правительств и бизнеса для восстановления.

3. Политические изменения.

Время черных лебедей может привести к политическим изменениям и пересмотру экономических и социальных политик. В условиях неопределенности и кризиса требуется гибкость и адаптивность со стороны политических лидеров. Только те, кто способен эффективно реагировать на вызовы времени черных лебедей, смогут удержаться у власти и сохранить поддержку населения.

4. Нарушение старых порядков.

Время черных лебедей может нарушить старые порядки и установленные структуры. Общество может быть вынуждено адаптироваться к новым условиям и переменам. Старые нормы, правила и институты могут оказаться неэффективными или неприменимыми в новой реальности, что требует изменений и нового мышления со стороны общества.

Время черных лебедей может быть вызвано самыми разными причинами — от природных катастроф до финансовых кризисов. Но вне зависимости от конкретного события, они имеют потенциал для глубоких и долгосрочных изменений в обществе, требующих адаптации и инноваций.

Yuga Labs вызывает рекордно высокие сборы за газ ETH

В качестве примера того, как событие «черный лебедь» может оказать серьезное влияние на определенных инвесторов, взгляните на рекордно высокие сборы за газ ETH в мае 2022 года. В марте того же года Yuga Labs, анонсировала новый проект. Этот проект вызвал такой ажиотаж, что, когда он стал публичным, объем торгов взлетел до небес. Плата за газ для Ethereum достигла рекордно высокого уровня — до 7000 долларов. В конечном итоге инвесторы потратили 175 миллионов долларов на оплату газа на инвестиции на общую сумму всего 100 миллионов долларов.

LUNA, USTC и BTC рухнули

Из-за того, как связаны определенные криптовалюты, непредсказуемые события могут привести к одновременному сбою нескольких монет. В мае 2022 года один пользователь Terra с огромным количеством UST (теперь известный как USTC) продал все свои монеты. Это привело к краху пула капитала UST, и пользователи начали использовать стабильную монету.

К сожалению, по мере того, как пользователи обменивали свои токены на LUNA, они увеличивали поставки LUNA, снижая ее общую стоимость. Кроме того, резервные средства для LUNA хранились в BTC поэтому когда Terra поспешила стабилизироваться, массовые распродажи BTC привели к дальнейшему падению. В конечном итоге Terra рухнула, и за неделю была потеряна рыночная капитализация на 45 миллиардов долларов.

Критовалютный черный четверг

Конечно, ни один список заметных событий, связанных с черными лебедями, не будет полным без упоминания пандемии COVID-19. В марте 2020 года крипторынки повсеместно рухнули на фоне всеобщей паники по поводу нового вируса. Всего через день после того, как Всемирная организация здравоохранения пандемию, стоимость Биткоина упала почти на 50%.

Другие криптовалюты вскоре последовали этому примеру, и рыночная капитализация снизилась на 40% за один день. Для некоторых инвесторов это означало финансовый крах. Однако другие смогли приобрести ценную криптовалюту по очень низким ценам, что впоследствии принесло им большую прибыль.

Черные лебеди – время перемен и его влияние на финансовые рынки

В финансовой теории понятием «черный лебедь» обозначается событие или явление, которое характеризуется крайней редкостью, непредсказуемостью и серьезным влиянием на систему или рынок. Этот термин введен известным теоретиком Нассимом Талебом и нашел широкое применение в экономической науке.

Черные лебеди являются силами перемен, которые могут вызвать крупные потрясения и изменения на финансовых рынках. Эти события не могут быть предсказаны или учтены в прогнозах, поскольку они выходят за рамки обычных статистических моделей.

На протяжении истории было множество примеров черных лебедей, которые оказали значительное влияние на финансовые рынки. Например, финансовый кризис 2008 года, вызванный ростом неплатежеспособности заемщиков в США, стал черным лебедем для мировой экономики. Это событие привело к обвалу цен на рынке недвижимости, падению акций и краху многих финансовых институтов.

Черные лебеди также могут быть связаны с политическими событиями, естественными катаклизмами или технологическими прорывами. Например, теракты 11 сентября 2001 года в США стали черным лебедем для мировых финансовых рынков. Уже на следующий день после атаки цены акций начали резко снижаться.

Влияние черных лебедей на финансовые рынки почти всегда негативно. Они вызывают волатильность и неопределенность, что может привести к паническим продажам активов и колебаниям валютных курсов. Основной проблемой с черными лебедями является то, что они сложно предсказуемы и не имеют явного характера цикличности или закономерности.

Поэтому инвесторы и регуляторы рынков должны принимать во внимание возможность появления черных лебедей и готовиться к ним раньше, чтобы смягчить их негативное влияние. Один из способов справиться с черными лебедями — это диверсификация инвестиционного портфеля и учет возможных рисков

Это позволяет инвесторам распределить риски и снизить потери в случае возникновения непредсказуемых событий.

Черные лебеди — это неизбежная часть финансовых рынков, но их влияние может быть смягчено при условии грамотного управления рисками и готовности к переменам

Понимание возможности появления черного лебедя и его последствий является важной задачей для любого участника финансовых рынков, чтобы адекватно реагировать на переменчивость и неопределенность, которую они могут вызвать

Как подготовиться к черным лебедям на финансовых рынках

Черные лебеди — это неожиданные и катастрофические события в экономике или на финансовых рынках, которые имеют серьезное влияние на мировую экономику. Примерами таких событий могут быть финансовые кризисы, террористические акты, естественные катаклизмы или политические потрясения.

В связи с этим, важно быть готовым к возможным черным лебедям на финансовых рынках. Вот несколько советов, которые помогут вам подготовиться к таким событиям:

Инвестируйте в разнообразные активы: Разнообразие портфеля поможет вам снизить риски, связанные с неожиданными событиями на рынке. Инвестируйте в различные акции, облигации, сырьевые товары и другие активы, чтобы защитить свои инвестиции от возможных потерь.

Постоянно обновляйте свои знания: Будьте в курсе последних событий и трендов на рынке. Читайте новости, следите за экономическими и политическими событиями, прогнозами и аналитиками. Это поможет вам принимать обоснованные решения и быстро реагировать на изменения рынка.

Управляйте рисками: Оцените свои инвестиционные риски и разработайте стратегию управления риском. Установите предельные значения, при которых вы готовы продавать активы или сворачивать торговлю, чтобы предотвратить большие потери.

Диверсифицируйте свои доходы: Не полагайтесь только на доходы от инвестиций на финансовых рынках. Разнообразьте источники доходов, имея пассивные доходы от недвижимости, бизнеса или других источников

Это поможет вам уменьшить зависимость от финансовых рынков и смягчить удар при возникновении черных лебедей.

Уделите внимание собственным эмоциям: В условиях нестабильности и неожиданных событий на рынке, ваши эмоции могут сыграть злую шутку. Не позволяйте страху, панике или жадности влиять на ваши решения

Оставайтесь спокойными и рациональными, придерживайтесь своей стратегии инвестиций.

В конечном счете, никто не может предсказать или полностью подготовиться к черным лебедям на финансовых рынках. Однако, принятие этих мер поможет вам уменьшить возможные риски и лучше справиться с ситуацией, если она возникнет.

Расширяя горизонт

Зачем вообще нужны такие прогнозы, которые чаще всего не исполняются?

Ярослав Кабаков, директор по стратегии ИК «Финам», относится к ним скептически. «Труднопрогнозируемые события, имеющие существенное влияние, невозможно использовать на практике. «Черный лебедь» или «белый лебедь» — это то, что не укладывается в прогноз, а значит, имеет малую практическую пользу», — говорит он.

Оксана Холоденко, начальник отдела аналитики и продвижения «БКС Мир инвестиций», гораздо более благосклонна.

В самом Saxo Bank считают, что такие прогнозы позволяют не зацикливаться на текущих трендах

Это важно и инвесторам, склонным следовать текущим тенденциям, и политикам, предпочитающим не думать о маловероятных событиях, да и простым гражданам, которых такие прогнозы заставляют задуматься о том, что происходит вне сферы их повседневного внимания. . Еще одна польза от таких прогнозов — это анализ фокуса внимания аналитиков

Они ведь тоже живут в обществе, в актуальной информационной повестке, и их профессионально-внимательный взгляд не может не быть обращен на общественные тенденции

Еще одна польза от таких прогнозов — это анализ фокуса внимания аналитиков. Они ведь тоже живут в обществе, в актуальной информационной повестке, и их профессионально-внимательный взгляд не может не быть обращен на общественные тенденции.

Фото: Михаил Метцель / ТАСС

В прогнозах на 2021 год в центре внимания «шокирующих прогнозов» Saxo Bank были новые возможности — небывало быстрое и дружное изобретение вакцин от ковида привело мир к мысли о том, что человечество перестало смотреть вдаль, сосредоточившись на мелких улучшениях имеющегося

И тогда вновь привлекли к себе внимание полеты в космос, вопросы борьбы с раком, другие глобальные проблемы, о которых долгое время думали: «Как-нибудь потом». . Прогноз на 2022 год содержал предупреждения о появлении массы противоречий и обострении старых — от противоречия между традиционной и «зеленой» энергетикой до политических противоречий и борьбе корпораций

Что ж, мы сами можем видеть, что обстановка в мире накалилась и противостояние все чаще замещает сотрудничество

Прогноз на 2022 год содержал предупреждения о появлении массы противоречий и обострении старых — от противоречия между традиционной и «зеленой» энергетикой до политических противоречий и борьбе корпораций. Что ж, мы сами можем видеть, что обстановка в мире накалилась и противостояние все чаще замещает сотрудничество.

Ярослав Кабаков предпочитает говорить о более вероятных тенденциях.

А Оксана Холоденко предлагает своих «лебедей» — причем не только «черных» и «белых», но и «серых».

«Самые простые для прогнозов — «серые лебеди». Вероятность их наступления выше 50%, исход — негативный. На мировых рынках на 2023 год их 10 — рост ключевой ставки ФРС свыше 6%, рецессия, стагфляция, геополитика, Китай и коронавирус, доллар и внешняя торговля, долговая проблема еврозоны, сбои в цепочках поставок, ограничения на рынке труда, дефолты корпораций. Возможные варианты «черных лебедей» — новая пандемия, приостановка работы в еврозоне или в США. Пример «белого лебедя» — поглощение Amazon компании Netflix», — говорит она.

Несмотря на разные точки зрения на саму практику поиска «шок-прогнозов», мнения опрошенных нами аналитиков вполне созвучны взглядам аналитики Saxo Bank, которые так характеризуют общие тенденции следующего года:

Неурожай 1601-1603 годов

Голод из-за неурожая в 1601-1603 годах имел глобальные последствия для русской истории. Одни помещики давали своих крестьянам вольную, чтобы их не кормить, другие просто выгоняли крестьян. Участились случаи грабежей на дорогах и в городах. В одной только Москве из-за голода за два года умерло не меньше 127 тыс. человек, начались болезни и эпидемии холеры. По оценкам некоторых историков, из 10 млн русских за два года погибло не меньше 3 млн, были случаи людоедства, голодающие питались подножным кормом и навозом. В России разгорелось восстание Хлопка, появились самозванцы, династия Годуновых была низложена, началось Смутное время, на престол взошел Лжедмитрий I. Голод также оказал влияние на демографическое развитие Русского царства, большая часть населения мигрировала в малонаселенные южные и восточные регионы страны — низовья Дона, Волги, Яика и в Сибирь.

Лекарство от страха

Главные выводы из исторической статистики фондовых рынков:

- «черные лебеди» по своему влиянию на рынки принципиально не отличаются от других кризисных явлений;

- сроки восстановления тесно связаны с длительностью рецессии, но редко превышают один год;

- тренд индексов широкого рынка в долгосрочном периоде всегда восходящий.

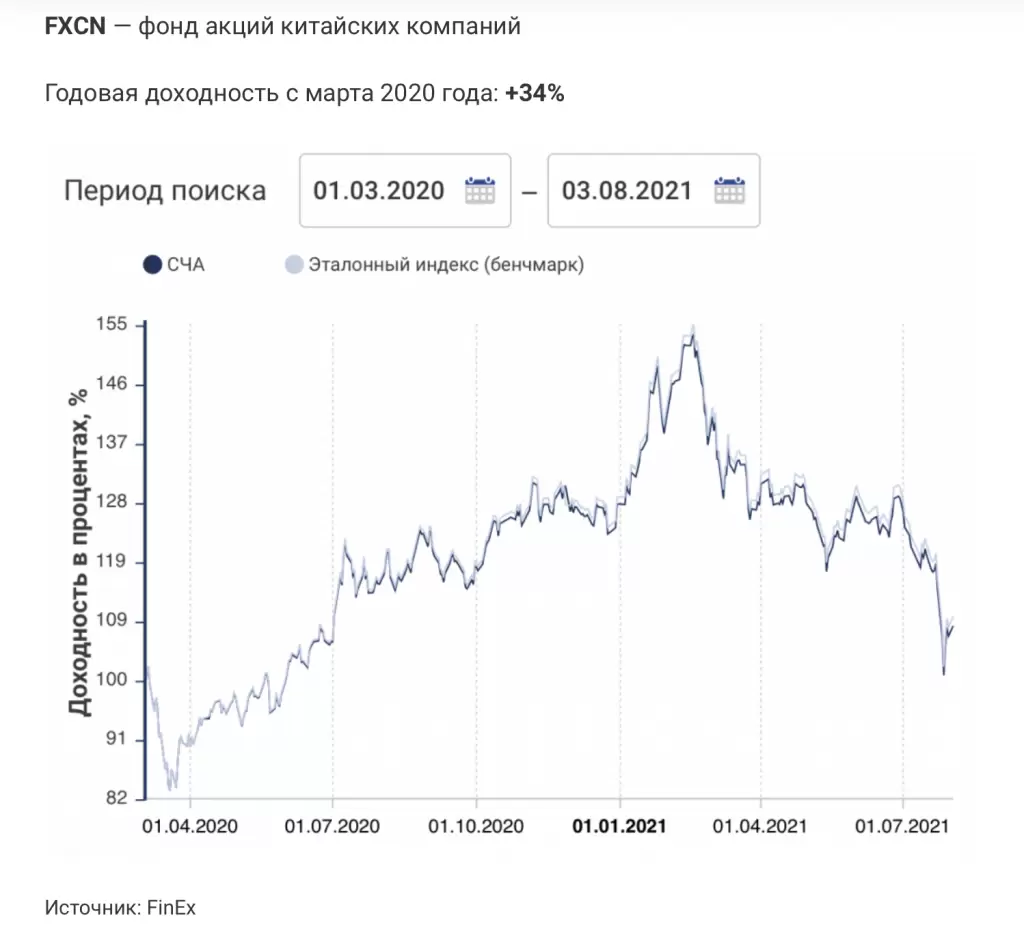

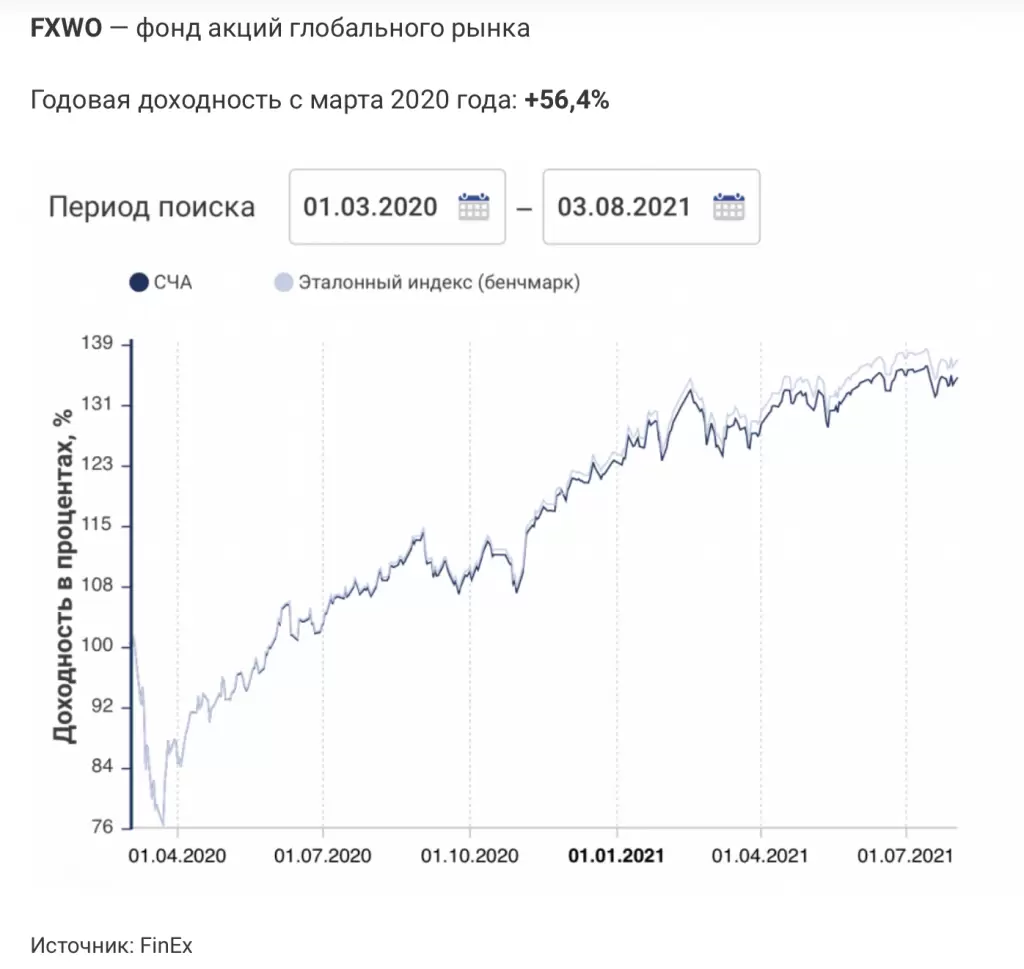

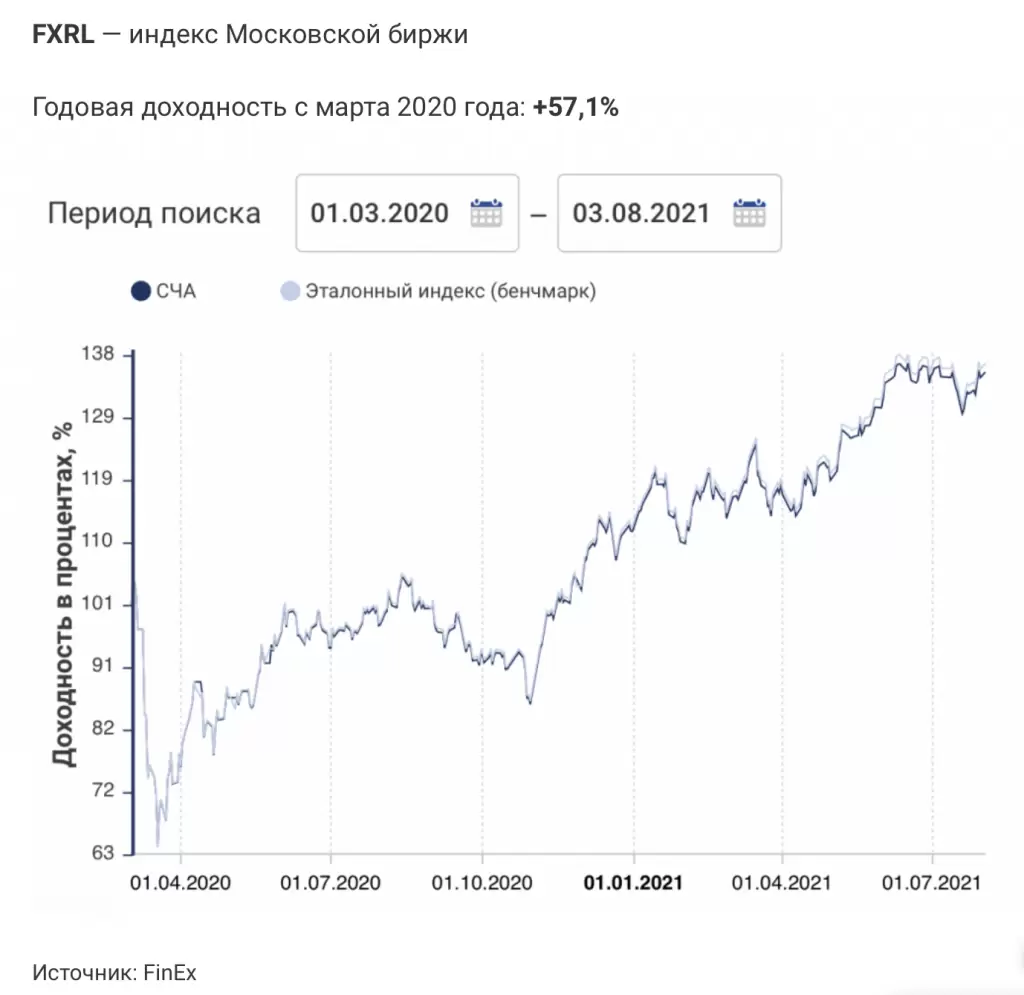

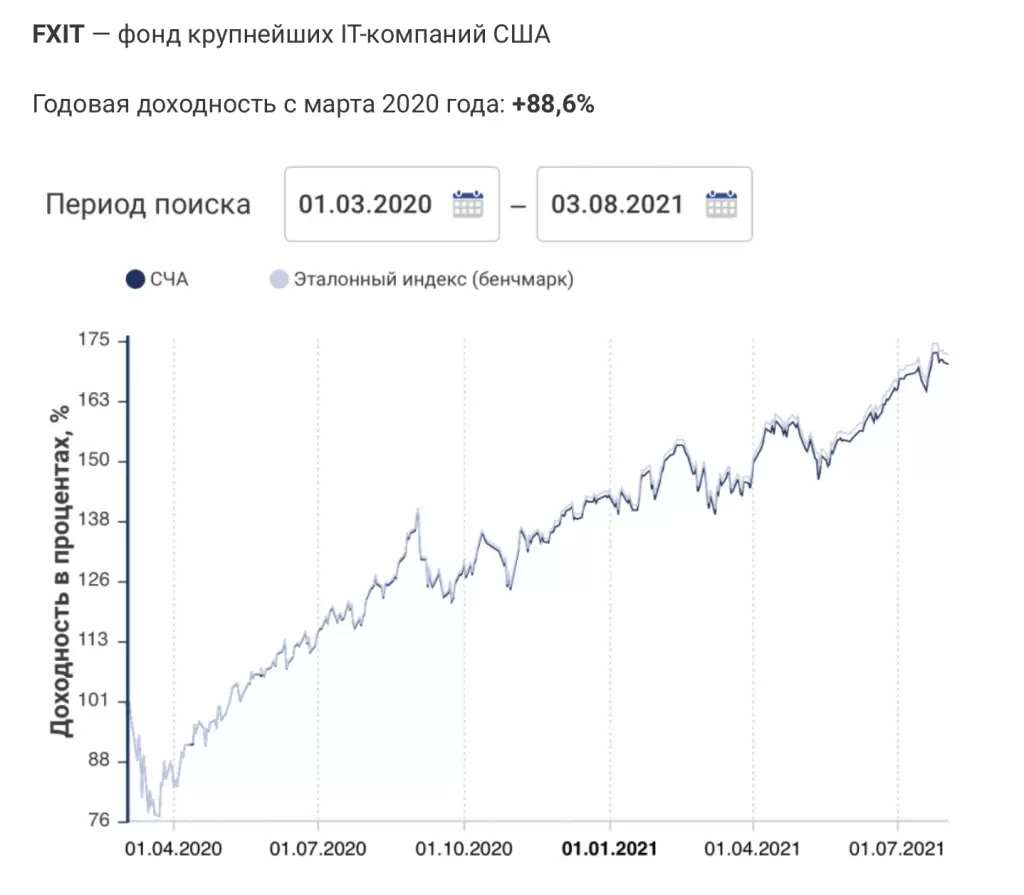

Вкладываясь в ETF, инвесторы могут не только сохранить свои инвестиции от «черных лебедей» и прочих экономических проблем, но и заработать. Падение рынка многие воспринимают как возможность — время «распродажи». Если посмотреть на фонды FinEx, то можно увидеть, как они просели зимой и весной 2020 года, а вскоре неизбежно и быстро пошли вверх.

Неопределенность в казино

Занимаясь проблемами случайности, невозможно обойти стороной тему казино. Но здесь у Талеба все оказывается достаточно просто: казино согласно его воззрениям это тип “рафинированной” (т.е. предсказуемой) случайности. Казино не учитывает технический прогресс, возрастающий объем информации и социальные эффекты – играть в рулетку несколько столетий назад можно было точно так же, как и сегодня. Основное условие для процветания казино сводится лишь к достаточно мелким ставкам, после чего классическая теория вероятности делает все остальное, не давая участникам возможности стабильно быть в плюсе.

Иначе говоря – чем мельче ставка и чем больше время игры, тем меньше в системе случайности. Такой механизм работает при подбрасывании монетки, выбросе костей или броуновском движении. От себя добавлю, что равным образом этот момент можно перенести и в область финансов, вспоминая форекс-брокеров, не выводящих сделки на внешний рынок. События финансового рынка отлично вписываются в концепцию непредсказуемости.

Но если хотя бы немного отойти от такой рафинированной вероятности, то картина сразу же делается неизмеримо сложнее. В качестве примера Талеб берет бильярдную партию. Расположение шаров после первого удара рассчитать хотя и сложно, то тем не менее еще теоретически возможно – однако каждый следующий удар требует возрастающее число информации. На 50-ом ударе согласно автору требуется знание о расположении всех частиц во Вселенной. Так что если вы поклонник бильярда, то можете быть уверены, что две одинаковые партии хотя бы в пять первых шагов вам вряд ли удастся наблюдать.

В 1960-х один метеоролог работал над компьютерной программой модели погоды. Воспроизводя однажды свои данные, он неожиданно получил совершенно другие результаты. В поисках ошибки выяснилось, что причина была в округлении некоторых параметров для увеличения скорости расчета (машины того времени работали крайне медленно). Сегодня этот эффект известен под названием “эффекта бабочки” (видимо, идущее от фантастического рассказа “И грянул гром”), когда крайне незначительное происшествие может спустя время вызывать гигантские последствия – в том же самом или же другом месте.

Как ловить риски

В 2015 году Международная организация по стандартизации (ISO) ввела новое понятие «рискориентированное мышление» в стандарт ISO 9001:2015 «Системы менеджмента качества. Требования». Понятие означает, что при разработке систем управления и планирования необходимо оценивать риски. Этот принцип был распространен на другие международные стандарты, такие как ISO 14001:2015 «Системы экологического менеджмента» и ISO 45001:2018 «Системы менеджмента безопасности труда и охраны здоровья».

Разумеется, управление рисками существовало в «Росатоме» и до 2015 года — в атомной отрасли большое внимание им уделялось всегда. В первую очередь это касается управления техническими и технологическими рисками, что обусловлено высокими требованиями к безопасности

Но появление новых международных стандартов, которым корпорация обязана соответствовать по требованиям регуляторов и заказчиков, стало отправной точкой для создания более зрелой и комплексной системы.

В 2015 году в Госкорпорации «Росатом» была сформирована система управления рисками (СУР), обеспечивающая учет рисков в процессах стратегического, бюджетного, инвестиционного и бизнес-планирования. Она включает четыре уровня:

- Стратегический. За него отвечает генеральный директор, он обеспечивает соответствие СУР общей стратегии деятельности Корпорации.

- Тактический. Им занимается Комитет по рискам — он организует эффективное функционирование СУР в соответствии со стратегией и с установленной готовностью к рискам Корпорации.

- Оперативный. На этом уровне руководители дивизионов, подразделений или другие ответственные лица (они также называются «владельцами рисков») идентифицируют и оценивают риски, которые могут повлиять на работу Корпорации, а также возможности, которые могут возникнуть из-за этих рисков.

- Методологическая поддержка процессов СУР на уровне Корпорации и дивизионов.

Примеры черных лебедей

«Черный лебедь» — из ряда вон выходящее, непредсказуемое событие. Но, на самом деле, таких в истории достаточно много. С 1973 по 2020 год их официально зарегистрировано 10. То есть мартовский обвал стал юбилейным, хотя праздничного в этом ничего нет.

Остается только выяснить по какой причине это происходит.

- Октябрь 1973 года — арабо-израильская война и «нефтяное эмбарго».

- Октябрь 1974 года — захват американских заложников в Иране.

- Октябрь 1987 года — «Черный понедельник», хорошо известный по фильму «Волк с Уолл-Стрит».

- Январь 1991 года — первая война в Персидском заливе.

- Сентябрь 2001 года — террористические акты 11 сентября в США.

- Январь 2003 года — пандемия SARS, предшественник SARS-CoV-2.

- Октябрь 2008 года — крах рынка ипотечного кредитования США, переросший в мировой финансовый кризис. Данный кризис детально был разобран в известном фильме «Игра на понижение».

- Февраль 2011 года — военная интервенция НАТО в Ливию.

- Июнь 2016 года — референдум по выходу Великобритании из состава ЕС.

- Февраль — март 2020 года — пандемия COVID-19, вызванная SARS-CoV-2.

Обратите внимание, что из 10 событий только три имели непредсказуемый характер:

- захват американских заложников в Иране,

- «Черный понедельник», по официальной информации, произошел в результате сбоя программного трейдинга, который не справился с большим числом арбитражных и хеджевых сделок,

- террористические акты 11 сентября в США.

Предсказать с помощью анализа или угадать такие события невозможно, поэтому они являются самыми настоящими «Черными лебедями», застают врасплох даже самых «прожженных» инвесторов

Что же касается остальных 7 событий, в той или иной мере, на них можно было обратить внимание и заблаговременно отреагировать.

Золото и облигации

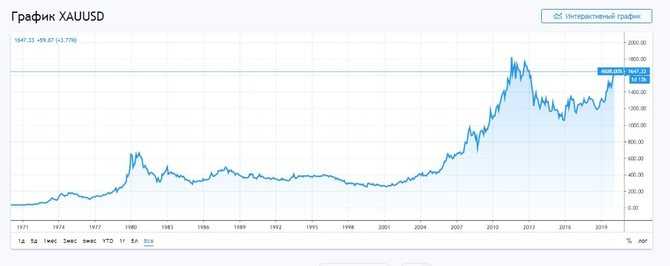

Цена золота набирает силу и движется в сторону своего исторического максимума:

Связать такую популярность на драгоценный металл можно с эпидемией в Китае, которая рискует ударить по всей мировой экономике. И если в Поднебесной, согласно официально информации, уже научились сдерживать распространение заболевания, то случаи заражения есть и в других странах, и нет никакой гарантии, что там власти отреагируют на таком же уровне.

По мнению Нуриэля Рубини, спрос на золото растет не только исходя из текущей ситуации на рынках — его стимулируют Россия и Китая, которые уже не первый год накапливают желтый металл в своих хранилищах. А делают они это с прицелом на возможную будущую финансовую атаку на экономику США. Обе страны, а Китай особенно, держат большое количество американских гособлигайций, и если они решать их продать, то эффект будет сопоставим с ядерным взрывом.

Понятно, что это крайняя мера, но если США вынудят пойти Китай на подобный шаг, они будут готовы, потому что накопили достаточно золота и продолжают это делать.