Для чего нужен брокерский счёт физ лицу 📋

Брокерский счёт необходим, чтобы вкладывать денежные средства в различные ценные бумаги, в том числе в акции и облигации.

С одной стороны, такой инструмент является прекрасной альтернативой депозитам, открываемым в банке. Брокерский счёт позволяет заработать гораздо больше⇑. Но с другой стороны, использование его гораздо более рискованно. При этом абсолютно все риски, возникающие при проведении транзакций, ложатся на плечи инвесторов, то есть владельцев брокерского счёта.

Хранение приобретаемых финансовых инструментов осуществляется на брокерском счёте их владельца. При этом активы принадлежат инвестору, а брокерская компания только осуществляет выполнение распоряжений, которые отдают клиенты. Именно поэтому вся ответственность за принятые решения лежит на плечах инвесторов.

Получать доход от брокерского счёта можно, например, по следующему алгоритму:

- Инвестор приобретает ценные бумаги, к примеру, акции на имеющуюся у него денежную сумму.

- Если куплены акции, их владелец имеет право на получение дивидендов. Однако оно возникает только в том случае, если эмитент принимает решение об их выплате.

- Если дождаться повышения курса, появляется возможность заработать ещё одним способом. Доход в этом случае складывается как разница между ценой покупки и ценой продажи.

На нашем сайте есть статья, в которой подробно рассказывается, как заработать на акциях и ценных бумагах.

Те, кто в основном зарабатывает за счёт дивидендов, называются инвесторами. Тот же, кто получает прибыль в виде курсовой разницы, называется трейдером. Основные отличия этих двух участников рынка представлены в таблице ниже.

| Критерий сравнения | Инвестор | Трейдер |

| Срок вложений | Приобретает ценные бумаги на длительный срок – обычно не менее 3 лет | Получает доход от колебаний цены на краткосрочном временном периоде. Зачастую трейдеры держат сделку открытой в течение нескольких часов и даже минут |

| Наличие дополнительного дохода | В большинстве случаев имеют основную работу или бизнес, которые не имеют ничего общего с биржей. Вложения в финансовые инструменты для них выступают только источником дополнительного дохода | Для профессионального трейдера спекуляции с финансовыми инструментами являются основным занятием и выступают основным источником дохода |

Несмотря на существенные различия инвесторов и трейдеров, они имеют определённые сходства. Одно из них заключается в необходимости открывать брокерские счета для проведения операций на бирже.

Советы по открытию брокерского счёта

Если принято решение стать инвестором и открыть собственный брокерский счёт, то перед этим нужно сделать 2 главные вещи: накопить определённую сумму, чтобы не вкладывать свободные средства и выбрать надёжную брокерскую организацию, обязательно имеющую лицензию на брокерскую деятельность и хорошую репутацию

Также при выборе банка-брокера стоит обратить внимание на различные услуги: возможность использования мобильного приложения, оформление счёта через Интернет, размер комиссий, тарифы

Лучше всего начать инвестирование с минимальной суммы — той, которую будет не жалко, если что-то пойдёт не так или пропадёт желание заниматься данной деятельностью. Рекомендуется начать “карьеру” с покупки акций или облигаций, так как они наиболее дешёвые и просты в приобретении. С опытом можно будет приобретать фьючерсы, опционы и другие ценные бумаги.

У многих брокеров существует услуга робота-консультанта (в мобильном приложении), который представляет собой искусственный интеллект и помогает инвестору в его инвестиционной деятельности. Начинающим инвесторам рекомендуется не пренебрегать данной услугой.

Брокерский счёт, несмотря на большее количество недостатков, является очень мощным инструментом для создания капитала. Он удобен в использовании и помогает создавать пассивный доход. Освоить инвестиционные знания не так сложно, как кажется, а позже эти знания окажутся очень полезными в создании собственного инвестиционного портфеля.

Понятие и назначение

Всем привет. Вы знали, что в 2020 году случился просто огромный скачок у брокеров по открытию у них счетов простыми гражданами. Это связано с очень многими очевидными и не очевидными причинами. Очень много людей стало активно рыскать по интернету с вопросами о том, что такое брокерский счет и рынок.

Даже приличное падение рынка в марте 2020 года не привело к тому, что все от страха разбежались от рынка. Наоборот, такой интерес к рынку является просто историческим моментом по привлечению клиентов на биржу. А к этому еще если добавить агрессивную рекламу брокеров, то эффект преумножается в разы.

В июле 2020 года общее количество привлеченных обычных физических лиц на Московскую биржу уже достигло почти 6 млн. человек. Только за один июль, когда обычно снижена активность на рынке, было открыто почти 299 000 брокерских счетов.

И аналитики просто уверены, что количество привлеченных физических лиц на биржу будет до конца года только расти. Тем более, депозиты в банках в этом году особенно не популярны среди граждан. А в период апрель—июнь вообще более 200 банков показали динамику средств физических лиц ниже 0.

А вот приток брокерских средств только за пол года составил 1,5 трлн. рублей. А это примерно столько же сколько за весь 2019 год.

Невозможно прийти обычному человеку на биржу и торговать без брокера на бирже. На бирже вести такую деятельность могут особые профессионалы, которые были заранее тщательно отобраны Центробанком.

Центробанк предъявляет особые требования к компаниям, которые хотят осуществлять брокерскую деятельность. Если претендент выполняет, то получает лицензию и на осуществление брокерской, и на депозитарную деятельность, дилерскую.

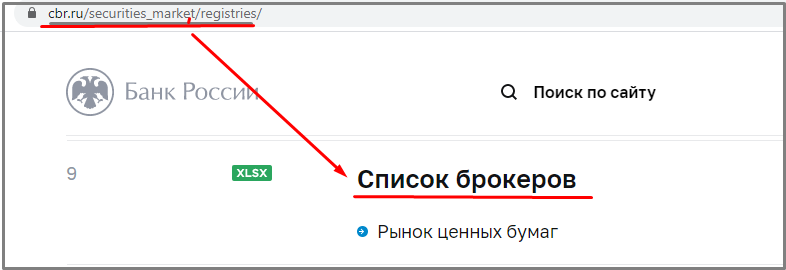

Вы всегда можете на сайте Центробанка посмотреть актуальный список брокеров, получивших лицензию и смело открывать у них брокерский счет.

Список брокеров на сайте Центробанка

Разумеется среди широкого выбора брокеров виде банков, управляющих компаний нужно проводить и другие немаловажные анализы. Ведь условия самого обслуживания частного клиента у конкретного брокера может существенно отличаться от условий другого брокера.

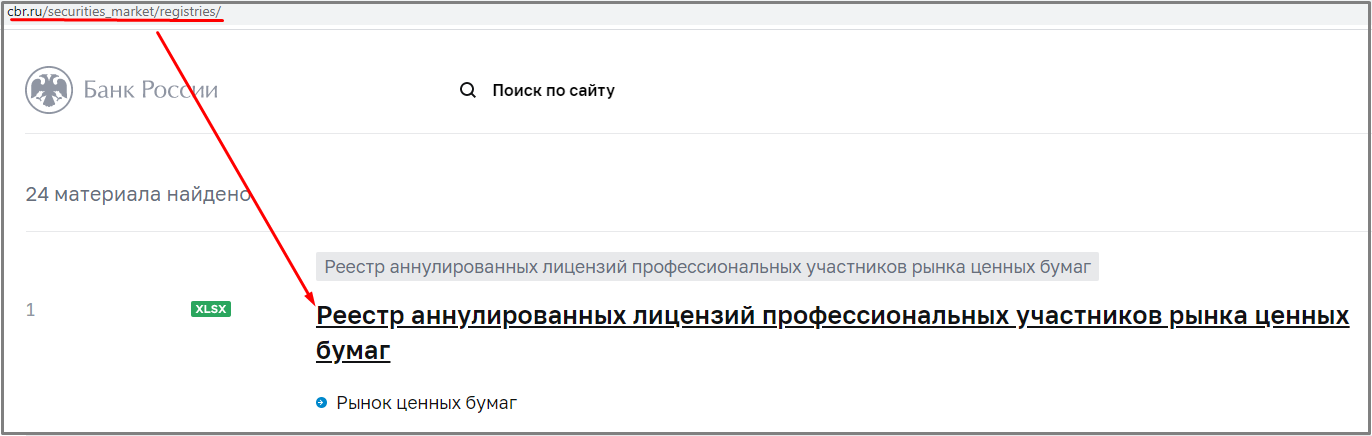

Ну и тоже интересная возможность все на том же сайте Центробанка: можно посмотреть тех брокеров, у которых аннулированы лицензии на осуществление брокерской деятельности.

Список брокеров, у которых Центробанк аннулировал лицензию

Вступление

Сегодня мы с вами разберем очень актуальный вопрос для каждого инвестора: где открыть брокерский счет, какого брокера выбрать? Ведь это самый первый шаг для того, чтобы выйти на биржу и что-то там купить.

Совсем недавно мы выясняли, какой брокер лучше всего подходит для открытия ИИС. А сегодня обсудим классические брокерские счета. Посмотрим, как обстоят дела у трех банков, лидирующих по числу клиентов: ВТБ, Сбер и Тинькофф. Их позиции на рынке мы видим в таблице (рис. 1). Но вот является ли такая популярность признаком качества?

А также оценим классические инвестиционные компании: БКС, Атон, Финам. Посмотрим, выступает ли их опыт гарантией качественного сервиса.

По каким параметрам будем сравнивать?

Во-первых, пополнение и вывод средств: как долго происходит и есть ли комиссия? Во-вторых, удобство приложения: функциональная и визуальная составляющие. В-третьих, ассортимент активов: на какие биржи дают выход, есть ли доступ к IPO.

Далее, есть ли возможность открывать субсчета. Это удобная функция, позволяющая под каждую цель, а следовательно и стратегию, открыть отдельный счет. Ну и наконец, конечно же, размер комиссии.

Итак, давайте определим, какой из брокеров окажется впереди других по своему удобству для клиентов.

Как закрыть счет и перевести активы к другому брокеру

Рассмотрим разные варианты:

- С одного ИИС на другой. Следует помнить об ограничениях: в случае открытия нового счета необходимо закрыть старый. Особенность такого перевода состоит в том, что трехлетний срок владения при этом не теряется.

- С ИИС на брокерский. При открытии брокерского счета брокер переведет имеющиеся ценные бумаги на него с ИИС. Данная процедура потребуется в случае закрытия ИИС. Если при этом не открыть брокерский счет, придется продавать все активы и выводить деньги на карту.

- С брокерского счета на ИИС. Такой перевод денег или ценных бумаг невозможен.

Перевод средств с одного ИИС на другой происходит в следующем порядке:

- По закону на закрытие предыдущего ИИС дается 30 дней. Для перевода имеющихся на счете активов нужно составить два заявления: на списание со старого счета и на зачисление на новый.

- После перевода активов следует закрыть ИИС у предыдущего брокера. При этом новому брокеру нужно предоставить подтверждение данного факта в виде документа «Сведения о физическом лице и его ИИС».

Если сроки соблюдены, то трехлетний период владения счетом не начинается заново, а продолжает исчисляться.

Если внимательно изучить условия и тарифы брокерских компаний, а также принять во внимание действующие ограничения, то можно убедиться, что существенных подводных камней нет ни при владении ИИС, ни при работе с брокерским счетом. Можно быть успешным инвестором, имея оба счета

Достаточно выбрать подходящую стратегию

Можно быть успешным инвестором, имея оба счета. Достаточно выбрать подходящую стратегию.

Всем профита!

Финам

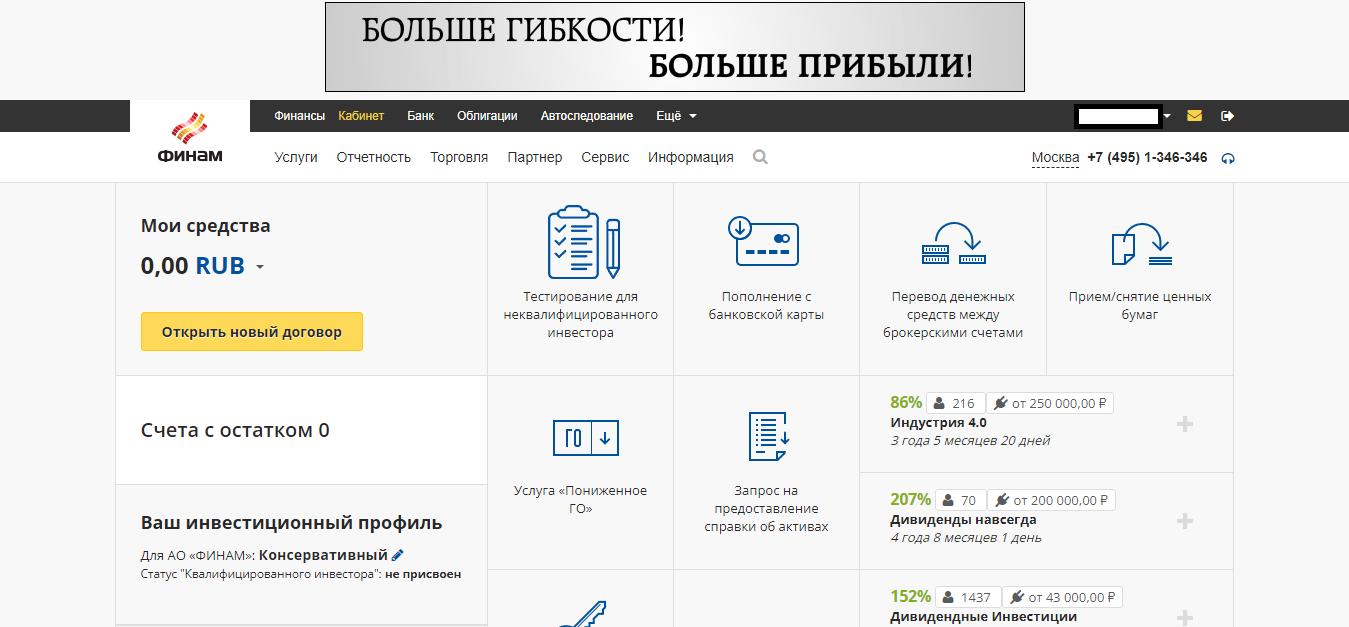

Следующий у нас брокер Финам. Открыть счет в Финам можно на официальном сайте компании. После регистрации станут доступны личный кабинет на том же сайте и приложение FinamTrade.

При открытии счета вам по умолчанию присваивают консервативный инвестиционный профиль. От него затем можно отказаться либо пройти тест на присвоение нового профиля. На основе вашего профиля вам присылают рекомендации по инвестированию, а также предлагают автоследование соответствующего уровня риска.

Весь процесс открытия счета занимает не более 15 минут.

Интерфейс личного кабинета сложно назвать современным. Второстепенные вещи, например, справка об активах выдвинуты на первый план. А вот информацию о тарифах спрятали за несколько вкладок. (рис. 8).

Счет можно пополнить тремя способами. Во-первых, через кассу в офисе компании. Очевидно, такой вариант удобен далеко не всем. Во-вторых, банковским переводом по реквизитам. Если переводить со стороннего банка, деньги могут идти до 3 рабочих дней. Или же с карты в личном кабинете либо приложении. Самый удобный способ, но в данном случае будет удержана комиссия 1%, как минимум 50 рублей, кроме первого пополнения. Сама транзакция занимает около 30 минут.

В общем, пополнение счета в Финам — задача не из простых.

Вывод средств в рублях без комиссии. А еще в Финам сейчас проходит акция: если в день открытия счета пополнить его на 30 тысяч рублей, то на 30 дней вы получаете льготный тариф с комиссией 0,001%.

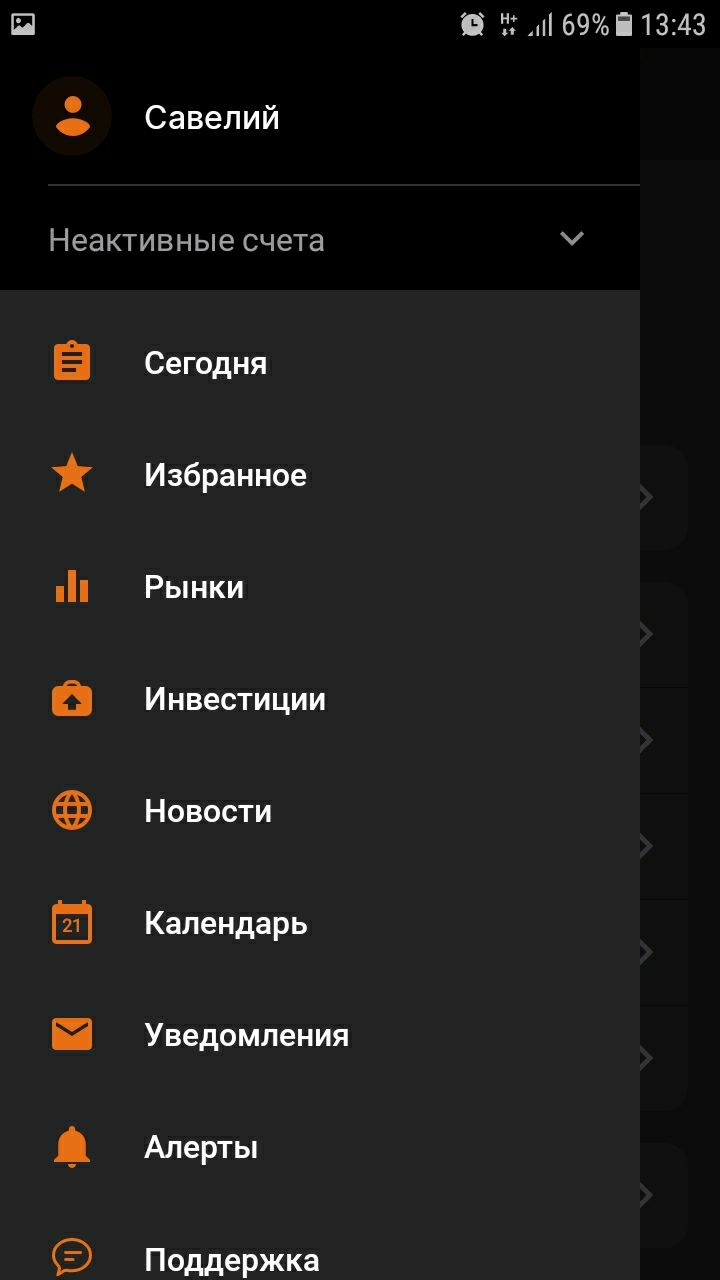

Перейдем к приложению FinamTrade. Из названия сразу понятно, на какую аудиторию в принципе нацелен Финам: трейдеры. Что касается визуала, то ситуация как с сайтом. Создается впечатление, что Финам отстал как минимум лет на 5, да и цветовые решения выглядят отталкивающе. Но здесь, конечно, все субъективно, смотрите сами. (рис. 9.)

В приложении большое количество вкладок, некоторые из которых просто дублируют друг друга, например, вкладки «Сегодня» и «Новости». (Рис. 10).

А вот так выглядит следующая вкладка, всё то же самое (рис. 11).

Приложение просто перенасыщено информацией. Может, это полезно трейдерам, но вот долгосрочным инвесторам точно ни к чему. (рис. 12).

При всех недостатках сайта и приложения, в Финам неквал хотя бы получает выход к стандартному ассортименту активов — Московская и Петербургская биржи. Можно участвовать и в IPO, но в последние годы эта функция перестала быть уникальной.

Что касается работы техподдержки, то здесь как повезет. Это касается как времени ожидания, так и уровня компетенций сотрудника.

Ещё один плюс брокера — в Финам можно открывать сразу несколько брокерских счетов.

Наконец, самый важный вопрос — комиссии.

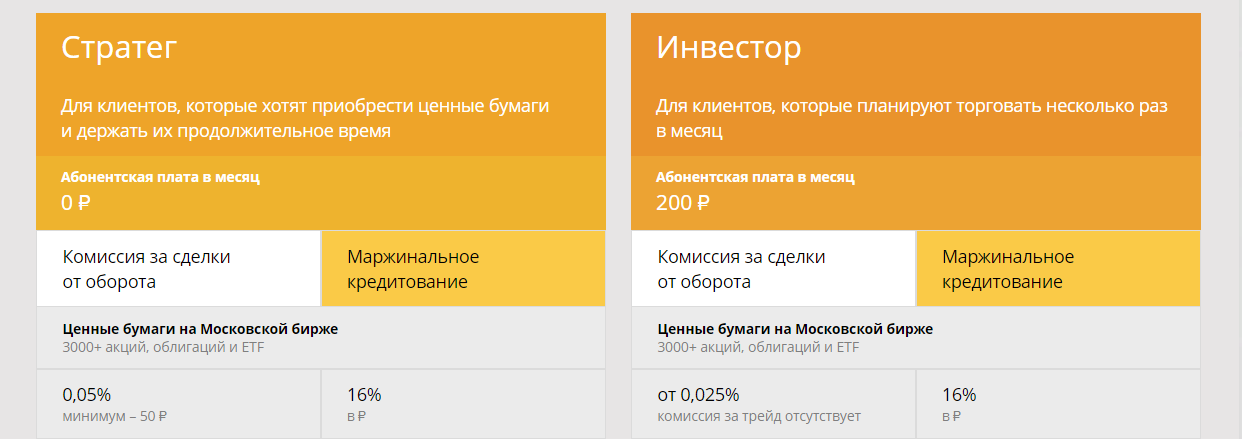

По умолчанию при открытии счета вам присваивается тариф Стратег, который, на удивление, отражает скорее потребности инвестора, чем трейдера. А вот тариф, подходящий тем, кто собирается торговать активно, почему-то называется Инвестор. Сделано любопытно (рис. 13).

Размер комиссий достаточно приятный — 0,05%, это одна из самых низких комиссий на рынке. Но есть важный нюанс: минимальная комиссия за сделку — 50 рублей. А значит, комиссия в 0,05% сработает, только если вы сразу приобретаете активы на 100 тысяч рублей и более. Это далеко не всем подходит.

Вывод. Финам — достаточно интересный брокер, который ориентирован на работу с теми, кто предпочитает активную торговлю или среднесрочные инвестиции. При этом у него неплохие условия для долгосрочных инвесторов, хотя и со своими нюансами. Самый главный вопрос в данном случае — это удобство работы, а именно процесс пополнения счета и покупки ценных бумаг.

В принципе, Финам — хороший вариант при выполнении следующих условий.

Первое — у вас достаточный капитал для того, чтобы комиссии Финама действительно были выгодными. Второе — у вас есть четкая инвестиционная стратегия. Дело в том, что Финам очень активно предлагает своим клиентам готовые решения, но не факт, что они подойдут именно вам. И наконец, вы не любите спешку в вопросе пополнения и вывода средств, а еще лучше — в вашем городе есть офис компании, на всякий случай.

И конечно, неплохо бы иметь уже хоть какой-то опыт в инвестициях и работе с фондовым рынком. Новичков большой объем хаотичной информации на сайте и в приложении брокера может просто запутать.

Как заработать на брокерском счете — 3 популярных способа 📊

Получение дохода от различных типов ценных бумаг требует от инвестора наличия определённого уровня знаний. При их отсутствии игра на бирже похожа только на игру в рулетку.

Существует несколько способов получения дохода от брокерских счетов. Наиболее популярные из них представлены ниже.

Способ 2. Доход от снижения стоимости финансового инструмента

Несмотря на сложности понимания для человека, далекого от финансового мира, брокерский счёт позволяет зарабатывать и на снижении↓ стоимости финансового инструмента.

В этом случае владелец счёта берёт в долг финансовый инструмент у брокера и продает его по текущей цене. Далее он ждёт, пока курс упадёт. После этого сделка закрывается, то есть приобретается финансовый инструмент. Купленные активы возвращаются брокеру с целью погашения займа, а разница в стоимости формирует прибыль владельца счёта.

Способ 3. Дивиденды

Компании-эмитенты могут распределять чистую прибыль, образовавшуюся в результате отчётного периода, между владельцами своих акций. Размер дохода зависит от того, насколько успешной была деятельность организации.

Несмотря на то, что процесс инвестирования выглядит просто, ведь для этого достаточно приобрести или продать финансовый инструмент, получать доход таким способом могут далеко не все. Потребуется взвешенный и хладнокровный подход к работе.

Кроме того, необходимо научиться проводить анализ рыночной ситуации. Для этого придётся учесть огромное количество факторов, в том числе:

- отчетность эмитента;

- дальнейшие перспективы развития рынка;

- социальную, экономическую и политическую ситуацию в стране и в мире;

- многие другие факторы.

Однако отсутствие опыта и знаний не означает, что человек не сможет получать доход от брокерского счёта.

Можно передать денежные средства в управление профессионалам. В этом случае опытные трейдеры будут самостоятельно совершать сделки, получая за это комиссию, как процент от прибыли. Однако следует понимать, что в случае убытков управляющий не несёт ответственности за них, все риски ложатся на плечи клиента.

Что такое номер брокерского счета?

Номер брокерского счета — это уникальный идентификационный номер, который брокерская фирма присваивает физическому или юридическому лицу. Он служит средством идентификации и облегчает управление и отслеживание инвестиций. Номер счета обычно представляет собой комбинацию букв и цифр, характерную для владельца счета, и отличает его активы от других инвесторов. Этот номер предназначен для различных целей, включая вход в брокерскую платформу, совершение транзакций и доступ к выпискам по счетам и другим документам.

Номер брокерского счета играет решающую роль в торговле и инвестициях. Это позволяет инвесторам отслеживать свои финансовые активы и контролировать эффективность своих инвестиций. С помощью этого номера инвесторы могут легко просматривать баланс своего портфеля, историю транзакций и потенциальные прибыли или убытки.

Кроме того, номер брокерского счета служит справочным материалом при общении со службой поддержки или службой поддержки брокерской фирмы. Это помогает обеспечить безопасность и конфиденциальность инвестиционной информации человека. Это связано с тем, что он используется для аутентификации личности владельца учетной записи при проведении транзакций или доступе к информации, связанной с учетной записью.

У какого брокера лучше открыть счет

Выбирайте брокера в соответствии с тем, что вы собираетесь делать. Если намереваетесь покупать акции, то вам стоит открывать счет в той компании, где наименьшая комиссия по сделкам. В случае инвестирования у вас в приоритете должно быть отсутствие платы за обслуживание счета, иначе это не выгодно.

Кроме того, обращайте внимание на то, сколько вы будете платить за терминалы для торговли: мобильное приложение, QUIK и другие. Плата, как правило, небольшая, но это все равно будет раздражать

Большинство брокеров разрабатывают мобильные приложения бесплатными, а QUIK или Meta Trader будут уже платными. Например, как в БКС. Там клиенту нужно соответствовать условиям (иметь на счету не меньше определенной суммы), чтобы работать на терминалах для компьютера и не платить. В целом управление через смартфон в наше время достаточно удобно и позволяет мониторить ситуацию на рынке в любое время в любом месте.

Напомним: выбирайте нужного брокера из реестра ЦБ РФ и желательно в вашем регионе. Это даст какие-никакие гарантии, что вас не кинут, а значит, снизятся риски мошенничества. Да и кататься в другой регион на постоянной основе некомфортно.

По данным Московской биржи, за сентябрь 2021 года самыми популярными брокерами на рынке России стали Тинькофф Банк, ВТБ и Сбербанк. При этом число клиентов «Тинька» превосходит этот показатель в ВТБ почти в пять раз. Как видно, россияне предпочитают известные компании с удобными техническими решениями. Да и реклама «Тинькофф» одно время была просто повсюду. Похоже, его предложение многие находят очень выгодным. Ну, а какого брокера выбрать вам — зависит от ваших предпочтений, стиля торговли и управления финансами, географического местонахождения.

Как выбрать между брокерским и индивидуальным инвестиционным счетом

Выбор зависит от целей инвестирования и стратегии: на какое время вы готовы вложить деньги, собираетесь ли выводить прибыль сразу, планируете ли получить налоговый вычет.

Для долгосрочных неквалифицированных инвесторов лучше подойдет ИИС: на нем можно совершать все необходимые операции, а через три года получить налоговый вычет.

Для более опытных инвесторов, трейдеров и квалифицированных инвесторов лучше открыть обычный брокерский счет. Он позволит совершать операции на суммы свыше 1 млн рублей, часто выводить средства.

Вместе с тем трейдеры и другие активные инвесторы могут открывать несколько счетов: и брокерский, и ИИС. Например, на один счет можно покупать акции и фьючерсы, на другой — облигации.

С помощью сервиса Банки.ру вы можете больше изучить тему инвестиций, почитать актуальную аналитику, выбрать подходящего брокера, а также купить интересующие вас акции, облигации или ПИФы.

Что учесть, открывая дополнительные счета

Открытие нескольких брокерских счетов может пригодиться, чтобы:

- инвестировать больше денег, чем позволяет ИИС;

- избежать эмоциональных решений;

- лучше анализировать доходность разных стратегий;

- диверсифицировать.

Если инвестор открывает счета у одного брокера, то по итогам налогового периода прибыль и убытки по разным счетам сводятся автоматически. В некоторых случаях это помогает снизить сумму налога. Но если инвестор держит счета у разных брокеров, то для сальдирования результатов нужно самому подавать налоговую декларацию, потому что брокеры не обмениваются информацией, составляющей налоговую тайну.

Также надо учестькомиссии.Брокеры, как правило, предлагают несколько тарифов. К примеру, для активных инвесторов — небольшая комиссия с каждой операции, но более высокая ежемесячная плата, которая зачастую взимается только в те месяцы, когда совершаются операции.

Для тех, кто совершает сделки реже, обычно предусмотрены более высокие комиссии за операции, но меньшие или вообще нулевые ставки за обслуживание счёта. Поэтому для счёта, на который инвестор планирует покупать бумаги редко, может быть выгоднее выбрать один тариф, а для того, что предназначен для активных вложений, — другой.

Не является индивидуальной инвестиционной рекомендацией. Доход от инвестирования не гарантирован. Инвестиционная деятельность сопряжена с риском неполучения ожидаемого дохода и потери части или всей суммы инвестированных средств

Банк обращает внимание Инвесторов, являющихся физическими лицами, на то, что на денежные средства, переданные Банку в рамках данных Условий, не распространяется действие Федерального закона от 23.12.2003. №177-ФЗ «О страховании вкладов в банках Российской Федерации»

Отличия от банковского депозита

Основное отличие банковского вклада от брокерского счета в том, что депозит застрахован государством на 1,4 млн руб., а инвестиционный счет – нет. Более того, открывая вклад, вы всегда знаете, что через обозначенное время можно получить свои деньги обратно, и сколько вы точно заработаете. В случае с инвестициями вы никогда не будете уверены, получите ли доход, и если да, то в каком размере.

Несмотря на все риски и очевидные недостатки брокерского счета, инвестиции становятся всё более распространенным способом приумножения капитала. Причина – более высокая по сравнению с депозитом доходность в долгосрочной перспективе.

А можно о налоговых льготах поподробнее?

По словам Николая Титова, в зависимости от налоговой составляющей иногда принято говорить о двух типах ИИС – А и Б. Но данная классификация некорректна, так как в законодательстве не говорится о разновидностях индивидуальных инвестиционных счетов. Правильнее выделять типы налоговых вычетов, которые могут быть применены к ИИС, – от внесенных на счет денежных средств и от полученной прибыли при размещении активов на ИИС.

Подробнее о налоговых льготах рассказал адвокат, управляющий партнер КА «AKP Best Advice» Максим Первунин.

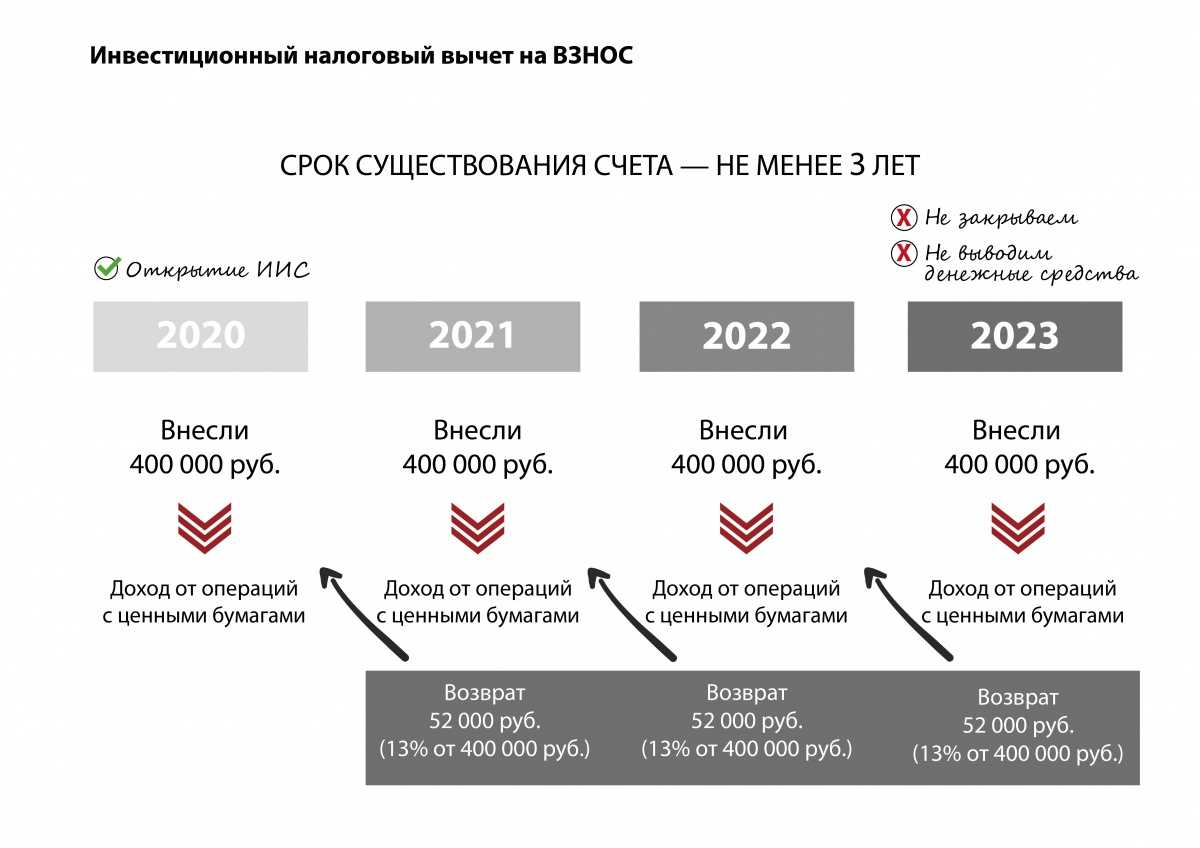

- Вычет от внесенной на счет суммы: при внесении на ИИС ежегодно до 400 тыс. руб. можно вернуть часть ранее уплаченного государству НДФЛ – до 52 тыс. руб. в год. Но только при условии, что ИИС не будет закрываться в течение 3 лет.

- Вычет от прибыли: при закрытии ИИС по истечении не менее 3 лет НДФЛ с суммы прибыли не уплачивается.

Вычет от внесенной на счет суммы может быть получен, только если ранее был уплачен НДФЛ, например при официальной заработной плате. Вычетом от прибыли могут воспользоваться даже те, кто НДФЛ не платил. Он пригодится нетрудоустроенным гражданам (пенсионерам, студентам и т.д.).

По словам Максима Первунина, получить инвестиционный налоговый вычет от внесенной суммы несложно. Заполните налоговую декларацию по форме 3-НДФЛ – это можно сделать в личном кабинете налогоплательщика на сайте ФНС nalog.ru. Приложите к декларации справки по форме 2-НДФЛ, которые можно получить в личном кабинете налогоплательщика или у работодателя. Также понадобятся копии документов, подтверждающих право на налоговый вычет, – в зависимости от вашей ситуации: договор на ведение ИИС, договор о брокерском обслуживании / доверительном управлении или заявление о присоединении к договору брокерского обслуживания. Еще нужно будет приложить копии документов, подтверждающих факт зачисления денежных средств на ИИС, – это может быть платежное поручение в случае перевода денежных средств с банковского счета; приходно-кассовый ордер, если средства вносились наличными; поручение на зачисление средств вместе с отчетом брокера о проведении операции, если они переводились с другого счета, открытого брокером / управляющей компанией. Вместе с декларацией и копиями документов подайте заявление на возврат НДФЛ.

Получить инвестиционный налоговый вычет от прибыли также не составит труда. Возьмите в налоговой две справки (можно через личный кабинет налогоплательщика): справку, подтверждающую, что вы ранее не пользовались правом на получение вычета от внесенной на счет суммы, и справку о том, что в течение срока действия договора на ведение ИИС вы не заключали аналогичные договоры. Эти справки предоставляются брокеру. Получив их, он не станет удерживать НДФЛ.

Полезная информация новичкам

Прежде, чем заключать договор, следует определить: что лучше брокерский счет или ИИС. Индивидуальный инвестиционный счет дает возможность получить налоговые льготы, которые увеличивают итоговую доходность на 13%.

Обратите внимание!

Брокерский счет дает больше возможностей для инвестирования, доступен и новичкам, и опытным участникам торгов. Поэтому перед заключением договора нужно разобраться, в чем разница между брокерским счетом и ИИС и какой выгоднее.. Госслужащим можно иметь брокерский счет на общих условиях, но для данной категории лиц есть ограничения

Прямого запрета на открытие ИИС или обычного БС нет, однако для некоторых должностей существует запрет на инвестиции в иностранные активы

Госслужащим можно иметь брокерский счет на общих условиях, но для данной категории лиц есть ограничения. Прямого запрета на открытие ИИС или обычного БС нет, однако для некоторых должностей существует запрет на инвестиции в иностранные активы.

К таковым относят ETF-фонды, ценные бумаги иностранных компаний, а также ряд активов отечественных эмитентов. Брать можно только активы с префиксом «RU».

Существует и запрет на конкуренцию. Предметом покупки не могут быть ценные бумаги компаний, с которыми государственный служащий связан по роду деятельности, например, в качестве проверяющего или контролирующего органа.

Иными словами, вкладывать средства в подконтрольную организацию нельзя – это могут расценить на нарушение запрета.

На практике, брокеры не сообщают контролирующим органам информацию о спецсчетах без официального запроса. Но с дохода оплачивается налог, поэтому утаить БС от ИФНС не удастся. Таким образом, прозрачная система управления счетом не позволит спрятать его от приставов.

Блокировка счета может произойти и по иным причинам, например, когда брокера подозревают в мошеннических действиях. По окончании расследования деньги и активы снова доступны для владельца.