Факторы роста и падения акций «Тинькофф» (TCS)

Последними факторами роста бумаг TCS стало признание Центральным Банком России банка «Тинькофф» системообразующим и объявленные планы по выходу банка на азиатский рынок, которые недавно озвучил CEO TCS Group Оливер Хьюз, говорит руководитель аналитического департамента AMarkets Артем Деев.

Артем Деев, руководитель аналитического департамента AMarkets:

— Тинькофф — 14-й банк в стране по собственному капиталу и самый крупный и мощный в плане создания собственной экосистемы после Сбер. Это настоящий финтех — единственный в России пример банка, работающего онлайн, причем половину прибыли организации приносят небанковские услуги — брокерские услуги, мобильные платежи, услуги связи, развлечений, сервис кешбэка.

Тот факт, что компания стала оцениваться как финтех, действительно мог стать катализатором роста, отмечает старший аналитик компании Esperio Антон Быков.

Антон Быков, старший аналитик компании Esperio:

— До апреля 2020 года TCS Group оценивалась рынком исходя из величины мультипликатора P/E 8-10, которая характерна для финансового сектора (например, для Сбербанка P/E равен 7,48). Затем инвесторы решили (и этому способствовал менеджмент компании), что компанию нужно оценивать исходя из величины P/E, характерной для высокотехнологичного сектора, причем не как у лидеров (P/E «Яндекса» 122,6), а как у средненькой американской высокотехнологичной компании на уровне P/E 25-40. В результате индикатор P/E TCS Group с апреля 2020 года до октября 2021 года вырос с 10 до 28. Основную роль в том, что TCS стали оценивать финтех, сыграл случай: TCS Group оказался наиболее подготовленным к массовому притоку российских розничных инвесторов на фондовый рынок.

Анализ финансовых показателей

Основные финансовые показатели Tesla по итогам 2020 года:

· выручка: $31,536 млрд (+28% г/г);

· скорректированная EBITDA: $5,817 млрд (+95% г/г);

· чистая прибыль (по GAAP): $0,721 млрд (против убытка $0,862 годом ранее);

· EPS (чистая разводненная прибыль на акцию, по GAAP): $0,64 (против $0,03 годом ранее);

· Свободный денежный поток: $1,868 млрд (+84% г/г).

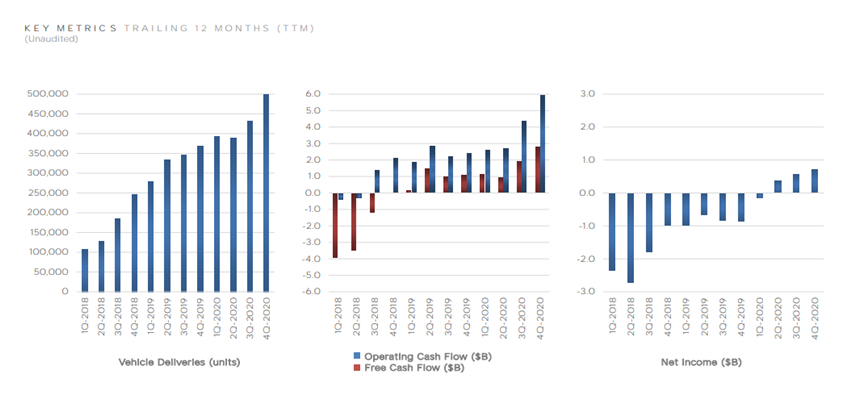

Динамика ключевых показателей Tesla за 2018–2020 гг. приведена на диаграммах на Рис. 4.

Рис. 4.

Представленные данные отражают значительный рост ключевых финансовых показателей Tesla в 2020 г.

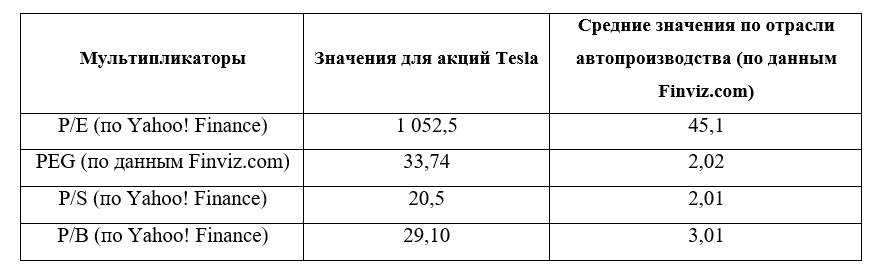

Основные мультипликаторы по итогам торговой сессии 9 марта 2021 года сведены в таблице.

TCS GROUP HOLDING PLC GDR (EACH REPR 1 A SHR) (144A)

Региональные банки

Главный офис

tcsgh.com.cy

Дата основания

US87238U1043

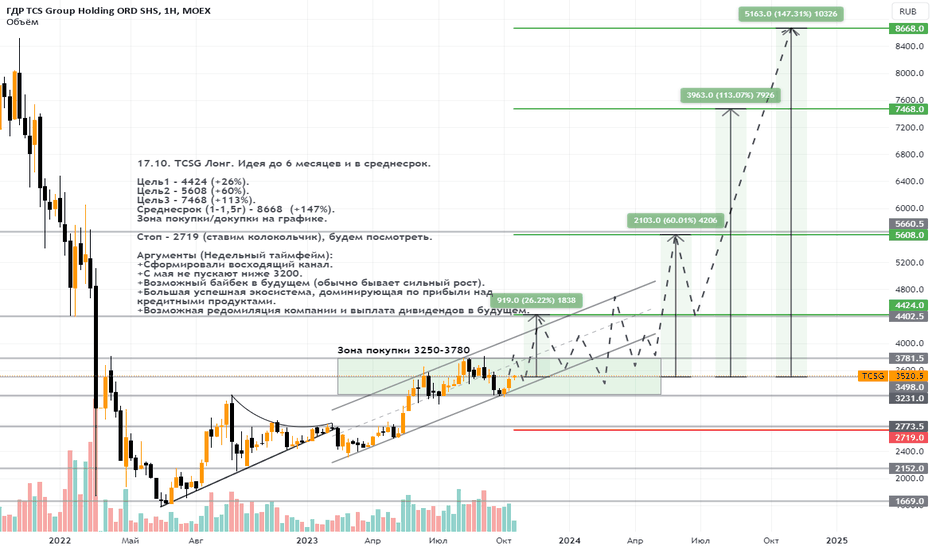

Теханализ

Что говорят индикаторы?

Осцилляторы

Нейтрально

Продавать Покупать

Активно продавать Активно покупать

Активно продавать Продавать Нейтрально Покупать Активно покупать

Осцилляторы

Нейтрально

Продавать Покупать

Активно продавать Активно покупать

Активно продавать Продавать Нейтрально Покупать Активно покупать

Общая оценка

Нейтрально

Продавать Покупать

Активно продавать Активно покупать

Активно продавать Продавать Нейтрально Покупать Активно покупать

Общая оценка

Нейтрально

Продавать Покупать

Активно продавать Активно покупать

Активно продавать Продавать Нейтрально Покупать Активно покупать

Общая оценка

Нейтрально

Продавать Покупать

Активно продавать Активно покупать

Активно продавать Продавать Нейтрально Покупать Активно покупать

Скользящие средние

Нейтрально

Продавать Покупать

Активно продавать Активно покупать

Активно продавать Продавать Нейтрально Покупать Активно покупать

Скользящие средние

Нейтрально

Продавать Покупать

Активно продавать Активно покупать

Активно продавать Продавать Нейтрально Покупать Активно покупать

Финансы

Год Год Квартал Квартал Ещё Ещё

Конверсия выручки в прибыль

Год Год Квартал Квартал Ещё Ещё

Год Год Квартал Квартал Ещё Ещё

Акции, Криптовалюты, Фьючерсы

4.4 Очень хорошо

Списки редакции

Смотрите, в какие уникальные списки котировок входит TCSA.

Индекс акций мировых финтех-компаний

Любовь в каждом #TradingView

Столько трейдеров и инвесторов пользуются нашей платформой.

Самый популярный в мире сайт в сфере инвестирования.

Рейтинг на основе 1 млн оценок. Нет финансового приложения, которое любят больше.

Оригинальных скриптов и идей от наших пользователей.

Где бы вы ни оказались

- Суперграфики

- Pine Script

- Скринер акций

- Скринер форекс

- Скринер криптовалютных пар

- Скринер криптомонет

- Тепловая карта акций

- Тепловая карта криптовалют

- Тепловая карта ETF

- Экономический календарь

- Календарь отчётности

- Списки редакции

- Последние новости

- TradingView Desktop

- Мобильное приложение

- Фьючерсы CME Group

- Фьючерсы Eurex

- Набор данных по акциям США

- О нас

- Возможности

- Подписки

- Wall of Love

- Наши амбассадоры

- Наши принципы

- Карьера и вакансии

- Блог

- Охота за ошибками

- Страница статусов

- Условия использования

- Отказ от ответственности

- Политика конфиденциальности

- Политика файлов cookie

- Медиа-кит

- Положение о доступности

- Виджеты

- Библиотеки графиков

- Lightweight Charts

- Продвинутые графики

- Интеграция брокеров

- Партнёрская программа

Ожидания щедрых дивидендов

Один из факторов, удерживающих российский рынок от слишком глубокого падения, — высокая ожидаемая дивидендная доходность по акциям многих компаний, которые мы (и не только мы) уже неоднократно перечисляли.

Сейчас на нашем рынке нетрудно найти двузначную дивидендную доходность. И если геополитические и монетарные риски продавят рынок еще ниже, возможности зафиксировать высокую дивидендную доходность лишь расширятся.

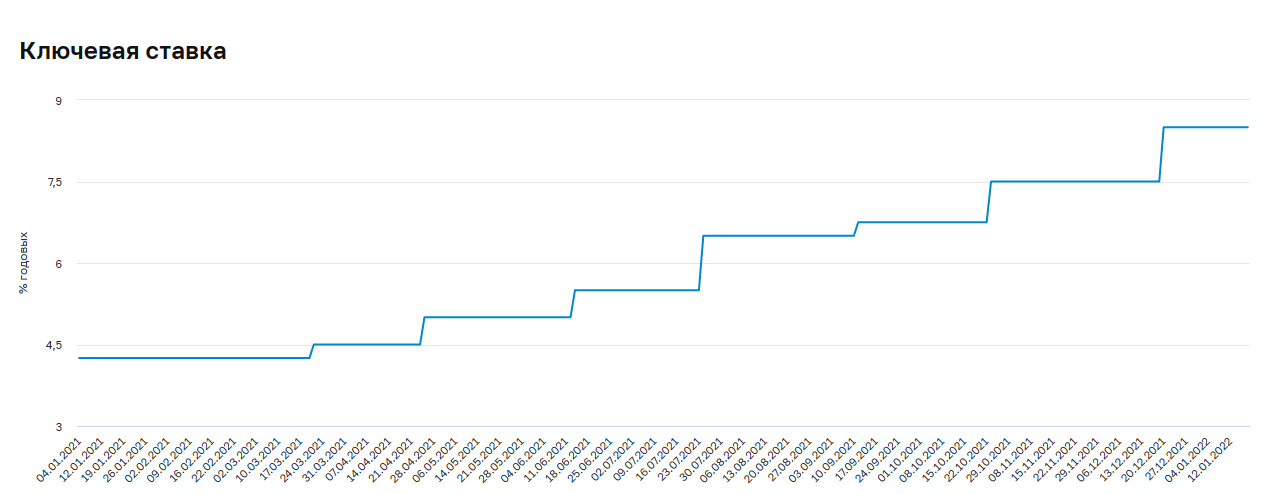

К тому же понимание размера ожидаемых дивидендов может помочь в прогнозировании потенциальной доходности акций при их восстановлении. Главное, не забывать отталкиваться в своих рассуждениях от высокой ключевой ставки.

Что аналитики говорят о пузыре акций Tesla?

Аналитик JMP Securities Джо Оша стал новым лидером на Уолл-стрит, когда дело касается акций Tesla (TSLA). Он повысил свою целевую цену до 1500 долларов, это означает следующее: он ожидает, что в этом году она вырастет как минимум на 24%. Экономист повысил свою целевую цену после того, как автопроизводитель сообщил, что во втором квартале поставил 90 650 автомобилей по сравнению с прогнозируемым объемом около 83 000 автомобилей.

Оша сказал, что если Tesla поставит 90 000 автомобилей в течение чрезвычайно трудного квартала, то он будет считать, что к концу года компания сможет поставлять от 130 000 до 140 000 автомобилей в квартал. Это позволило бы Tesla выпустить 757000 автомобилей в следующем году. Он также ожидает, что в 2025 году выручка Tesla достигнет 100 миллиардов долларов и в том же году поставит 2,5 миллиона автомобилей с маржой EBITDA 20%.

Фото: 66.RU от партнеров

Аналитик Morgan Stanley Адам Джонас повысил свою целевую цену на акции Tesla до 740 долларов, хотя он также поднял свои бычьи доводы до 2070 долларов. Данные FactSet показывают, что средняя целевая цена на акции Tesla составляет 778 долларов, а у некоторых аналитиков есть параметры выше 1000 долларов.

Аналитик Wedbush Дэниел Айвз установил свою целевую цену на уровне 2000 долларов и базовую цену на уровне 1250 долларов.

Таким образом, аналитики считают, что Tesla на данном этапе — это надутый пузырь и что акции компании рано или поздно отвалятся. Но надо брать в расчет тот факт, что пандемия сильно навредила бизнесу, так что окончательные выводы можно сделать после 2021 года.

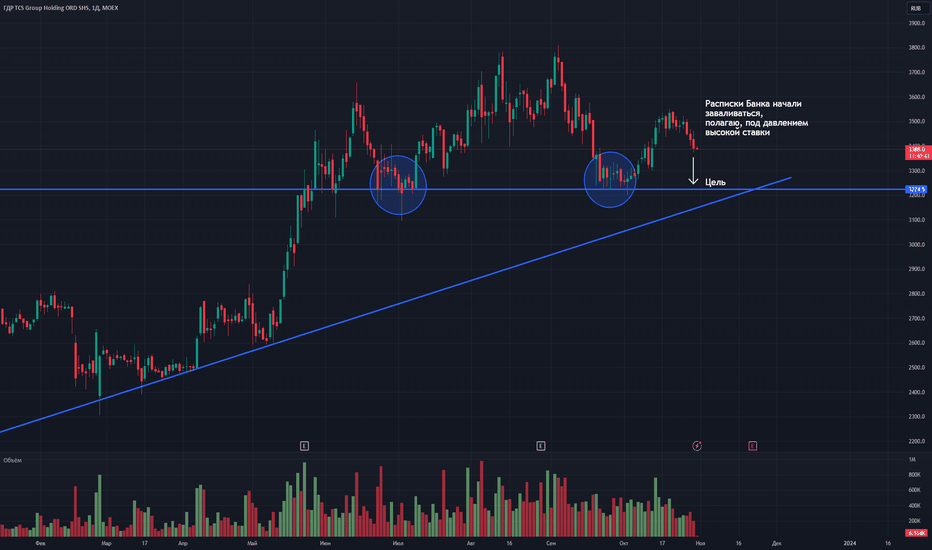

Жесткая денежно-кредитная политика Банка России

В марте исполнится год с того момента, как ЦБ РФ начал цикл повышения ключевой ставки. Сейчас она находится на уровне 8,5%, однако, скорее всего, это не предел. С большой вероятностью, в этом году мы увидим еще одно-два повышения, так что в итоге ставка поднимется примерно до 9%, п инфляция постепенно начнет возвращаться в более приемлемые рамки.

Высокая ключевая ставка снижает привлекательность акций по сравнению с ОФЗ и другими надежными облигациями. Индекс российских гособлигаций RGBI продолжает обновлять минимумы за последние несколько лет. А это значит, что доходность облигаций растет, делая их все более привлекательными по сравнению с акциями, потенциальная доходность у которых ниже, чем у ОФЗ.

Высокая инфляция

Согласно декабрьским данным, инфляция в РФ достигла 8,4%. Высокая инфляция — неоднозначный фактор, который по-разному проявляется в различных отраслях экономики. Далеко не всем компаниям удается полностью переложить на конечного потребителя рост себестоимости производства. Особенно это касается компаний, которые продают свои товары и услуги по фиксированным тарифам, которые они не могут гибко менять. К их числу относятся поставщики электроэнергии, телекоммуникационные компании и другие операторы инфраструктуры.

Таким образом, при анализе российских акций фактор инфляции нужно обязательно учитывать.

Преимущества и риски эмитента

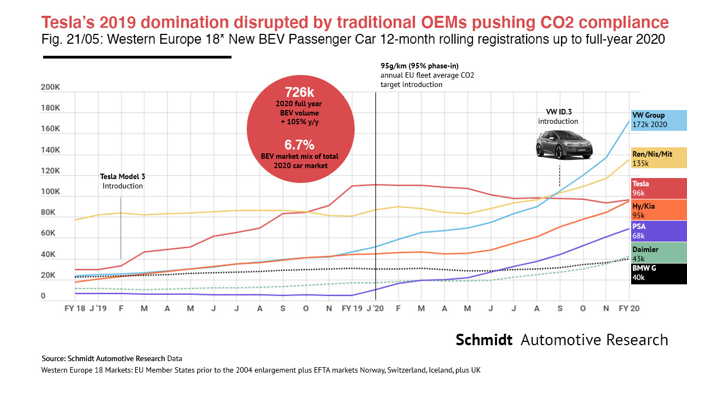

Главным конкурентным преимуществом Tesla остается ее безусловное мировое лидерство в сегменте BEV: компания выпускает только экологически чистые электрокары.

В 2020 году продано 500 000 авто. По количеству продаж BEV три ближайших конкурента — вместе взятые — отстают от Tesla. Их результаты за прошлый год таковы:

· Volkswagen (ФРГ) — 134 000

· BYD (Китай) — 131 000

· SGMW (Китай) — 127 000

По оценкам Trendforce, по итогам 2020 года Tesla занимает 24,5% мирового рынка BEV. На долю Volkswagen, BYD и SGMW приходится лишь 6,6%, 6,4% и 6,2% соответственно.

К сильным сторонам гиганта из Пало-Альто также относятся:

· Инновационный подход. В частности, компания совершенствует продвинутую систему «автопилота» для фирменных авто, а также разрабатывает инновационные модели (к концу 2021 году ожидается начало производства электрогрузовика Semi и пикапа Cybertruck, выполненного в стиле киберпанк).

· Стремление к диверсификации бизнеса — через развитие производства аккумуляторов, фотоэлектрических элементов и солнечных панелей.

Основные риски связаны с тем, что в среднесрочной перспективе успех Tesla зависит от исхода борьбы за два самых развитых рынка электрокаров — Европу и Китай. И там, и там компанию ожидает мощная конкуренция со стороны местных производителей, и шансы Tesla на доминирование в этих регионах очень сомнительны.

В Европе Маску придется вести борьбу на два фронта. С одной стороны, с электрокарами Tesla будут конкурировать «гибриды» от BMW, Mercedes-Benz, Volvo, Volkswagen и Audi (а они, по оценкам TrendForce, суммарно удерживают свыше 50% мирового рынка PHEV). С другой стороны, Европе есть что сказать и на рынке BEV: в 2020 европейские потребители тепло встретили e-Golf и ID.3 от Volkswagen, а в этом году к ним присоединится и ID.4. По итогам года Tesla по количеству продаж BEV в Старом Свете сместилась с первого на третье место, уступив Volkswagen и альянсу Renault-Nissan-Mitsubishi (Рис. 3).

Рис. 3.

Китай еще более непредсказуем. Представленная в 2021 году единственная модель концерна SGMW всего за полгода после старта продаж завоевала свыше 6% мирового рынка BEV. И это лишь одна компания, а в КНР насчитывается свыше 400 производителей электрокаров. Кстати, по количеству продаж на внутреннем рынке BYD и SGMW уже догоняют Tesla: та в 2020 г. продала 135 000 авто, а они — 131 000 и 127 000 соответственно.

«Козырем» Китая в конкурентной борьбе также считается лидерство в производстве лития: на долю КНР приходится 51% мирового производства, а на долю США — всего 2%. Рост производства Tesla может затормозиться из-за нехватки сырья для литий-ионных батарей.

В тоже время родной для компании Маска американский рынок пока не испытывает большого энтузиазма по отношению к электромобилям. Доля EV в США составляет всего 2,4% первичных продаж. Во время опроса, проведенного Deloitte в начале 2021 г., на вопрос о том, какой двигатель будет на их следующем авто, 74% американцев высказались в пользу ДВС, 16% — в пользу гибрида, и лишь 5% отдали предпочтение BEV. Таким образом, целевой рынок Tesla в США еще довольно узок, и даже если ей удастся сохранить там лидерство, этого недостаточно, чтобы остаться компанией №1 в мировом масштабе.

Шансы на крах

Фото: 66.RU от партнеров

В модели используется двухлетняя доходность, скорректированная на рынке. Это предполагает, что увеличение стоимости акций на 50% по сравнению с предыдущими двумя годами ставит вероятность по крайней мере 40% снижения в следующие два года на 20%. Если цена акций увеличивается на 75%, вероятность краха возрастает до 36%.

Если акция вырастет на 100%, вероятность краха возрастет до 53%, в то время как рост цены акции на 125% приведет к 76% шансу краха. Повышение цены акций на 150% увеличивает вероятность краха на уровне 80%.

Во время февральского прогноза аналитика вероятность обвала акций Tesla приближалась к 80%. Халберт сказал, что шансы на крах сейчас даже выше, чем тогда. Двухлетняя доходность производителя электромобилей на 324 процентных пункта выше, чем у индекса S&P 500.

Халберт отмечает одну ключевую слабость в использовании модели исследователей для одной акции. Она основана на отраслях, а не на отдельных акциях, поэтому он также посмотрел на другое исследование, в котором изучались риски краха отдельных акций.

Неопубликованное исследование было проведено профессорами Колумбийской школы бизнеса, Кильского университета Германии и Амстердамского университета. Они изучали акции, которые имеют меньшее давление со стороны продавцов, что обычно сдерживает цены. Эти акции не ограничены, данный факт означает, что они иногда могут стремительно расти независимо от фундаментальных показателей, как и акции Tesla.

Исследователи обнаружили, что после огромного роста неограниченных акций они в среднем отставали от рынка на 53% в течение пяти лет после их роста. Это можно было бы назвать крахом. Они сосредоточились на акциях с очень небольшим количеством продавцов в короткие позиции, что не относится к Tesla, хотя есть признаки того, что некоторые продавцы в короткие позиции, возможно, испугались бы. В июле 2019 года открытый краткосрочных интерес составлял более 40 миллионов акций, но сейчас он составляет около 15 миллионов.

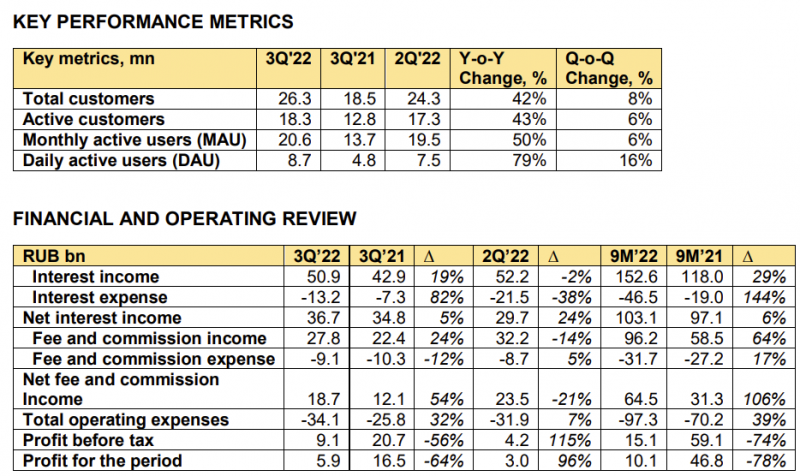

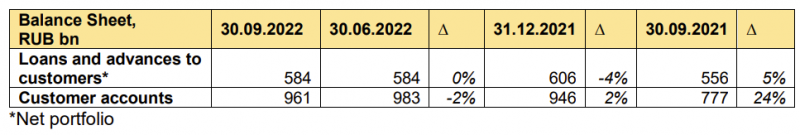

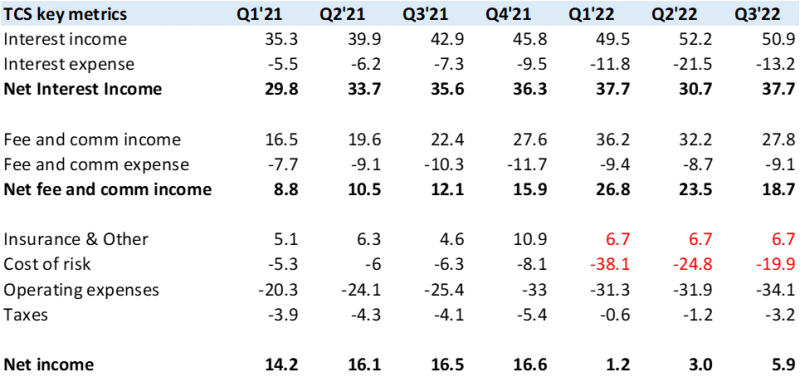

Отчет Q3 2022

Тинькофф недавно опубликовал ограниченную отчетность за третий квартал и 9 месяцев – пресс-релиз. Банк был прибыльным все три квартала в этом году, но показатели сильно упали по сравнению с прошлым годом.

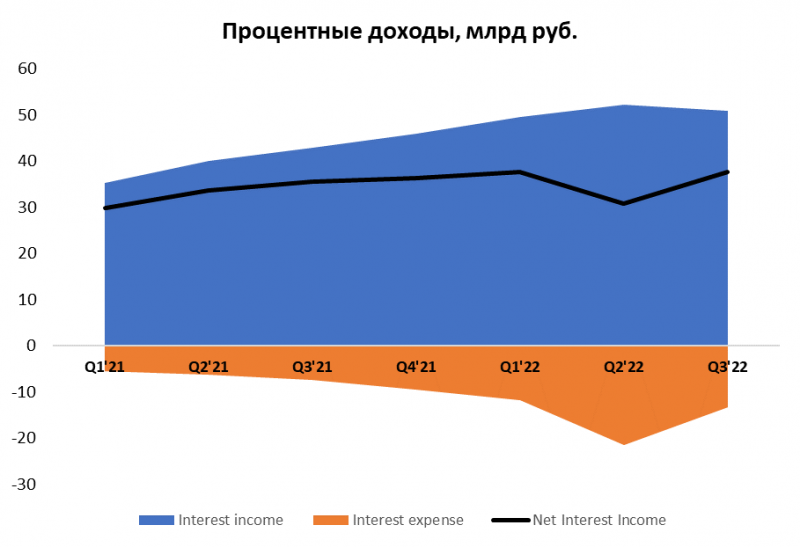

Исходя из опубликованных данных уже можно верхнеуровнево воссоздать историю финансовых показателей в этом году. Чистые процентные доходы просели в Q2 (банк давал депозиты под высокие ставки), но быстро восстановились в Q3 и немного превысили значения в прошлом году.

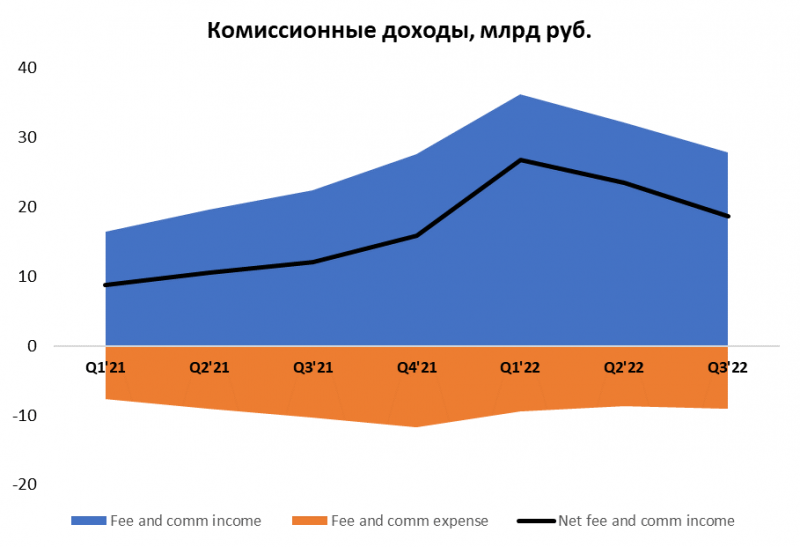

Комиссионные доходы резко выросли в первом квартале, но затем пошли на спад, хотя все еще выше, чем год назад. Вероятно в марте Тинькофф заработал много денег на комиссии 12% на покупку валюты, но затем ее убрали, а с валютными переводами у банка начались проблемы, и в отличие от Райфа Тинькофф не смог много заработать на комиссионной части бизнеса, хотя и не попал под западные санкции.

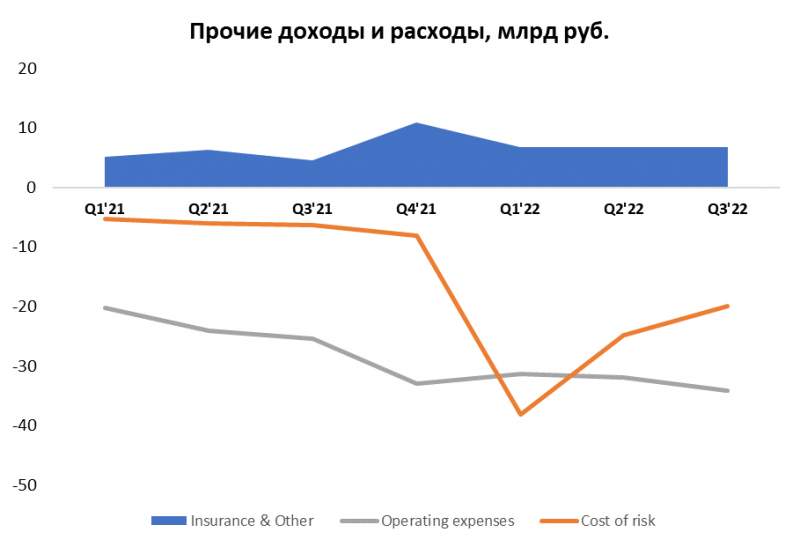

Банк также раскрыл операционные расходы в 2022 году – они выросли год к году, но остались примерно на уровне Q4’21. Также Тинькофф сказал, что сильно выросли резервы, но без деталей. Я грубо прикинул чистые доходы от страхования и прочих статей на уровне средних за прошлый год, исходя из этого хорошо видно, что основной драйвер снижения прибыли в этом году – резервы. Самый большой рост был в Q1, далее они постепенно снижались, но все еще значительно выше, чем год назад.

Если свести все вместе, получится такая картина. Если верить в восстановление резервов до уровня в спокойном 2021 году, то прибыль должна вернуться примерно к прежним рекордным значениям. Интересно, что Тинькофф лучше пережил начало года по сравнению с остальным банковским сектором и остался прибыльным в Q1, но сейчас, возможно, наоборот медленнее восстанавливается, если сравнивать с тем же Сбером, который в октябре уже заработал 120 млрд рублей прибыли по РСБУ, на уровне рекордных месяцев 2021 года.

Сейчас банк стоит примерно 540 млрд рублей (~201 млн акций по 2690 рублей). При текущих показателях это много (P/E ~23, если экстраполировать Q3’22), но так конечно считать не совсем корректно. Если предположить, что в 2023 году показатели вернутся примерно на уровень 2021 года, то получится P/E ~8.5. Это в целом не выглядит нереальным, хотя возможно на восстановление потребуется больше времени. Особенно с учетом того, что необеспеченное кредитование в Q4 может получить новый удар из-за мобилизации и отъезда части населения (среди которых много клиентов Тинькофф). Часть комиссионных доходов, включая брокерские доходы, вероятно, тоже не растут/падают в текущих реалиях.

Словарь

KPI

Key Performance Indicator, пер. с англ. — ключевой показатель результата деятельности. Ряд числовых показателей деятельности предприятия, которые показывают результативность и эффективность его работы.

Воронка продаж

Одна из бизнес-моделей, представляющая в графическом виде все этапы совершения сделки: от получения клиентом информации о товаре или услуге непосредственно до совершения покупки.

Краудинвестинг

Способ привлечения инвестиций в только созданный или малый бизнес. Рассчитан на привлечение большого количества мелких инвесторов.

Гонорар

Вознаграждение, которое получает автор (его наследники) какого-либо произведения или изобретения за их использование.

Комиссия

вознаграждение выплачиваемое одной стороной договора второй стороне за оказание различных услуг. Как правило указывается в процентах от суммы сделки.

Аффининти-карта

(от англ. affinity — «сопричастность») Это банковский продукт, позволяющий держателю участвовать в благотворительной программе.

Диверсификация

(от новолат. diversificatio) Распределение инвестируемых денег между собой, чтобы снизить риски от возможных потерь.

Стоп-лосс

(от англ. «stop loss») Это поручение для брокера автоматически продать акции, когда котировки упадут до определенного уровня.

Идеи, о которых редко говорят СМИ

Когда речь заходит о выборе акций на падающем рынке, большинство инвесторов и аналитиков сейчас в первую очередь вспоминают о «голубых фишках» вроде Сбербанка (SBER, SBERP) и Газпрома (GAZP) с двузначной форвардной дивидендной доходностью. Однако на рынке есть и другие, не менее интересные, истории, о которых по разным причинам вспоминают реже.

Вот несколько примеров таких бумаг.

Новатэк (NVTK): иммунитет к санкциям и ставка на СПГ

Когда речь заходит о российском газовом рынке, большинство аналитиков говорят о Газпроме, его ожидаемых дивидендах и ситуации вокруг «Северного Потока 2».

А тем временем есть еще одна и, пожалуй, не менее интересная идея — Новатэк. Его, как правило, не упоминают в кричащих заголовках о всевозможных санкциях. И неспроста.

Новатэк развивает два больших проекта по производству СПГ — «Ямал СПГ» и «Арктик СПГ 2» (первый уже работает, а второй еще строится), за которые иностранные партнеры проголосовали своими деньгами. В состав акционеров этих проектов вошли французская компания Total, а также некоторые китайские и японские компании и фонды. И это обстоятельство открывает Новатэку некоторую свободу действий на международных рынках и защищает его от санкций.

|

Ямал СПГ |

Арктик СПГ 2 |

|

|

Новатэк |

50,1 % |

60 % |

|

Total |

20 % |

10 % |

|

CNPC |

20 % |

10 % |

|

CNOOC |

10 % |

|

|

Фонд Шелкового Пути |

9,9 % |

|

|

Mitsui и Jogmec |

10 % |

По результатам 3-го квартала 2021 года EBITDA «Ямал СПГ» составила 67 млрд рублей. При этом «Арктик СПГ 2» на 14% мощнее. По планам, он будет постепенно вводиться в эксплуатацию в 2023-2025 годах.

Таким образом, если бы «Арктик СПГ 2» работал уже сейчас, при текущих ценах на СПГ его квартальная EBITDA могла бы составить примерно 76 млрд рублей. Выходит, только за счет запуска «Арктик СПГ 2», без учета роста продаж других проектов, Новатэк способен увеличить EBITDA примерно на 30% (напомним, общая нормализованная EBITDA компании за 3-й квартал 2021 года составила 182 млрд рублей).

Средний показатель EV/EBITDA Новатэка за последние несколько лет — примерно 8,6. EBITDA компании за последний год составила 615 млрд рублей. При росте на 30% она достигнет 800 млрд. рублей. Исходя из этой цифры, мы можем рассчитать для Новатэка ожидаемый показатель EV: 800 млрд х 8,6 = 6,88 трлн рублей.

Если учесть, что исторически у Новатэка показатель EV примерно равен капитализации компании, можно сделать вывод, что ожидаемая капитализация Новатэка также составляет примерно 6,88 трлн рублей. При пересчете на одну акцию находим, что справедливая стоимость акций Новатэка составляет 2 266 рублей на акцию, что примерно на 45% выше их текущей цены.

Дополнительному росту прибыли на акцию, а значит, и котировок Новатэка может способствовать программа обратного выкупа, которая была одобрена в декабре и предполагает выкуп акций на сумму до $1 млрд в течение ближайших пяти лет.

Некоторые инвесторы не любят Новатэк из-за относительно невысокой дивидендной доходности его акций, однако разумный инвестор не должен забывать, что доходность формируется не только за счет текущих дивидендов. Рост бизнеса и обратный выкуп акций не менее важны с точки зрения итоговой доходности инвестиций.

М.Видео (MVID): рост онлайн-продаж и высокие дивиденды

Сектор ритейла оказался одним из наиболее пострадавших во время текущего спада. На него оказывают давление и опасения по поводу дальнейшей девальвации рубля, и рост ключевой ставки. Однако, на наш взгляд, даже с учетом этих рисков некоторые представители сектора выглядят недооцененными и имеют перспективы роста. Одна из таких компаний — М.Видео.

Акции М.Видео выглядят сбалансированно по финансовым показателям и имеют самую высокую в секторе ожидаемую форвардную дивидендную доходность в размере 13%.

Хронология развития

Tesla создана в 2003 году. Компания названа в честь американского физика-электротехника Николы Теслы, а первоначально именовалась Tesla Motors.

В 2004 году к создателям стартапа присоединился предприниматель Илон Маск. Он стал не только инвестором, но и председателем совета директоров.

В 2006 компания представила первый фирменный автомобиль — электрический спорткар Tesla Roadster. В 2008 году новинку запустили в серийное производство на одном из британских автозаводов, а Маск получил пост CEO.

IPO Tesla на бирже NASDAQ состоялось в июне 2010 г. В ходе первичного размещения компания привлекла $226 млн, а акции получили тикер TSLA. Вскоре был открыт первый завод — Tesla Factory в г. Фримонт, Калифорния. В 2012 году именно здесь стартовал выпуск седана Model S, пришедшего на смену снятому с производства Roadster. Позднее линейка пополнилась внедорожниками Model X (2015), Model Y (2020) и седаном Model 3 (2017).

В 2015 году Tesla осваивает производство аккумуляторных, а в 2016 — солнечных батарей. В связи с расширением сферы деятельности в 2017 году компания сменила название — на Tesla, Inc.

В 2018 Маск вынуждено покидает пост председателя совета директоров после скандала, спровоцированного его заявлением о намерении снова сделать Tesla частной компанией.

В 2019 открыт первый завод за пределами США — Gigafactory в китайском Шанхае.

31 августа 2020 года Tesla провела сплит ценных бумаг: каждую «старую» акцию обменяли на 5 новых. 21 декабря ЦБ компании включены в «корзину» индекса S&P 500.

Арсенал основных производственных мощностей таков: два автозавода — во Фримонте и в Шанхае, площадка по выпуску аккумуляторов в Неваде и фабрика по производству солнечных батарей в штате Нью-Йорк. Ведется строительство еще двух автосборочных заводов — в Берлине и в Техасе.

У компании собственная сеть зарядных станций для электромобилей — Supercharger. Она охватывает основные автомагистрали США и развивается в Западной Европе, Китае, Японии и Австралии.

Чтению предпочитаешь видео? Тогда это для тебя! Смотри видеоформат статьи.

Выводы и мнение о компании

Хотя Тинькофф на первый взгляд выглядит бенефициаром текущего кризиса, как один из крупнейших банков, не попавших под санкции, на финансовых показателях это пока не сильно отражается. При этом банк уже стоит около 2.5-3 капиталов, что на фоне того же Сбербанка за ~0.5 капитала выглядит недешево – вряд ли Тинькофф сможет поддерживать ROE на уровне х3-5 от Сбера, чтобы оправдать такую разницу в оценке.

Кроме того, головная компания Тинькофф на Кипре, крупнейшим акционером стал Потанин, и не очень понятно, какая будет стратегия у банка – будет ли он переезжать в Россию или постарается сохранить зарубежную прописку в расчете на то, что она может пригодиться в светлом будущем. Если переезда в Россию не будет, то и дивиденды банк не сможет платить, что будет ограничивать потенциал для его переоценки. Наконец, есть риск, что санкции продолжатся и Тинькофф попадет под новую волну (судя по динамике последних месяцев это риск стал немного меньше, но его нельзя исключать).

В итоге, ожидал более сильного отчета от Тинькофф, с текущей динамикой и по текущей оценке пока не готов рассматривать акции для покупки. Но будет интересно посмотреть на результаты за Q4 и полный год, продолжу следить за банком, возможно в какой-то момент все-таки возникнет интересный момент для открытия позиции.

Заключение

Отвечая на поставленный в заголовке вопрос «Tesla — «пузырь» или «ракета»?», мы приходим к выводу, что акции компании с фундаментальной точки зрения действительно являются классическим «пузырем» на рынке акций. Предприятие, продающее всего 0,5 млн автомобилей в год, не может стоить как все остальные автопроизводители вместе взятые, ведь их совокупный выпуск в десятки раз превосходит ее объемы производства.

Данный вывод не означает, что акции Tesla ожидает скорый обвал. «Пузыри» могут надуваться очень долго, и вложения в них способны приносить высокую прибыль. Приведенный выше консенсус-прогноз аналитиков отражает их предположения, что в перспективе ближайших 12 месяцев котировки этих бумаг останутся в районе текущих уровней. Однако опасность инвестирования в «пузырь» состоит в невозможности предсказать момент, когда именно он лопнет.

С презентацией в pdf-формате вы можете ознакомиться по этой ссылке.

Дисклеймер. Инвестирование в любые финансовые активы сопряжено с риском потери капитала. Ничто в настоящем тексте не может считаться инвестиционной рекомендацией или предложением покупать/продавать какие-либо финансовые инструменты. За все свои действия на фондовом рынке каждый инвестор несет всю полноту ответственности самостоятельно.

Итоговый вывод и рекомендации

На наш взгляд, акции Tesla фактически превратились в «хайповый» спекулятивный инструмент, очень сильно оторванный от своей реальной стоимости, и стали для спекулянтов неким аналогом биткоина. Это сравнение тем более справедливо, что 8 февраля 2021 года Tesla сообщила о покупке биткоина на $1,5 млрд, тем самым поставив свои ценные бумаги в некоторую зависимость от динамики котировок этой криптовалюты.

Как и любой спекулятивный инструмент, акции Tesla отличаются высокой волатильностью и хорошо подходят для краткосрочной игры на колебаниях цен, в том числе на новостях вокруг самой компании, ее CEO Илона Маска, а теперь и криптовалюты биткоин.

Однако в роли инструмента для долгосрочного инвестирования эти бумаги выглядят ненадежно. В качестве дивидендного актива их рассматривать нельзя — компания не выплачивает дивиденды. С фундаментальной точки зрения ее бумаги стоят слишком дорого даже для «акций роста».

Сейчас Tesla — безусловный лидер рынка электрокаров, но он пока находится лишь на ранней стадии развития. Далеко не всегда пионеры новой отрасли выживают на более поздних этапах. А если и выживают, то редко удерживают пальму первенства.

Среднесрочные, а тем более долгосрочные перспективы Tesla и ее акций столь неопределенны и окружены такими высокими рисками, что их нельзя рекомендовать в качестве актива для инвестирования на текущих ценовых уровнях.

Мультипликатор P/E показывает, что при нынешних объемах чистой прибыли компании понадобится свыше тысячи (!) лет, чтобы окупить свою стоимость, в то время как обычно инвестиции в автомобильные компании окупаются в среднем за 45 лет. С учетом пятилетнего прогноза по росту чистой прибыли в расчете на одну акцию (EPS), справедливая цена для акций Tesla сейчас находится в районе $40 за ЦБ.