Кто и как сможет вывести свои активы с СПБ Биржи

Торги иностранными активами на бирже на данный момент приостановлены. Обещанного возобновления торгов 6 ноября не произошло, не начались они и 13 ноября. При этом временная лицензия OFAC формально разрешает завершить отношения с биржей и вывести активы до 31 января 2024 года. Проблема в том, что это касается инвесторов, которые не попали под санкции и сделки с которыми одобрит американский регулятор.

Без проблем после возобновления торгов можно будет вывести акции и ETF, купленные на бирже Гонконга за гонконгские доллары – эти бумаги хранятся за пределами США в «дружественном» депозитарии.

Когда можно будет вывести американские и европейские бумаги (и можно ли будет вообще это сделать), станет известно по итогам переговоров СПБ Биржи с контрагентами. Если OFAC не разрешит вывести активы клиентов в рамках временной лицензии, то инвесторам придется обращаться в ведомство индивидуально с запросами на разблокировку.

И такие запросы обрабатываются долго – от года и больше, без гарантий успеха.

Предыстория вопроса

В прошлом году санкции западных стран практически сломали бизнес СПБ Бирже. Ведь акции, которыми мы с вами торговали, хранились через две цепочки:

- первая — через Bank of New York Mellon;

- вторая – через наш Национальный депозитарий и Евроклир.

В итоге санкции сломали вторую цепочку. Часть бумаг, правда, оставалась незаблокированной и торговалась во внутреннем российском периметре. Сделки проводились внутри нашей инфраструктуры между российскими инвесторами. А первая цепочка, которая через США, работала. Но и тут не всё было так гладко.

Первый раз по инвесторам и СПб Бирже ударили из США, а второй раз — из России. В начале июня прошлого года ЦБ выпустил указ о том, что заблокированные бумаги надо перевести на неторговые счета. То есть, по сути, тоже заблокировать.

Получается так: инвестор, покупая бумаги в России, получал УЖЕ заблокированную бумагу. Выглядит все это не очень красиво. Один из главных вопросов к СПБ Бирже у инвесторов – почему торги такими акциями сразу не прекратили?Через пару недель биржа решила реабилитироваться. Она обрадовала инвесторов тем, что предоставит доступ к азиатским рынкам, а именно — к акциям с гонконгской фондовой биржи. Это все прекрасно работало с прошлого июня по март этого года. Но тут ЦБ обязал предупреждать о том, доступ к каким бумагам дается через недружественные юрисдикции. И что вы думаете? Оказалось, что часть бумаг с гонконгской биржи тоже имеет в своей цепочке недружественные депозитарии. Биржа сама это признала, составив список таких бумаг. Получается, что пока ЦБ не взялся за это дело, больше полугода инвесторы торговали Гонконгом с примерно теми же рисками блокировок, что и по западным бумагам.

При этом многие бумаги торговались так же, как и раньше. И многих это заставляло удивляться: как так? У нас санкции, у нас абсолютно расстроенные отношения с США, у нас ушли Виза и Мастеркард, у нас одну половину акций заблокировали сначала чужие, а потом свои. А тут целый пул акций спокойно торгуется: покупай, продавай, делай что хочешь. И СПб биржа спокойно работает, не под санкциями, все путем! Наверное, думали инвесторы, СПБ Биржа знает что делает? Наверное, как-то обезопасилась? Может, есть политическая договоренность? Может, есть план на случай, если что-то пойдет не так и санкции введут?

Оказалось, никакого плана не было. Во всяком случае, мы делаем такой вывод, исходя из всего, что сейчас происходит.

🏦Минусы и риски

— Кто рассчитывает на дивиденды, то их пока в ближайшие годы биржа не собирается выплачивать, помним, что это компания роста) Было бы нелогично проводить размещение для привлечения капитала, так называемый cash-in, чтоб из него потом выплачивать дивиденды.

— Около 60 пулов ликвидности по американским бумагам, это все конкуренты. Вся глобальная система мировых бирж это конкуренты. Кто даст лучшую ликвидность, лучшее время торгов или вовсе круглосуточное время торгов, больше инструментов и т.д. тот и будет в числе победителей.

— Конкуренция с Московской биржей, которая кстати подала недавно иск к СПБ бирже, за то что она не «хочет» делится маркетдатой с ними) Мосбиржа тоже начинает наращивать торги иностранными акциями, правда в рублях и конечно ей далековато до того количества акций, которое предоставляет СПБ биржа, но все же… Ассортимент акций на Московской бирже гораздо менее интересен частным инвесторам, даже после введения торгов иностранными ценными бумагами, СПБ Биржа не теряет свои позиции.Торги иностранными акциями за рубли, считаю моветоном.

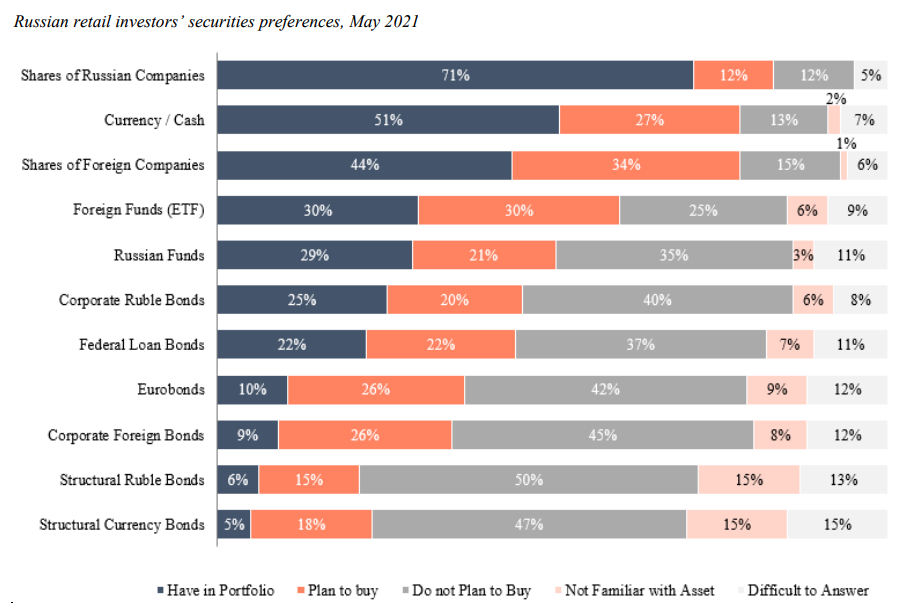

— По состоянию на май 2021 года, по данным РБК, акции российских компаний были наиболее распространенным инвестиционным активом среди российских розничных инвесторов. 71% российских розничных инвесторов владеют акциями хотя бы одной российской компании, а 12% планируют приобрести акции хотя бы одной российской компании. Мы считаем, что ключевой причиной инвестирования в акции российских компаний является то, что эти бренды и компании хорошо известны россиянам. Респонденты указали, что предпочитают удобство, связанное с отсутствием необходимости подавать декларации о дивидендах, потенциальную прибыль от роста стоимости недооцененных российских компаний, высокие дивиденды и возможность приобретать акции российских компаний в рублях. Эти преимущества отметили более трети россиян, опрошенных РБК.

— Всевозможные регуляторные риски.

— Если что-то пойдет не так с IPO на Nasdaq. Биржа в в этом плане действует грамотно для себя, разбив размещение на две части. Подготовка размещения на Nasdaq занимает порядка 6-9 месяцев, если за это время что-то пойдет не так, рынки рухнут, Китай «покажет зубы» Тайваню, ФРС, инфляция и т.д., получается что хотя б как-то но уже деньги привлекли для развития.

— Компания может столкнуться с замедлением темпов роста активности инвесторов, в 2020 году был наплыв частных инвесторов на биржу. В 2021 рост продолжается, но что будет в 2022?

— Исходя из заявлений представителей регулятора – им не нравится, что люди с помощью льготных ИИС покупают иностранные акции. Возможно будут некоторые ограничения, которые заберут часть оборота у СПб биржи.

— Повышение процентных ставок и переток людей обратно в банковские депозиты, там доходность все таки как-то гарантирована. Не думаю, что это будет массовое явление тем более среди «молодых» во всех отношениях инвесторов-трейдеров.

На Петербургскую биржу наложили санкции. Что теперь будет с иностранными акциями?

Об этом сообщили в пресс-службе компании. Организация учитывает иностранные ценные бумаги и денежные средства всех категорий участников торгов, — уточнили специалисты. Известно, что санкции затронули активы большого количества неподсанкционных физлиц.

Спокойно ждем официальных подробностей», — призвал он. В то же время аналитик раскритиковал биржу за избранную ею политику молчания. То, что биржа заняла политику молчания, это огромная, невероятная ошибка», — считает Коган. Ко второй половине дня в публичном поле стали появляться догадки, что это было.

То сообщают о том, что в картотеке АС Москвы зарегистрирован иск о банкротстве, и на этом фоне акции биржи просто рухнули. То сама биржа всё опровергает, утверждая, что у нее всё прекрасно и стабильно. ЦБ, вам нужно моментально реагировать на такие ситуации, когда кто-то желает сильно раскачать ситуацию. Про цели, если это всё действительно искусственно созданная информационная атака, писать не буду, кому следует, разберутся», — отреагировал в своем телеграм-канале депутат Госдумы Валерий Селезнев. При этом и биржа, и регулятор до вечера хранили гробовое молчание. Его неожиданно прервали в арбитражном суде.

Определением от 27. Дело, вопреки другим сообщениям СМИ, из картотеки не исчезло, но там появилась новая информация. Вероятно, о возвращении заявления. Затем Банк России пообещал проанализировать произошедшее, включая действия участников рынка с ценными бумагами ПАО «СПБ Биржа», с точки зрения нарушения требований законодательства о противодействии использованию инсайдерской информации и манипулированию рынком. Там заверили, что средства инвесторов в случае банкротства торговой площадки находятся в безопасности. При этом законодательством предусмотрено, что имущество, находящееся на клиринговом счете, в конкурсную массу не включается.

Таким образом, инвесторы не несут рисков обращения взыскания на их средства в случае банкротства биржевой площадки», — сообщили «Фонтанке» в пресс-службе регулятора.

Затем каждый из них самостоятельно распределит их между своими клиентами. В «СПБ Банке» добавили, что продолжают вести переговоры с контрагентами из «дружественных» юрисдикций. Они подразумевают блокировку активов и запрет на сотрудничество с американскими компаниями.

Что будет делать СПБ Биржа в условиях санкций? Именно под его руководством она превратилась из небольшой компании во вторую в России биржу.

Горюнов сам принял решение оставить пост, его сменил первый заместитель генерального директора Евгений Сердюков. Еще в день официального вступления в должность он объявил, что СПБ Биржа теперь будет придерживаться новой стратегии и сфокусируется на торгах с расчетами в рублях, а не в иностранной валюте. По итогам было решено, что расчеты по сделкам, заключенным 1 и 2 ноября, начнутся с 17 ноября. Также биржа продолжает искать пути решения проблемы совместно с иностранными контрагентами. Сейчас с самыми большими проблемами столкнулись те инвесторы, которые продали акции и вывели деньги до введения санкций, а именно 1 и 2 ноября. Эти сделки не считают закрытыми, поскольку финальный расчет проходит на второй день.

Брокеры сразу предупредили, что будут взимать комиссию с инвесторов до тех пор, пока биржа не закроет подвисшие расчеты. Председатель комитета Госдумы по финансовому рынку Анатолий Аксаков рассказал , что СПБ Биржа в условиях санкций может переориентироваться на торговлю новыми инструментами взамен иностранных акций: криптовалюту и ценные бумаги компаний, который также находятся под санкциями. Кроме того, биржа рассматривает вариант торговли на внешних рынках дружественных России стран. Аксаков пояснил, что в России есть компании, которые, как и биржа, попали под западные санкции, но при этом готовы выпускать ценные бумаги и другие активы.

Что случилось

В понедельник, 7 ноября, СПБ Биржапредоставила возможность заключать сделки с частью заблокированных ранее иностранных ценных бумаг. Это стало возможно благодаря договоренностям площадки с иностранным институциональным инвестором, который обменял равное количество бумаг, в цепочке хранения которых нет Национального расчетного депозитария (НРД), на бумаги тех же эмитентов с участием НРД. После этого полученные бумаги были переведены на торговые разделы. Дисконта при обмене не возникло, поскольку это депозитарные операции, а не сделки купли-продажи.

По данным СПБ Биржи, стоимость размороженных в результате сделки активов по состоянию на 19 октября оценивалась в $312 млн. Генеральный директор СПБ Биржи Роман Горюнов ранее рассказал «РБК Инвестициям», что общий объем доступных инвесторам бумаг составит примерно 10% от заблокированных ранее активов.

Первоначально планировалось, что бумаги будут разблокированы 31 октября, в списке тогда было 680 наименований. Однако позднее биржа назвала новую дату разморозки активов, а число эмитентов сократилось до 674. Из перечня убрали «Яндекс», Ozon, ЦИАН, HeadHunter, Softline и X5 Group.

СПБ Биржа указывала, что от инвесторов не потребуется каких-либо действий. Бумаги были распределены между брокерами пропорционально доли таких активов, которые ранее попали на неторговые счета профучастников. После этого брокеры на свое усмотрение распределили полученные бумаги между своими клиентами.

Источник на финансовом рынке рассказал «Коммерсанту», что причиной переноса даты разблокировки бумаг стали разногласия между ЦБ и профучастниками относительно их распределения. В частности, регулятор настаивал, чтобы в процессе не были ущемлены права инвесторов, которые из-за небольшого портфеля рискуют не получить активы при пропорциональном распределении.

🔔 Дисклеймер

Решения принимаются инвестором самостоятельно. Информация, представленная здесь, не является индивидуальной инвестиционной рекомендацией, а упоминаемые финансовые инструменты могут не подходить вам по инвестиционным целям, допустимому риску, инвестиционному горизонту и прочим параметрам индивидуального инвестиционного профиля. При подготовке представленных материалов была использована информация из источников, которые, по мнению автора, заслуживают доверия. При этом данная информация предназначена исключительно для информационных целей, не содержит рекомендаций и является выражением частного мнения. Невзирая на осмотрительность, с которой автор отнесся к составлению этой страницы, автор не дает никаких гарантий в отношении достоверности и полноты содержащейся здесь информации. Никто ни при каких обстоятельствах не должен рассматривать эту информацию в качестве предложения о заключении договора на рынке ценных бумаг или иного юридически обязывающего действия. Автор не несет никакой ответственности за любые убытки или расходы, связанные прямо или косвенно с использованием этой информации. Данная информация, действительна на момент ее публикации, при этом автор вправе в любой момент внести в информацию любые изменения. Результаты инвестирования в прошлом не определяют доходы в будущем. Автор предупреждает, что операции с ценными бумагами связаны с различными рисками и требуют соответствующих знаний и опыта.

Что случилось на прошлой неделе?

Вечером 2 ноября мы узнаем, что СПб Биржа попадает под самые хардкорные санкции США из всех, какие только есть — в SDN-лист.

После этого останавливаются торги не только американскими акциями, а вообще всеми. Штаты, Гонконг, Китай, российские бумаги, которые размещались через биржу… И даже акции самой СПб Биржи. Кстати, последний факт, чисто технически, может быть в будущем признан манипуляцией рынком.Затем начались какие-то путаные и сбивчивые заявления. Сначала о том, что активы клиентов не затронут.

Рис. 2. Объяснения СПБ биржи.

Потом — о том, что 3 ноября торгов все-таки не будет.

Рис. 4. Объявление об отсутствии торгов 3 ноября.

Потом — о том, что торги будут, но только по 30 российским бумагам и только с 14 часов по Москве.

Рис. 4. Объявление о возобновлении торгов.

И уже поздно вечером стало известно, что в понедельник торги, конечно, будут, но только акциями российских компаний.

Рис. 5. Объявление о возобновлении торговли российскими бумагами.

В итоге акции СПб Биржи, торгуемые на бирже Московской, упали более чем на 20%. Потом Мосбиржа закрыли торги акциями «коллег» и запустила дискретный аукцион. В 14 часов в пятницу торги возобновились, но лучше не стало. Бумаги биржи рухнули до 120 рублей против 160 утром четверга.

Рис. 6. Курс акций СПб Биржи.

На этом напасти не кончились. СПБ Биржу поставили перед фактом того, что она должна будет выйти из капитала казахской биржи ITS. Это, грубо говоря, казахский вариант СПБ Биржи, но до санкций.

Наконец, уже в середине пятницы от СПб Биржи стали отворачиваться брокеры. Цифра Брокер заявил, что даёт возможность клиентам закрыть маржинальные позиции по иностранным бумагам до 7 ноября. БКС повысил ставку риска по американским акциям до 100%. Отношения с биржей прервал казахский Freedom Holding.

Самое неприятное — то, что вся эта суета четко и недвусмысленно показывала: у СПб Биржи не было плана на случай, если случится SDN-лист или вообще любой форс-мажор. Казалось бы, 1,5 года живём «от санкций до санкций», можно было заранее придумать пресс-релизы, обращения, алгоритм действий… Но, судя по всему, ничего этого не было.

Может ли СПб Биржа хоть каким-то образом сохранить связь с американским рынком акций? Юристы говорят, что это практически нереально. То есть, американских акций у СПб Биржи все-таки не будет. Скорее всего, не будет и китайских акций, которые торгуются в долларах — потому что это тоже нарушение санкций и режима SDN.

🏦Отчетность

Отчетность СПБ биржи на 1П2021

— Выручка 3 млрд руб (+248% г/г)

— Прибыль 1,5 млрд руб (+342% г/г)

Судя по тому, как растут объемы относительно высокой базы 2020 года — результаты во 2П2021 будут еще лучше, чем в 1П2021.

Рост выручки 2П2021 может составить примерно 57% к 1П2021, что предполагает рост по итогам года до почти 8 млрд рублей и чистую прибыль около 4 млрд рублей по итогам 2021 года.

По итогам 2020 года количество активных счетов на платформе достигло 954 489 (рост на 498% по сравнению с 159 531 счетов на конец 2019 года).

В 2020 году объем торгов на СПБ Бирже составил около 167,3 млрд долларов США (рост на 901% по сравнению с 16,7 млрд долларов США в 2019 году), а выручка — 3 295 млн рублей (рост на 360% по сравнению с 716 млн рублей в 2019 году).

За шесть месяцев, завершившихся 30 июня 2021 года, на платформе Компании было зарегистрировано около 1,42 млн активных счетов (что на 210% больше, чем примерно 457 000 годом ранее).

Что делать инвесторам?

Теперь всё будет зависеть, возобновит ли СПб Биржа в итоге торги зарубежными бумагами, и если да, то как и когда. И мы пока рассматриваем в качестве базового сценария, что возобновит.

Хорошая новость в том, что в этот раз наши активы, по крайней мере юридически, не заблокированы. Эти санкции — санкции не против нас, как было с Евроклиром, а против самой биржи.

Более того, Министерство финансов США, вернее тот самый ОФАК, выпустило так называемую генеральную лицензию. Это такой специальный документ, который разрешает без всяких последствий закрыть операции с теми, кто попал под санкции.

Что это значит? Если санкции не запрещают инвесторам владеть бумагами, и если есть генлицензия на завершение операций с Биржей, значит, люди смогут вывести активы, а партнеры СПб Биржи — закрыть с ней сделки без последствий.

Торги на СПБ Бирже возобновятся 6 ноября. И что там будет — предсказать сложно.

Инвестор может либо ничего не делать, либо попытаться продать бумаги — но тут есть вопросы, как, когда и куда. Также можно попытаться эти бумаги куда-то из России вывести.

Если вы торгуете американскими акциями с плечами, то брокер точно попросит вас закрыть позиции, причем уже в ближайшее время. Цифра Брокер своих клиентов уже попросил, остальные наверняка скоро присоединятся.

Рис. 7. Здание Петербургской Биржи.

Важный вопрос: что делать, если брокер разорвёт отношения с СПБ Биржей до того, как вы выведете свои активы? Совет первый: не паниковать, ваши акции никуда не денутся. Надо будет просто прийти к другому брокеру, открыть счет, получить реквизиты счета депо и подать поручение старому брокеру, чтобы ценные бумаги перешли от него к новому.

Если торги откроют, от бумаг наверняка можно будет избавиться. Но, скорее всего, с дисконтами. Если не откроют — то такие возможности наверняка будут у самих брокеров. Опыт с фондами Финекса показал, что это возможно. Тот же Тинькофф Инвестиции спокойно открыл биржевой стакан. чтобы все желающие смогли продать эти фонды. Правда, за копейки.

Смотреть на это все, конечно, ужасно грустно. Но зато наш родной рынок акций от инвестора никуда не денется. Наши компании находятся в состоянии финансового голода. Кредиты для них дорогие, облигации многим не нравятся, так что все бегут на фондовый рынок.

По прогнозам Финама, в следующие 3 года нас ждет более 100 новых IPO. То есть, ввсего на бирже будут торговаться более 300 российских компаний. А российский рынок в этом году растет, сильные компании у нас есть, да еще и дивиденды платят почаще.

Есть ли будущее у СПБ Биржи

После того, как СПБ Биржа попала под санкции, оперативно сменила руководителя – новым генеральным директором вместо Романа Горюнова стал Евгений Сердюков (который и до этого долго работал в компании).

Первоочередная задача руководства – обеспечить инвесторам доступ к их активам. После этого площадка сосредоточится на торгах инвестиционными инструментами в рублях и проектами в России. Кроме того, еще есть надежды на продолжение сотрудничества с «дружественными» контрагентами, включая Гонконгскую биржу.

Акции самой СПБ Биржи после объявления о санкциях упали со 100 до 87 рублей, а потом стабилизировались на уровнях около 90 рублей за бумагу.

Первый зампред Центробанка Владимир Чистюхин заявил на форуме Finopolis-2023, что санкции угрожают жизнеспособности СПБ Биржи в долгосрочной перспективе. и что руководство площадки теперь должно будет найти новые ниши и развивать свои конкурентные преимущества:

Как разместиться на бирже

Для этого нужно пройти систему листинга на фондовой площадке

Причем неважно, насколько именитая компания, на каких площадках продает свои бумаги, если хотят торговать в Питере, то и процедуры нужно проходить именно здесь

Листинг ценных бумаг

Требования для процедуры прохождения листинга просты:

- Юридическая чистота основополагающих документов и повседневной деятельности компании.

- Постоянное проведение независимого аудита.

- Устойчивое экономическое положение.

При соответствии всем требованиям компания может пройти листинг, быть включенной в котировальный либо некотировальный списки.

Попав в листинг Санкт-Петербургской площадки, компания соглашается:

- Соответствовать требованиям закона РФ «О рынке ценных бумаг».

- Иметь зарегистрированный проспект ценных бумаг.

- Предоставлять информацию на основании законодательства России.

Переговоры о разблокировке активов

В середине декабря 2023 года СПБ Биржа выпустила сообщение, в котором рассказывает о планируемых шагах по разблокировке активов.

Так, биржа планирует начать переговоры с OFAC, предложив структуре три возможных сценария:

- сократить долю владения в СПБ Банке (депозитарии биржи), чтобы он не попадал под санкции;

- уточнить параметры временной лицензии, чтобы она позволяла выводить активы клиентов (сейчас контрагенты из США считают, что лицензия для этого не подходит);

- выдать новую лицензию, с помощью которой можно разблокировать активы.

Кроме того, клиенты могут в индивидуальном порядке подавать заявки на разблокировку активов напрямую в OFAC.

Отдельно биржа ведет переговоры с компаниями из Гоконга, чтобы разблокировать активы, купленные клиентами на Гонконгской бирже.

13 февраля 2024 года СМИ сообщили, что клиенты «Цифра брокера» получили письмо с информацией о заблокированных активах. В нем говорится, что СПБ Банк готовит официальный запрос в Минфин США, предлагая ему издать специальную лицензию для разблокировки активов участников торгов. Когда именно планируется направить запрос и как долго его будет рассматривать Минфин, не сообщается.

Активы на Московской бирже

Московская биржа нацелена на активы российских эмитентов — здесь торгуется около 250 обыкновенных и привилегированных акций. Инвесторам доступен широкий рынок долговых бумаг — более чем 2 000 федеральных и корпоративных облигаций.

Московская биржа подходит для инвестиций в биржевые фонды от разных управляющих компаний. Здесь размещены паи более 230 фондов — в том числе те, что составлены на основе индексов. Например, БПИФ УК «Альфа Капитал» по индикатору S&P 500 торгуется именно на Московской бирже.

Иностранных активов меньше, чем на бирже Санкт-Петербурга: около 400 акций и 270 облигаций. Но доступны бумаги крупнейших американских и европейских компаний. Например, акции Apple, Microsoft, Amazon. Посмотреть актуальный список можно на сайте Московской биржи в разделе «Инструменты фондового рынка».

Московской бирже принадлежит несколько ключевых индексов российской экономики. Например, в индекс «голубых фишек» MOEXBC входят активы 15 самых крупных компаний страны. На его основе УК «Альфа Капитал» составила фонд «Альфа Капитал Ликвидные акции».

В индекс и фонд входят акции «Газпрома», «Яндекса», «Магнита» и других компаний

В индекс и фонд входят акции «Газпрома», «Яндекса», «Магнита» и других компаний

Как проходят торги

Расписание основных торгов. Сделки проходят с 9:50 до 23:50 по московскому времени. Некоторые ценные бумаги допущены к дополнительной утренней сессии, которая длится с 6:50 до 9:50 — например, в это время торгуется «Газпром», «Магнит» и другие акции из индекса Московской биржи.

Расчёты. Для акций, долларовых облигаций и паёв инвестиционных фондов действует режим Т2. Расчёты по ОФЗ производят по Т1, то есть на следующий день после заключения сделки. Для российских корпоративных облигаций и иностранных долговых бумаг, номинированных не в долларах, действует режим Т0 — расчёты в день покупки или продажи актива.

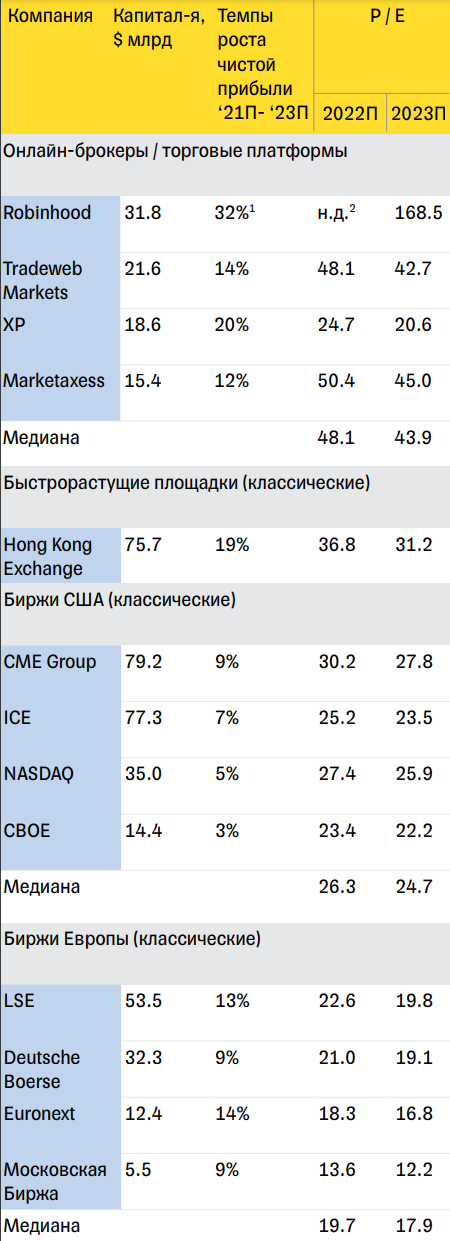

🏦Фундаментальные показатели

Мультипликаторы для молодой, а я считаю, что в том виде, в котором мы видим нынешнюю СПБ биржу, она молодая, не очень правдоподобный показатель. Тут нужно смотреть на рост выручки, а этот рост у биржи хороший. По итогам 2019 года компания зафиксировала скромный убыток в 5,9 млн рублей, а уже год спустя мы видим 1,3 млрд чистой прибыли.

По сути СПБ биржа до 2018-2019 года была почти «другой» компанией.

P/S около 10.5 и P/E около 24,5 — оценивая динамику роста 2021 года. В любом случае вполне нормально для компании с низкой базой.

За 2020 3.3 миллиарда выручки, при этом за первое полугодие 2021 в 3.5 раза больше, а за 10 месяцев в 2.9, то есть, следуя динамике, за весь год может быть примерно 9.1 миллиарда выручки, поэтому 10.5

А с сохранением темпа роста операционной и чистой маржинальности получается около 3.9 миллиардов чистой прибыли за 2021 или 42% маржи. То есть P/E 24.5. Это весьма оптимистично, но почему бы и нет, при такой большой доле фиксированных расходов, то есть растущих медленнее выручки.

Как инвестировать, чтобы не разбираться в тонкостях каждой биржи

Если нет времени разбираться в тонкостях разных бирж, попробуйте доверить средства управляющей компании. Покупать активы в портфель будут профессиональные инвесторы, которые прошли аттестацию на двух площадках и работают на каждой не первый год. Они знают всё о том, как устроены обе биржи и какую выбрать для конкретной сделки — Московскую или Санкт-Петербургскую. Управляющие будут мониторить новости компаний и учитывать часовые пояса, чтобы купить ценную бумагу наиболее выгодно. Это помогает поддерживать доходность на уровне ожиданий инвесторов.

Чтобы инвестировать в российские акции и не думать о времени сделок и рисках, УК «Альфа Капитал» предлагает стратегию доверительного управления «Альфа Российские акции». Она нацелена на акции российских компаний нефтегазовой, металлургической, энергетической и других отраслей — например, «Лукойл», «Газпром», «Роснефть». Большинство ценных бумаг стратегии размещено на Московской бирже. А благодаря индивидуальному инвестиционному счёту 13% НДФЛ с помощью налогового вычета.

Минимальная сумма вложений — всего 200 рублей

Минимальная сумма вложений — всего 200 рублей

Чтобы начать инвестировать в рамках стратегии, оставьте онлайн-заявку и заполните анкету. После первого пополнения откроют доступ к личному кабинету, где вы сможете следить за доходностью и просматривать отчёты о сделках.

Плюсы и минусы Санкт-Петербургской биржи

Основной минус — малое количество доступных для покупки активов. Поэтому ликвидность и активность торгов уступает Московской бирже. Но этот недостаток обусловлен тем, что торговля ценными бумагами большинства компаний началась в Санкт-Петербурге совсем недавно. Например, акции зарубежных эмитентов свободно продаются и покупаются всего лишь с 2014 года.

Еще один минус Санкт-Петербургской биржи — повышенный налог на дивиденды (30% вместо 10%).

К огромным плюсам можно отнести прозрачность сделок, моментальное исполнение ордеров и возможность приобрести акции зарубежных компаний через обычного брокера. Напомню, что для покупки активов на зарубежных биржах нужно обладать статусом профессионального инвестора либо открыть счет у западного брокера (чего не надо на Санкт-Петербургской площадке).

Торги иностранными акциями

С 2014 г. на Санкт-Петербургской бирже торгуются акции ведущих иностранных компаний, прежде всего американских. COCA-COLA, IBM, Alcoa, Amazon, Apple, Ford, Bank of America, Facebook — названия говорят сами за себя.

Для возможности торговать акциями зарубежных компаний были приняты изменения в законодательстве Российской Федерации. Биржа (и Санкт-Петербургская в том числе) берет на себя обязательства доводить до инвесторов все сведения, касающиеся компаний, чьи акции обращаются на торговой площадке. Для этого организована подписка на корпоративные новости и отчеты, переводимые на русский язык. Вся информация находится в публичном доступе на сайте: любой желающий может с ней познакомиться.

Предостережение о бинарных опционах и Форексе

Бинарные опционы с их обещанием несметных прибылей — обычный лохотрон. Простой пример: если торговец на фондовом или срочном рынке получил 100% прибыли на свой депозит за год или больше, то он считается очень удачливым и компетентным. А на бинарных опционах обещают по 30-40-50% с каждой сделки. Достаточно подумать, откуда у организаторов возьмется такая сумма денег, чтобы всех удовлетворить.

И самое главное: Форекс и БО не имеют ничего общего с фондовой биржей. Для доступа на ФБ нужна лицензия ЦБ РФ, которой у аферистов быть не может. Вы никогда не сможете купить акции через форекс-дилера или платформу бинарных опционов, просто потому что у них нет доступа на настоящую биржу. А то, что они предлагают под видом акций, всего лишь CFD (контракт на разницу цен), своего рода ставка на котировку.

Как получить доступ к торговле

Инвесторам и спекулянтам, чтобы иметь возможность торговать, нужно заключить договор с уполномоченным брокером. Список таких посредников есть на сайте Санкт-Петербургской биржи, где можно выбрать нужного партнера.

Брокеры предоставляют торговый терминал, через который можно следить за колебанием курса на Санкт-Петербургской бирже, выставлять заявки, следить за важными новостями, ходом торгов и своим счетом в режиме реального времени. Каждому клиенту присваивается номер торгового счета, распоряжаться которым, кроме него, никто не может.

Для терминала нужен уникальный логин и пароль. Внеся деньги на счет брокера, получив торговый счет и войдя в программу, можно совершать действия на рынке ценных бумаг. Единственное, что нужно определить, на каком сегменте будете торговать: фондовом или срочном. Для каждого из них нужен свой отдельный счет.

Как проходят торги

Торговля на Санкт-Петербургской площадке не отличается от других фондовых торгов.

Брокеры выставляют ордера, где указывают наименование ценной бумаги, их количество, цену и что они хотят сделать — продать либо купить. В зависимости от того, кого на рынке больше, желающих продать или купить, бумаги могут падать или расти в цене.

Участники

Участниками торгов на питерской бирже могут быть организации, предоставившие пакет документов. Все официальные бумаги должны соответствовать требованиям законодательства в области финансов и торговли на биржевых площадках.

В списке присутствуют крупнейшие компании:

- Финам

- Брокеркредитсервис

- Ренессанс

- Открытие.

Таким компаниям можно смело доверять свои деньги.

Особенности торговли

Биржа Петербурга изначально рассчитывала на приход индивидуальных инвесторов и частных лиц. Для этого все лоты состоят из одной акции. Можно начинать торговлю с минимумом средств. На депозите достаточно иметь от 5 до 10 тысяч рублей и получить доступ к торговому терминалу.

Расчет на то, что частные лица попробуют биржевую торговлю на вкус и захотят внести побольше денег. Низкая комиссия самой Санкт-Петербургской биржи создает возможности для частых сделок при небольшой марже.

Основная особенность Петербургской биржи — здесь задействован институт маркет-мейкеров. По-другому — уполномоченных брокеров. Эти посредники обязаны создавать ликвидность на рынке, выставляя ордера на покупку или продажу, если нет предложения от других инвесторов или спекулянтов. Таким образом, любой торгующий на Санкт-Петербургской площадке может быть уверен, что его заявка будет удовлетворена по рыночной цене.

🏦Что в итоге

Начнем с того, что лично для меня это одно из самых интересных и перспективных размещений за всю мою инвесторскую жизнь, даже после IPO я готов буду в долгосрочной перспективе докупать акции уже на вторичке.

Эту историю роста бумаги в портфеле я хочу начать со дня написания обзора и продолжать ее на протяжении нескольких лет. Я точно решил для себя, что эту акцию я покупаю в портфель всерьез и надолго.

Помните, что любой человек который придет на фондовый рынок, он неминуемо будет зависеть от брокера и биржи.

Драйверов роста у СПб биржи на данный момент хватает – добавление Гонконга, Австралии, Европы, привлечение брокеров с Индии, Ближнего Востока, запуск деривативов (фьючерсы и опционы) на иностранные акции, развитие торгов евробондами, IPO российского бизнеса на СПБ бирже.

Хороший акционерный состав, основные акционеры – брокеры типа Тинькофф, БКС, ВТБ и прочие.

На мой взгляд должно получится неплохое IPO, я принимаю решение принять участие в первичном размещении. Надеюсь, что к моменту размещения на Nasdaq сделаем +50% в среднесроке.

Дата окончательной цены (Прайсинг): 19 ноября 2021 года.

Дата начала торгов акциями СПб биржи: 19 ноября 2021 года.

Дата, когда инвесторы с IPO получат акции СПб биржи (Т+2): 23 ноября 2021 года.