Какой будет моя пенсия?

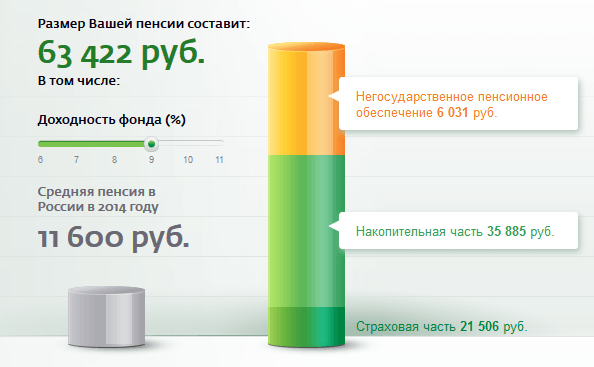

Для примера решил наглядно показать, какую пенсию я получу по предварительному расчету онлайн-калькулятора на сайте пенсионного фонда РФ. Исходные данные такие: я – 30-летний мужчина, который 1 год прослужил по призыву, буду работать 40 лет за зарплату в 100 000 рублей и каждый месяц исправно буду вносить по 500 рублей на накопительную часть. В итоге, в 60 лет у меня накопится 9 миллионов рублей, а моя пенсия составит всего 63500 рублей.

Не густо, учитывая, что я столько лет привыкал жить на 100 000, да и запросы мои к старости увеличатся, то есть я хочу получать еще больше, но никак не меньше в 2 раза. В другом НПФ мне уже обещают при таких же данных и вовсе 33 229 руб, что вообще наталкивает меня на размышления, а нужна ли мне такая пенсия. Поэтому, я уже занимаюсь тем, чтобы обеспечить себе нормальное благосостояние. О том, как я это делаю, вы можете узнать в моей статье «от работы по найму до финансовой независимости».

Как производится расчет пенсии в НПФ?

Принципы расчета пенсии при переводе в НПФ остаются те же, что и при оформлении у государства. К ним относятся такие факторы:

- чем дольше вы работали за свою жизнь, тем больше ваша пенсия;

- чем больше была ваша зарплата, тем больше ваша пенсия;

- чем больше вы работали на службе у государства, тем больше ваша пенсия;

- чем позже вы обратились за пенсией, тем больше ваша пенсия.

Любые изменения на протяжении всей трудовой деятельности – увольнение, повышение оклада, декретный отпуск и т.д., влияют на размер пенсии. Вы можете даже просчитать какую пенсию будете получать, но только примерно, так как в жизни всякое бывает.

Как выбрать НПФ

В НПФ тоже есть показатель, аналогичный банковским ставкам. Это доходность

Но первым делом всё же обращайте внимание на срок работы пенсионного фонда, а также на то, есть ли он в реестре ЦБ. Лучше выбирать НПФ, открывшиеся ещё в 90-х годах

Помимо доходности учитывайте рейтинг НПФ (например, агентства Эксперт РА) и прогнозы.

Позитивный означает, что возможность повышения рейтинга в ближайшем будущем велика, негативный говорит об обратном.

Ещё один критерий – объёмы пенсионных накоплений и резервов, а также количество клиентов

Важно и то, кто учредил фонд. Гораздо больше доверия вызывают НПФ, созданные крупными игроками рынка

Это Сбербанк, ВТБ, Лукойл, Газпром.

Рейтинг НПФ России

По данным ЦБ в пятерку наиболее доходных на начало года входят:

|

Наименование НПФ |

Доходность, % |

|

Алмазная осень |

14,50 |

|

КИТ Финанс |

12,89 |

|

Телеком-Союз |

12,81 |

|

Магнит |

12,70 |

|

Промагрофонд |

12,67 |

Данные РА «Эксперт» отличаются. Агентство признало лидерами:

- Газфонд Пенсионные накопления – до 2017 года в рейтингах не участвовал, объем резерва – 307 554 млн. руб, выплачено – 5504517 тыс. руб., количество участников – 239753 человек;

- Сбербанк – отличается привлекательной инвестиционной политикой: сниженные риски и высокая доходность. Основа инвестиций – депозиты, ценные бумаги, гособлигации. Каждому клиенту выдается подробный отчет;

- Волга-Капитал – доходность – 13, 69%, накопления –2 718 тыс. руб, количество клиентов – 42 276;

- Нефтегарант – доходность – 11,88%, почти половину портфеля инвестиций составляют банковские депозиты;

- РГС – доходность 11,77%, активы и средства резерва распределяются на банковских счетах (49,38%), в облигациях хозобществ РФ (10%), на депозитах (27,84%) и в ценных бумагах государства(12,7%) .

Организации имеют рейтинг А++, что говорит об их стабильной работе.

Нибольшее количество клиентов имеют негосударственные фонды: Сбербанк, Будущее, Лукойл-Гарант, РГС, Сафмар.

Сам факт вхождения в рейтинг свидетельствует о том, что НПФ действуют официально и именно к ним нужно обращаться для заключения договора.

Специалисты настоятельно рекомендуют определиться с негосударственным фондом, что дает возможность увеличить накопительную часть, а значит и размер получаемых в старости выплат. В нынешних условиях за рейтингом выбранного НПФ нужно следить. Но вместе с тем ПФ РФ предупреждает, что менять страховщика и переводить свои накопления чаще одного раза в пять лет сегодня не выгодно. Это повлечет за собой снижение сумм и приведет к потерям инвестиционного дохода.

Могут ли НПФ лишить лицензии и что делать клиенту, если это произошло

Государственное разрешение на осуществление деятельности НПФ может быть отозвано в случае выявления нарушений в деятельности такой организации. Но опасаться этого не стоит, поскольку все средства гражданина в сохраненном виде вернутся в ПФР. При этом целым останется и инвестиционный доход (при его наличии).

Гражданин, которого коснулась подобная ситуация, вправе не предпринимать никаких действий. В этом случае все средства будут находиться под управлением ПФР и передаваться для инвестирования в организацию по своему определению. Также за застрахованным остается право выбрать иной НПФ, который продолжит управлять его накоплениями. При выборе нового управляющего стоит взвесить его надежность и доходность.

Итак, негосударственные фонды по управлению пенсионными накоплениями россиян являются одним из инструментов формированиями последними своих будущих доходов. Деятельность фондов строго регламентирована законодательством и застрахована. Максимальный риск для граждан при выборе этого способа накопления заключается в отсутствии инвестиционного дохода. При этом гражданин всегда имеет возможность поменять один фонд на другой или перевести средства из государственного управление под управление НПФ.

Кто отвечает за нашу пенсию?

Кому доверить формирование своей накопительной пенсии – вопрос довольно сложный из-за своей неоднозначности. На сегодняшний день существует 2 основных варианта:

- Государственный Пенсионный Фонд (ГПФ). Вариант для ленивых. Если никаких значительных событий мирового масштаба в мире финансов не произойдет и с рублем ничего не случится – вы гарантированно получите малюсенькую пенсию.

- Негосударственный Пенсионный Фонд (НПФ). Вариант для продвинутых. Вы выбираете одну из частных компаний (их много), которая обязуется копить и инвестировать ваши средства для получения наибольшей прибыли. Вы точно также будете получать малюсенькую пенсию, но скорее всего немного в большую, чем в государственном фонде.

Как выбрать банк

Если будущий пенсионер решил накапливать деньги на вкладе, нужно выбрать надёжное учреждение со стабильным финансовым рейтингом, которое участвует в системе страхования вкладов. Это значит, что размещённые на счёте средства вернут клиенту, даже если банк прогорит. Правда, не более 1,4 млн руб.

Конечно, первое, на что следует обращать внимание после надёжности – это размер ставки, но важны и дополнительные условия. К примеру, некоторые банки заявляют высокие ставки, но на дополнительные взносы начисляют проценты из расчёта 0,01% годовых

В итоге клиент получает далеко не то, на что рассчитывал. Так работает ТКБ.

Где найти негосударственный накопительный фонд

Итак, где находится Государственный Пенсионный Фонд, понятно. Это система из районных, городских и областных отделений, отвечающая требованиям к структуре гос.организаций. Где искать НПФ?

Перевести свои накопления можно в любой, но лучше выбирать тот, что надёжнее. Они отличаются степенью известности, начисляемым процентом и тд. Общее правило одно: снять деньги можно только по достижению пенсионного возраста и официальному начислению трудовой или социальной пенсии.

Однако, при всей политике государства в отношении накопительной части пенсии, НПФ остаются непопулярными, и добровольных отчислений происходит сравнительно мало. Почему? Потому что граждане не привыкли вкладывать заработок неизвестно куда на непонятно длительный срок. Копить на старость – это до сих пор не модно, хотя пенсионная реформа началась ещё в 2000 году. За 20 лет облик «типичного пенсионера» из старушки в платочке с копейками в ладони превратился в работающего и активно отдыхающего гражданина с целями, надеждами и мечтами. Но россияне по-прежнему не верят негосударственным фондам и не пользуются возможностью отложить на будущее.

Как образуется пенсия?

Если вы уже начали интересоваться, какая вас ожидает в будущем пенсия, изначально стоит понять, из чего именно она формируется. Существует две части оклада по завершению трудовой деятельности:

- Cтраховой минимум. На размер этой части пенсии мы повлиять никак не можем. Этот стандартный минимум ежегодно регулируется государством, исходя из изменений уровня прожиточного минимума и данных о среднестатистической зарплате. Выплачивается такая пенсия даже тем, кто ни разу в своей жизни не работал. Кстати, передать ее на управление в НПФ вы не можете – она в любом случае формируется в ГПФ.

- Накопительная часть. А вот эта часть и является предметом для размышлений, кому передать ее в управление для осуществления инвестирования. Она складывается из ежемесячных отчислений вашим работодателем с вашей же зарплаты.

Перевод пенсии в НПФ

Оформить начало инвестиционной деятельности в свою безбедную старость могут все, кто имеет официальный стабильный доход и родился позже 1967 года. Чтобы начать инвестирование в накопительную часть, потребуется оформить зеленую карточку СНИИЛС (страховой налоговый индивидуальный лицевой счёт), если вдруг у вас её ещё нет.

Дальше выбираем подходящий НПФ. Для этого лучше всего просмотреть рейтинг всех существующих фондов в разных источниках. Ппричем на втором сайте предложены данные, на основе разных принципов классификации. Заходим на сайт подходящих на первый взгляд и ищем там онлайн-калькулятор. Вводим данные и смотрим на результат.

После того, как приняли решение в пользу одной конкретной компании – идем в ближайший ее офис и подписываем договор, указывая там сразу и предпочтительную схему выплаты. Последний этап – относим копию этого договора и пишем заявление в ГПФ, чтобы подтвердить им, что мы самостоятельно приняли решение о переводе своей накопительной части в НПФ и хотим, чтобы все отчисления производились на такой-то лицевой счет.

После того, как вы получите подтверждение, вы сможете самостоятельно контролировать размер ваших инвестиционных вложений, просматривая информацию в предоставленных фондом ежегодных отчетах или же непосредственно на сайте компании, где обычно все данные о доходности открыты для публичного просмотра.

Плюсы и минусы государственного пенсионного фонда

Рассматривая положительные и отрицательные стороны деятельности ПФР, специалисты отделываются парой предложений, говоря о плюсах фонда, и одним – о минусах.

Приводим их дословно:

- достоинством государственного фонда является надежность – полностью отсутствуют риски потерять накопления;

- регулярная индексация, привязанная к инфляции.

К недостаткам относят низкую доходность хранящихся в ПФР средств.

Если говорить о плюсах, то они изложены точно и даже при большом желании больше не найти. А вот с минусами нужно разбираться.

1. Говоря о низкой доходности, работники социальных служб или лукавят, или вообще не понимают, о чем идет речь. Ведь уровень доходности отложенных в ПФР средств никак не влияет на пенсию жителей страны. В нормативных документах нет ни одного слова, привязывающего размер пенсионных выплат к прибыли ПФ, прокручивающего деньги населения через ВЭБ.РФ.

Доходность влияет только на количество сотрудников фонда, их зарплаты и здания-дворцы. Судя по тому, что наблюдается на местах – с получением прибыли все нормально: огромный штат, большие зарплаты, здания лучше газпромовских.

2. Во всех развитых странах пенсионные накопления принадлежат вкладчику. Он их имеет право завещать или полностью вывести в любое время. Суммы там немаленькие. Например, в США рабочий, не белый воротничок, а именно трудяга, при выходе на пенсию имеет на счету пенсионного фонда около 750,0-1500,0 тыс. долларов США, что позволяет раскатывать по всему миру без забот или обеспечить финансово свою семью после смерти.

Различие в пенсионном обеспечении наглядно показывает такой курьезный случай из юридической практики США. Вдова полковника ВМФ получала за мужа большУю, даже по меркам американцев, пенсию. В 80-тилетнем возрасте ей захотелось выйти замуж за 40-летнего нелегального иммигранта-украинца. Брак был зарегистрирован. Через 5 лет женщина умирает. Пенсию за погибшего полковника, после судебных разбирательств, правительство Соединенных Штатов было вынуждено выплачивать вдовцу.

В России такое возможно? Здесь даже прямые наследники не могут получить из государственного фонда оставшуюся часть пенсионных накоплений. Вот и все отличие. Это минус и притом жирный.

3. Информация о деятельности фонда полностью закрыта. Узнать, куда и на каких условиях вложены деньги фонда, не получится ни при каких обстоятельствах.

4. Нельзя получить данные и о состоянии лицевого счета пенсионера. Информацию выдают только при переводе средств в негосударственный фонд. Здесь даже объяснять ничего не нужно. Ведь, зная суммы, подтвержденные выпиской из фонда, наследники могут пытаться через суд получить невыплаченную часть пенсионных накоплений. А так — нет бумаги, нет дела.

5. Огромный штат фонда никак не соответствует качеству обслуживания. Даже создается впечатление, что чем больше сотрудников, тем сложнее добиться своего.

6. Отсутствие официального договора между фондом и клиентом ставит последнего в бесправное положение.

Что такое НПФ,направления деятельности

Первым документом, регламентирующим деятельность подобных организаций, стал Указ Президента РФ №1077, подписанный в 1992 году. Он определял, что сформированные НПФ не зависят от системы Пенсионного фонда государства и могут осуществлять пенсионные выплаты гражданам. При этом структурам запрещено заниматься коммерцией с целью получения прибыли. Частные фонды несли ответственность за сохранность доверенных им целевых денежных средств. Контроль деятельности осуществляли специально созданные государством инспекции.

Через 6 лет вступил в силу ФЗ-75, который действует до настоящего времени. Его появление фактически стало одним из первых шагов по преобразованию пенсионной системы России. В стране появилась принципиально новая, смешанная модель, включающая государственное и частное пенсионное обеспечение.

Учредителями НПФ могут стать юридические лица и коллектив граждан. Зарегистрированная организация не может заниматься иными видами деятельности, помимо негосударственного пенсионного обеспечения. Ее активами становятся взносы участников. Существуют формы фондов:

- открытые для участников – граждан, не объединенных местом или характером работы;

- корпоративные, созданные юридическим лицом-работодателем (или несколькими) для своих работников;

- профессиональные, в которых учредители и участники связаны по роду деятельности.

Структуры после государственной регистрации включаются в Госреестр финансовых учреждений. Являются независимыми от государства и не несут ответственности по его обязательствам.

Негосударственная пенсия – что это такое

Просто так человек не может принести часть денег и направить на свой счёт во благо будущего. Но можно участвовать в программах софинансирования. В недалёком будущем это станет проще, как и назначение выплат из накопленного.

Основная задача государства – перенаправить вектор народа и объяснить, что на государственную пенсию в развитых странах не живут. Это было преимущество Советского Союза, наряду с бесплатным образованием и лечением, а так же всяческой поддержкой социально незащищённых слоёв населения. В современных реалиях государство не может обеспечить пенсионеров безбедной жизнью, поэтому о будущем довольствии по старости нужно думать задолго до наступления нетрудоспособного возраста.

Плюсы негосударственных фондов:

- Возможность накопить любую сумму и в дальнейшем распорядиться ею по своему усмотрению;

- Возможность увеличивать вклад не только своими собственными деньгами, но и за счёт процентов, которые банк начисляет за право пользоваться деньгами до момента, пока они не будут выведены.

Минусы:

- Высокий риск потерять накопления;

- От будущего пенсионера требуется высокий уровень сознательности и понимания механизмов социального обеспечения.

Что будет, если НПФ обанкротится?

К сожалению, нет гарантии, что в этом случае вы вернете все ваши отчисления и инвестиционный доход. Накопления в системе ОПС (сумма взносов без инвестиционного дохода) застрахованы государством, а отчисления на дополнительные пенсии — нет. После отзыва лицензии начинается процедура ликвидации фонда. Если фонд участвовал в системе ОПС, ликвидацию проводит Агентство по страхованию вкладов (АСВ); если же НПФ занимался только дополнительными негосударственными пенсиями — то учредители фонда.

В ходе этой процедуры оценивают активы фонда: ценные бумаги, в которые были вложены пенсионные средства, недвижимость и все остальное имущество, а затем распродают их. Весь процесс может занять много времени — больше года.

В случае добровольных пенсий вырученные деньги распределяют в строгой очередности. Сначала их делят между клиентами НПФ, которые уже получают пожизненную пенсию. Затем между теми, кто вышел на пенсию и планировал получать ее в течение определенного количества лет (так называемая срочная пенсия). Оставшиеся деньги распределяют между теми, кто еще только копит, — пропорционально размеру их средств на счетах фонда. В самую последнюю очередь фонд выполняет обязательства перед компаниями, которые перечисляли в этот НПФ деньги за своих сотрудников.

Если активов фонда окажется недостаточно или их не удастся быстро продать по справедливой цене, вернуть свои деньги в полном объеме не получится. Сколько конкретно вам выплатят, зависит от того, сколько активов фонда смогут перевести в реальные деньги.

Порядок выплат зависит от того, получаете ли вы уже дополнительную пенсию и какую именно:

-

если вы начали получать дополнительную пожизненную пенсию, вам назначат новый фонд. АСВ или учредители НПФ проведут конкурс и выберут фонд, который предложит максимальные пенсии для клиентов обанкротившегося НПФ. Ваши средства переведут в этот НПФ, и вы продолжите получать пенсию там, но, возможно, в меньшем размере;

-

если вы уже вышли на пенсию и планировали ее получать в течение определенного количества лет, то вас ждет одна разовая выплата. В идеале она должна быть равна размеру выкупной суммы, правила расчета которой описаны в договоре с фондом. Но стоит быть готовым к тому, что выплата будет меньше;

-

если вы еще не начали получать пенсию и только копили деньги в НПФ, вам также выплатят вашу долю от оставшихся активов одной суммой.

Поэтому так важно тщательно выбирать фонд. Постарайтесь максимально диверсифицировать риски, комбинируя разные финансовые инструменты для накоплений, чтобы сделать старость комфортной и обеспеченной

Что такое накопительная часть пенсии

Согласно действующей системе формирования пенсионных прав работодатель ежемесячно обязан производить отчисления на пенсионное страхование работников:

- 16% – идёт на страховую компоненту (или выплаты нынешним пенсионерам);

- 6% – на накопительную часть пенсии.

Эту сумму не стоит путать с НДФЛ 13%, который ежемесячно удерживается из заработка работников. Взносы в ПФР платятся сверх зарплаты из кармана работодателя.

Главной особенностью накопительной части пенсии является возможность её увеличения благодаря грамотному инвестированию в ликвидные активы, а также право на передачу накопительной части пенсии по наследству. Тогда как страховая часть, хотя формально остаётся на лицевом счёте гражданина, постоянно обесценивается под влиянием инфляции.

Действующий порядок распределения пенсии на накопительную и страховую действовал до 2013 года. Когда дефицит Пенсионного фонда достиг колоссальных масштабов (более 1 трлн.руб.) чиновники стали искать пути для его сокращения. При этом задача стояла в увеличении поступлений в ПФР, не повышая пенсионный возраст.

Первоначально «закрыть дыры» в ПФР предполагалось за счёт двухкратного повышения страховых взносов для ИП с 2013 года. Однако на практике это привело к закрытию практически 500 тыс. ИП и к сокращению поступлений в ПФР.

Чиновники отмечали, что во многом формированию дефицита Пенсионного фонда способствовали обязательные отчисления на накопительную часть, которые нельзя было расходовать на выплаты нынешним пенсионерам. Тогда было решено «бороться» именно с накопительной частью.

До сентября 2013 года в России реализовывалась стратегия по снижению взносов на накопительную часть пенсии с 6% до 2% в пользу страховой. Такое снижение с 2014 года ожидало всех тех, кто не переведёт свои накопления в НПФ. Когда большинство россиян, проголосовало «за» сохранение накопительной части в размере 6%, чиновники и вовсе отменили её всем «молчунам».

Всего за перевод своих накоплений в НПФ в 2013 году высказалось более 24 млн. россиян моложе 1967г. Однако, несмотря на оказанное россиянами доверие НПФ, денег они так и не получили. В 2014-2016 годах накопительная часть пенсии была заморожена Правительством. Продлится мораторий и на 2023 год. Все взносы работодателей сейчас идут на страховую часть.

Первоначально заявлялось, что мотивация моратория благая – обеспечить сохранность накоплений. Все НПФ за это год обязаны были пройти процедуру акционирования и лицензирования для того, чтобы отстоять своё право распоряжаться пенсионными накоплениями россиян с 2015 года. Но потом стало ясно, что без продления моратория ПФР просто нечем будет платить нынешним пенсионерам.

Предполагалось сделать крайним сроком для перехода в НПФ 2015 год. Но так как накопительная пенсия до сих пор заморожена заявление о переводе накоплений в НПФ можно подать и сегодня.

Что и в каком случае стоит выбирать

Как видно из общей направленности материала, автор полностью топит за негосударственные структуры. При этом никакой дискредитации госорганов. Как их можно опорочить, если «государство – это я, ты, мы все вместе, от Калининграда до Камчатки». Но будем объективны и рассмотрим, что выбрать, ПФР или НПФ для формирования будущей пенсии исходя из чисто меркантильных интересов.

Сразу отметим, выбор фонда – личное дело гражданина РФ. Требовать от него работать с ПФР или с НПФ не имеют права ни работодатель, ни банки при оформлении договоров кредитования (у ВТБ и Сбербанка есть свои НПФ).

С финансовой стороны в 2020 г. однозначно выгодней иметь дело с негосударственным фондом. Но, выбирая держателя пенсионных накоплений, нужно учитывать:

- рейтинг фонда (обновляется 2 раза в год, посмотреть можно, например, здесь). Желательно выбирать с индексом ruAAA, самым высоким, говорящим о стабильности и надежности НПФ. Можно выбрать и с более низкой рейтинговой оценкой – у них положение все равно является стабильным. Только низкие оценки, у которых индекс состоит из одной или нескольких букв «В», сигнализируют о возможной неустойчивости;

- финансовые показатели за отчетный период, в том числе размер дохода клиентов – говорят об эффективности управления денежной массой;

- величину собственных средств – чем больше капитал, тем лучше;

- количество клиентов – говорит о доверии населения к структуре, но не защищает от возможных рисков потерять накопленную часть пенсионных накоплений;

- прозрачность работы;

- уровень обслуживания;

- отзывы экспертов и клиентов.

Как понять, выгодно ли мне это?

Вообще, надо взять калькулятор, запастись терпением и посчитать: сколько готовы вносить, какая зарплата, сколько лет до пенсии, какой плюс-минус доход обещает НПФ, что прогнозируется по инфляции… Фонды публикуют на своих сайтах калькуляторы доходности сбережений. Можно воспользоваться этим инструментом, но нужно будет все равно немного додумать: добавить процент от государства, прикинуть инфляцию. Тоже довольно занудно. Финтолк уже посидел с калькулятором в обнимку и все посчитал.

Те, кто немного старше или моложе, тоже успеют весьма выгодно вложить деньги. В любом случае, стоит помнить. Доходность программы за первые три года — 100 %. Такого гарантированного дохода не дает ни один другой инструмент. Но с другой стороны, НПФ копят достаточно консервативно. Если вы прекрасно чувствуете себя на бирже и сами знаете, во что вложиться, чтобы собрать максимум — возможно, ПДС не для вас.

Негосударственные пенсионные фонды: преимущества

1. Возможность человека влиять на будущий размер своих пенсионных выплат. Пожалуй, самое главное преимущество НПФ — возможность самостоятельно, сопоставив свои потребности и возможности, определить, какие выплаты вкладчик будете получать из фонда. То есть, по сути, человек может сам определить размер взносов, которые он будет выплачивать фонду и, соответственно, размер своей будущей пенсии. Государственные пенсионные программы такой возможности не предусматривают.

2. Возможность получать пенсию из нескольких источников. Своего рода диверсификация источников пассивного дохода, что, непременно, окажет положительное влияние на состояние личных финансов. Участие даже в одном негосударственном пенсионном фонде дает возможность получать две пенсии: государственную и собственную. Также любой человек может участвовать сразу в нескольких НПФ, что еще сильнее диверсифицирует источники получения пенсии.

3. Защита от неблагоприятных государственных пенсионных реформ. В нынешнее время никак нельзя быть уверенным в том, что будет даже через 5 лет, не говоря уже про 10, 20, 30, 40 лет. Сейчас в разных странах проводятся всевозможные пенсионные реформы, которые в большинстве случаев ужесточают условия выхода на пенсию и уменьшают размеры пенсионных выплат в сравнении с реальной инфляцией. Поэтому никогда нельзя точно утверждать, какую государственную пенсию вы будете получать через десятки лет, будете ли вы получать ее вообще, и на покрытие каких затрат ее будет хватать. Преимущества негосударственных пенсионных фондов в том, что, как минимум, размер пенсии и год начала выплат можно довольно точно спрогнозировать.

4. Государственное регулирование деятельности НПФ. Все негосударственные пенсионные фонды обязаны соблюдать действующее законодательство страны, иметь все необходимые разрешительные документы для ведения своей деятельности и являются подотчетными государству. Это выступает одним из факторов надежности, снижающих риски вложения средств в НПФ.

5. Налоговые льготы. Одним из преимуществ негосударственных пенсионных фондов являются льготы при налогообложении, причем, не только для непосредственных участников фонда, но и для работодателей, отчисляющих туда взносы. Сумма взносов в НПФ, как правило, исключается из налогооблагаемого дохода вкладчика и работодателя. Более точную информацию о налоговых льготах участников негосударственных пенсионных фондов нужно изучать в актуальном налоговом законодательстве страны.

6. Прозрачность деятельности фонда. Как правило, вкладчики НПФ имеют доступ к информации по своим личным счетам. Администратор фонда ежегодно предоставляет всем участникам сведения о том, сколько взносов внес вкладчик, сколько выплат он получил, какая инвестиционная прибыль ему начислена и т.д.

7. Инвестиции только в высоконадежные активы. Негосударственный пенсионный фонд инвестирует капитал только в самые надежные финансовые инструменты, перечень которых определен на законодательном уровне, что минимизирует риски их частичной, а, тем более, полной потери.

8. Раздельное хранение, учет и использование активов фонда. НПФ ведет свою деятельность таким образом, что разные функции осуществляют разные финансовые институты, и это сокращает риски мошенничества. Например, средства фонда хранятся на банковских счетах, инвестиционную деятельность ведет компания по управлению активами, а учет и распределение прибыли между вкладчиками и выплаты вкладчикам осуществляет администратор фонда. При этом каждая из этих структур подотчетна государству и его контролирующим органам.

9. Пенсионные накопления передаются по наследству. Пенсионные накопления вкладчиков НПФ переходят по наследству, что является неоспоримым преимуществом негосударственных пенсионных фондов перед государственным. Так что, в случае непредвиденной смерти участника фонда, его пенсионные сбережения не присвоит себе государство или сам фонд, а получат наследники.

10. Возможность перевести средства из одного НПФ в другой или в ПФ государства. Законодательство о НПФ во многих странах предусматривает такую возможность. То есть, в случае возникновения каких-то проблем или опасений, касающихся перспектив развития фонда, вкладчик может перевести свои взносы из одного негосударственного фонда в другой или же в государственный пенсионный фонд на условиях, оговоренных в пенсионном контракте.

Это были основные преимущества негосударственных пенсионных фондов. Но, как известно, всегда есть и обратная сторона медали. Теперь давайте рассмотрим основные недостатки НПФ.

Можно ли сменить НПФ?

Договор с НПФ — это не пожизненный контракт. Фонд можно сменить в поисках большего дохода или из опасений за устойчивость своего НПФ. Правила смены фонда по обязательному государственному пенсионному страхованию едины и определены законом. А по добровольным пенсиям — прописаны в договоре с конкретным фондом. И эти условия выхода из личного пенсионного плана стоит заранее внимательно изучить.

Во всем мире НПФ — главный источник «длинных денег» для экономики. Поскольку контракты с ними рассчитаны на много лет, фонды могут инвестировать средства в долгосрочные проекты с повышенной доходностью.

Но у этого есть и оборотная сторона: если вы хотите забрать деньги до окончания договора, фонд может получить убытки. Поэтому все НПФ заранее оговаривают порядок расчета выкупной суммы, то есть денег, которые вам вернут, если вы захотите выйти из пенсионного плана раньше времени.

Вы можете остаться без инвестиционного дохода за несколько лет или вообще за все время. А иногда вы получите даже меньше, чем внесли. Такие детали надо выяснять заранее.

Пенсия для тех, кто не хочет выбирать

Любой работающий гражданин Российской Федерации моложе 1967 года рождения отчисляет со своей заработной платы в фонд пенсий 22%. 16% из них предназначены на выплату средств в счет текущих пенсий, то есть тем, кто является пенсионером на сегодняшний день, а оставшиеся 6% составляют накопительную часть, формирующую будущий пенсионный резерв для самого трудящегося. Эта доля принадлежит работнику, и он вправе распорядиться ею, как ему будет угодно, в том числе и инвестировать.

Если гражданин не хочет принимать никакого решения по поводу этих 6% своей будущей пенсии, это также его право. В этом случае средства, отчисляемые в накопительную часть пенсии, присоединяются к страховой и по умолчанию переходят в распоряжение государственного Пенсионного фонда (ПФР).

Эти деньги также инвестируются, но уже без ведома и выбора работающих граждан. Инвестиции производятся управляющей компанией Внешэкономбанка (ВЭБа).

Для «молчунов» – граждан, никак не проявивших свою волю относительно накопительной доли пенсионных отчислений, – доступен расширенный портфель инвестиций ВЭБа, в который входят:

- ценные бумаги, выпускаемые государством;

- корпоративные ценные бумаги банков РФ, на которые государство предоставляет гарантию;

- ценные бумаги по ипотеке;

- рублевые и валютные банковские депозиты;

- международные облигации.

ОБРАТИТЕ ВНИМАНИЕ! Если работающий гражданин РФ остался «молчуном» до 31 декабря 2015 года, он лишается права распоряжаться своей накопительной частью пенсионных денег, которая автоматически присоединяется к страховой

Как устроен НПФ

Отвечая на вопрос: что такое нпф, нужно сказать, что каждый фонд, находящийся на территории России, имеет строго определенную структуру. Его верховным отделом руководства является совет. Он состоит из всех создателей и директоров фонда.

Помимо этого обязательно работу компании контролирует попечительский совет, в который входят официальные делегаты вкладчиков. Именно они безвозмездно занимаются защитой интересов будущих пенсионеров.

По истечению каждого года деятельности, НПФ обязан предоставить всю имеющуюся отчётность на проверку независимым экспертам. После чего она публикуются на официальном сайте организации вместе с решением экспертов.

Обратите внимание, что помимо всех выше перечисленных проверок, все НПФ обязаны постоянно проходить актуарную оценку, которая определяет жизнеспособность организации и возможность выполнения ею возложенных на нее обязательств по пенсионному страхованию и формированию будущей пенсии граждан. Благодаря этому, можно сказать, что НПФ ‒ это организации, которые в состояние полноценно вести свою деятельность и предоставлять вкладчикам качественный спектр услуг

Благодаря этому, можно сказать, что НПФ ‒ это организации, которые в состояние полноценно вести свою деятельность и предоставлять вкладчикам качественный спектр услуг.

Как выбрать НПФ и заключить договор

Выбор компании, управляющей обязательными или добровольными отчислениями на будущую пенсию, остается правом самого гражданина.

Он может осуществлять его по целому ряду критериев:

- надежность по оценкам рейтинговых агентств;

- количество вкладчиков и договоров с застрахованными гражданами;

- доходность;

- источники инвестирования;

- уровень доверия к учредителям;

- наличие офиса поблизости к застрахованному;

- удобство использования личного кабинета на сайте компании и др.

Справка! Государство не составляет рейтингов фондов, лишь Центральный Банк публикует ежегодный отчет об их деятельности, в котором, в числе прочего, фигурирует информация о результатах инвестирования пенсионных накоплений.

10 лучших организаций по доходности и надежности

По результатам деятельности за 2018 год наибольший доход своим вкладчикам в результате вложения их денег принесли в порядке уменьшения следующие фонды:

- ГАЗФОНД пенсионные накопления.

- ГАЗФОНД.

- Сургутнефтегаз.

- Стройкомплекс.

- Ингосстрах-Пенсия.

- Согласие.

- Межрегиональный НПФ «АКВИЛОН».

- ТРАДИЦИЯ.

- ВТБ Пенсионный фонд.

- Газпромбанк-фонд.

Информация представлена по материалам сведений, публикуемых Банком России на официальном сайте ведомства.