На что влияет КР и зачем он нужен

Кредитный рейтинг предназначен не только для упрощения алгоритма кредитования, он решает и другие задачи. Во-первых, оценка благонадежности помогает отслеживать «финансовое здоровье». Поэтому КР поможет гражданам в самоконтроле в отношении количества и периодичности оформляемых займов. Например, если на выплату обязательств перед финансовыми учреждениями у вас уходит более половины зарплаты, то высокая долговая нагрузка будет на лицо, как итог — отрицательное решение кредитора.

Во-вторых, КР помогает выявлять мошенников еще на начальном этапе, поскольку он наглядно отражает все действия клиента, касающиеся получения кредитных средств. В-третьих, КР способствует повышению уровня финансовой грамотности граждан. За счет оценки поведения удастся выработать эффективную стратегию использования в жизни только правильных финансовых привычек.

Похожие термины

|

Кредитный рейтинг ААА Наивысший возможный рейтинг, который присваивается облигациям эмитента кредитно-рейтинговыми… |

А-Кредит Наивысший кредитный рейтинг, который может быть присвоен заемщику кредитором. Кредиторы… |

|

Standard&Poor’s — S&P Standard&Poor’s — S&P — дочерняя компания американской корпорации McGraw-Hill,… |

Мудис Moody’s является дочерней компанией Moody’s Corporation, которая занимается присвоением… |

Кредитный рейтинг ААА

Наивысший возможный рейтинг, который присваивается облигациям эмитента кредитно-рейтинговыми…

А-Кредит

Наивысший кредитный рейтинг, который может быть присвоен заемщику кредитором. Кредиторы…

Standard&Poor’s — S&P

Standard&Poor’s — S&P — дочерняя компания американской корпорации McGraw-Hill,…

Мудис

Moody’s является дочерней компанией Moody’s Corporation, которая занимается присвоением…

Шкала международных кредитных рейтингов

В зависимости от кредитного рейтинга того или иного международного агенства, используется та или иная шкала кредитного рейтинга. К счастью, для большинства агентств она очень схожа и отличается незначительно обозначениями. Ниже я приведу расшифровку обозначений для трех рейтингов — S&P, Fitch и Moody’s.

Обозначения и расшифровка агенства S&P

Рейтинговые оценки агенства S&P имеют буквенное обозначения от AAA до D:

- Оценкой AAA отмечаются наиболее надежные страны с необычайно высокими возможностями выплаты долгов.

- AA+, AA и AA- обозначают страны с очень высокой кредитной надежностью

- A+, A и A- характеризуют страны с высокой степенью надежности кредитоспособности

- BBB+, BBB и BBB- — платежеспособность страны удовлетворительна

- BB+, BB и BB- — экономическая нестабильность может повлиять на способность выплат страной

- B+, B и B- — страна кредитоспособна, но негативные экономические условия с высокой вероятностью это изменят

- CCC+, CCC, CCC- — страна имеет трудности со своей платежеспособностью, возможность выплат долгов зависит от благоприятной экономической конъюнктуры

- CC и C — по сути пред дефолтное состояние страны, серьезные проблемы с выплатами

- SD — страна отказывается от части своих обязательств (Ограниченный дефолт)

- D — стране объявлен дефолт, страна отказывается от большинства выплат.

Как и для большинства других рейтингов оценки от AAA до BBB считаются инвестиционными и привлекательными. Страны с оценками ниже оцениваются как спекулятивными и высокорискованными для вложений, а их ценные бумаги считаются мусорными.

Обозначения и расшифровка агенства Fitch

У агенства Fitch аналогичные расшифровки как и у агенства S&P, единственной отличие это обозначение состояния ограниченного дефолта помечается отметкой RD. Все остальное абсолютно идентично с шкалой S&P.

Обозначения и расшифровка агенства Moody’s

Шкала агентства Moody’s имеет схожие оценки с двумя с предыдущими с небольшими изменениями:

- Оценкой Aaa отмечаются наиболее надежные страны с необычайно высокими возможностями выплаты долгов и минимальным кредитным риском

- Aa1, Aa2 и Aa3- обозначают страны с очень высокой кредитной надежностью и низким кредитным риском.

- A1, A2 и A3 характеризуют страны с высокой степенью надежности кредитоспособности, низкий кредитный риск

- Baa1, Baa2 и Baa3 — платежеспособность страны удовлетворительна, умеренный кредитный риск

- Ba1, Ba2 и Ba3 — экономическая нестабильность может повлиять на способность выплат страной, существует определенный кредитный риск

- B1, B2 и B3 — страна кредитоспособна, высокий кредитный риск, спекулятивные обязательства

- Caa1, Caa2, Caa3 — долговые обязательства чрезмерно низкого качества с очень высоким риском

- Ca — пред дефолтное состояние страны, серьезные проблемы с выплатами

- C — стране объявлен дефолт, страна отказывается от большинства выплат.

Виды

Многие новички, которые ещё ни разу не оформляли заявку на займ денежных средств, задаются вопросом: «А что значит кредитный рейтинг?» Это специальная оценка физических, юридических лиц, коммерческих организаций на наличие способности выполнять в полной мере финансовые обязательства в установленные, оговорённые сроки. Его составляют специализированные агентства при помощи специальной компьютерной программы.

На сегодняшний день существует несколько разновидностей скорингов:

- Расчёт баллов. С их помощью можно проследить количество взятых займов, их сроки погашения и прочее. В этом случае кредитный скоринг оценивается от 2 (минимальных) до 5 (максимальных) баллов.

- Мошенничество. Таким образом определяется, является ли заёмщик мошенником.

- Заявки. Это помогает узнать о кредитоспособности клиента. Зачастую этот вариант активно применяется в различных МФО, которые специализируются на выдаче экспресс-займа.

- Поведение клиента. Оценивается платёжеспособность, банковский работник определяет максимальный лимит на выдачу денежных средств.

Какой кредитный рейтинг считается хорошим? Среднестатистическим КР во всех банках, в том числе и в Сбербанке, считается наличие 3 баллов и выше. В этом случае банковскому пользователю может быть выдан займ в виде небольшой суммы на хороших условиях. При желании получить больше денежных средств будьте готовы к назначению высокой процентной ставки. Почему агентство может выдать плохой результат? Это происходит в том случае, если у заёмщика были несвоевременные выплаты задолженностей, большое количество негативных кредитных историй и прочее. Ознакомиться с образцом можно на официальном сайте специализированных компаний.

Fitch

Fitch впервые присвоило кредитный рейтинг России 7 октября 1996 года: «BB+» (самая высокая ступень неинвестиционного уровня). Незадолго до дефолта 17 августа 1998 года рейтинг был понижен до «BB-«, а затем до «B-» и, наконец, 27 августа до «CCC» (чрезвычайно спекулятивные облигации). Восстановление экономики России после дефолта привело к повышению рейтинга до «B-» 8 мая 2000 г. 18 ноября 2004 г. Fitch впервые присвоило России инвестиционный уровень: «BBB-«. Самый высокий рейтинг («BBB+» с положительным прогнозом) российские облигации имели с 25 июля 2006 года по 9 ноября 2008 года. В ноябре 2008 года прогноз был сменен на негативный, 4 февраля 2009 года рейтинг был понижен до «BBB» с негативным прогнозом. 22 января 2010 года прогноз был изменен на стабильный с сохранением рейтинга, 8 сентября 2010 года — на положительный, 16 января 2012 года — на стабильный. На фоне кризиса на Украине и вступления Крыма в состав РФ Fitch 21 марта 2014 года изменило прогноз на негативный, 9 января 2015 года из-за падения курса рубля и цен на нефть рейтинг РФ был понижен до «BBB-» с негативным прогнозом. 14 октября 2016 года агентство изменило прогноз на стабильный, а 23 сентября 2017 года — на позитивный. С тех пор прогноз и рейтинг не менялись.

Аттестат зрелости: как узнать свою кредитную историю и рейтинг

Отличие кредитной истории от кредитного рейтинга (скоринга)

Можно ли доверять кредитным рейтингам

Для присвоения рейтинга агентства создают кредитные комитеты, а также чётко прописывают процедуры и методику присвоения рейтинга. Агентства рискуют репутацией: если эмитент с высоким рейтингом допустит дефолт, это может привести к оттоку клиентов, а в некоторых странах — и к судебным разбирательствам.

Крупные компании стараются получить рейтинг от большего числа агентств. Высокий рейтинг позволяет им занимать деньги под меньший процент. За рейтингами публичных компаний можно следить на их официальных сайтах или сайтах кредитных агентств.

При этом даже если у компании нет рейтинга, это не обязательно значит, что она находится в тяжёлом финансовом положении. Для некоторых, особенно небольших компаний получение рейтинга может стоить слишком дорого, какобъяснялглава «Эксперта РА».

Каковы шансы заёмщика без кредитного рейтинга

Данные для формирования кредитных историй начали целенаправленно собирать не так давно (да и современная банковская система в России довольно молода).

Первое кредитное бюро в стране появилось только в 2005 году, рассказал «Секрету» старший вице-президент, директор департамента управления рисками банка «Ренессанс Кредит». После этого число россиян с кредитной историей начало расти, а банки стали терять интерес к кредитованию людей, у которых её нет.

Опрошенные «Секретом» эксперты по-разному оценивают долю ссуд, которые выдают заёмщикам без кредитного рейтинга. По мнению Григория Шабашкевича, она составляет не более 5% от общего объёма одобренных займов. Примерно такой же показатель — 5–10% — наблюдается на микрофинансовом рынке, отметил Роман Макаров. А вот генеральный директор и основатель инвестиционной платформы Crowd money Магомед Абазалиев убеждён, что таких ссуд может быть больше, но точно меньше одной трети.

«Кризис и пандемия повлияли на все аспекты жизни граждан, в частности, всё больше людей стали обращаться за кредитными средства, а среди них всё больше тех, кто ранее не испытывал подобной нужды. За последние годы доля кредитных договоров, заключённых с заёмщиками без кредитной истории, демонстрирует постоянный рост. Думаю, если ситуация в экономике не изменится, доля заёмщиков без кредитной истории, привлекающих заёмные средства впервые, будет расти и составит около половины от общего числа», — уверен он.

Все опрошенные «Секретом» специалисты убеждены: хуже иметь плохой кредитный рейтинг, чем не иметь его вообще. По мнению председателя правления Международной конфедерации обществ потребителей (КонфОП) Дмитрия Янина, человек без кредитного рейтинга может претендовать даже на крупную ссуду, но в таком случае банк может потребовать оформить поручительство или залог в качестве обеспечительной меры. При этом ставка по такому кредиту необязательно будет повышенной, особенно если заёмщик может подтвердить хороший уровень официального дохода (в каждом случае его будут определять индивидуально).

Кредитную карту действительно можно оформить — на всякий случай, — но это вовсе не обязательно, добавил директор департамента рынков капитала Accent Capital Андрей Аржанухин.

«Тут в большей степени работает здравый смысл: например, если вы никогда не пользовались никакими кредитными продуктами, но вдруг решили взять ипотеку или автокредит, то при наличии адекватных сумме займа параметров вполне можно на это рассчитывать», — подчеркнул при этом Аржанухин.

На практике шансы на ссуду у заёмщиков с нулевой кредитной историей выше в «своих» банках, то есть тех организациях, где они до этого открывали накопительный или брокерский счет или оформляли дебетовую карту с постоянным оборотом, дополнила Ольга Жидкова из «Банки.ру»

Важно понимать, что плохой кредитный рейтинг исправить сложнее, чем создать его с нуля. А банкам проще довериться новому человеку, чем уже известному — но ненадёжному

Коллаж: «Секрет фирмы», depositphotos.com

Что означают баллы из кредитного рейтинга

Кредитный рейтинг сегодня.

С развитием рынка капитала спрос на профессиональные рейтинговые услуги растет. Растущее число участников рынка, предлагаемые типы финансовых инструментов и инвестиционные возможности создают сложную систему взаимоотношений и отношений, часто со значительным риском. Поэтому все больше и больше предприятий решают ужесточить свои инвестиционные критерии. Что выражается, в частности, во введении запрета на покупку бездокументарных долговых ценных бумаг (без рейтинговой оценки). Кредитные рейтинговые агентства подчиняются не только предприятиям, инвестиционным фондам, но и органам государственной власти и местного самоуправления.

Сегодня присвоение рейтинга рейтинговым агентством часто является необходимым условием для эмитентов (компаний, местных органов власти и стран) получить доступ к источникам капитала на финансовых рынках. Отсутствие рейтинга подрывает доверие инвесторов к эмитентам, увеличивая инвестиционный риск, который должен отражаться в премии за риск, и, следовательно, процентная ставка или дисконт, предлагаемые при получении долга, должны быть выше.

Как узнать свой кредитный рейтинг

Отслеживание кредитной истории поможет снизить риски мошенничества, своевременно узнать о технических просрочках, ошибках и изменении рейтинга, если вам нужно улучшить рейтинг для получения нового кредита.

Узнать кредитную историю потенциального клиента банк может только с его разрешения — вы даете согласие на это, когда оформляете заявку на кредит.

Узнать ПКР можно на сайте бюро кредитных историй или сайте банка, если он предоставляет такую услугу.

На сайте бюро кредитных историй. В России действует несколько БКИ, и чтобы узнать, где именно хранится ваша история, достаточно сформировать заявку на «Госуслугах» — для этого нужно иметь подтвержденную учетную запись.

Заявка будет обработана в течение рабочего дня, но часто это занимает не более получаса. Список БКИ будет доступен в личном кабинете, он содержит реквизиты организаций и ссылки для перехода в личные кабинеты.

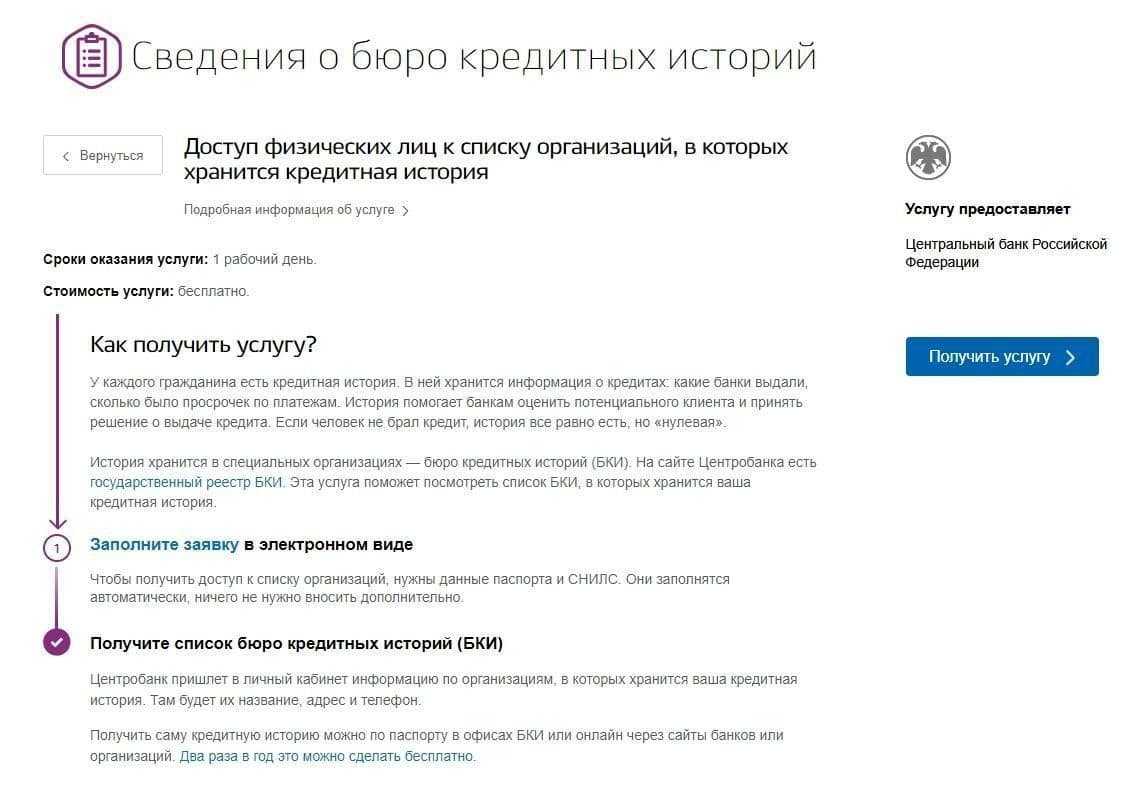

Предложение услуги отправки запроса в БКИ на сайте «Госуслуги»

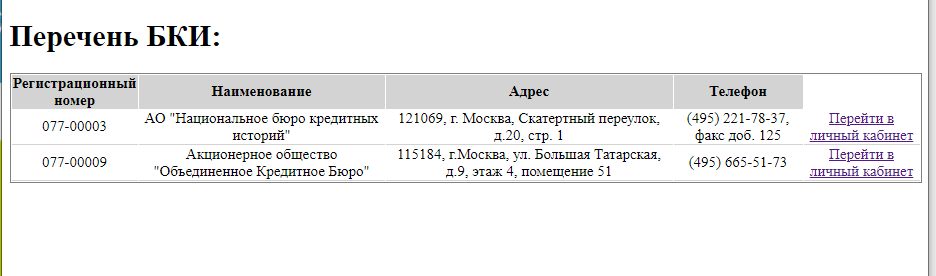

Пример перечня БКИ из отчета «Госуслуг»

Для получения сведений необходимо авторизоваться или зарегистрироваться на сайте БКИ. В зависимости от бюро нужно заполнить регистрационную форму либо пройти авторизацию через «Госуслуги» или с помощью ID некоторых банков. После этого станет доступен выбор услуг.

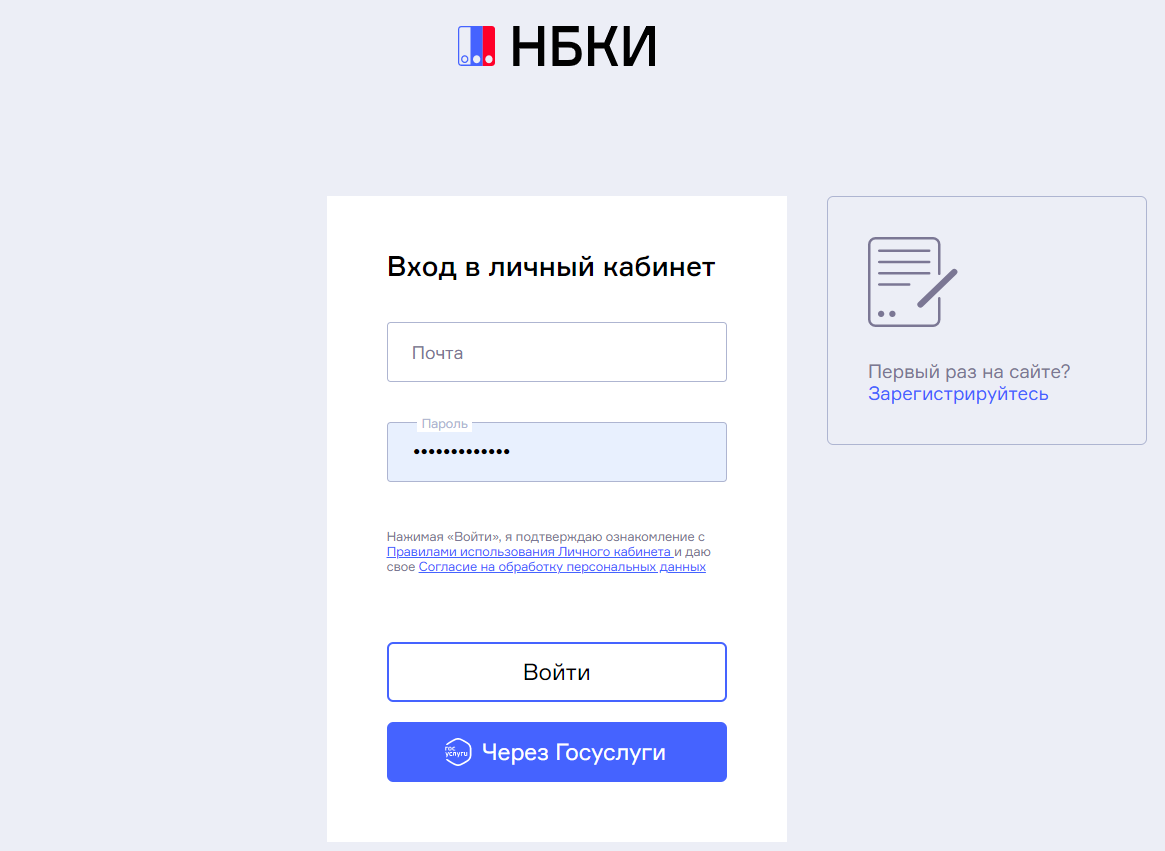

Форма авторизации на сайте НБКИ

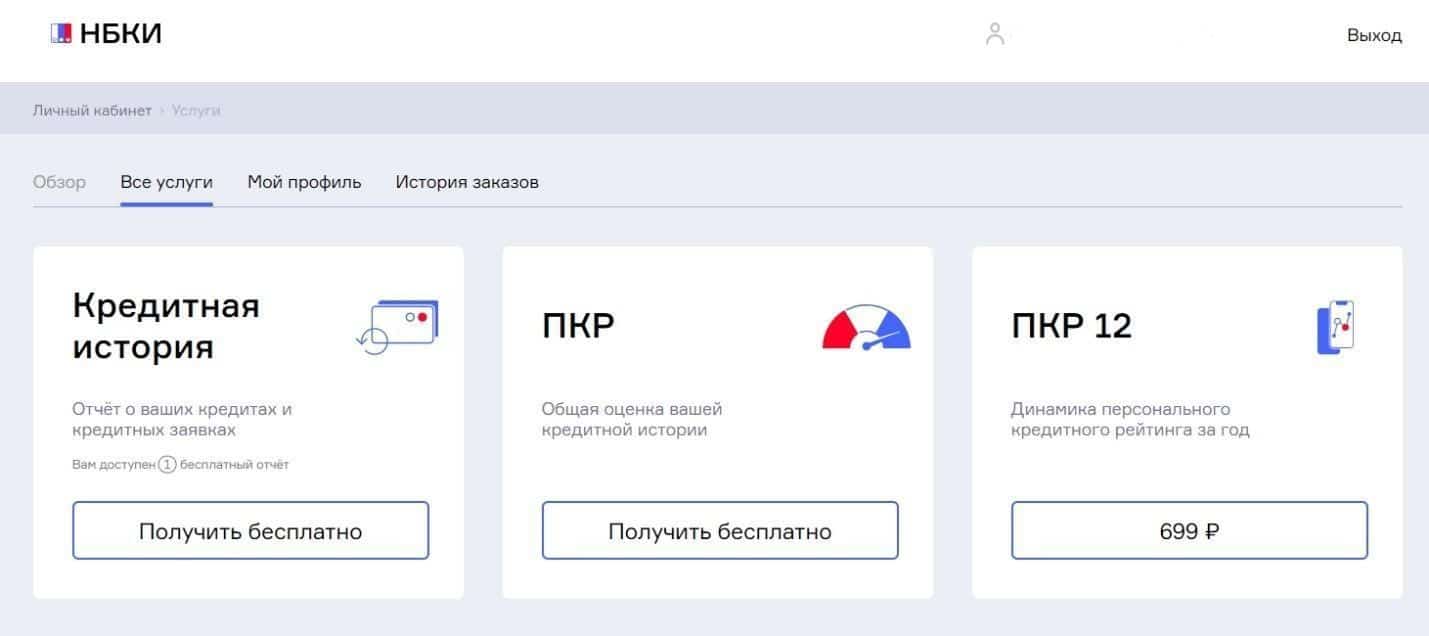

Выбор услуг на сайте кредитного бюро АО «НБКИ»

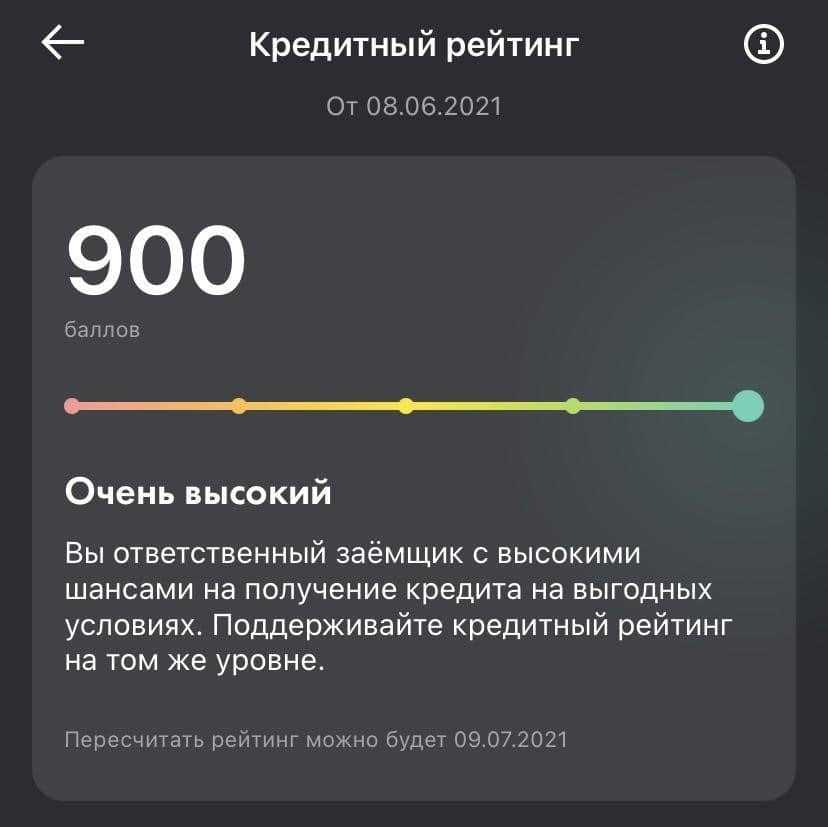

На сайте банка. Некоторые банки предоставляют услугу оценки кредитного рейтинга. Например, узнать рейтинг можно в Райффайзен-Онлайн, но этот рейтинг говорит об оценке качества клиента с точки зрения именно Райффайзенбанка, а не банковского рынка в целом. Оценка производится по методологии банка с учетом данных бюро кредитных историй, но не только их, а результат выражается в баллах от 0 до 900. Запрос можно делать бесплатно неограниченное количество раз, но не чаще одного раза в месяц.

Результат запроса кредитного рейтинга в приложении Райффайзен-Онлайн

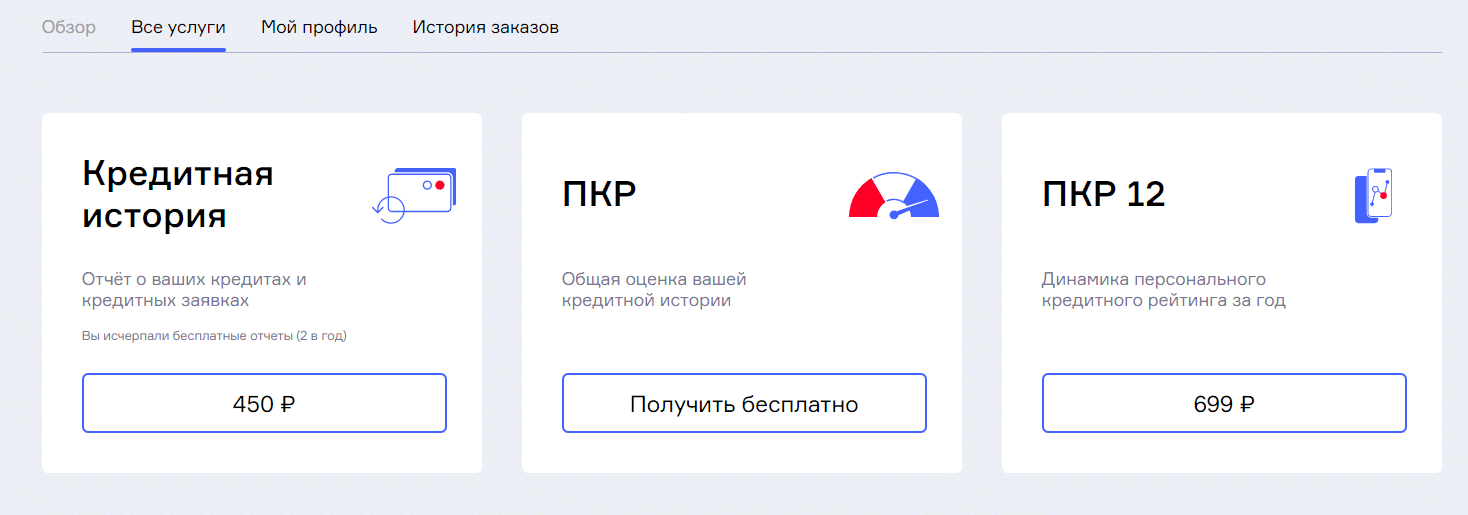

Узнать свою кредитную историю в одном бюро можно бесплатно только два раза в год. Больше тоже можно, но уже платно.

Например, в НБКИ стоимость отчета по кредитной истории на момент написания статьи — 450 руб. Текущий ПКР рассчитывается бесплатно, но за отчет по его динамике нужно заплатить 699 руб.

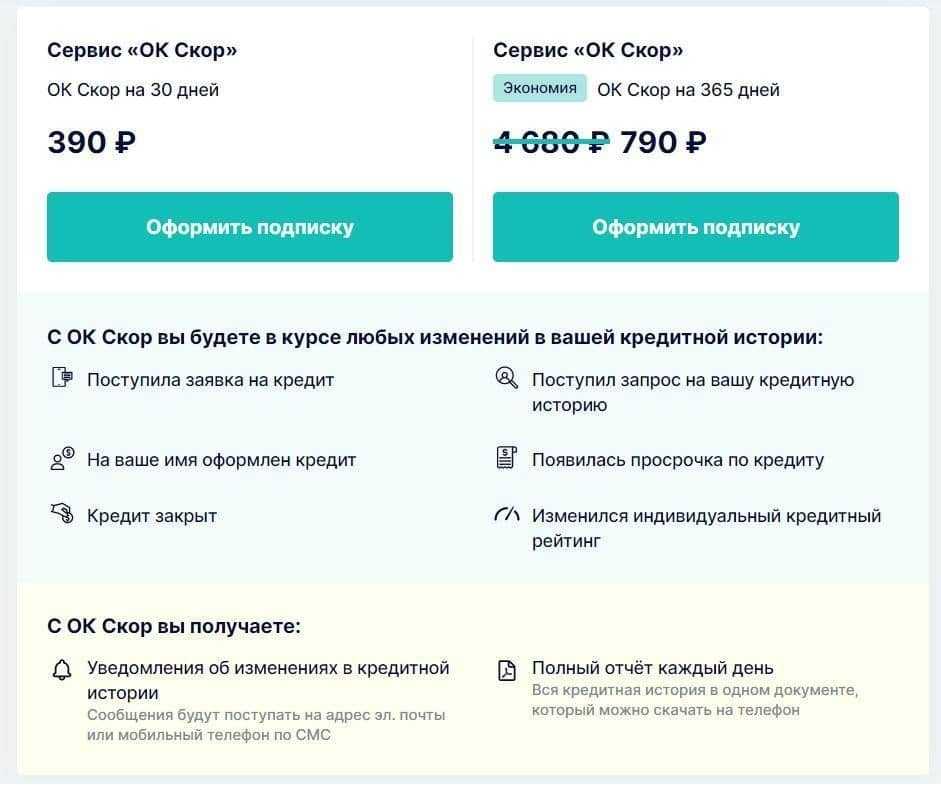

Кредитный рейтинг можно проверить бесплатно неограниченное количество раз и на сайте бюро, и в банке. Некоторые бюро предоставляют услуги уведомления об изменениях кредитного рейтинга или истории по подписке. Такая услуга поможет отследить изменения кредитного рейтинга, а также узнать о мошенничестве, если в отчете появится кредит, заявку на который вы не подавали.

Дополнительные услуги мониторинга кредитной истории на сайте АО «ОКБ»

Как узнать свой кредитный рейтинг?

С помощью сайта НБКИ.

Система анализирует персональную кредитную историю на основе базы данных Национального бюро кредитных историй и выдает показатель от 300 до 850 баллов. Услуга бесплатна.

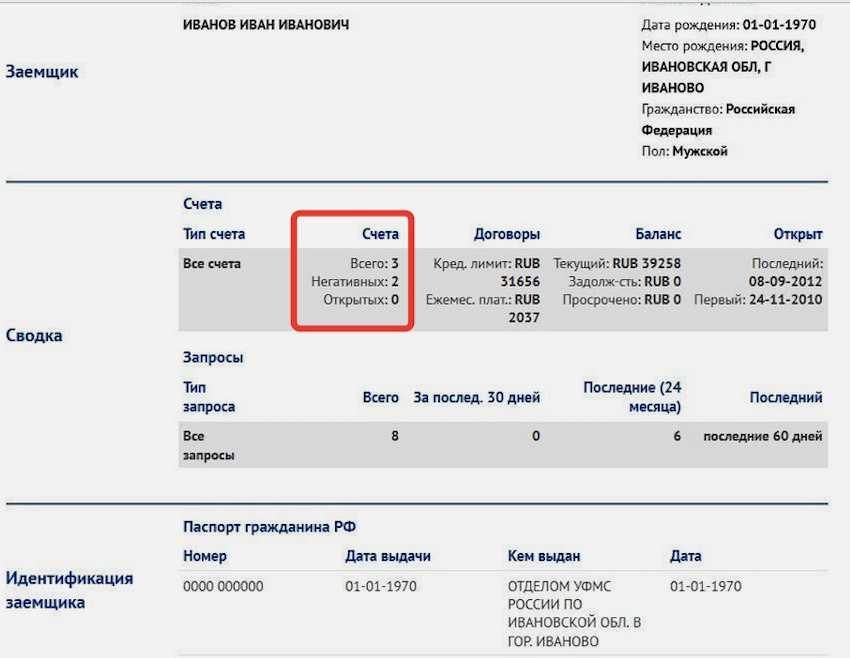

Образец выписки о кредитной истории. В частности, здесь указываются количество всех займов и негативных.

Образец выписки о кредитной истории. В частности, здесь указываются количество всех займов и негативных.

Расчёт персонального кредитного рейтинга на сайте НБКИ. Его предоставляют бесплатно.

Расчёт персонального кредитного рейтинга на сайте НБКИ. Его предоставляют бесплатно.

Также узнать свой кредитный рейтинг можно и на Сравни.ру. Показатель рассчитывается совместно с ОКБ (Объединенное кредитное бюро) и НБКИ. Там же выдаются персональные рекомендации по тому, как улучшить рейтинг.

База данных Национального бюро кредитных историй РФ: nbki.ru

Кредитный рейтинг на Сравни.ру: Sravni.ru

#6. Риски, связанные с инвестициями в облигации. Кредитный спред

- Риск дефолта эмитента облигации. Это один из основных рисков. Если вдруг эмитент обанкротится, то он не сможет выплачивать купонные платежи и более того – мы не вернем себе изначально потраченный при покупке облигации номинал (или вернем, но не полностью). Риску дефолта подвержены любые облигации, но вероятность дефолта зависит от эмитента. Чуть позже мы обсудим, каким образом рынок оценивает вероятность дефолта эмитентов облигаций.

- Процентный риск (рыночный риск). Как вам известно, цена на облигацию зависит от процентных ставок на рынке. Соответственно, если мы покупаем облигацию и не собираемся держать ее до погашения, а планируем потом продать, то, в случае движения процентных ставок вверх, стоимость облигации может уменьшиться, и у нас есть риск потери своих средств.

- Риск реинвестирования. Этот риск связан с тем, что мы не сможем по такой же выгодной процентной ставке вложить полученный купонный доход. Когда мы получаем купонный доход от облигации, процентные ставки на рынке могут быть уже другими, и нет никакой гарантии, что мы сможем полученные средства вложить по такой же процентной ставке.

- Риск ликвидности. Данный тип риска заключается в том, что мы можем не найти себе покупателя на нашу облигацию, если захотим ее продать, или же количество покупателей будет сильно ограничено. Если мы посмотрим на рынок облигаций, например, казначейских облигаций США, то увидим, что наиболее активно торгуемыми являются самые свежие выпуски. Если облигация была выпущена несколько лет назад, то этот выпуск, скорее всего, не будет так активно торговаться. Иначе говоря, его ликвидность на рынке ниже, и продать такие облигации, если мы не хотим держать их до полного погашения, будет сложнее.

- Страновой риск. Надежность эмитентов облигации связана со страной, в которой они находятся, где зарегистрирована их компания. Если происходят проблемы на уровне страны (как, например, это происходило с Грецией), то все эмитенты, которые являются юридическими лицами, зарегистрированными на территории этой страны, также имеют проблемы.

- Риск инфляции. Если инфляция достаточно сильная, то существует риск того, что купонные платежи по нашей инвестиции не будут превосходить инфляцию, и мы понесем убытки.

Какие могут быть риски

Приобретая облигации, инвестор рискует потерять вложенные средства. Есть два наиболее частых риска:

- Дефолт. Это невыполнение эмитентом взятых на себя обязательств. Наступает, когда инвестору отказывают в выплате купонного дохода или погашении долговых обязательств. Войти в стадию дефолта могут эмитенты с любым КР. Но для крупных корпораций эта вероятность стремится к нулю.

- Низкая ликвидность. Когда цена покупки сильно отличается от продажной, отыграть большой уровень спреда сложно. Чем он выше, тем ниже ликвидность и спрос на эти облигации. Инвестору, который оказался владельцем облигаций с низкой ликвидностью, можно порекомендовать воспользоваться офертой — продать бумаги эмитенту. Обычно эта возможность оговаривается в проспекте эмиссии. Правда, погашение будет по номиналу.

В 2022 году международное рейтинговое агентство Fitch, которое присваивает КР, в том числе и российским компаниям, прекратило работать в России. Fitch отозвало все оценки кредитоспособности, другие показатели у местных организаций. РА работало по предоплате, внесённой за несколько лет вперёд. Например, Локо-банк в 2021 году заплатил более 4 млн рублей Fitch за оказание услуг. Аналогичная ситуация и у МТС-Банка, «Российских автомобильных дорог», других компаний. Решения российского суда по возврату средств за неоказанные услуги Fitch отказывается признавать; будут ли возвращены средства, неизвестно.

В РФ рейтинги присваиваются по национальной шкале российскими агентствами, которые имеют методологию расчёта и по международным требованиям в перспективе могут заполнить нишу ушедших компаний, включая Fitch, Moody’s и S&P.

На что влияет кредитный рейтинг

Балл кредитного рейтинга не является основанием для положительного или отрицательного решения по заявке на кредит. При рассмотрении заявлений банки учитывают не только характеристики кредитной истории и уровень дохода, но и наличие залога, созаемщиков и их доходы, поручителей.

Индивидуальный кредитный рейтинг помогает оценить шансы на получение ипотеки или потребительского кредита, выявить несоответствия и ошибки в своей кредитной истории. Если рейтинг негативный, а вы никогда не брали займы, вам нужно запросить отчет о кредитной истории и проверить, нет ли у вас ошибочно оформленных кредитов.

Отсутствие ПКР может означать отсутствие кредитной истории, но не является ограничением для выдачи кредита.

Что такое кредитный рейтинг

Персональный кредитный рейтинг заемщика наглядно демонстрирует финучреждению кредитоспособность потенциального клиента, предназначен для расшифровки и оценки рисков, ответа о невозможности или возможности выдачи кредита/микрокредита.

Для получения данных принято пользоваться специальной шкалой — от 1 до 999. Таким образом, заемщик с плохим кредитным рейтингом (ПКР) может рассчитывать на самый низкий балл — чем выше оценка компании, тем выгоднее будут условия по продукту.

Шкала оценки кредитоспособности выглядит следующим образом:

- низкая — 0–149;

- средняя — 150–593;

- высокая — 594–903;

- очень высокая — 904–900.

Категории кредитных рейтингов облигаций

С учетом вышеизложенного, вот объяснение категорий кредитных рейтингов облигаций, используемых S & P, с эквивалентными скобками рейтингов Moody’s:

AAA (Aaa): Это самый высокий рейтинг, свидетельствующий о «чрезвычайно сильной способности выполнять финансовые обязательства», по словам S & P. Правительство США присудило эту высшую оценку Fitch и Moody’s, в то время как S & P оценивает свой долг на ступеньку ниже. Четыре корпорации США, Microsoft, Exxon Mobil, Automated Data Processing и Johnson & Johnson, имеют рейтинги AAA, а S & P занимает 10 из 59 стран AAA по состоянию на октябрь 2017 года.

AA +, AA, AA- (Aa1, Aa2, Aa3): эта рейтинговая категория указывает на то, что эмитент обладает «очень сильными возможностями для удовлетворения своих финансовых обязательства «. Отличия от AAA очень малы, и очень редко, когда облигации на этих кредитных уровнях дефолт

В период с 1981 по 2010 год только 1,3 процента глобальных корпоративных облигаций, изначально имеющих рейтинг AA, в конечном итоге стали дефолтами Обратите внимание, что облигации обычно испытывают понижение рейтинга до фактического дефолта

А +, А, А- (A1, A2, A3): S & P говорит об этой категории: «Сильный потенциал для выполнения финансовых обязательств, но в некоторой степени подвержен неблагоприятным экономическим условия и изменения в обстоятельствах «. Другими словами, в то время как Microsoft или правительственный эмитент с рейтингом ААА могли выдерживать длительное рецессия без потери способности производить долговые платежи, это несколько больше под вопросом, когда речь идет о ценных бумагах в «А» категория.

BBB +, BBB, BBB- (Baa1, Baa2, Baa3): эти облигации «обладают достаточной способностью выполнять финансовые обязательства, но в большей степени подвержены неблагоприятным экономическим последствиям». условия или меняющиеся обстоятельства «. Шаг вниз от уровня рейтинга А, BBB- — последний уровень, на котором по-прежнему рассматривается облигация «Инвестиционный уровень». Облигации с рейтингом ниже этого уровня считаются «ниже инвестиционного уровня» или, более часто, «высокой доходностью», более рискованным сегмент рынка.

BB +, BB, BB- (Ba1, Ba2, Ba3): это самый высокий рейтинг в категории с высокой доходностью, но рейтинг BB указывает на более высокий уровень беспокойства что ухудшение экономических условий и / или развитие конкретных компаний может препятствовать способности эмитента выполнять свои обязательства.

B +, B, B- (B1, B2, B3): облигации с рейтингом B могут выполнять свои текущие финансовые обязательства, но их перспективы на будущее более уязвимы для неблагоприятных событий. Это помогает проиллюстрировать, что кредитные рейтинги учитывают не только текущие условия, но и перспективы на будущее.

CCC +, CCC, CCC- (Caa1, Caa2, Caa3): Облигации на этом уровне сейчас уязвимы и, по словам S & P, «зависят от благоприятных деловых, финансовых и экономических факторов». условия для выполнения финансовых обязательств. «Fitch использует единый рейтинг CCC, не разбивая его на плюсы и минусы как S & P делает.

CC (Ca): Как и облигации с рейтингом CCC, облигации этого уровня также сейчас уязвимы, но сталкиваются с еще более высоким уровнем неопределенности.

С: Облигации с рейтингом С считаются наиболее уязвимыми для дефолта. Часто эта категория зарезервирована для облигаций в особых ситуациях, таких как те, в которых эмитент находится в банкротстве, но выплаты в настоящее время продолжаются.

D (C): худший рейтинг, присваиваемый облигациям, которые уже находятся в дефолте.

Область и предмет рейтинга.

Объем и предмет рейтинга могут варьироваться, выделяются следующие области:

оценка кредитоспособности предприятия (рейтинг предприятия) — оценка общей способности предприятия выполнять свои финансовые обязательства,

классификационная оценка в отношении конкретного выпуска долговых ценных бумаг — текущее мнение о кредитоспособности эмитента в отношении конкретного финансового обязательства, определенного класса финансовых обязательств или конкретной финансовой программы,

специальные классификационные оценки в отношении банковских ссуд и авансов, частных депозитов и других финансовых продуктов, ассортимент которых растет вместе с растущей сложностью финансовых рынков,

оценка риска банкротства (банкротства), тем самым оценка кредитного риска.

Кредитный рейтинг может быть долгосрочными и краткосрочными, принимая во внимание как операции в национальной валюте, так и в иностранной

Способы повышения рейтинга

По сути, способ повышения рейтинга всего один – брать кредиты и гасить их вовремя. Только брать-то тоже надо с умом, да и про погашение подумать заранее. Вот лишь несколько советов:

1. Большинство банков на этапе оформления кредитной документации предлагают заемщикам выбрать удобную для них дату гашения. Выберите день после выплаты зарплаты. Тогда вы сможете в первую очередь оплачивать долги, а оставшуюся сумму распределять на повседневные нужды.

2. Кредитоваться желательно в одном финансовом учреждении.

3. Сохраняйте кредитные линии даже после выплаты долга. Имеющийся кредит с отсутствием задолженности (даже текущей) – ваш основной козырь. В основном это касается кредитных карт – погасили задолженность, а карту не закрываем, пусть будет. Постоянный оборот по кредитке вкупе со своевременным гашением, оценивается банком при рассмотрении кредитной заявки позитивно.

4. По возможности уменьшайте сумму задолженности по кредитным картам. Пусть установленный лимит будет выбран не полностью.

5. Воспользуйтесь услугами банков или МФО, предлагающих программы по исправлению кредитной истории (какие МФО дают займы для исправления КИ?). А некоторые организации на этой услуге специализируются, например, МФО Прогресскард.

Напомним, что раз в год проверить свою КИ можно бесплатно. Не пренебрегайте этой возможностью, ведь там тоже случаются ошибки. Нередки случаи, когда в истории заемщика оказывались совсем не его кредиты, да еще и в статусе просрочки. И банк отказывал клиенту… Обидно, не правда ли?