«Хитро» начисляемый процент

Главный подводный камень кроется в наименовании карточки, а именно в ее «беспроцентности». В действительности, проценты начисляются даже во время действия грейс-периода, правда, они минимальны. После первой оплаты покупки кредиткой, на сумму долга начисляется 3% годовых, но не меньше 300 руб. Если держатель пластика не погасит накопившуюся задолженность в течение льготного времени, ставка возрастет до 11,99%-39,99%.

Есть еще один значимый момент, на который нужно обратить внимание. Повышенный процент за пользование деньгами будет насчитываться не только за дни превышения льготного периода, а за каждые сутки после списания денег с кредитного счета

Например, первая расходная операция с кредитки была совершена 11 августа, в сумме 15000 рублей. Если до дня окончания грейса вы не восполните кредитный лимит на эту сумму, то на 101 сутки после покупки, Альфа-Банк применит ставку, определенную условиями договора (от 11,99% до 39,99%) за весь период с 11 августа.

Альфа-Банк также использует всем известные рекламные приемы, чтобы повысить привлекательность своего продукта в глазах клиентов, утверждая процентные ставки со смешным окончанием – «,99». На самом деле, крупному банку не к лицу путать граждан, скидывая по 0,01% от значения годовой.

Прежде чем соглашаться на предложение финансового учреждения оформить кредитку, лучше очень внимательно изучить тарифы и условия продукта. Обязательно досконально просмотреть и кредитный договор, особенно его пункты, прописанные «мелким шрифтом».

Плюсы и минусы новой кредитной карты

Оценить преимущества и недостатки надо еще до оформления карты, чтобы заранее просчитать выгоду.

Плюсы и минусы

Бесплатное обслуживание первый год

Самый длинный беспроцентный период на первые покупки

Низкая ставка по покупкам вне грейс-периода

Отсутствие комиссии за снятие наличных

Возможность рефинансировать долги в других банках и не платить проценты 100 дней

Возможность оформить только по паспорту

Кэшбэк только у партнеров банка

Отсутствие беспроцентного периода на снятие наличных с карты

Высокие штрафы за просрочку

Нечестный грейс-период

365 дней действуют только на покупки в первые 30 дней

Как оформить и получить карту

Для того чтобы оформить кредитную карту, клиент в обязательном порядке должен предоставить в банк пакет документов. Его состав отличается в зависимости от того к какой категории относится заемщик. Более подробно эта информация представлена в таблице:

| № п/п | Общие условия | Условия для лиц, получающих зарплату в Альфа Банке | Условия для сотрудников организаций, которые являются партнерами банка |

|---|---|---|---|

| 1 | Паспорт гражданина РФ выступает как обязательный документ; | Паспорт гражданина РФ | Обязательно паспорт гражданина РФФРФР |

| 2 | Один из перечисленных документов обязателен для предъявления в банк (Загранпаспорт, водительское удостоверение, ИИН, Снилс, полис ОМС); |

Наличие второго документа не обязательно, но он сможет повысить шансы одобрения. (Загранпаспорт, водительское удостоверение, ИИН, Снилс, полис ОМС); |

Обязательно наличие второго документа. Им может быть один из списка: Загранпаспорт, водительское удостоверение, ИИН, Снилс, полис ОМС |

| 3 | Для повышения шансов для одобрения заявки по кредитной карте можно представить такие документы, как: копия свидетельства о регистрации автомобиля. Причем его возврат не должен превышать 4 лет; Копию загранпаспорта с отметкой о поездке за рубеж за последний год; полис ДМС. |

Наличие представленных документов, сможет сделать условия по кредитке более выгодными. Например, копия свидетельства о регистрации автомобиля не старше 4 лет; копия загранпаспорта с отметкой о поездке за рубеж за последний год; полис ДМС. |

К списку необязательных документов относятся:

копия свидетельства о регистрации автомобиля не старше 4 |

| 4 | Справка 2НДФЛ, либо справка по форме банка. Документ должен быть оформлен согласно требованиям, а так же срок его действия не должен превышать 30 календарных дней. Кроме всего прочего он не должен быть выдан самому себе, либо супругом клиента. |

Справка 2 НДФЛ за последние 3 месяца, в случае если с момента поступления первой зарплаты на счет банка, до момента оформления кредита прошло более 3-х месяцев. |

Справка 2 НДФЛ за последние 3 месяца, в случае если с момента поступления первой зарплаты на счет банка, до момента оформления кредита прошло более 3-х месяцев. |

Таким образом, пакет документов мало отличается от того, который требуют в других банках.

Процедура оформления и получения карты стандартная, и требует присутствия клиента в офисе банка. Стоит отметить, что активные пользователи интернета, могут оставить заявку на получение карты в личном кабинете интернет – банкинга. Там же описаны все условия пользования кредитным лимитом.

Для того чтобы получить карту, необходимо дождаться пока банк ее выпустит, и прийти в отделение с документом, удостоверяющим личность.

Как действует грейс период по данному продукту

Он работает следующим образом:

При совершении транзакции начинается отсчет 100 дней

Это важное преимущество по сравнению с многими другими банками, где отсчет идет с первого числа месяца, независимо от даты покупки.

В течение 100 дней клиент может спокойно распоряжаться деньгами, но каждый месяц обязан производить минимальную оплату в размере 5% от суммы задолженности.

Чтобы не оплачивать проценты, необходимо за сто дней полностью восстановить лимит по карте.

Если клиент не успевает восстановить лимит, то оплачивает проценты на основании условий кредитного договора.. Вносить оплату возможно в офисе обслуживания, через банкомат или интернет банк

В последнем случае требуется, чтобы необходимая сумма была на другом счете. Если оплата производится через стороннюю организацию, то взимается комиссия

Вносить оплату возможно в офисе обслуживания, через банкомат или интернет банк. В последнем случае требуется, чтобы необходимая сумма была на другом счете. Если оплата производится через стороннюю организацию, то взимается комиссия.

Проценты всё равно надо платить. Сколько?

Пусть карта и называется «100 дней без процентов», но банк всё равно в договоре прописывает ставку. На случай, если клиент вовремя не закроет долг или воспользуется операцией, которая не входит в льготный период.

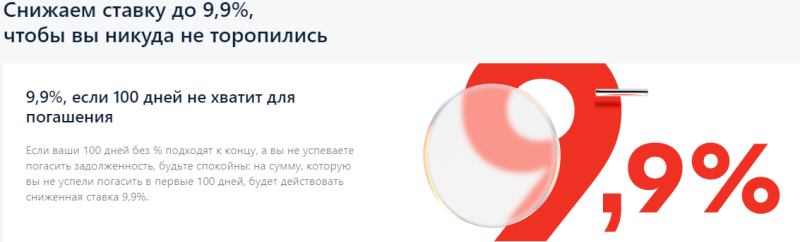

На сайте банка написано: «Снижаем ставку до 9,9%, чтобы вы никуда не торопились». Банк обещает, что озвученные проценты даются всем, никаких звёздочек и таинственных формулировок нет.

Фото: alfabamk.ru

Фото: alfabamk.ru

Речь идёт только об операциях, совершённых в первые 100 дней с даты оформления договора. Например, договор оформлен 13 июля. 19 июля вы купили по карте телевизор за 50 000 рублей, но не уложились в беспроцентный период. Банк начислит 9,9%.

Например, потратили 50 000 рублей, недоплатили 5 000 рублей. Банк начислит проценты не на 5 000 рублей (остаток), а на 50 000 рублей за весь период пользования.

Обращаем внимание, что льготная ставка 9,9% применяется только в первые 100 дней с момента оформления договора. На повторные кредитные лимиты правило не распространяется

Процентную ставку по карте банк устанавливает индивидуально для каждого клиента. Минимум — 11,99%. Максимум — 30,86%. За выдачу наличных повышенная процентная ставка — 23,99%.

Подытожим. Если не закрыть долг в пределах льготного периода, банк начислит процент на всю сумму и за весь период пользования деньгами. В первые 100 дней — 9,9% для всех. В остальное время — по договору.

Условия по кредитной карте Альфа Банка «100 дней без процентов»

Описывая условия (в том числе плюсы) по данной кредитке, я буду полностью опираться на договор с официального сайта Альфа Банка, постараюсь показать вам те условия, которые могут быть не заметны с первого взгляда.

Плата за обслуживание основной или дополнительной карты

Годовая комиссия за обслуживание зависит от подключенных пакетов услуг или наличия у вас активной дебетовой Альфа Карты в Альфа Банке. Если у вас подключено что-то из этого, то смотрите по минимальной цифре. Если нет — по максимальной.

- Standart/Classic — 590-1490 рублей в год

- Gold — 2990-3490 рублей в год

- Platinum — 5490-6490 рублей в год

Что это за названия карт? Какая из них лучше — сравнение

Карты Standart/Classic, Gold и Platinum отличаются только кредитным лимитом:500 000 рублей; 700 000 рублей и 1 000 000 рублей соответственно

Процентная ставка по карте

- Во время беспроцентного периода: 0%

- Вне льготного периода: 11,99%

- Если снимаете наличные вне льготного периода то ставка: 23,89%

При этом банк добавляет мелким шрифтом: Процентная ставка определяется индивидуально и указывается в договоре кредита. Ставка может измениться при оформлении беспроцентного периода — тогда она указывается в дополнительном соглашении к договору потребительского кредита. Вы можете оформить кредитную карту без беспроцентного периода и пользоваться процентной ставкой, указанной в индивидуальных условиях кредитования.

Я так понял, что если вы откажетесь от беспроцентного периода и будете платить проценты всегда, то ставка может стать ниже (после оформления можете обсудить более подробно эти условия с менеджером).

Кредитный лимит

Лимит зависит от количества и типа документов, которые вы предоставите при оформлении (и которые банк одобрит):

- Паспорт РФ — 100 000 рублей;

- Два документа — 1) Паспорт РФ; и 2) любой документ, который подтверждает вашу личность: загран-паспорт, водительское удостоверение, СНИЛС, ИНН, дебетовая или кредитная карта другого банка — 200 000 рублей;

- Три документа — 1) Паспорт РФ; 2) любой другой документ, подтверждающий личность; и 3) Справка 2-НДФЛ или Справка по форме банка, подтверждающая ваши доходы — 1 000 000 рублей.

Беспроцентный период

- Не платите проценты — 100 дней

- Беспроцентный период всегда возобновляется на следующий день после полного погашения текущей задолженности

Снятие наличных в рамках бесплатного лимита — какие комиссии будут снимать при превышении

В первый год пользования картой:

Бесплатно — сумма в рамках лимита кредитования

Со второго года:

Бесплатно сумму до 50000 рублей за календарный месяц 1, лимит — 300 000 рублей в календарный месяц

1 Мелким шрифтом банк добавляет:

- Действует при снятии наличных без комиссии в банкоматах АО «АЛЬФАБАНК» и партнеров

- Комиссия за выдачу наличных более 50 000 ₽/мес (взимается с суммы разницы) — 5,9%, минимум 500 ₽; по картам Gold — 4,9%, минимум 400 ₽; по картам Platinum — 3,9%, минимум 300 ₽

Первый выпуск — бесплатно

Повторный выпуск (перевыпуск) по истечению срока действия карты — также

Минимальный платёж

3-10% от суммы задолженности, минимум 300 ₽

Дата и размер минимального платежа отображаются в мобильном приложении Банка и в выписке, направляемой на адрес электронной почты, указанный при оформлении карты.

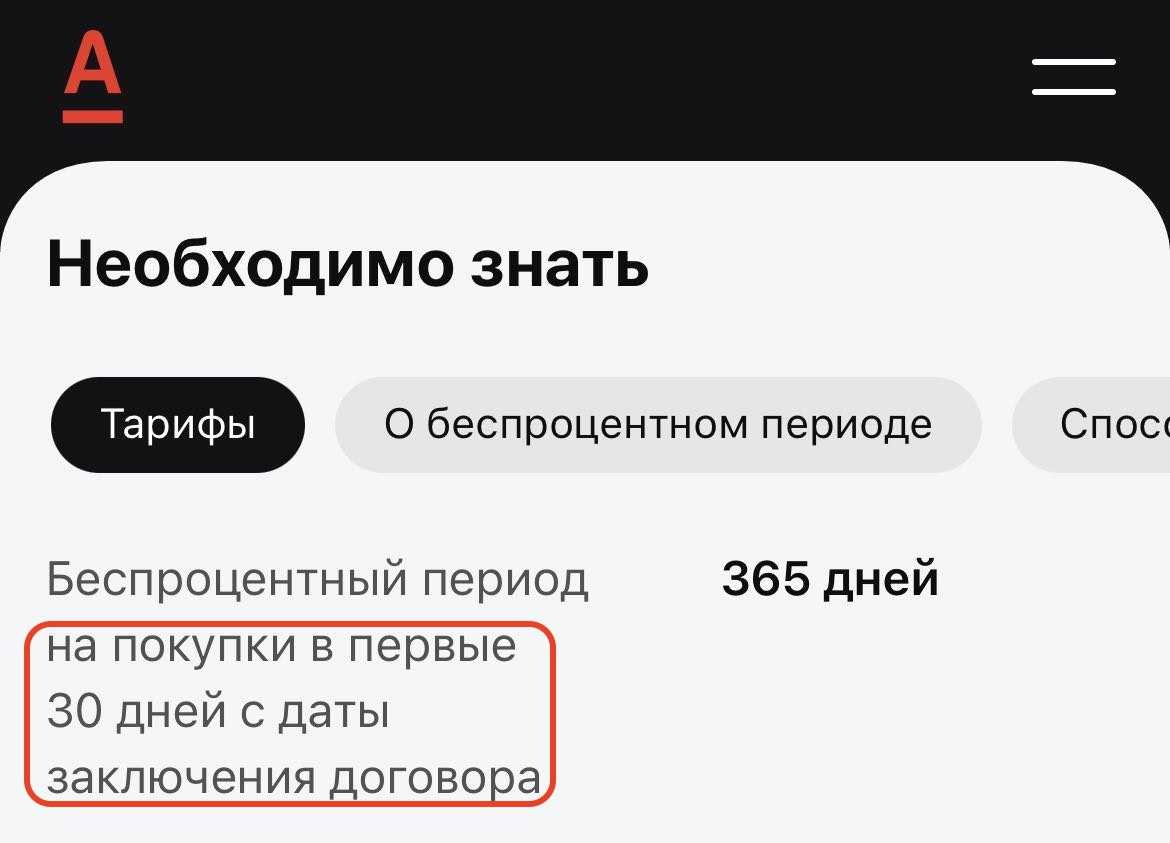

Льготный период — правда ли, что дают рассрочку на год без процентов?

Как вы наверняка уже догадались, это — акция. Такие условия действуют в первые 30 дней после заключения договора.

Справедливости ради, акция получается всё равно неплохая:

- Оформляем карту — обслуживание, кстати, бесплатное навсегда;

- Сразу покупаем то, что давно хотелось — смартфон, ноутбук, поездку на отдых и т.п. Или меняем то, что сломалось;

- Не спеша возвращаем деньги в течение 365 дней. У карт-конкурентов будет намного меньше — от 55 до 120.

Чем ещё может пригодиться карта?

Кроме приветственной акции у «Года без %» есть и другие плюсы:

| Бесплатное обслуживание | Навсегда и без доп. условий |

| 50 000 ₽ / мес. с кредитного лимита можно. Комиссии не будет. Действует беспроцентная рассрочка на возврат до 60 дней без %.

Удобно — карты и сегодня принимают не везде, да и ситуаций, когда нужна именно «наличка», по-прежнему хватает. Снимать деньги можно в любых банкоматах. |

|

| Повышенный кэшбэк | 1% на все покупки + 5% в 4 категориях на выбор. Вернуть в месяц можно до 5 000 ₽.

Время от времени появляются интересные категории — например, 5% на «Технику» и «Супермаркеты». |

| Рефинансирование проблемных кредиток в другом банке | Если по другой карточке подходит платеж, денег прямо сейчас не хватает, а переплачивать не хочется — есть опция «Рефинансирование».

Переводите деньги с кредитного лимита и закрываете «чужую» кредитку за 2 недели. Теперь ваш долг в «Альфа-Банке» — и рассчитаться нужно будет не завтра, а через 100 дней. А ещё — вы ничего не переплатили, а кредитная история не испортилась. |

Также наконец-то проведена «работа над ошибками». Раньше «Год без %» был «одноразовой» кредиткой — все покупки начиная с 31-го дня отменяли «большую» рассрочку на год, и долг за траты в первые 30 дней приходилось возвращать за стандартный грейс. Т.е. после первых 30 дней карту приходилось класть на полку — пользоваться ей дальше было просто опасно.

В июле 2023 года банк исправил эту недоработку — теперь льготные периоды друг другу не мешают, рассрочке на год больше ничего не угрожает.

Резюме: присмотритесь к карте, если есть желание:

- Получать повышенный кэшбэк с покупок;

- Бесплатно снимать наличные — перехватить денег до зарплаты, расплатиться в местах, где не принимают карты и т.д.;

- Наконец-то закрыть проблемную кредитку в другом банке

***

Как работает льготный период на 365 дней. Разберем на примере:

- Вы получили карту «Год без %» 30 мая 2023 года;

- Теперь у вас есть 30 дней на то, чтобы активировать приветственный льготный период (те самые 365 дней). Т.е. купить что-то требуется до 29.06.23 г.;

- 31 мая вы совершаете по карте покупку — и запускаете беспроцентную рассрочку сроком на 1 год. Вернуть долг нужно будет до 31 мая 2024 года. Примечание: не забывайте, что тот же «дедлайн» распространяется и на всё остальное, что вы купите до 29 июня;

- Что дальше? Раз в месяц (22-го числа) необходимо вносить минимальный платеж. В «Альфа-Банке» он составляет 3-10% от суммы задолженности, но не менее 300 рублей.

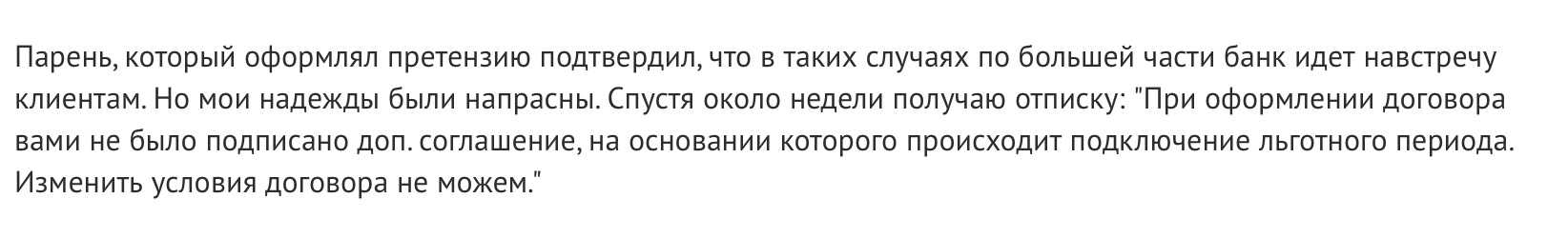

Также при оформлении на всякий случай поинтересуйтесь — подключили ли вам опцию с льготным периодом на 1 год? В Сети встречаются отзывы клиентов, с которыми почему-то не подписали соответствующее доп. соглашение, и в результате в их договоре нет соответствующей опции. Пример:

Ещё по кредитке «Год без %» есть рефинансирование. Специальный льготный период — 100 дней без % — дается на закрытие кредитного продукта (кредитки, кредита и т.п.) в другом банке.

Условия пользования кредитной картой

Изучение правил работы с подобными платежными средствами помогает избежать неприятных ситуаций, связанных с потерей денег или образованием просрочек.

Беспроцентный период и минимальный платеж

Проблемы у клиентов чаще всего возникают из-за неправильного расчета льготного срока. Каждый банк устанавливает собственные условия грейс-периода. Они прописываются в договоре мелким шрифтом. В Альфа-Банке беспроцентные 60-100 дней начинаются на следующие сутки после первого использования заемных денег. Возобновляется грейс-период после полного погашения долга

При этом неважно, обналичивалась ли карта или использовалась для оплаты покупок

При невозможности полного погашения долга нужно вносить минимальный платеж. Он состоит из:

- части суммы долга (чаще всего это или 3 или 5%);

- начисленных на израсходованный лимит процентов.

При несвоевременном внесении минимального платежа начисляется штраф — 0,1% размера взноса в день.

Кредитные карты могут иметь разный грейс-период.

Стоимость обслуживания

Комиссии за использование карт в Альфа-Банке достаточно высоки. Минимальной стоимостью обслуживания (490 руб. в год) характеризуется «Перекресток». В остальных случаях ежегодно будет списываться от 990 до 11990 руб. Стоимость обслуживания дополнительных платежных инструментов, привязываемых к тому же счету, ненамного отличается и начинается от 790 руб. в год. И это с учетом того, что часть банков старается отказываться от подобных комиссий при соблюдении клиентами некоторых условий.

Снятие денежных средств

Бесплатное обналичивание доступно только держателям карт «100 дней без %». При этом действует ограничение — снимать можно не более 50 тыс. руб. в месяц. При снятии наличных сверх лимита списываются комиссии:

- для стандартных программ — 5,9% (не менее 500 руб.);

- для карт серии Gold — 4,9% (от 400 руб.);

- для платиновых кредитных продуктов — 3,9% (от 300 руб.).

В месяц можно снимать не более 300 тыс. руб. Ограничение не относится к премиальным картам. Оно перестает действовать через 3 месяца регулярного выполнения платежных операций. К обналичиванию приравниваются квази-кэш-транзакции, например, оплата ставок в онлайн-казино, покупка лотерей, пополнение электронных кошельков.

Погашение кредита

Для выплаты долга достаточно внести нужную сумму на кредитный счет. Ежемесячно необходимо перечислять хотя бы минимальный взнос.

При оплате кредита через «Почту России» оставляют в запасе не менее 10 дней. Поступающие на кредитный счет деньги автоматически направляются на погашение долга.

Штрафные санкции

При несвоевременном внесении обязательного платежа возникает просрочка. При начислении штрафов используется ставка 36,5% годовых. Льготный период при образовании просрочки прекращается. Поэтому нужно как можно быстрее вернуть всю сумму долга. В противном случае данные о просрочке будут занесены в кредитную историю. Получить новый заем будет проблематично. Если долг не будет погашен, банк начнет взыскивать его с помощью коллекторского агентства или суда. Должник рискует лишиться части имущества.

Неуплата долга может вылиться в увеличение кредита, проблемы с законом, а также к порче кредитной истории.

Минусы:

- Стоимость обслуживания со второго года — 990 рублей в год.

- Платные СМС-уведомления об операциях — 159 рублей в месяц, начиная со второго (1 908 рублей в год).

- Относительно небольшой кредитный лимит по тарифу Classic 150 000-200 000 рублей, да и документы предоставлять надо. По кредитке Сбера, например, 1 млн рублей, при это документы не требуют.

- Комиссия за перевод на другой счет или карту — 5,9 % от суммы + 150 рублей (на карте «110 дней» от Райффайзенбанка, например, комиссия только 3 % + 300 рублей).

- Но это — те плюсы и минусы, которые лежат на поверхности. Копнем чуть глубже.

Но это – те плюсы и минусы, которые лежат на поверхности. Копнем чуть глубже.

Тарифы и условия 2020

Начать можно с плюсов карточки «100 дней без процентов»:

- Удобное приложение Альфа-Мобайл, позволяющее отслеживать графики платежей, узнавать о сумме задолженности, проводить онлайн-переводы, получать информацию о покупках и общаться с менеджером в чате.

- Бесплатная услуга по выпуску пластика.

- Минимальный ежемесячный платёж в 3-10% от суммы задолженности (минимально 300р)

- Снятие наличных до 50 тысяч р. с комиссией 0%. (лимит в 300 тыс. р.)

- Начисление кэшбэка за покупки от 1 до 10%.

- Бесплатная экспресс-доставка.

- Процентная ставка от 11,99% при оплате покупок, при снятии наличных — от 23,99% (определяется в индивидуальном порядке).

- Одобрение в течение 2 минут.

- Продолжительный беспроцентный грейс-период в 100 дней.

- Кредитный лимит до 500 тыс. руб.

- Предусмотрена возможность рефинансировать кредит, оформленный у других кредиторов.

- Если вы оставили карточку дома, то рассчитаться за покупку можно через сервисы бесконтактной оплаты (Apple Pay, Samsung Pay, Android Pay).

Безопасность пластика тоже можно отнести к плюсам. Среди важных фишек – поддержка технологии с бесконтактными платежами. Достаточно поднести пластик к считывателю, чтобы выполнить то или иное действие.

Условия по карте

Конкретные условия выдачи и использования кредитной карты зависят от ее категории.

Банк предоставляет 3 варианта карты:

- классик — обслуживание от 590 рублей, лимит до 500 000, комиссия за выдачу сверх 50 000 рублей составит 5,9%, минимум 500 рублей

- голд — обслуживание от 2990 рублей, лимит до 500 000, комиссия за выдачу сверх 50 000 рублей составит 4,9%, минимум 400 рублей

- платинум — обслуживание от 5490 рублей, лимит до 500 000, комиссия за выдачу сверх 50 000 рублей составит 3,9%, минимум 300 рублей

Хотя процентная ставка на сайте банка и заявлена у всех карт от 11,99% годовых, но по факту это нижняя граница больше для привлечения внимания.

Реальную ставку вы узнаете только в момент подписания договора и она будет существенно больше. Этот момент мне не понравился.

Снятие наличных по карте 100 дней

Еще раз о снятии денег с карты без процентов в льготный период — это основная ее фишка и самый большой плюс.

Заказать карту можно заполнив заявку на сайте банка.

При снятии суммы больше 50 тысяч рублей со счета будет списана комиссия, которую включат в общую сумму задолженности. Комиссия составляет:

- стандартная карта – 5.9% от суммы превышения, но не меньше, чем 500 рублей

- золотая – 4.9% от суммы превышения, но не меньше, чем 400 рублей

- платиновая – 3.9% от суммы превышения, но не меньше, чем 500 рублей

Важно. На комиссию льготный период не распространяется

Процентная ставка

Процентная ставка составляет для всех карт от 11,99% годовых. Заманчивая цифра, но на самом деле условия индивидуальны и вряд ли рядовому клиенту дадут такую низкую ставку.

Еще один важный нюанс!

Если держатель карты не успел погасить свои долги в льготный период, то проценты начисляются с первого дня беспроцентного периода, а не за время просрочки.

Другими словами, можно снять 100 000 рублей за два месяца, а потом задержать с погашением всего на пару дней и думать что проценты за эти несколько дней натекут маленькие, но нет, начислят проценты за все дни, начиная с первого.

Льготный период карты 100 дней без процентов

Льготный период составляет 100 дней с момента первых трат, покупки или снятия наличных. Главное вовремя вносить минимальный платеж, 10% от суммы и не менее 300 рублей.

К последнему дню льготного периода нужно погасить весь долг.

Даже не так, лучше погасить весь долг за пару дней, чтобы исключить разного рода форс-мажорные обстоятельства.

Документы

Список документов зависит от лимита, на который рассчитывает заемщик:

- Карту с лимитом до 50 тысяч включительно выдают по одному паспорту.

- Для получения лимита в 200 тысяч необходим дополнительный документ, подтверждающий личность (к примеру, водительские права).

- Чтобы одобрили карту с лимитом до 1 млн, понадобится справка с работы по форме 2НДФЛ.

Как видите тут все просто, никаких подводных камней.

Годовое обслуживание

Стоимость годового обслуживания кредитной карты со льготным периодом в 100 дней:

- стандартная – от 590 рублей в год, но скорее всего больше, узнаете в момент оформления (у меня 1490 рублей)

- золотая – от 2990;

- платиновая – от 5490.

Данная сумма списывается со счета после заключения договора в течении суток и включается в сумму общего долга.

Требования к заемщику для получения карты 100 дней без процентов

Заемщик должен отвечать определенным требованиям:

- Гражданство РФ

- Постоянная регистрация на территории РФ

- Наличие постоянной регистрации или работы в регионе оформления карты

- Минимальный стаж на последнем месте работы: 6 месяцев

- Ежемесячный доход (учитывается совокупный доход клиента после налогообложения): 10 000 руб.

- Наличие контактного телефона (мобильного или домашнего по месту фактического проживания)

По контактным телефонам отдельный нюанс. От вас потребуется указать не только свой номер и телефон супруги (тем кто в браке), но еще любого знакомого который не прописан по тому же адресу что и вы. Как мне сказали в банке — это для экстренной связи.

Причины по которым банк может отказать в выдачи карты. Если вы попадаете в данные категории, то не тратьте время:

- Клиенты, которым банк уже отказал, в течение полугода. Речь идет только о рисковых отказах, а не те случаи когда клиент сам отказался.

- Клиенты, которые находятся в текущей просрочке или имеют 4 и более кредитов.

- Клиенты, у которых больше 20 000 рублей долгов ФССП.

- Клиенты, у которых истекший срок действия паспорта или паспорт, который находится в розыске.

- Клиенты, у которых нет гражданства, нет работы, имеются безнадёжные долги, долги в МФО, банкроты.

Так что хорошая кредитная история и социальный рейтинг начинает играть все большую роль в нашей жизни.

Что навязывают российские банки на практике?

Если проанализировать отзывы реальных клиентов, окажется, что банки почти всем пытаются навязать что-то ненужное, а часто – не говорят об этом самим клиентам.

Например, можно найти такие отзывы:

- клиент купил автомобиль стоимостью 860 тысяч рублей в кредит, предоставив как первоначальный взнос сданный в трейд-ин автомобиль за 355 тысяч рублей. Но вместо 505 тысяч, кредит был на 710 тысяч рублей, в нем обнаружилась масса дополнительных услуг – например, некое «Поручительство» за 30 тысяч рублей, сертификат на кузовной ремонт за 32 тысячи рублей, услуга «Автоюрист» за 32 тысячи рублей и многие другие;

- клиент оформил заявку на кредит на сайте банка. К кредиту на 65 тысяч рублей добавили страховку за 20 тысяч, и исключить страховку из заявки оказалось невозможно – только оформить кредит с ней, а потом отдельно отказаться от нее. Представитель банка сообщил, что все верно – если клиент хочет отказаться от страховки, придется отменять уже одобренную заявку, а одобрение новой не гарантируется;

- у клиента к «Сберегательному счету» подключили пакет услуг «Почетный клиент», списав за это 7000 рублей. Клиент в разговоре с банком согласия на это не давал. В результате списание отменили, деньги вернули клиенту после публикации отзыва;

- клиент оформил кредит в банке вместе со страховкой. Но стоимость страховки позже оказалась равна 78 тысячам рублей, хотя списали с клиента 83 тысячи. Разница в 5 тысяч – это стоимость сертификата на оказание юридических услуг, от которого отказаться было невозможно. К тому же ставка по кредиту была вдвое выше, чем в рекламе, а сотрудники настойчиво навязывали клиенту ненужную ему кредитную карту;

- пожилая женщина оформляла в банке потребительский кредит в банке, где ей дали на подпись некий документ, назвав его «формальностью». Эта формальность оказалась подпиской на сервисы банка и его экосистемы стоимостью в 2000 рублей. Несмотря на то, что услуга была навязана банком, отменить подписку и вернуть ее стоимость банк отказался. Проблему решили только после публикации отрицательного отзыва.

Таким образом, в основном клиенты жалуются на навязывание страховки, дополнительных услуг и подписок на ненужные клиенту сервисы.

Выводы

Рассмотренная мною карта «100 дней без %» имеет неоспоримые плюсы. Ей можно пользоваться, как для покупок, так и для снятия наличных денег. В обоих случаях это может быть крайне выгодно для умелого клиента.

Я, как владелец этого сайта, снимаю с себя любую ответственность, за то, что советую данную схему заработка на кредитном продукте. Более того, если у вас что-то пойдет не так, или вы проморгаете очередной платеж и влезете в долги, я также за это отвечать не буду. Вся информация в статье предоставлена исключительно для ознакомления.

Если у вас есть вопросы, пишите их в комментарии. Я буду помогать с ответами на них, чтобы научиться обходить подводные камни, которые я возможно не заметил, изучая кредитку «100 дней без %» от Альфы. Кстати, все помнят рекламу на тему «честным быть выгодно»: