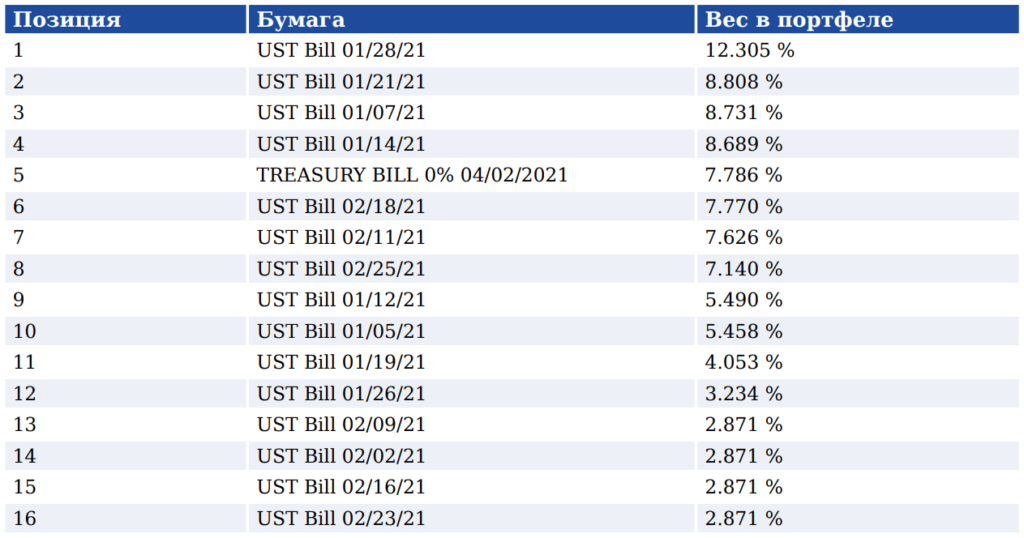

Состав FXMM

Портфель Cash Equivalents ETF состоит исключительно из краткосрочных государственных облигаций США. А точнее казначейских векселей —Treasury Bills или T-Bills — со сроком погашения от одного до трех месяцев.

На середину декабря 2020 года состав был следующим:

Данные Финэкса

Какие выпуски должны быть в портфеле и доля каждой бумаги определяются в соответствии с индексом Solactive GBS 1–3Mnth US T-Bills Index (код DE000SLA4TB3). Solactive — это германский индекс-провайдер, с которым сотрудничает FinEx.

Отметим, что по T-Bills не выплачиваются купоны. Прибыль возникает так как, казначейство продает векселя дешевле номинала, а гасит по номиналу.

FinEx Tradable Russian Corporate Bonds UCITS ETF (FXRU)

Фонд FXRU предлагает инвестиции в российские корпоративные еврооблигации в долларах США. Этот фонд подходит тем, кто не верит в рост рубля и предпочитает ориентироваться на долларовую доходность. При падении рубля акции FXRU дорожают, и наоборот. Корзина FXRU содержит 23 еврооблигации (по состоянию на 12.09.2021) с долларовым хеджированием, то есть в FXRU зафиксирована именно долларовая стоимость российских активов.

Самые крупные доли в фонде занимают еврооблигации: «Газпромнефть», «ЛУКОЙЛ», «Внешэкономбанк», «Норникель», «НОВАТЭК», «Газпром», «Государственная транспортная лизинговая компания».Код ценной бумаги на бирже (тикер): FXRU.Стоимость акции на 12.09.2021: 953,70 рубля.Рост акции за год: 1,41 %

Самые актуальные обновления фонда finex

Фонд finex продолжает развиваться и привлекать внимание инвесторов со всего мира. Вот последние самые актуальные обновления:

- Фонд finex объявил об открытии нового инвестиционного фонда, специализирующегося на криптовалюте. Этот фонд предоставит инвесторам уникальную возможность вложить свои средства в самые перспективные проекты и технологии в сфере блокчейна.

- Finex запустил новую платформу для управления инвестициями. Новый интерфейс позволяет инвесторам удобно отслеживать свои портфели и получать подробную аналитику по каждой инвестиции.

- Фонд finex заключил партнерское соглашение с ведущими финансовыми институтами, что позволит его клиентам получить прямой доступ к лучшим инвестиционным возможностям.

- Finex представил новую программу лояльности для своих инвесторов. Программа предлагает различные привилегии, включая скидки на комиссии и улучшенные условия при вложении больших сумм.

Все эти обновления подтверждают рост и успешное развитие фонда finex. Он продолжает удерживать лидирующие позиции на рынке инвестиций и предлагать своим клиентам лучшие услуги.

Делистинг — не сюрприз

В конце февраля прошлого года фонды FinEx были заморожены, а дальнейшие операции по ним невозможны. Проблемой отечественного (в смысле руководства, а не места регистрации) ETF-провайдера стал Euroclear — бельгийский финансовый посредник, «мост» между европейским фондовым рынком и российским НРД (Национальный Расчётный Депозитарий). С началом событий на Украине Euroclear и НРД прервали взаимодействие.

Когда инвестор покупает ETF FinEX, он не владеет базовым активом напрямую: они зачисляются на счёт НРД в Евроклире. Там же аккумулируются дивиденды и купонный доход. Шестой пакет санкций ЕС заставил Евроклир заморозить счёт НРД, из-за чего россияне, владеющие фондами FinEX, остались с неликвидным активом.

Формально активы работают, купонный доход и дивиденды по-прежнему начисляются. Но получить доступ к сделкам и деньгам нельзя. Чтобы исполнить обязательства перед инвесторами, Финекс ещё а прошлом году придумал план ухода из-под санкций, который и начал реализовывать.

Доверие

FinEx запустила свой первый инвестиционный продукт в далёком 2004 году в Соединённом королевстве. Корни у компании российские, но в России она была зарегистрирована лишь в 2007 году.

Официальное название: ООО «УПРАВЛЯЮЩАЯ КОМПАНИЯ «ФИНЭКС ПЛЮС»

- ОГРН: 1075024006144

- ИНН: 5024089134

Прошло много времени. «ФИНЭКС ПЛЮС» всё ещё работает.

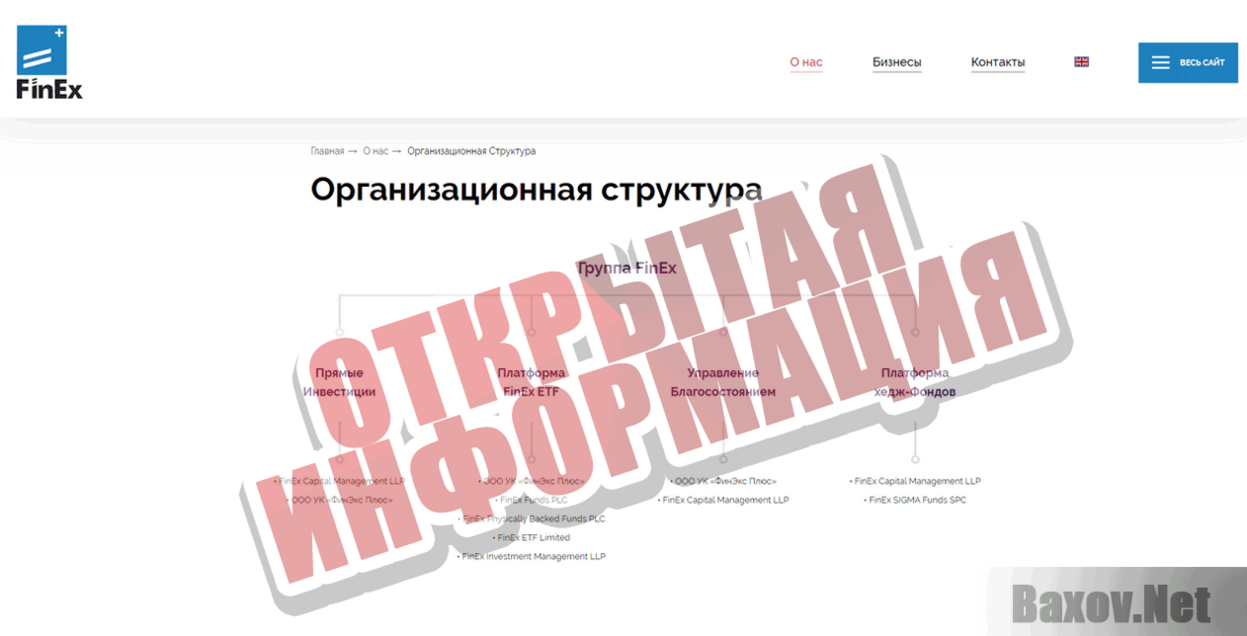

Какие ещё компании входят в группу?

- FinEx Funds PLC

- FinEx Physically Backed Funds PLC

- FinEx ETF Limited

- FinEx Investment Management LLP

- FinEx Capital Management LLP

- FinEx SIGMA Funds SPC

Компании имеют лицензии национальных финансовых регуляторов, в том числе Financial Conduct Authority (Управление по финансовому надзору Великобритании) и ЦБ РФ. Это плюсы. А как насчёт минусов? Многие трейдеры обвиняют группу в непрозрачности и манипуляциях. В 2016 году «ФИНЭКС ПЛЮС» была лишена лицензии за многочисленные нарушения требований законодательства Российской Федерации о ценных бумагах. Впрочем, через два месяца Банк России вернул лицензию.

Также брокеры предупреждают, что инвестиции в рынок ценных бумаг связаны с риском, включая риск потери инвестиций полностью. ООО «УК «ФинЭкс Плюс» не дает гарантий или заверений и не принимает какой-либо ответственности в отношении финансовых результатов, полученных на основании использования указанной ними информации.

То есть вам просто предлагают довериться интуиции и опыту брокера, но если он не угадал – это ваши проблемы. К сожалению, в Интернете полно негативных отзывов о партнёрах-брокерах, работающих с FinEx, которые сделали своих клиентов банкротами, слив депозиты под ноль.

FinEx Germany UCITS ETF (FXDE)

Покупка акций FXDE ETF — это вложение в акции немецких компаний. Индекс покрывает 85 фондового рынка Германии, являющегося крупнейшим в Европе. Так как валюта фонда — евро, то при девальвации рубля владелец акций фонда автоматически выиграет на разнице в курсах. По объемам вложений российские инвесторы поставили FXDE на восьмое место из десяти, хотя по рублевой доходности он опережает другие фонды, ряд которых не то что не выросли, а даже подешевели за минувший год.

Самые крупные доли в фонде занимают акции: SAP, Siemens, Allianz, BASF, Deutsche Telekom, Daimler, Deutsche Post, Adidas, Bayer, Infineon Technologies.Код ценной бумаги на бирже (тикер): FXDE.Стоимость акции на 12.09.2021: 30,70 рубля.Рост акции за год: 15,76 %

Где покупать зарубежные акции (фонды)?

Покупка фондов FinEX на Мосбирже сейчас невозможна. Более того, поскольку многие крупные российские брокеры (ВТБ, Открытие и др.) также попали под санкции, ими была инициирована попытка перевода активов клиентов к другим брокерам. Так, Открытие предложил своим клиентам перевод бумаг на депозитарное обслуживание к брокеру “Инвестиционная палата”, причем сам брокерский договор продолжает действовать с компанией Открытие.

Хотя на бирже Санкт-Петербурга по-прежнему можно покупать зарубежные акции в валюте, это действие будет актуально лишь в 2022 году из-за шагов российского правительства. По крайней мере, для неквалифицированных инвесторов. Подробности читайте в этой статье.

Также неприятности доставляют иностранные брокеры. Некоторые просто отказываются работать с гражданами РФ из-за больших рисков: например, так поступил Saxo Bank. Другие брокеры не принимают рублёвые платежи от российских банков, а долларовые переводы не проходят из-за отключения российских банков от SWIFT. О ситуации с Interactive Brokers читайте здесь.

Итого, российских инвесторов практически загоняют в российские активы. При этом понятно, что восстановление российского рынка акций будет связано с прекращением военных действий. Пока что никаких знаков, указывающих на завершение конфликта, нет. Наоборот, идет мобилизация. Облигации, в том числе с защитой от инфляции, выглядят как более надежный вариант для краткосрочных горизонтов с пессимистичным прогнозом о продолжении конфликта. Хотя и он далеко не без рисков.

Тем не менее неквалифицированные россияне по-прежнему могут покупать иностранные акции и их фонды в Interactive Brokers, используя доллары. Текущие ограничения пока позволяют это делать. Для россиян с видом на жительство вне России ситуация и того проще: их ограничения зарубежных брокеров вообще не коснулись. Например, проживая в Германии вполне можно пополнять счет в Captrader в евро без комиссии, покупая ETF в этой валюте на европейских площадках.

Finex: заморозка фондов в 2022 году

В конце февраля 2022 года из-за санкций торги ETF в России были приостановлены, а счета НРД, где хранили акции FinEx ETF большинство российских брокеров, были заморожены. С момента блокировки FinEx работала над различными вариантами решения проблемы в. Группа FinEx включает в себя платформу хедж-фондов, биржевые инвестиционные фонды для неограниченного круга инвесторов (FinEx ETF), фонды прямых инвестиций (private equity) и управление благосостоянием состоятельных инвесторов. Вместе с нами вы увидите, как мировые новости, прогнозы и слухи влияют на движение финансовых рынков и котировки конкретных эмитентов, а также разберетесь в хитросплетениях рынков акций и облигаций, ETF, комодитиз и деривативов.

Минусы ETF

В России ETF доступны только квалифицированным инвесторам. С 1 января 2023 года Банк России запретил брокерам исполнять заявки неквалифицированных инвесторов на покупку иностранных бумаг. Теперь покупать иностранные активы могут только квалифицированные инвесторы. Как стать квалифицированным инвестором — рассказываем в статье.

Есть риски из-за возможного расширения санкций в будущем. Из-за санкций со стороны США и европейских стран управляющие компании не могут полноценно поддерживать работу большинства ETF. Европейские депозитарии не видят владельцев ценных бумаг и, чтобы случайно не связаться с компаниями и лицами под санкциями, просто не проводят сделки с Россией. Например, ETF от самого крупного провайдера FinEx сейчас недоступны на Мосбирже.

К тому же европейские провайдеры перестали отправлять российским компаниям данные о котировках и торгах на зарубежных биржах. Теперь выставить корректные цены активов в фонде невозможно.

При этом из портфелей российских инвесторов заблокированные ETF никуда не делись, просто сделать с ними что-либо пока невозможно.

Однако некоторые ETF всё ещё доступны российским инвесторам. Среди них фонды США и Италии: ACWI, SPY, MDY. К тому же в 2023 году Санкт-Петербургская биржа планирует запустить ETF, номинированные в гонконгских долларах и юанях.

Когда изменится ситуация с остальными фондами, никто не знает.

Невозможно влиять на состав ETF. ETF в любой момент может отказаться от какой-то бумаги внутри индекса в пользу другой. Инвестору остаётся только отслеживать, какие активы входят в портфель фонда, но влиять на эти процессы он не может.

Доходность не гарантирована. Стоимость паёв зависит от движения индекса. Если индекс падает, паи фонда тоже падают. Инвесторы обычно инвестируют в ETF вдолгую на 3–5 лет, чтобы периодические просадки не влияли на доходность.

Одним ETF диверсифицировать портфель не получится. Котировки фондов могут сильно проседать из-за кризиса в секторе. Например, изменения цен на российское энергетическое сырьё влияют на волатильность индекса нефти и газа, и, соответственно, на цены фонда.

Стоимость российского энергетического сырья влияет на индексы и котировки фондовСкриншот: Innvesting.com / Skillbox Media

Поэтому безопаснее вкладываться сразу в несколько фондов разных отраслей и активов. Тогда даже спад всей экономики одной страны не так сильно повлияет на портфель.

FinEx USA IT UCITS ETF (FXIT)

Фонд FXIT ETF — это набор IT-акций США. Всего iFXIT ETF инвестирует в 117 крупнейших компаний сектора информационных технологий США. Для сравнения: одна акция Apple стоит около 11 500 рублей на текущий момент, а одна акция FXIT за те же деньги открывает доступ ко всему рынку американских высокотехнологичных акций. Другими словами, покупка акций FXIT — это возможность купить «весь рынок» американского hi-tech одним махом. Данный фонд является самым популярным у российских инвесторов.

Самые крупные доли в фонде занимают акции: Apple, Microsoft, Facebook, Alphabet (акции класса A и C), NVIDIA, VISA, PayPal, Adobe System, MasterCard.Код ценной бумаги на бирже (тикер): FXIT.Стоимость акции на 12.09.2021: 11 611 рублей.Рост акции за год: 37,84 %

Описание сайта

Финекс ЕТФ — официальный представитель мирового холдинга London Stock Exchange (LSE). Компания занимается инвестиционной и брокерской деятельностью.

Основные задачи филиала:

- открытие и ведение трейдерского счета;

- доверительное управление;

- помощь в составлении инвестиционного портфеля.

Компания сотрудничает с глобальным поставщиком MSCI, Московской (ММВБ) и Немецкой биржами. Аналитики консультируют клиентов в режиме 24/7, обеспечивая комплексное сопровождение. Организация также гарантирует круглосуточный аудит и прогнозирование по купленным активам.

Преимущества сервиса:

Проверенные схемы для заработка

Название

Кому подойдет

Риски

Доход

Бюджет

Коментарии

Обзор

Подойдет всем

Низкие

Высокий

Высокий

Риски: Низкие

Доход: Высокий

Бюджет: Высокий

Обзор

Любителям ставок

Средние

Высокий

Низкий

Риски: Средние

Доход: Высокий

Бюджет: Низкий

Обзор

Подойдет всем

Низкие

Низкий

Низкий

Риски: Низкие

Доход: Низкий

Бюджет: Низкий

Обзор

Подойдет всем

Низкие

Средний

Низкий

Риски: Низкие

Доход: Средний

Бюджет: Низкий

Обзор

- динамический состав портфеля — покупать/менять акции можно в любое время;

- надежность;

- бесплатная замена менеджера/консультанта;

- настройка порога диверсификации.

Авторизованным пользователям доступны наглядные котировки и графики с отображением корреляции уровня доходности. В описании сайта обещают прибыль до 160% в год с выплатой ежемесячных дивидендов. Но ничего не сказано об условиях налогообложения или комиссии, что несколько подозрительно. Тем более, в последних отзывах про Finex ETF много негатива, свидетельства того, что невозможно вернуть средства.

Преимущества компании Finex ETF

Список акций и облигаций довольно обширен.

На Finex ETF доступны:

- USD, глобальный рынок — FXWO;

- золото (доллары или рубли) — FXGD, FinEx Gold ETF;

- глобальный рынок с рублевым хеджированием — FXRW;

- российские акции — FXRL;

- Germany, акции — FXDE;

- краткосрочные облигации США — FXTB и FXMM;

- IT-сектор — FXIT;

- США, акции — FXUS, FinEx USA UCITS ETF;

- еврооблигации российских эмитентов — FXRB и FXRU;

- Китай, акции — FXCN.

Список акций и облигаций

Номинальные цены демократичны: от 98 копеек до 7640 рублей. Портфель включает несколько категорий активов, которые можно купить и отдельно. Годовая доходность зависит от валюты.

Оторвитесь на минутки и послушайте меня!

Вся проблема в том, что 99% всех проектов сначала тянут с вас деньги, а только потом предлагают получить результат. Так делают мошенники!

Мы собрали для вас лучшие проекты, которые сначала помогут вам заработать, а только потом вы можете их отблагодарить. Например телеграм канал «Торговец». Читайте отзывы и не попадайтесь на мошенников! Читать обзор и отзывы

Сравнение ориентировочных показателей:

- USD — от 3% до 36,9%;

- RUB — от 5,6% до 49,6%.

Для некоторых типов акций предусмотрено хранение в евро.

Предложение

Международная инвестиционная Группа компаний FinEx ETF представляет линейку биржевых инвестиционных фондов на Ирландской фондовой бирже, Московской бирже, Лондонской фондовой бирже и других. Даёт доступ к инвестициям в международные индексы акций и облигаций и золото напрямую на Московской Бирже через биржевые инвестиционные фонды (Exchange Traded Funds, ETF).

Группа FinEx объединяет платформу хедж-фондов, биржевые инвестиционные фонды для неограниченного круга инвесторов (FinEx ETF), фонды прямых инвестиций (Private Equity), бизнес по хеджированию ценовых рисков биржевых товаров, управление благосостоянием состоятельных инвесторов.

Что такое ETF? Это возможность купить «весь рынок целиком» максимально удобным способом. Один ETF может состоять из сотен или даже тысяч акций разных компаний, представляющих одну отрасль (например, IT) или страну (США, Китай, Германию и др.). Это позволяет избежать комиссию за покупку отдельных акций и сохраняет время.

Что меняется для российских инвесторов?

Пока что ничего. Позиции никто не обнуляет, расчёты ведутся по обычному алгоритму. Фонды, где это предусмотрено, ребалансируются, купоны и дивиденды реинвестируются. Недавняя девальвация рубля должна положительно сказаться на рублевой доходности активов, номинированных в валюте (с учетом их собственных котировок, разумеется). Листинг на иностранных торговых площадках (Euronext Dublin, Amsterdam и лондонской LSE) тоже сохраняется.

Более того, у Финекс даже есть планы по выходу на дружественные биржи. В частности, были заявлены планы на Казахстан, но провайдер может не ограничиться только этой юрисдикцией. Напомню, что в марте 2022 года правительством России утверждён перечень так называемых «недружественных» государств. Там есть все, кто оказывал санкционное и иное давление на российских юридических и физических лиц.

Всего к моменту обзора в него вошли 49 стран. Государства, которые в этот список не попали, считаются условно дружественными. Каждое из них может стать новой гаванью для фондов FinEX – но сейчас это исключительно планы. Пока Бельгийские регуляторы не дадут зелёный свет, об их реализации говорить преждевременно.

Законно ли поступает FinEx

Обычно если фонд ликвидировался, то оставшиеся базовые активы распродавались, а инвесторам выплачивали компенсацию. Но в данной ситуации распродавать было нечего. Все ушло на погашение валютного свопа.

Инвесторы понадеялись, что фонд вкладывает деньги в облигации (как наименее рискованный актив), в российских надежных эмитентов, да еще и защищает от валютных рисков. Но на деле последний пунктик подвел.

В один миг все деньги, вложенные инвесторами, просто испарились. Отдаленно напоминает действия финансовых пирамид, где организаторы смываются в закат. Но в данной ситуации произошли политические, финансовые и санкционные риски. Тем более, вкладываясь в фонды от FinEx, инвесторы негласно подписывались под стостраничным проспектом, где все четко изложено.

FinEx ETF что это и для чего нужен? Полный обзор.

Этот финансовый инструмент предусматривает лояльный старт: стоимость ценной бумаги всего 172 рубля. Валюта фонда — тенге. И этот фонд на текущий момент сохраняет минусовый показатель ориентировочной доходности: в рублях — 9,8%, в долларах — 8,2%. Это один из самых «поздних» инструментов, который допущен к торгам на Московской бирже — добавлен 16 октября текущего года. Доходность тоже показывает зеленый тренд 7,3 в рублях и 9,7 в долларах. Комиссия фонда 0,9 в год, списывается ежедневно из стоимости пая равными частями.

Не успело пользовательское соглашение у лохотрона Финекс начаться, так оно уже закончилось на том, что клиента шулера Finex обязывают согласится с рядом условий аферистов Финекс, которые, скорее всего, будут распространяться и на партнеров — брокеров, у которых жертвы сливают свои деньги под разными предлогами, а шулера Finex получают процент.

Почему заморожен Finex?

Основная причина блокировки зарубежных активов на российских счетах (коснулось как FinEX, так и БПИФ) – санкции Евросоюза. Биржа не может обеспечить процесс торгов из-за внешних ограничений. При этом дивиденды и купоны по акциям по-прежнему начисляются и надёжно хранятся, но у инвесторов нет к ним доступа.

Основная проблема в том, что Финэкс работает с клиентами через Euroclear – крупный европейский кастодиан, зарегистрированный в Бельгии. Российские инвесторы взаимодействуют с Euroclear через НРД – Национальный Расчётный Депозитарий, у которого открыт обособленный счёт в Euroclear. Там или в сопряженных кастодианах хранятся все купленные акции ETF, еврооблигации и прочие иностранные активы. Когда инвестор покупает новую акцию ETF, сделка сохраняется на счёте Национального кастодиального банка в Евроклире. Туда же поступают все дивиденды.

В марте под санкции ЕС попали граждане и компании РФ, а уже 24 марта Евроклир заблокировал счёт НРД. Закон обязывает компанию прекратить обслуживание лишь счета людей из санкционного списка, но из-за того, что европейский депозитарий не знает конечных владельцев активов, ему приходится блокировать все счёта НРД. Так что рядовые россияне, владеющие фондами FinEX, получились пострадавшими поневоле: они не были целью санкций.

Это означает, что Finex не может выставить своего маркет-мейкера, а по закону торги без этого участника запрещены. Более того, маркет-мейкер обеспечивает ликвидность активов и поддерживает актуальную цену. Без него никто не будет знать реальную стоимость активов, из-за чего торги превратятся в казино.

FXMM, депозит или облигации

Выше обозначенные фонды являются для частного инвестора единственной возможностью работать с денежным рынком. Но FXMM позиционируется не как инструмент для заработка, а как средство хранения относительно небольших сумм в рублях. Для этой цели вполне можно использовать обычный банковский вклад. В пределах гарантии АСВ на 1,4 млн рублей это будет практически безрисковая «парковка» с гарантированным результатом.

Еще один способ «передержать» средства — покупка краткосрочных облигаций. Здесь самым надежным инструментом для российского инвестора являются облигации федерального займа (ОФЗ).

Все три способа обещают фактически одинаковую доходность. Но облигации и ETF как биржевые инструменты имеют специфические риски. Их обязательно нужно учитывать, принимая решение о покупке.

Во-первых, это инвестиционные расходы: комиссии за управление, брокерские и биржевые комиссии. При совсем небольших сроках вложения (меньше недели, а то и двух) вы скорее всего получите убыток от владения FXMM.

Во-вторых, это налоги. Разница между ценой покупки и продажи FXMM облагается 13-процентным НДФЛ. Льготу на долговременное владение здесь не рассматриваем, ведь мы говорим о краткосрочной парковке денег. Купоны по ОФЗ с 2021 года также будут облагаться налогом. А вот для вкладов от НДФЛ освобождена вся прибыль меньше суммы в один миллион перемноженной на ключевую ставку ЦБ на начало года.

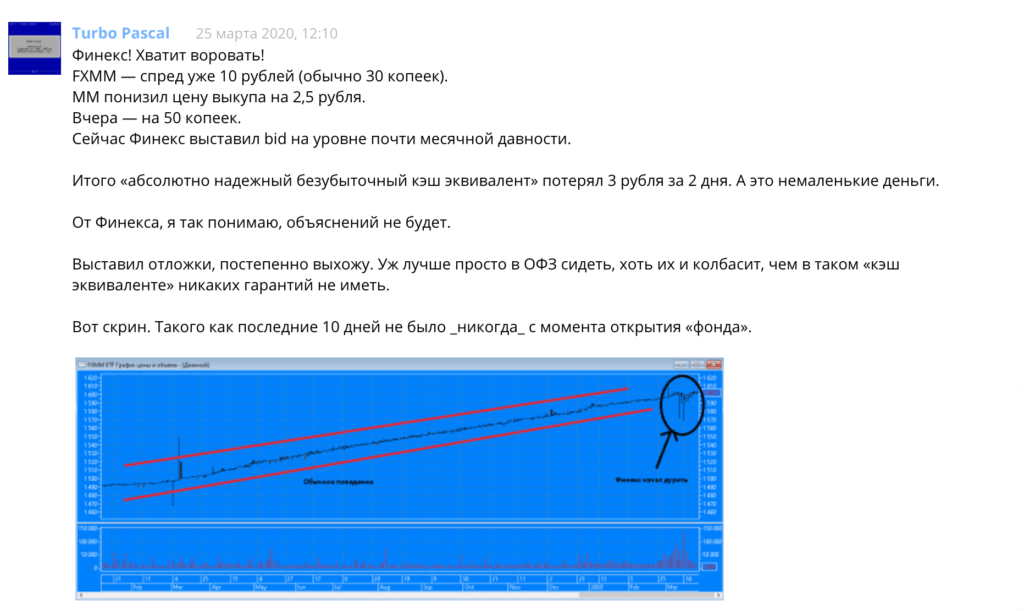

Третий важный фактор — биржевая волатильность и спреды. Акции FXMM действительно поступательно дорожают, но этот рост не гарантирован в будущем. Также бывают моменты, когда по различным причинам их биржевая стоимость заметно отличается от расчетной.

На форумах можно найти сообщения о подобном. В частности, проблемы фиксировались в марте 2020 года, когда на рынках было неспокойно.

Сообщение на форуме Smart-lab

Посмотрев на котировки ETF на коротком промежутке, нетрудно увидеть провалы. Если бы вам нужно было оперативно выйти из Cash Equivalents в эти моменты, то вместе с комиссиями вы потеряли бы деньги.

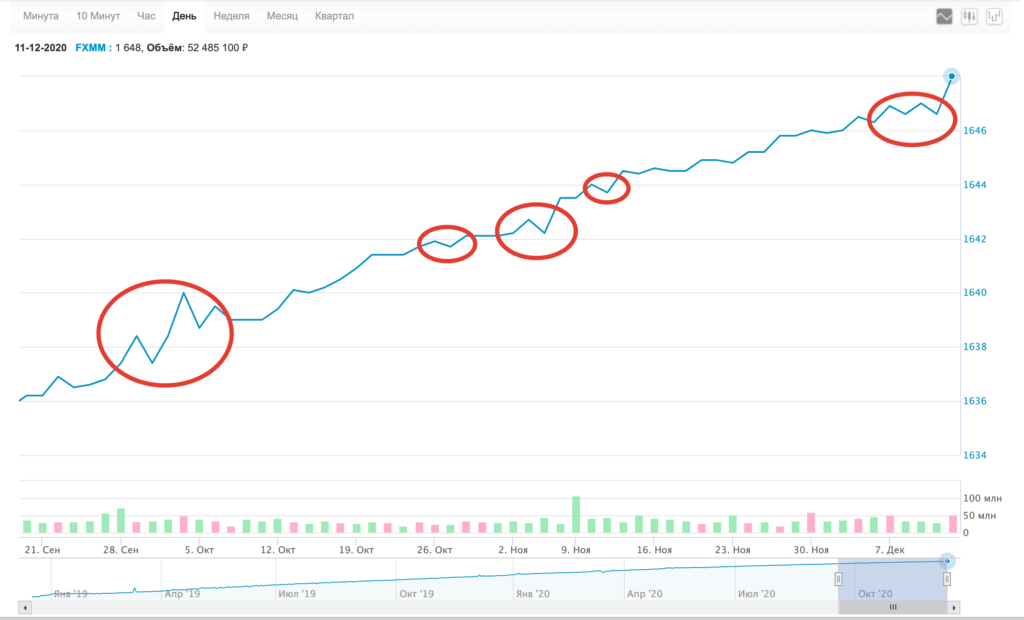

Дневные котировки FXMM на Мосбирже в сентябре-декабре 2020 года

Отметим, что у ОФЗ рыночный риск еще выше. В любом случае вложения в FXMM, да и в другие «эквиваленты наличных», на срок до одного месяца выглядят нерациональными.

Что советуют эксперты

Владимир Кулагин рекомендует долгосрочным инвесторам следовать своей основной стратегии и не лезть в непривычные.

Но если инфраструктурный риск после всех событий для вас неприемлем, не следует продавать фонды сразу после запуска торгов — лучше подождать ещё некоторое время, пока волатильность существенно снизится, рекомендует Иван Пуховой.

«К сожалению, мы видим большие проблемы с инфраструктурой, когда речь идёт о международных активах, — говорит доцент РЭУ им. Плеханова Николай Мрочковский. — Чем всё закончится, никто не знает. Все сценарии возможны». Это нужно учитывать, отметил эксперт.

В том же духе высказались и опрошенные «Секретом» аналитики брокерских компаний, и другие представители научного сообщества.

«Надеюсь, проблема с FXRB останется локальной и не вызовет панических настроений у инвесторов, — говорит руководитель лаборатории анализа институтов и финансовых рынков Института прикладных экономических исследований РАНХиГС Александр Абрамов. — Не знаю, какой урок из этого скандала извлекут частные инвесторы. Но я бы на будущее избегал сложных и непрозрачных схем вложений в ценные бумаги напрямую или коллективные инвестиции».

Снижение котировок российских БПИФов на иностранные активы — вещь неприятная, но объяснимая и вполне закономерная. Главное — что они постепенно возвращаются на рынок и с ними снова можно проводить операции. В случае же с ETF от Finex инвесторы и вовсе заперты в своих активах

И что самое важное — неизвестно на какой срок. Возможно, навсегда

На этом фоне крах FXRB выглядит не столь катастрофичным.

Коллаж: «Секрет фирмы», unsplash.com/LOGAN WEAVER | @LGNWVR

Мосбиржа исключит ETF FinEx из списка допущенных к торгам ценных бумаг

В соответствии с ранее раскрытой FinEx информацией расторжение договорных отношений с ПАО Московская Биржа осуществляется в рамках планируемых Провайдером шагов, направленных на получение лицензии от Казначейства Бельгии. Более подробная информация представлена на сайте Провайдера.

Похоже, вы используете устаревший браузер, для корректной работы скачайте свежую версию Используя сайт tass. Крупнейший ETF провайдер на рынке России FinEx заявил об обнулении своего рублевого фонда еврооблигаций российских эмитентов FXRB и сообщил, что инвесторы потеряли все вложенные в него деньги.

Спартаковская, д. Также, в соответствии с пунктом 4 статьи 9 Федерального закона от 27.

Внебиржевые торги обычно не отличаются большими объемами, поэтому неизвестно, как быстро вы сможете купить или продать акции. А хорошую цену исполнения можно ждать несколько дней или даже недель. В худшем случае вы можете вообще не найти покупателя на приобретенные бумаги. Отклонение от справедливой стоимости акций.

С одной стороны, это дополнительный риск, с другой — возможность купить недооцененный актив в расчете на то, что цена вернется к справедливому значению. Кроме того, есть вероятность, что купленные фонды FinEx не получится продать по справедливой цене, даже если европейские регуляторы разблокируют активы на счетах НРД. Бумаги, купленные на внебиржевом рынке, могут не разблокироваться для торгов на бирже. Решение европейских регуляторов о возможной разблокировке активов может зависеть, в том числе от даты их приобретения. Если вы купили бумагу на внебиржевом рынке после включения НРД в санкционные списки 3 июня 2022 года, то существует вероятность, что в будущем продать их можно будет также только на внебиржевом рынке, так как Euroclear может запросить информацию о конечных владельцах бумаг и дате приобретения. Риски покупки заблокированных облигаций. Если купленная вами облигация к моменту погашения все еще будет заблокирована, то ее купоны и номинал не поступят на ваш брокерский счет, а будут заблокированы на счетах НРД в европейских депозитариях. При этом продать облигацию после погашения уже не получится, так как погашение облигации — это момент, когда она прекращает свое существование. Если вы владеете заблокированной облигацией, вы можете действовать двумя способами: продать облигацию до погашения, если найдется заинтересованный покупатель; держать облигацию до погашения, а затем дождаться разблокировки денег от купонов и номинала.

Риск полной потери вложенных денег. Инвестиции в бумаги, заблокированные в европейских депозитариях, сопряжены с рисками потери всех вложенных в них денег.

Фонды ВТБ

На российском рынке представлено несколько ETF, находящихся под управлением ВТБ-инвестиции. ВТБ-инвестиции также, как и ФайНекс не выплачивают дивиденды или купоны. Названия фондов, находящихся под управлением ВТБ-инвестиции начинаются с символов VT.

Многие фонды ВТБ по своему составу повторяют ETF от FinEx:

- VTBX или «ВТБ – Индекс МосБиржи» – фонд полностью идентичен FXRL. Доходность VTBX — 30% в рублях;

- VTBA – фонд акций США, входящих в индекс S&P 500, доходность – 34%;

- VTBY – фонд российских еврооблигаций, стоимость ETF за последний год почти не изменилась;

- VTBG – фонд на золото, доходность 5%.

Кроме этого, у ВТБ есть следующие ETF:

VTBE или «ВТБ – Фонд Акций развивающихся стран» – это фонд, включающий в свой состав акции развивающихся стран, таких как: Россия, Бразилия, Китай, Индия, Южная Корея и другие. Доходность фонда за последний год — 50%.

VTBB и VTBU – это фонды российских корпоративных облигаций. Доходность VTBB за последний год – 6.8%, VTBU – 6%.

VTBM или «ВТБ Ликвидность» — это ETF, которые размещает активы инвесторов в обратное РЕПО. Говоря простым языком, фонд приобретает акции с небольшим дисконтом с обязательным условием обратного выкупа по заранее определенной цене. VTBM — это молодой фонд, который за 5 месяцев показал доходность в размере 4.6%.

За время своего существования, российские ETF показывают доходность, сравнимую с американскими фондами. Благодаря всем своим достоинствам фонды являются прекрасным инструментом для инвестирования, позволяющим диверсифицировать портфель.

Какие налоги платит инвестор, вкладывая средства в ETF FinEx?

Контактов у мошенников Finex довольно неплохое количество. Можно практически уверенно сказать, что на их количество шулера Финекс особо не поскупились и завели их достаточно много. Размещены они, как положено, в отдельном разделе сайта лохотрона Finex, с картой адресов и тп. Контакты мошенников Финекс мы перечислим ниже: Аналитики Финекс предлагают готовые решения по итф, а также возможность открыть для себя робота. Хороший инвестиционный инструмент для консервативных инвесторов.

| ETF | Прибыль за год |

|---|---|

| FXIT (более 70 американских компаний) | 83,4% |

| FXUS (больше 550 мировых компаний) | 40,5% |

| FXRL (более 30 российских АО) | 55,9% |

Через банкоматы → Преимущества и недостатки → Про Сбербанк → Частые вопросы → Функции онлайн → Мобильные приложения → По телефону → Требования к заемщику→ Отделения банка

Что произошло с фондом FXRB и сколько потеряли инвесторы

FXRB — фонд на корпоративные еврооблигации российских эмитентов с рублевым хеджем. Хедж позволял сглаживать валютные колебания. Это работало так: при укреплении рубля Finex получал дополнительную доходность от банка City, ну а при ослаблении должен был, наоборот, заплатить партнёру. Для инвестора это значило низкую волатильность — цена акций фонда медленно, но стабильно росла, без резких колебаний.

Казалось бы, это максимально надежная инвестиция. Во-первых, это фонд, а, значит, вложения диверсифицированы. Во-вторых, он ориентирован на облигации — это сам по себе защитный актив. В третьих, эмитенты этих бондов — крупнейшие российские компании. В-четвертых, фонд подчиняется не российскому, а европейскому законодательству. Ну и, наконец, есть даже страховка в виде хеджа. Это был уже перебор: именно она и погубила всю конструкцию.

После 24 февраля курс перешагнул 120 рублей за доллар. Чтобы рассчитаться с City, Finex пришлось распродавать активы фонда. Но тут, как назло, стоимость российских евробондов стала равна почти нулю. В итоге компании пришлось продать все активы фонда, чтобы хоть как-то расчитаться по хеджу. Инвесторам ничего не осталось.

«В нормальных условиях риск-менеджмент всё делал верно — страховался от валютной переоценки через свопы и имел обеспечение в виде надёжных облигаций российских эмитентов, — рассуждает инвестиционный консультант ФГ «Финам» Иван Пуховой. — Но случилось печальное. Результат мы видим».

Что придумал Финекс?

Поняв безуспешность стандартных процедур, Finex разрабатывает многоэтапную схему при участии ЦБ и Мосбиржи. Если кратко, то схема должна работать так:

- компания открепляется от российской фондовой биржи;

- создаёт «чистое» дочернее юридическое лицо для работы с замороженными активами;

- получает лицензию в Бельгии для выкупа паёв, принадлежащих вкладчикам из РФ;

- получает разрешение от Центробанка для торговли на внебиржевом рынке.

Выполнив эти шаги, Финекс сделает упор на то, что больше никак не взаимодействует с подсанкционной группой Московской Биржи. Подаст заявку на разморозку счетов и получения лицензии на торговлю активами. Тогда, в силу сегодняшней логики, он сможет выкупить эти фонды и либо погасить их, либо перенести в более дружественные юрисдикции.