Самые известные в России финансовые пирамиды

Среди наиболее знаменитых финансовых пирамид известны следующие:

- МММ – компания была зарегистрирована в 1993 году, а в 1994 году выпустила более миллиона акций. Компания покупала акции обратно по более высокой цене, нежели продавало. Число вкладчиков постоянно росло. Вскоре основатель МММ Сергей Мавроди был арестован, а сама компания признана банкротом.

- Властилина – финансовая пирамида, действовавшая в России с 1992 по 1994 годы. Работала по типичной схеме, когда организаторы получают деньги с новых вкладчиков, часть средств отдавая тем участникам, кто вложился раньше, для поддержания видимости честной деятельности. Пирамида обманула вкладчиков на сумму более 500 млрд руб.

- Чара – российский банк, основанный в 1993 году. С самого начала осуществлял банковские операции, не имея лицензии (хотя впоследствии получил ее), принимал вклады под высокий процент и одновременно выводил средства за границу. В последние годы деятельности, начиная с 1994 года, превратился в классическую финансовую пирамиду.

- Кэшбери – один из наиболее громких российских примеров последних лет. Компания была признана финансовой пирамидой в 2018 году. Не вела никакой реальной деятельности, но обещала вкладчикам доходность до 600%. От действий Кэшбери пострадало несколько десятков тысяч человек.

Что такое финансовая пирамида

Финансовая пирамида — организация, в которой одни участники получают выгоду за счёт вкладов других. Те, кто находится ближе к её вершине, к организаторам, действительно могут приумножить своё состояние, но только за счёт обманутых вкладчиков со ступеньки ниже.

Успешные члены таких организаций буквально обкрадывают других. Просто происходит это не в тёмной подворотне.

С одним из видов финансовой пирамиды мы знакомы с детства. И речь не об «МММ». В книге Николая Носова «Незнайка на Луне» коротышки Мига и Жулио основывают акционерное «Общество гигантских растений». Они выпускают «ценные бумаги», деньги от продажи которых должны пойти на благое дело: будет построена ракета, которая доставит с поверхности Луны к её ядру семена гигантских растений. Последние остались на космическом корабле, на котором прилетел Незнайка.

Впоследствии акции обещали обменять на эти самые семена. Но в итоге Мига и Жулио удрали с деньгами коротышек, и с «Обществом гигантских растений» получилось то, что и предсказывал один из честных участников событий.

Такие пирамиды с простейшей схемой — сейчас редкость. На смену им пришли многоуровневые системы, благодаря которым организация держится дольше, а её создатели зарабатывают больше.

GNU Lesser General Public License — лицензия для библиотек

GNU LGPL, или Уменьшенная стандартная общественная лицензия, — это «облегчённая» версия GPL. Она позволяет в некоторых случаях соединять лицензируемый ею код с кодом проприетарного ПО. При этом полученную программу не всегда нужно распространять под LGPL — такое исключение лицензия допускает в отношении библиотек.

Изначально акроним LGPL расшифровывался как Library General Public License, потому что лицензия была написана специально для библиотек. GPL не позволяла использовать код библиотек в коммерческих продуктах, и разработчикам пришлось бы каждый раз изобретать велосипеды. Существует две рабочих версии LGPL: GNU LGPLv2.1 1999 года и GNU LGPLv3 2007 года.

Особенности версии GNU LGPLv2.1

LGPL различает два режима использования программы:

- Режим библиотеки — исходный код и его модифицированные версии распространяются на условиях, которые во многом совпадают с GPL.

- Произведение, которое использует библиотеку, — это программа, которая работает с библиотекой, но не содержит её код. Она не считается производной от библиотеки, поэтому на неё не распространяется действие GPL.

«Лицензиат вправе объединить или связать Произведение, использующее Библиотеку, с Библиотекой, в результате чего будет создано произведение, содержащее части Библиотеки.

Лицензиат вправе распространять такое произведение на любых условиях, при этом за пользователем должно сохраняться право вносить изменения в произведение в целях его адаптации для собственных нужд, а также право осуществлять восстановление структурной схемы алгоритма работы по исходным текстам произведения для отладки внесённых изменений».

Статья 6 LGPLv2

Если в программе используется библиотека, то согласно LGPL об этом нужно предупредить её пользователей. Например, сообщить название библиотеки и имена авторов, а также проставить знак охраны авторского права библиотеки, если на дисплей выводится знак охраны авторского права самой программы. К каждому экземпляру программы прилагается копия лицензии LGPL.

Автор производной программы, который принял условия LGPL (лицензиат), обязан «создать условия, при которых заинтересованный пользователь мог бы внести изменения в библиотеку». В то же время автор библиотеки может изменить лицензию с LGPL на GPL, но откатить её к LGPL уже не сможет.

Особенности версии GNU LGPLv3

В 2007 году вышла третья версия LGPL, в которой появились понятия «приложение» и «составное произведение»:

Приложение — это любая программа, которая взаимодействует с библиотекой.

Составное произведение — это произведение, образованное при включении библиотеки в приложение.

Лицензиат может распространять модифицированные версии библиотеки:

- на условиях LGPL, при этом модифицированная версия библиотеки должна быть исправной, а цель изменений должна быть достигнута;

- на условиях GPL — в этом случае на модифицированную версию не распространяются дополнительные права, предоставляемые LGPL.

Лицензиат сам выбирает условия, на которых будут распространяться производные и составные произведения. Однако в статьях 3 и 4 лицензии указаны требования, которые лицензиат обязан выполнить. В частности, уведомлять пользователей о том, что в произведении используется библиотека, и оставлять код библиотеки открытым.

Примеры продуктов, где используется LGPL:

Цифровое обозначение

Наверняка вы ни раз сталкивались с тем, что папкам или файлам даются права доступа в виде цифр. Например, 754, 755, 774 и т.д.

Каждая из цифр – это то же обозначение прав доступа для владельца, группы и остальных пользователей соответственно.

Расшифровка: чтение (r) – 4, запись (w) – 2 и выполнение (x) – 1. Если сложить все эти права, то получится 7 – такое право доступа может быть у владельца файла. Группа может иметь право на чтение и запись (4+2) – обозначается 1. И так далее.

Чтобы было понятнее:

- 7 – r+w+x – чтение, запись, выполнение;

- 6 – r+w – чтение и запись;

- 5 – r+x – чтение и выполнение;

- 4 – r – чтение;

- 3 – w+x – запись и выполнение;

- 2 – w – запись;

- 1 – x – выполнение;

- 0 – отсутствие каких-либо прав.

Такая запись пошла из двоичного кодирования восьмеричных цифр, то есть 754 – это восьмеричная запись 9 бит, которые задают права для файла или каталога.

При желании вы можете использовать команду chmod с цифровым кодированием:

chmod 754 file1.txt

Примеры

644 – владелец файла может читать и изменять файл, а остальные пользователи (в том числе и группа) – только читать;

777 – все пользователи могут читать, изменять и выполнять файл.

Помните, что права доступа всегда выставляются от владельца файла к группе файла, а затем к остальным пользователя; то есть больше всего прав (или хотя бы точно не меньше) должно быть у владельца.

Какие последствия имеют финансовые пирамиды для общества и экономики

Финансовые пирамиды не только вредят своим участникам, но и наносят ущерб всему обществу и экономике. Вот некоторые из негативных последствий финансовых пирамид:

- Потеря доверия к финансовой системе. Финансовые пирамиды подрывают доверие людей к банкам, инвестиционным компаниям, государственным органам и другим участникам финансового рынка. Люди теряют интерес к легальным и безопасным способам заработка и инвестирования денег. Это снижает спрос на финансовые услуги и продукты, замедляет развитие финансовой инфраструктуры и инноваций, ухудшает финансовую грамотность населения.

- Нарушение социального равновесия. Финансовые пирамиды усиливают социальное неравенство и несправедливость в обществе. Они обогащают небольшую группу мошенников и их сообщников за счет миллионов обманутых людей. Они эксплуатируют человеческие слабости, такие как жадность, наивность, страх, зависть и т.д. Они разжигают конфликты и напряжение между разными слоями и группами населения. Они подрывают моральные ценности и нормы поведения в обществе.

- Снижение экономической эффективности. Финансовые пирамиды отвлекают деньги от реального сектора экономики и направляют их в виртуальный сектор. Они не создают никакой добавленной стоимости, а только перераспределяют деньги между своими участниками. Они не способствуют росту производительности, инвестициям, инновациям, конкуренции и т.д. Они увеличивают инфляцию, дефицит бюджета, долговую нагрузку и т.д.

График роста финансовых пирамид в России в 90-х годах прошлого столетия

График роста финансовых пирамид в России в 90-х годах прошлого столетия

Как не попасть в финансовую пирамиду?

Прежде чем доверять компании свои деньги, нужно тщательно ее проверить.

Найдите финансовую организацию в реестрах Банка России. Он контролирует работу брокеров, инвестиционных консультантов, кредитных потребительских кооперативов и других финансовых компаний. Если организации нет в реестре – она работает нелегально.Нефинансовые компании, которые производят товары или услуги и привлекают инвесторов напрямую, и некоторые виды кооперативов не обязаны состоять в реестрах Банка России. Их работу он не контролирует, и вы рискуете, доверяя им свои деньги.

Убедитесь, что компании нет в списке сомнительных организаций. Банк России выявляет компании и интернет-проекты с признаками пирамид и публикует информацию о них на своем сайте. Внимательно изучите названия подозрительных юридических лиц и брендов, под которыми они работают, адреса их сайтов. Если обнаружите в списке заинтересовавшую вас компанию, то вкладывать в нее деньги – ничем не оправданный риск.

Проверьте данные в госреестре юридических лиц (ЕГРЮЛ). Изучите информацию о компании на сайте Федеральной налоговой службы (ФНС). Возможно, компания зарегистрирована недавно — практически накануне сбора средств, у нее минимальный уставный капитал и единственный учредитель. Тогда вы сильно рискуете, доверяя ей свои сбережения

Обратите внимание на основной вид деятельности организации. Если она зарегистрирована как пекарня, а предлагает инвестиции в криптовалюту, на дрожжах будет расти только доход ее создателей, а вы потеряете деньги.

Почитайте отзывы в Интернете. Много однотипных хвалебных откликов? Они могут оказаться фальшивыми.

Изучите документы

В первую очередь сверьте полное название и реквизиты компании — что указано в договоре, на сайте организации, в реестрах Банка России и ФНС. Даже минимальные различия могут говорить о том, что вас пытаются обмануть. Почитайте, какие обязательства берет на себя компания и что будет, если она их не исполнит. Возможно, уже на этом этапе прояснится, что с компанией не стоит иметь дела.

Принимая решение, не торопитесь. Не поддавайтесь на уговоры скорее подписать договор и внести деньги. При необходимости проконсультируйтесь с юристом.

Что такое финансовая пирамида

Определение «финансовая пирамида» очень простое. Это схема получения денег с помощью привлечения других денег. То есть «новички» обеспечивают «старичков», а иногда и одного организатора. Что это? Мошенничество? Какое слово точно характеризует такой заработок?

Не спешите делать выводы. Почему? Как показывает практика, даже классическая модель ведения бизнеса может стать той же финансовой пирамидой. Это происходит, когда предприятие становится убыточным, а долги и кредиты возвращать нужно. Чтобы хоть как-то продержаться, владельцы бизнеса берут кредиты и покрывают ими старые долги.

Мошенники научились использовать эту лазейку и зарабатывать деньги на якобы бизнесе. А что? Все легально и при этом никакой ответственности. Прибыль от бизнеса небольшая, зато стабильная, но основной доход — это новые вкладчики. Сегодня их называют крутым словом «инвесторы». Вот и запущена новая волна финансовых пирамид.

История появления

Впервые термин финансовая пирамида появился в Великобритании в семидесятых годах прошлого столетия, но сама схема подобной деятельности и понимание, что такое пирамида в бизнесе, зародились гораздо раньше. Первой финансовой пирамидой принято считать акционерную компанию «Организация Иний», созданную предпринимателем по имени Джон Ло. Цель организации – сбор средств на освоение реки Миссисипи.

Компания, структурно напоминающая существующие в наше время одноуровневые финансовые пирамиды, датируется 1919 годом. Ее создателем был американский гражданин, Чарльз Понци, чьим именем сегодня называют подобные модели финансовой деятельности. Суть его схемы заключалась в обмане на купонах: люди могли их купить, но продать – нет. Все, что с ними можно было сделать – обменять. Таким образом, доход получили только первые участники схемы, которые привели новых инвесторов.

Сейчас создание и деятельность финансовых пирамид запрещена во многих странах. ОАЭ и Китай могут наказать подобную деятельность смертной казнью, а в Российской Федерации организаторам грозит уголовная ответственность.

Семь причин создания

Как известно, на пустом месте ничего не появляется: чтобы зародилась и развилась такая модель деятельности, как финансовая пирамида, нужна плодотворная почва, а именно – соответствующая экономическая и политическая ситуации.

Перечислим наиболее значимые условия, способствующие зарождению подобных мошеннических схем, которые дают представление о том, что такое пирамида:

- пониженная инфляция;

- активность принципов рыночной экономики в государстве;

- наличие свободного оборота ценных бумаг;

- отсутствие регулирующих норм и актов со стороны законодательства, которые запрещали бы создание подобных организаций;

- уровень дохода большей части населения растет, за счет чего у людей появляются свободные финансы для вложений в различные структуры, фонды и компании;

- описанный выше пункт сочетается с общим низким уровнем финансовой грамотности населения;

- недостаточная информативная поддержка, в том числе со стороны государства.

Все эти условия создают благоприятную почву для особо предприимчивых людей, которые и выстраивают мошеннические схемы, именуемые финансовыми пирамидами.

Полезные материалы по теме

Подписывайтесь на рассылку. Впереди вас ждет много-много статей по финансовой грамотности и инвестированию. Когда подпишетесь, я буду высылать вам новые статьи прямо на почту. Если надоест их читать – отпишетесь в любой момент.

Я хочу порекомендовать вам два курса по финансам. Они помогут вам стать более грамотными в плане денег и не вестись на уловки типа финансовых пирамид.

Личные финансы и инвестиции. Курс о том, какие есть инструменты для инвестирования, как они работают, как их выбирать. Все объясняется человекопонятным языком. Порядок обучения такой – смотрите видеоролики, проходите тесты, снова смотрите.

Я сам изучал этот курс, но сейчас он стал еще лучше, его расширили и дополнили. Он проходит на платформе онлайн-проекта Нетология. Это серьезный ресурс, он имеет лицензию на оказание образовательных услуг.

Финансовая грамотность. Инвестиций здесь тоже касаются, но акцент сделан не на них. В этом курсе больше «жизненного» материала – как выбирать банк для вкладов, как быстро расплачиваться с кредитами и пр.

Проводится на платформе онлайн-университета Скиллбокс. Университет имеет лицензию на образовательную деятельность.

Что такое финансовая пирамида

Финансовая пирамида — организация, в которой одни участники получают выгоду за счёт вкладов других. Те, кто находится ближе к её вершине, к организаторам, действительно могут приумножить своё состояние, но только за счёт обманутых вкладчиков со ступеньки ниже.

Успешные члены таких организаций буквально обкрадывают других. Просто происходит это не в тёмной подворотне.

А то, бывает, соберётся какая-нибудь шайка мошенников, — сказал Козлик. — Выпустят акции, продадут их, а сами сбегут с деньгами. Вот тогда тоже говорят, что общество лопнуло.

Такие пирамиды с простейшей схемой — сейчас редкость. На смену им пришли многоуровневые системы, благодаря которым организация держится дольше, а её создатели зарабатывают больше.

Рекомендации по защите

Если вы не хотите оказаться в подобной ситуации, будьте очень внимательны, выбирая, куда вкладывать деньги. Руководствуйтесь рядом простых и понятных правил.

1. Не вкладывайте деньги в инвестиционные фонды без образования юридического лица и соответствующих разрешительных бумаг.

2. Слишком высокий процент дохода должен сразу вызывать опасения.

3. У серьезной организации должен быть юридический адрес и офис. Если на сайте вы не видите никаких контактных данных, то скорее всего это обман. Хотя часто мошенники выкладывают адрес не существующего офиса и дают телефон, где сидит специально нанятый для этого человек.

4. Отсутствие WM-аттестата. У настоящего фонда обязательно должен быть аттестат доверия, который можно легко найти на главной странице! Но здесь вы не должны забывать о том, что существуют различные мошеннические пути получения такого аттестата.

5. Информация о фонде пришла в спаме? Серьезные организации никогда не занимаются спамом.

Инвестируй и… не прогори!

В последнее время улан-удэнцы вкладывают деньги в различные инвестиционные сервисы.

– На территории нашего города орудует несколько организаций, обладающих признаками, перечисленными ЦБ РФ, и являющимися финансовыми пирамидами. В частности, жители Бурятии часто спрашивают про компанию «Кэшбери». На первый взгляд, у них есть лицензия Центробанка РФ. Однако это лицензия микрофинансовой организации (МФО). Минимальная сумма, которую МФО могут принимать от граждан по договору займа, составляет 1,5 млн рублей. Это значит, что рекламируемые ими взносы «от 1000 рублей» принимаются «Кэшбери» в обход лицензии и закона, – поясняет эксперт.

И действительно, если прочитать договор, он заключается не с ООО «Кэшбери», а с некой иностранной организацией, что, очевидно, усложняет возможности для возврата средств в случае банкротства.

– Доходность по облигациям и займам других МФО гораздо ниже, чем доходность, которую обещает «Кэшбери». Более того, финансовой отчетности в открытом доступе не обнаружено. Не следует вкладывать деньги в компании, которые не публикуют сведения о своем финансовом положении, – рекомендует Елена Цыремпилова.

Интересно, если забить в поисковик «Кэшбери», то контекстная реклама предлагает не взять заем, а инвестировать в компанию.

– Это наводит на мысль, что, возможно, основной заработок компания получает с вкладчиков, а не с заемщиков, – комментирует финконсультант.

Виды финансовых пирамид с примерами

Создать финансовую пирамиду не составляет труда. В мире существует три основные структуры их построения. Рассмотрим функционал каждой из них, а также выясним, сколько живут финансовые пирамиды.

Одноуровневые

Одноуровневая модель представляет собой классическую схему организации финансовой пирамиды. Идея создания мошеннической схемы заработка принадлежит итальянцу Чарльзу Понци.

Особенность структуры: привлекать новых вкладчиков необязательно. Прибыль для первых участников формируется из последующих взносов.

Срок существования одноуровневых финансовых пирамид: до двух лет.

Обещанная доходность: 30–50% годовых.

Статистика: более 90% вкладчиков остаются в убытке.

Примеры одноуровневых пирамид:

- финансовая пирамида Мавроди (МММ),

- инвестиционная компания Бернарда Мейдоффа,

- российская инвестиционная компания «Хопер Инвест».

Многоуровневые

Многоуровневые финансовые пирамиды позиционируют себя как инвестиционные или торговые компании. Нередко в качестве иллюзии своей деятельности организаторы демонстрируют некий продукт, вокруг которого якобы построен бизнес, или схемы использования инвестиционных инструментов. Это всегда компании с признаками финансовой пирамиды.

Особенность структуры: каждый новый участник платит взнос, за привлечение новых вкладчиков получает дополнительное вознаграждение.

Срок существования пирамиды: в среднем до одного года.

Обещанная доходность: до 30% в месяц.

Статистика: 80–90% вкладчиков остаются в убытке.

Примеры многоуровневых пирамид:

- БИНАР,

- Talk Fusion,

- Finiko.

Матричные

Матричные финансовые пирамиды представляют собой новую разновидность пирамид. Они являются самыми сложными по организационной структуре. Поэтому и срок их существования может быть дольше остальных моделей. Многие уверены, что это новый способ инвестирования, реальный бизнес.

Матричная пирамида – это совокупность уровней с разным количеством участников. Суть сводится к тому, чтобы пройти все эти ступени и получить вознаграждение.

Пример

Пусть матричная финансовая пирамида состоит из 3 уровней.

Первый уровень должен включать четыре человека, второй – два, третий – одного. Тот, кто достигает третьего уровня, получает вознаграждение.

Как это происходит в реальности?

1 шаг. Организаторы пирамиды привлекают на старте двух «инвесторов», которые вносят обязательный денежный взнос и приводят ещё по одному человеку.

2 шаг. Как только набралось 4 человека, они разделяются на 2 группы по два вкладчика в каждом. В каждой группе есть первоначальный «инвестор». Он переходит на уровень выше. Теперь на втором уровне 2 человека.

3 шаг. Эти два «инвестора» привлекают поток вкладчиков, чтобы заполнить пробелы в нижних уровнях. Они поднялись выше, нижние ступени освободились. Как только каждый из «инвесторов» заполнит нижние места новыми участниками, он поднимется на третий уровень, где окажется один и получит вознаграждение.

Пример матричной финансовой пирамиды:

Emgoldex (Германия).

Принцип лицензирования Microsoft Project Server

Рассчитаем, сколько и каких лицензий нужно купить чтобы развернуть корпоративную информационную систему управления проектами Microsoft Project Server 2019 в локальном (On-Premises) варианте размещения.

Первое, что нужно понимать – для установки Microsoft Project Server обязательно наличие SharePoint Server. SharePoint является базовой платформой для Project Server. Причем SharePoint Server необходим в т.н. корпоративной редакции – редакции Enterprise.

Программные продукты Microsoft Project Server и SharePoint Server лицензируются по схеме «Серверная лицензия + лицензии клиентского доступа».

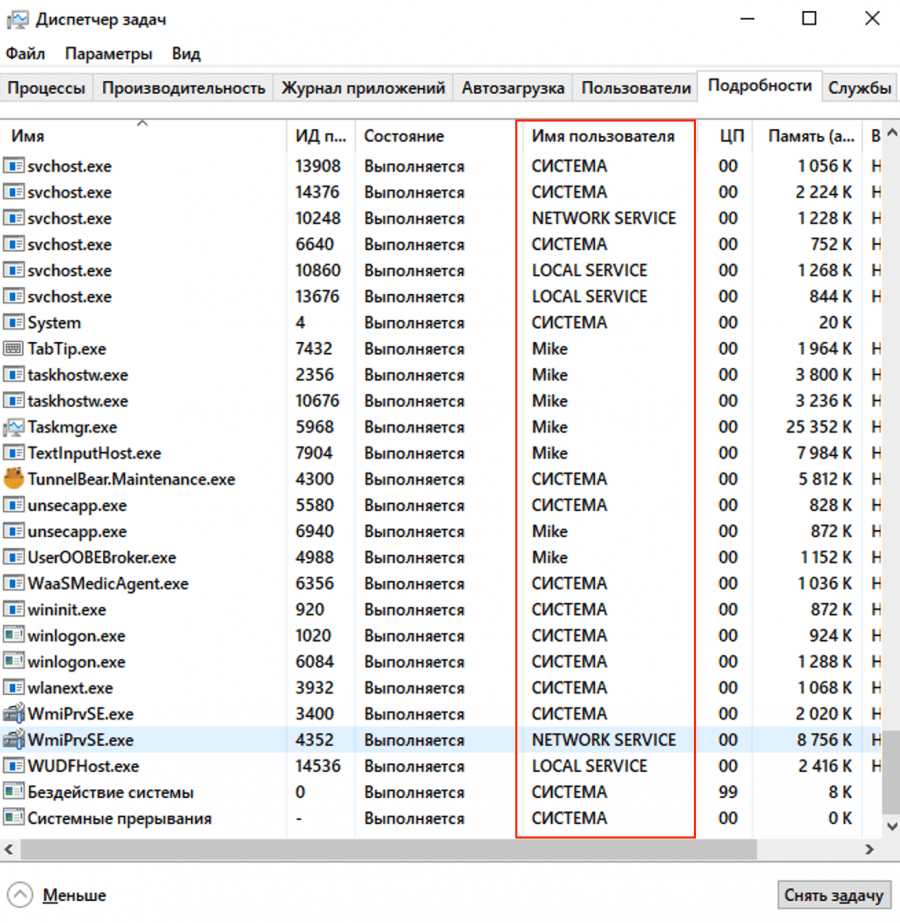

Какие ещё есть пользователи на компьютере кроме нас

Даже если вы работаете за компьютером в гордом одиночестве, параллельно с вами работают системные службы и сервисы. Обычно у каждой это службы есть либо свой «системный пользователь», либо они объединены в едином пользователе «система»:

- менеджер печати, который отвечает за печать на принтере;

- система работы сети — она следит за всеми сетями и организует доступ к ним для всех приложений;

- системные процессы, которые занимаются техническими задачами — файловой системой, драйверами и приложениями.

Если в Windows открыть диспетчер задач, вы заметите этих скрытых пользователей и службы:

Диспетчер задач в Windows: некоторые процессы принадлежат системе, другие — сетевым службам, третьи — местным службам

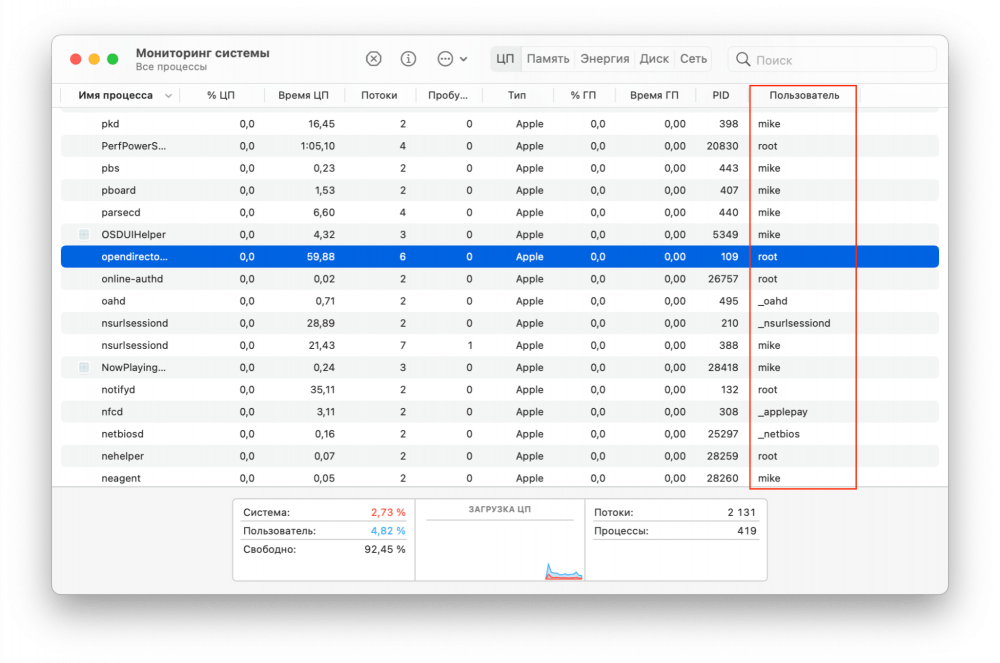

Диспетчер задач в Windows: некоторые процессы принадлежат системе, другие — сетевым службам, третьи — местным службам Мониторинг системы в MacOS. Пользователь root — это корень системы, а есть ещё дополнительные пользователи-службы. Самого пользователя зовут mike, и ему принадлежит малая часть процессов

Мониторинг системы в MacOS. Пользователь root — это корень системы, а есть ещё дополнительные пользователи-службы. Самого пользователя зовут mike, и ему принадлежит малая часть процессов

Права локального администратора группе доменных пользователей в любой версии Windows (для любого языка): используем SID для локальных групп

Способ очень простой: для локальных групп, членом которых будет наша доменная группа, необходимо указывать SID. Разумеется, Вы не можете указать SID напрямую (это будет воспринято как имя группы), но есть целых 2 способа заставить Windows подставить SID вместо имен локальных групп.

Прежде всего: почему SID? Это будет работать?

Да! Потому что независимо от версии, разрядности, языка(!)

и других параметров Windows, у стандартных групп (таких как «Пользователи» — «Users», «Администраторы» — «Administrators» и так далее) есть заранее зарезервированные (так сказать «широко известные идентификаторы безопасности SID» — «well-known SIDs»). Для группы локальных администраторов SID всегда один и тот же, независимо от языка: S-1-5-32-544.

Способ 1. Выбор локальных групп из AD

Итак, Вы уже добавили в Restricted Groups доменную группу, открыли её свойства, нажали кнопку «Add..» и думаете, как вписать название группы локальных администраторов, чтобы Windows подставила её SID? Всё просто: нажимаете «Browse…» и ищете (в зависимости от языка Вашей AD — именно самой AD!) либо «Administrators», либо «Администраторы» (либо другое название — зависит от языка самой AD!). Эта группа располагается в AD в разделе (это не совсем OU, хотя выглядит так же) под названием «Builtin». При поиске можно также открыть настройки поиска: «Object types…» и оставить отмеченным только пункт «Built-in security principials».

Если Вы выберете локальную группу таким образом (т.е. через поиск в домене, раздел builtin), то хотя после поиска будет отображено только название группы («Administrators», «Администраторы», …), в Windows будет записан SID группы локальных администраторов, независимо от текстового названия группы локальных админов!

Способ 2. Правка конфига групповой политики

Итак, Вы уже добавили в Restricted Groups доменную группу, открыли её свойства, нажали кнопку «Add..» и думаете, как вписать название группы локальных администраторов, чтобы Windows подставила её SID? Всё просто:

- Впишите любое уникальное название: например «testtesttest».

- Теперь откройте свойства групповой политики

(правой кнопкой по имени политики) и скопируйте/запишите/запомните ее «Unique name» (т.е. GUID). - Не забудьте закрыть групповую политику!

- Откройте папку групповой политики.

Для этого откройте шару:

\\domain.local\sysvol\Policies\<unique name групповой политики> - Перейдите в папку:

Machine\Microsoft\Windows NT\SecEdit - Откройте файл:

GptTmpl.inf - В разделе

В одной из строчек Вы увидите Ваше уникальное название, перед которым стоит какой-то длинный текст из букв и цифр:

*S-1-5-21-488169584-1945689841-2750668826-1126__Memberof = testtesttest - Удалите Ваше уникальное название и впишите SID группы локальных администраторов. Звездочка (программисты на С/С++ знают, что это вызов значения по указателю) указывает, что нужно использовать не само название, а содержимое того, что стоит за этим названием, так что пишем:

*S-1-5-21-488169584-1945689841-2750668826-1126__Memberof = *S-1-5-32-544

Итак, алгоритм действий:- Находите в файле GptTmpl.inf строку с уникальным текстом, который Вы вписали в качестве имени локальной группы

- Удаляете в этой строке всё СПРАВА от знака «=» (т.е. Ваш текст)

- Вписываете СПРАВА от знака «=» (не забудьте после «=» поставить пробел!):

… = *S-1-5-32-544 - Сохраняете файл GptTmpl.inf

- Всё.

Обязательно проверьте, как работает эта схема, применив групповую политику к одному или нескольким компьютерам, и проанализировав результат! Ищите добавленную Вами группу доменных пользователей не только в панели управления => учетные записи пользователей, но и в управлении компьютером, просмотрев членов локальной группы администраторов!

При подготовке статьи использовались следующие материалы:

- Well-known security identifiers in Windows operating systems

- restricted groups и event id 1202

- How to Make a Domain User the Local Administrator for all PCs

- How to configure Restricted Groups the right way with different client computer languages

- Working with Group Policy Restricted Groups policies

- Добавляем доменных пользователей в локальную группу безопасности

- Работа с предпочтениями групповой политики: взаимодействие с локальными учетными записями

Статья опубликована: 26.07.2017, обновлена: 16.08.2017

Можно ли получить компенсацию?

Все зависит от того, жертвой какой пирамиды вы стали. Стоит обратиться в Федеральный общественно-государственный фонд по защите прав вкладчиков и акционеров. Он компенсирует потерянные средства, но только пострадавшим от организаций, которые есть в реестре фонда .

Вам могут выплатить лишь те деньги, которые вы внесли в финансовую пирамиду, — без учета процентов и за вычетом полученных доходов. При этом максимальная сумма, которую вы можете получить, — 35 тысяч рублей. Ветераны и инвалиды Великой Отечественной войны и их наследники могут рассчитывать на компенсацию в пределах 250 тыс. рублей.

Чтобы получить выплаты, обязательно понадобится оригинал документа, который подтверждает, что вы отдали деньги этой организации. В нем должна быть четко прописана сумма, которую вы внесли.

На «акциях» известной пирамиды «МММ» сумма взноса не указана, поэтому за них получить компенсацию нельзя.

Полный перечень документов, которые вам потребуются, лучше уточнить по телефонам фонда или через его онлайн-приемную: по разным пирамидам нужны разные бумаги.

Как распознать финансовую пирамиду

Для начала используйте критерии, которые установил Центробанк для выявления финансовых пирамид. Они не гарантируют, что организация — мошенники, но дают повод насторожиться.

1. Обещание очень высокой доходности

При инвестировании действует правило: чем выше предполагаемый процент заработка, тем выше риск. Так что ваши средства так или иначе в опасности, даже если речь не идёт о пирамиде. Есть основания подумать трижды, прежде чем вкладывать деньги.

2. Гарантия доходности

Это не тревожный звоночек, а набат. Гарантировать доходность запрещено Статья 28. Реклама финансовых услуг и финансовой деятельности , так что организация уже играет нечестно.

3. Отсутствие лицензии на привлечение денежных средств

У компании должен быть разрешающий документ от Федеральной комиссии по рынку ценных бумаг (существовала до марта 2004 года), Федеральной службы по финансовым рынкам (март 2004 — август 2013 года) или Центробанка (с сентября 2013 года) на осуществление деятельности по привлечению денежных средств. Если бумаги нет, это повод насторожиться.

8. Нет точного определения деятельности организации

Здесь опять же отсутствие прозрачности. Если вы никак не можете понять, чем занимается компания, дело, скорее всего, не в ваших умственных способностях.

Также можете проверить:

- Кто руководит компанией. Чем закончились прошлые проекты.

- Есть ли у организации устав.

- Где лежат вклады.

- Куда идут деньги инвесторов.

Какие характерные признаки выдают финансовую пирамиду

Как работает финансовая пирамида? – спросите вы.

Её принцип основан на том, что средства распределяются между участниками структуры по принципу кто, раньше вложил, тот быстрее и в большем объеме получит средства назад.

Выявить финансовую интернет пирамиду очень легко, в 99% случаев она соответствует следующим показателям.

Анонимности, не понятно кто создал сайт или компанию, нет ни какой личной информации о руководителях и администрации, что сразу становиться подозрительно. В таком бизнесе не может быть тайн, так как вы планирует в данную структуру вкладывать свои деньги.

Отсутствие бумаг, фактического адреса, но зачастую есть бумаги каких-то кипровских островов или еще чего, ни будь, но такие бумаги можно с легкостью сделать в интернете.

Сайт компании со 100% гарантией обещает возврат не только суммы инвестиций, но и обещанных процентов. Высокая доходность должна вас заинтересовать, от куда такие проценты берутся и по чему еще нет очереди клиентов в километр если это все легально и честно, как обычно нам обещают.

Для получения прибыли необходимо привлечь людей, много уровневая партнерская программа, но часто данное условие не является основным, это как дополнительный вид заработка еще. Многие зарабатывают только на привлечение клиентов, но есть разные проекты, которые липовые, а есть те, которые дают возможность хорошо зарабатывать.

В истории проекта обязательно будет указано, что это какой-либо «инвестиционный фонд», занимающийся инвестированием в высоко маржинальные проекты

Однако вы никогда не найдете информации о регистрации такой фирмы.

Читайте всегда договор, если вам предлагают, часто есть прописка мелким шрифтом, где указано, что компания имеет право не возвращать деньги вкладчиков, получается полиция вам уже не поможет.

Ни когда не видитесь на лозунг «Внимание стартовал супер проект» и т.д. Вам в открытую говорят, кто успеет тот заработает.

Это основная часть признаков пирамиды, наверное нужно писать целую статью, чтобы охватит полную тематику.

Теперь, когда вы знаете, как устроена финансовая пирамида самое время рассмотреть подробнее их типы.

Виды

Финансовые пирамиды бывают одноуровневыми и многоуровневыми.

Одноуровневую часто называют по имени основателя. В центре круга организатор, который контролирует всех участников схемы. Доход первых вкладчиков образуется за счет вкладов последующих. Со временем число членов этой системы растет, растут и обязательства организатора по выплате процентов. Но неизбежно наступает момент, когда при росте обязательств число вкладчиков снижается или прекращается вовсе.

Наступает конец игры. В выигрыше – организатор и ближайший к нему круг людей. Остальные теряют все свои деньги.

Многоуровневая система не только основана на вступительном взносе каждого участника, но и на его обязательствах пригласить еще несколько членов. То есть доход зависит от количества привлеченных людей. Понятно, что такая схема даже с математической точки зрения не может просуществовать долго.

Когда именно наступит крах, знает только организатор. Он видит снижение темпов поступления доходов и количества новых участников. В этом случае, как правило, проект прекращает свое существование, а его идейный вдохновитель пропадает со всеми собранными деньгами.