Основные условия получения кредитки

Несмотря на то, что требования службы безопасности достаточно строги, стоит попробовать оформить кредитную карту. Ситибанк предлагает несколько способов подачи заявки на этот кредитный продукт.

Требования банка

Получить карточку может как гражданин РФ, так и поданные других государств, находящиеся на территории нашей страны. Заемщик обязательно должен быть совершеннолетним, иметь прописку в регионе присутствия банка и получать стабильный доход. Что касается документов, подход к ним довольно лоялен. Из обязательных бумаг потребуются копия паспорта (всех страниц) и заявление на получение карты (можно оформить в онлайн-режиме).

Лицам, не являющимся резидентами РФ, также в дополнение нужно будет предоставить перевод первых двух станиц национального паспорта, заверенный нотариально, копии визы и миграционной карты, а также документ, подтверждающий право на пребывание в стране.

В качестве подтверждения дохода Ситибанк принимает не только справку по форме налоговой, но и такие бумаги, как: права и свидетельство о собственности на транспортное средство, загранпаспорт (с отметками о поездках либо с приложением копий билетов на предстоящий выезд), выписка из Пенсионного фонда, оформленная через портал Государственных услуг.

Данные способы подтверждения дохода доступны как для граждан РФ, так и для иностранцев. Но последним потребуется предоставить дополнительные документы, в зависимости от выбранного варианта.

Процедура оформления

Для подачи клиентской анкеты эмитенту «Просто карты» имеются следующие способы:

Если заявление подано по телефону или в онлайн-режиме, к клиенту для заполнения бумаг и проверки документов приедет персональный менеджер. Данная услуга предоставляется бесплатно. Место и время встречи предварительно согласовывается с будущим заемщиком.

Доставка карты заказчику

В случае одобрения клиентской заявки, будущий владелец карты может забрать ее в отделении банка. Также есть и другие способы вручения: курьерская доставка – осуществляется в течение 5 дней с момента запроса либо пересылка Почтой России – сроки будут зависеть от конкретного региона. Услуги курьера и почтовые отправления будут бесплатными для клиента. Карточка отправляется в неактивированном виде, так что за сохранность средств на ней переживать не придется.

Как иностранные банки могут работать в России

В России могут вести деятельность только банки, зарегистрированные в России. Они должны иметь лицензию на осуществление банковских операций, и, соответственно, находиться в реестре Банка России. То есть, если банк, который зарегистрирован в другой стране и имеет лицензию от ее Центробанка, откроет офис в России – с точки зрения закона такая деятельность не будет разрешенной.

Другими словами, иностранные банки не могут открывать в России филиалы и представительства – то есть, работать без отдельной регистрации. И единственная возможность для них вести деятельность в России – открыть и зарегистрировать отдельный дочерний банк, напрямую непосредственно не связанный с иностранным.

Поэтому все банки с зарубежными названиями, работающие в России – это российские банки (то есть, зарегистрированные и имеющие лицензии Банка России), но владеют ими зарубежные собственники. А вот уже в вопросах собственности таких жестких запретов нет – и владеть зарегистрированным в России банком вполне может зарубежный банк или даже другое государство.

Единственное ограничение, которое накладывает российское законодательство на зарубежные финансовые организации – им чуть сложнее купить долю в российском банке:

- если иностранный инвестор (физическое лицо или организация) хочет купить долю от 1 до 10% в российском банке, он должен обязательно уведомить об этом Банк России;

- если инвестор хочет купить еще большую долю – нужно получать разрешение Банка России.

Но это не останавливает иностранных инвесторов – на российском рынке на данный момент насчитывается чуть меньше 60 банков и небанковских кредитных организаций, напрямую или косвенно принадлежащих иностранным инвесторам.

Началась их экспансия на российский рынок с начала 2000-х годов, как раз с первыми признаками стабилизации российской экономики. К 2003 году порядка 5% всего капитала на банковском рынке России принадлежала иностранцам, а к 2006-му зарубежные банки были связаны со 149 российскими кредитными организациями, 51 банк принадлежал им полностью, как и 11% всего банковского капитала.

Максимум иностранного присутствия в российской экономике приходится на 2008 год – перед кризисом около 28,5% российского банковского капитала контролировали иностранцы. Кризис несколько сбил быстрые темпы роста, и постепенно иностранцы начали выходить из российских финансовых активов. И только за последние годы из России ушли дочерние банки нескольких крупнейших международных финансовых организаций.

К настоящему времени крупнейшие банки в России так или иначе контролируются государством, но даже в списке самых крупных присутствуют и участники с капиталом международных финансовых групп. Некоторые из них работают как универсальные розничные банки (тот же Райффайзенбанк или Росбанк), другие сосредоточены только на корпоративных клиентах (например, Дойче Банк).

Основные правила использования

Ниже приведена основная памятка для всех новых владельцев кредитных карт, которая позволяет избежать многих проблем и неприятностей, связанных с недостатком опыта:

- По возможности, откажитесь от получения наличных. А после получения денег в банкомате имейте в виду, что ваш долг перед банком – это не только полученная сумма, но также и процент комиссии за обналичивание.

- Каждый месяц вы должны заплатить банку минимальный платеж, определенный процент от суммы вашей текущей задолженности. Обычно это 3-10%. Но лучше платить больше, потому что минимальными платежами вы будете очень долго погашать свой долг, отдавая больше на проценты, чем на погашение основной задолженности.

- Всегда платите вовремя, а лучше – заранее. Узнайте в банке, как устроен расчетный период на вашей карточке и вносите деньги до наступления крайнего срока. Пропуск даты платежа всего на один день может привести к большим штрафам и порче кредитной истории.

- Контролируйте расходы, зачисление денег и вашу текущую задолженность с помощью интернет-банка или мобильного приложения. Соблюдение всех правил и условий кредитного договора – это ваша прямая обязанность.

- Храните саму карту и все коды доступа к ней в надежном и безопасном месте, а также не показывайте карточку посторонним. В случае утери или кражи карты немедленно заблокируйте ее через телефон поддержки банка.

Следование этим простым правилам, если они войдут у вас в привычку, позволит навсегда забыть о всех “страшилках”, которыми пугают неопытных владельцев кредитных карт. И тогда вы в полной мере оцените все те преимущества, которыми обладает этот банковский продукт.

Заявка онлайн и требования к заемщику

За получением кредитки может обратиться только гражданин России. Возраст потенциального клиента от 22 до 60 лет. Клиент должен быть официально трудоустроен в течение последних трех месяцев, а его общий трудовой стаж – не менее одного года.

Наличие постоянной регистрации в одном из регионов присутствия банка – обязательное условие для получения кредитной карты Ситибанка.

Необходимо предоставить паспорт и справку о доходах по форме 2НДФЛ. Также банк рассматривает альтернативные источники подтверждения доходов. Например, заемщик может предоставить свой загранпаспорт с отметками о выезде за рубеж в течение последних шести месяцев.

Внимание! Поездки в страны СНГ при подтверждении доходов не учитываются. Процесс оформления не отнимет много времени у заемщика

В первую очередь необходимо заполнить анкету в отделении банка. Но намного проще и быстрее оставить онлайн заявку на оформление кредитной карты Ситибанка на сайте

Процесс оформления не отнимет много времени у заемщика. В первую очередь необходимо заполнить анкету в отделении банка. Но намного проще и быстрее оставить онлайн заявку на оформление кредитной карты Ситибанка на сайте.

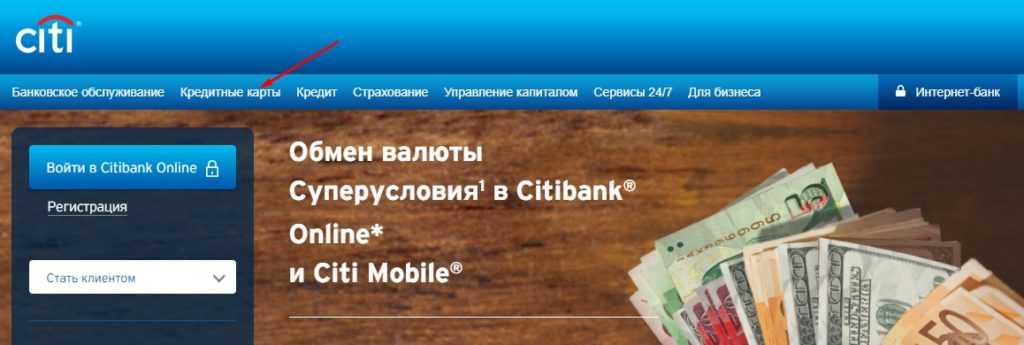

Выбираем папку «Кредитные карты»:

Далее «Все кредитные карты»:

Клик на «Просто кредитную карту»:

Переход на подробности по банковскому продукту:

Выбираем оформление заявки:

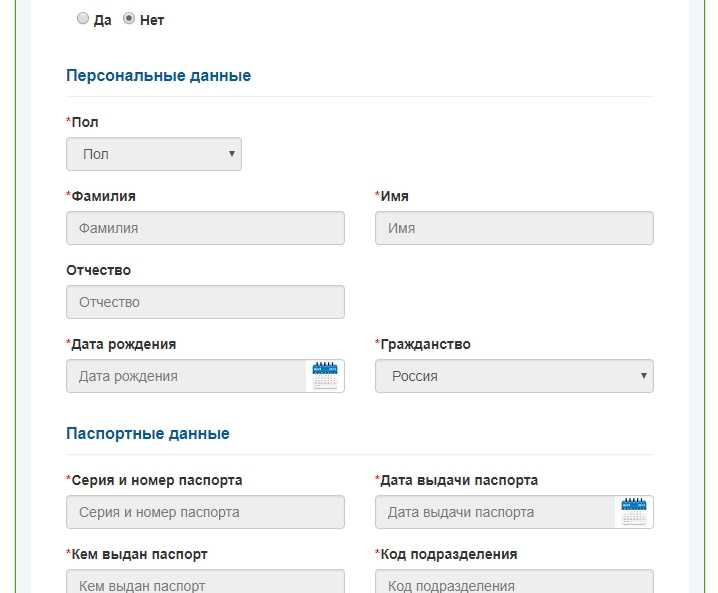

Заполняем анкетные данные, подтверждаем согласие с правилами, и ждем подтверждения операции:

В форме нужно указать:

- ФИО и дату рождения;

- данные паспорта;

- адрес электронной почты;

- номер мобильного телефона;

- размер ежемесячного дохода.

Клиент дает согласие на обработку персональных данных и на подачу запроса в БКИ.

Какие документы понадобятся?

Итак, для выдачи карты иностранцу банковским учреждениям недостаточно только вида на жительство вместо паспорта РФ.

Список даже для обычной кредитки с небольшим лимитом довольно громоздкий, а именно:

- Национальный паспорт (копия) – с переводом первых 2-х страниц на русский язык, нотариально заверенных.

- Виза (копия).

- Документ, подтверждающий право пребывания/проживания нерезидента в РФ.

- Трудовое соглашение, заверенное работодателем, где указан срок действия.

- Справка по форме 2-НДФЛ за последние 3 месяца.

- Характеристика с места работы (если потребует банк).

Иностранный гражданин также может привлечь к получению карты поручителя, которым будет человек с российским гражданством, достаточным уровнем официального дохода и хорошей кредитной историей.

Ответы на частые вопросы о кредитной карте «Кэшбек» Ситибанка

Как заблокировать карту?

Прежде чем блокировать карточку «Кэшбек», необходимо погасить сумму задолженности вплоть до копеек. Также надо снять все оставшиеся собственные средства, если они на счету есть. После этого можно оставлять заявку на блокировку карты через техподдержку или онлайн-банкинг.

Если вам нужно, чтобы помимо карты заблокировали еще и счет, необходимо разорвать договор с банком и потребовать закрыть кредитный счет. Следовательно, вы лишаетесь возможности пользоваться услугами банка – только если оформлять кредитку по новой.

Как снять деньги с карты?

Чтобы снять деньги с кредитки, не тратя их, можно воспользоваться стандартными способами:

- Перевести деньги на любой другой счет или карту.

- Снять наличные в банкомате или кассе офиса.

Но за снятие наличных придется заплатить большую комиссию – 4,9%, минимум 490 рублей.

Как увеличить кредитную карту?

Чтобы расширить кредитный лимит по карте «Кэшбек», нужно договариваться с банком. Но Ситибанк просто так не станет повышать ваши возможности – для этого ему нужно быть уверенным, что вы надежный клиент.

Следовательно, чтобы завоевать доверие Ситибанка, нужно:

- Активно пользоваться кредиткой и своевременно погашать задолженность.

- Не допускать просрочки даже на день.

- Желательно иметь дополнительные продукты Ситибанка – например, вклад.

После того, как вы «наработаете» кредитную историю в учреждении, можно позвонить в техподдержку банка и узнать, можно ли увеличить кредитный лимит. Как правило, банк идет навстречу и расширяет финансовые возможности клиента.

Как пополнить «Кэшбек» Ситибанка?

Одна из серьезных проблем кредитной карты «Кэшбек» Ситибанка – сложность в пополнении. К сожалению, чтобы внести средства, придется сильно постараться. В качестве официальных способов погашения кредита Ситибанк предлагает три варианта – собственные банкоматы, терминалы «Элекснет» и перевод по «Почте России». Также можно прийти и положить деньги в кассе. Карта не может пополняться с другой карты через обычные переводы. Но это можно сделать межбанковским переводом.

Поэтому мы предлагаем следующие способы пополнения карты:

- Отправлять деньги межбанковским переводом.

- Пользоваться зачислением через «Почту России».

- При наличии отделения банка – пополнять через кассу (если сумма больше 45 тысяч рублей, чтобы без комиссии).

- Воспользоваться банкоматом Ситибанка, если он есть.

Стоит помнить, что терминалов «Элекснет» и банкоматов очень мало, а самих отделений – и того меньше, и только в некоторых городах.

Как заплатить по карте?

Платежи по карте «Кэшбек» осуществляются так же, как по любой другой карте. Можно использовать ее где угодно – в магазинах, терминалах и так далее. Оплачиваются любые услуги, если у продавца есть средство для считывания карты. Также можно ей расплачиваться в общественном транспорте и в сети интернет – для этого у «Кэшбека» есть все необходимые возможности.

Что важно знать

ss=»article-paragraph»>Операционный директор финтех-платформы «Фаст Ривер» Ксения Артемьева рассказала, что карты, выпущенные дистанционно, часто блокируют.

«Идентифицировать банк удаленно вас не может, соответственно, и уровень доверия к вам будет ниже. Поэтому такие карты рискуют блокироваться чаще обычного. Кроме этого, сам процесс выпуска карты удаленно чаще всего невозможен без генеральной доверенности на сотрудников фирмы, которая таким промышляет. Это тоже не добавляет надежности этому инструменту», — пояснила она.

К тому же есть риск наткнуться на мошенников. По словам экономического журналиста Семена Новопрудского, онлайн-сервисы являются просто посредниками в оформлении иностранных карт и ни за что не отвечают. Поэтому среди таких «помощников» часто встречаются аферисты.

Фото: SFIO CRACHO/Shutterstock/Fotodom

Кроме этого, специалисты предупредили, что персональные данные человека после обращения в сервисы тоже могут оказаться под угрозой.

«Смущает то, что для оформления карты нужно собирать пакет документов — это может повлечь риски, связанные с хранением и передачей персональных данных посредникам», — отметил старший преподаватель кафедры банковского дела университета «Синергия» Андрей Сироткин.

Он посоветовал не забывать о геополитических рисках. Иностранные банки могут в любой момент отказаться от сотрудничества с российскими клиентами, чтобы не попасть под санкции. Тогда человеку заблокируют счет и все средства, которые на нем были.

Самые актуальные новости — в нашем телеграм-канале «Ямал-Медиа».

Техническая информация о кредитной карте «Panasonic Столетие Инноваций»

В рамках тарифного плана «Кредитная карта с льготным периодом кредитования Panasonic» Россельхозбанк предлагает пластик платежной системы JCB – крупнейшей в Японии и одной из пяти наиболее распространенных международных.

Производится эмиссия двух категорий карт:

- JCB Panasonic Instant Issue – неперсонифицированный пластик мгновенного выпуска;

- JCB Panasonic – классический вариант именной карты.

Открытие и обслуживание осуществляется в национальной валюте (рублях РФ). При выполнении операций в иностранной валюте конвертация средств производится по правилам указанным в тарифном плане.

Срок действия карт:

- не менее 2 лет для мгновенных;

- 3 года для именных.

Информация о кредитной карте Panasonic представлена на странице официального сайта Россельхозбанка.

Условия кредитования

Логотипы международных платежных систем.

Существует несколько международных платежных систем, которые обеспечивают расчеты между финансовыми учреждениями разных стран.

К ним относятся:

- Visa.

- MasterCard.

- American Express.

- DinersClub.

- JCB.

Самыми популярными являются Visa и MasterCard. Главное различие между ними заключается в конвертации валют. Для карт Visa она осуществляется через доллар, а для MasterCard – через евро. Соответственно, при выборе платежной системы следует учитывать валюту той страны, в которой нужно будет расплачиваться кредиткой. Так, если использовать Visa в Европе, придется заплатить комиссию за конвертацию дважды: сначала из рублей в доллары, а затем из долларов в евро.

Предложение от ВТБ 24.

Российские банки предлагают оформить кредитки международных платежных систем на таких условиях.

| Название карты | Платежная система | Лимит кредитования, руб. | Процентная ставка | Льготный период, дн. | Стоимость годового обслуживания |

| Тинькофф Платинум | MasterCard | 300 000 | от 19,9% | до 55 | 590 рублей |

| ВТБ 24 Карта впечатлений | Visa | 750 000 | 26% | до 50 | Бесплатно при ежемесячных покупках от 25 000 рублей |

| Райффайзен «Все Сразу» | Visa | 600 000 | от 29% | до 50 | 1490 рублей |

| Альфа-банк | MasterCard Standart | 300 000 | от 23,99% | до 100 | 990 рублей |

| Ренессанс | MasterCard World | 200 000 | от 24,9% | до 55 | бесплатное |

Кредитный лимит и точный размер процентной ставки устанавливаются для каждого клиента и зависят от таких факторов:

- платежеспособности;

- кредитной истории;

- пользованиями другими продуктами банка (например, дебетовой карточкой).

При выполнении всех условий договора сумма доступных заемных средств в дальнейшем может быть увеличена.

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читайте статью с отзывами о заработке на играх в лучших заведениях.

Журнал Финуслуги

Подводные камни

Кредит в наследство

Злободневное

Биометрию в массы:

как банки будут идентифицировать вашу личность

Дельные советы

Как вернуть ошибочный платёж

Ликбез

Скидки, бонусы и квесты: программа лояльности для владельцев «Тройки»

Ликбез

Финансовые советы:

как делать не стоит

Дельные советы

«Мобильные» карты от сотовых операторов: какая лучше

Злободневное

«Звёздная» реклама:

знаменитости, которые продвигают банки

Дельные советы

Покупай выгодно:

5 карт для экономии в супермаркетах

Ликбез

Не только недвижимость:

какие ещё бывают залоги

Ликбез

Ключевая ставка: что каждый должен знать о ней

Требования к заемщику

- Резидент РФ

- Доход от 30000 рублей

- Возраст от 20 лет

- Проживание в Москве или Московской области, Санкт-Петербурге или Ленинградской области, Екатеринбурге, Самаре, Ростове-на-Дону, Уфе, Волгограде, Новосибирске, Казани, Нижнем Новгороде, Краснодаре

Кроме паспорта, если вы не клиент Ситибанка, требуется второй документ на выбор:

- Онлайн Выписка с лицевого счета из Пенсионного фонда РФ через портал Госуслуг

- Справка 2-НДФЛ

- Документы на автомобиль

- Загран паспорт с отметками о поездках за пределы РФ

По моему опыту, никакого второго документа даже не спросили, и дали просто по паспорту лимит 150000.

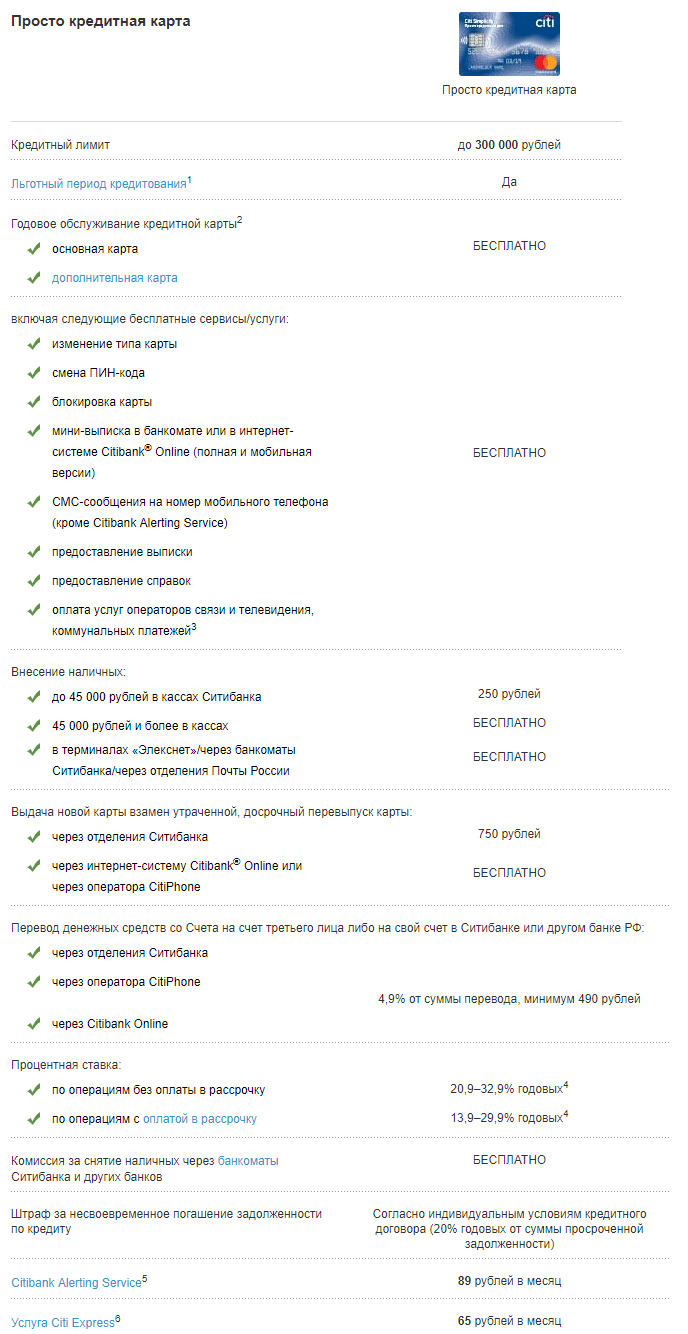

Сколько стоит кредитка

Обладание кредитной картой и использование заемных денег на ней, естественно, не бесплатны. За все “плюсы” и удобства приходится платить свою цену, которая заложена в тарифах и банковских комиссиях. Полная стоимость кредитки складывается из нескольких параметров: процента за использование кредитных средств, комиссии за обслуживание карты, стоимости получения наличных и цены дополнительных услуг.

Процент по кредиту на карте – главная величина. Он устанавливается тарифным планом и чаще всего индивидуален для заемщика, исходя из оценки банком своих рисков. Надежным клиентам процент делается низким, а рисковым заемщикам, которые могут не вернуть деньги, процент ставится более высоким. Процентные ставки могут варьироваться от 17% до 70% годовых, они начисляются каждый месяц на сумму израсходованного, но не возвращенного кредитного лимита. Приятный бонус кредитных карт состоит в том, что у них есть так называемый льготный период, в течение которого деньги можно вернуть без процентов, обычно это 50-55 дней. То есть, если тратить деньги на кредитке, но в течение месяца полностью возвращать, то о процентах можно вообще забыть.

Комиссия за обслуживание карточки взимается ежегодно или ежемесячно. Ее размер зависит от статуса карты и включенных в банковский пакет дополнительных услуг. Существуют и бесплатные кредитные карты, но у них могут присутствовать некоторые особенности и ограничения.

Хотя кредитные карты не рекомендуется использовать для получения наличных, многие владельцы таких карточек снимают деньги в банкоматах. И платят за это большую комиссию. Почти все кредитки имеют такой тариф, по которому за обналичивание приходится платить 3-6% от суммы. В результате, эти потери увеличивают общую стоимость использования кредитных денег. К тому же, на операции с наличными льготный период часто не распространяется.

Наконец, некоторые банки предлагают (иногда весьма навязчиво) дополнительные платные услуги к своим картам. Самые частые примеры – это услуга SMS-информирования, услуга интернет-банкинга и услуги страхования банковских карт. Хотя использование дополнительных сервисов дело сугубо добровольное, бумаги часто составлены таким образом, что отключить ненужный сервис весьма проблематично и требует особых усилий и внимательности при заполнении документов.

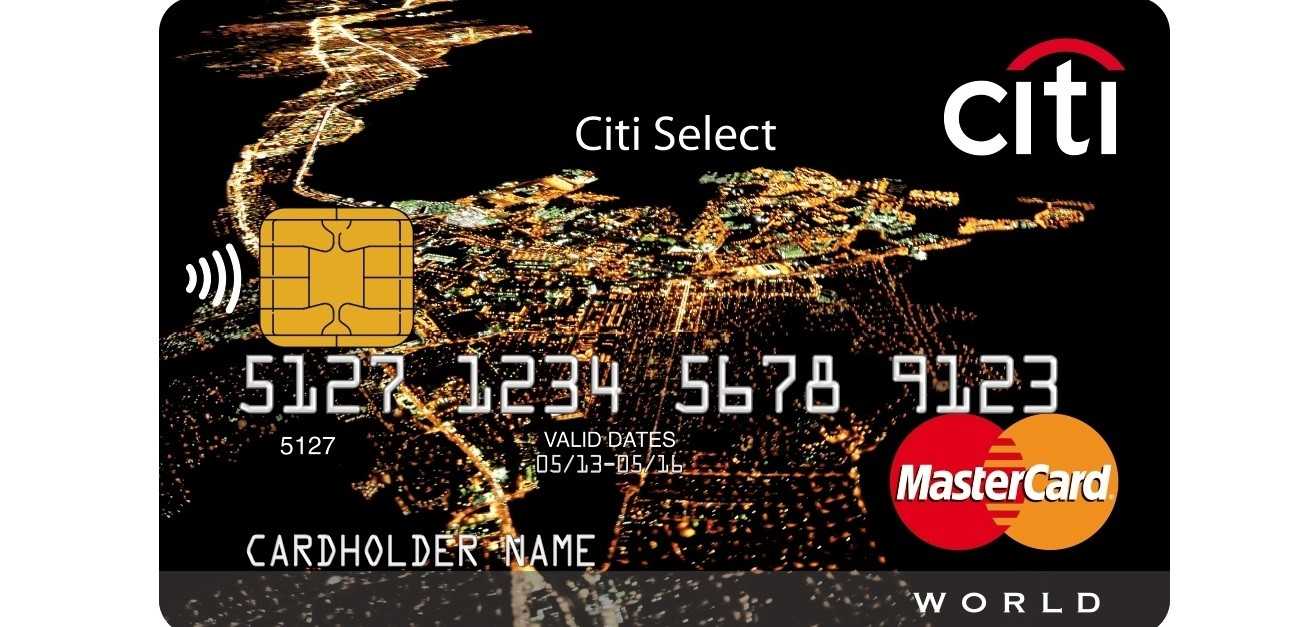

Citi Select

Если хочется получать кэшбэк за совершаемые покупки, гражданину другой страны стоит обратить внимание на кредитку под названием Citi Select. Требования к клиентам для оформления пластика точно такие же, как и для Просто кредитной карты, описанной выше

Оформить заявку вы сможете на сайте банка или лично в его отделении.

Условия обслуживания кредитки для иностранцев:

- лимит до 600 тысяч рублей;

- годовая плата составляет 950 рублей;

- льготный период до 50 дней;

- процентная ставка начинается от 20,9%;

- перевод на другую карту и снятие наличных обойдутся в 4,9% от суммы операции, но не менее 490 рублей;

- можно оформить дополнительные карты, они будут стоит 450 рублей в год.

В отличие от Просто кредитной карты, за просроченный платеж банк взимает штраф. Его размер определяется условиями договора обслуживания. При несвоевременной оплате задолженности может накопиться немалая сумма долга за счет штрафных санкций.

Основная особенность кредитной карты Citi Select – возможность получать возврат за покупки. За каждые потраченные 30 рублей банк выдает 1,5 балла. Потратить накопленный кэшбэк можно при оплате поездки в такси, покупок в супермаркете, на АЗС и в кафе. Разрешается обменять их на бонусы от партнеров банка.

«Карта возможностей» ВТБ

Рассматривая Карту возможностей, подмечаем, что она является передовым продуктом ВТБ с пределом кредита в миллион рублей.

Одно из преимуществ — увеличение льготного срока вплоть до целых 110 дней. А ставка начинается от 14,9% годовых.

Большой плюс карты — возможность снимать наличными без дополнительных комиссий до 50 000 рублей в месяц. К сожалению, такая возможность доступна только в течение двух месяцев после получения кредитной карты.

Отличительные черты:

- Обслуживание карты бесплатное независимо от суммы покупок по ней.

- Сумма минимального платежа — всего 3% остатка задолженности.

- Лучшая возрастная категория держателя – 18-65 лет, а доход – минимум 15 тысяч. Для выдачи карты нужно показать удостоверение личности (паспорт обычно) и справку на свой полноценный доход.

Доступны изменения бонусных возможностей, так как можно выбрать различные пункты на свой вкус:

- кэшбэк 1,5% за любые покупки по карте;

- до 15% у партнёров в виде бонусных рублей на «Мультибонус» счёт. 1 бонусный рубль = 1 рубль, обменять можно при любом количестве бонусов.

Участие в бонусной программе — добровольное, но оно подразумевает комиссию. Для того, чтобы зарабатывать кэшбэк, нужно платить 590 рублей ежегодно.

«Просто кредитная карта» Ситибанка. Преимущества и недостатки

Народная мудрость гласит: «Чем проще – тем лучше». Чтобы ответить на вопрос, какой простотой заманивает клиентов банк, пробежимся по преимуществам этой просто-кредитки.

1. Бесплатное годовое обслуживание (весь срок действия карточки без каких-либо дополнительных условий) и бесплатная выдача. Причем вы получите современный пластик платёжной системы MasterCard с возможностью бесконтактной оплаты (PayPass).

2. Честный льготный период кредитования до 50 дней. Что значит честный? Это значит, что для бесплатного использования заёмными средствами вы должны погасить не всю задолженность на дату платежа (на дату окончания платёжного периода), а только долг за предыдущий расчётный период (календарный месяц). Долг за текущий период гасить необязательно!

3. Снятие наличных в банкоматах ЛЮБЫХ банков без комиссии (!). Но нюансы, нюансы: на снятие не распространяется льготный период, т.е. на полученную в банкомате сумму тут же будут начисляться проценты. Но тем не менее банк не берёт за это комиссию, которые по другим картам, как правило, очень высоки (5-7% от суммы снятия!).

4. Переводы со счёта карты на внутренний счёт в банке и на свой счёт (или третьего лица) в другом банке без комиссии. Нюансы те же, что и по снятию + внешний перевод в интернет-банке сделать нельзя (только по звонку). Подробности см. далее.

5. Карту доставят вам бесплатно. Это предложение действительно для граждан РФ, имеющих постоянное место жительства в Москве, Московской области, Санкт-Петербурге, Волгограде, Екатеринбурге, Нижнем Новгороде, Ростове-на-Дону, Самаре, Казани или Уфе и постоянный ежемесячный документально подтвержденный доход в размере от 30 000 рублей.

Карту можно получить по почте России или в банковском отделении.

6. Бесплатный досрочный перевыпуск (например, в случае утери карточки), только если вы его инициируете через интернет-банк Citibank Online или Citi Phone (телефонная банковская система Ситибанка), в отделении за эту процедуру удержат 750 рублей.

7. Возможность оплаты метро и наземного транспорта (для жителей Москвы), путём активирования платной (65 руб. в месяц) опции Citi Express.

8. Скидки при покупке у партнёров (https://simpleshopping.ru/) и программа лояльности платёжной системы MasterCard.

Есть и недостатки:

1. Платное смс-информирование (89 рублей/месяц). Необходимо в интернет-банке активировать услугу Citibank Alerting Service. Услуга полезная, но цены кусаются.

2. Размер кредитного лимита и лимиты на снятие наличных устанавливается в индивидуальном порядке – здесь всё зависит от системы принятия решений в банке.

3. Ограниченное количество бесплатных способов пополнения. Они, конечно, имеются, но не особо удобные (для этого надо идти к банкомату или к терминалу). К сожалению, пополнять счёт с банковской карточки путём перевода c карты на карту нельзя (поговорим в обзоре, как обойти это ограничение).

4. Ограниченные возможности коммуникации. Тем, кто привык общаться в чатах или соц.сетях – ждёт разочарование. Банк представлен только в фейсбуке (да и там активность не ахти какая – эта соцсеть не настолько популярна в России, как, например, ВКонтакте).

Есть форма обратной связи, с которой из-за обилия полей для заполнения не хочется связываться, к тому же банк уведомляет, что направление данных заявлений и (или) обращений НЕ предусматривает ответа от банка. Пользуйтесь интернет-банком (далее — ИБ), если вы уже клиент банка, или звоните в Citi Phone.

Но в принципе, если вы будете использовать кредитку «по-простому», т.е. оплачивая с её помощью товары/услуги в ТСП (торгово-сервисных предприятиях), то проблем у вас возникнуть не должно – всё должно работать как часы, банк не первый год на рынке.

Лучшие банковские карты иностранных банков

Виртуальные карты PSTNET: Сервис позволяет открыть виртуальную карту иностранного банка онлайн. Виртуальные карты банков США и Европы в $ и €, VISA/MasterCard. Карты предназначены для оплаты иностранных сервисов, совершения покупок на заграничных сайтах и оплаты рекламы. Простая регистрация возможна с помощью Google, Telegram или почты и пароля. Для получения первой карты документы не нужны, достаточно просто зарегистрироваться и пополнить счет. Удобные способы пополнения (крипта, Visa/Mastercard, банковские переводы), доступен вывод средств в USDT. При необходимости в большем количестве карт, надо будет пройти простой KYC, достаточно фото паспорта. В наличии несколько типов карт для разных целей с разными условиями, есть карты с 3D-Secure (подтверждение операций по коду из СМС, коды приходят в личный кабинет и в телеграм-бот).

Преимущества:

- Возможность получить бесплатные карты бесплатно (при достаточных ежемесячных расходах);

- 2% комиссии на пополнение;

- 0% комиссии за транзакции;

- 0% комиссии за вывод с карты;

- 0% комиссии за отклоненные платежи;

- 0% комиссии за операции по блокированным картам.

ABLV Bank AS: частный банк в Латвии с представительствами группы во многих странах СНГ.

Типы счетов — мультивалютные личные и корпоративные счета. Программное обеспечение Internetbank AB.LV .Типы кредитных\дебетовых карт — MasterCardInternationalи VISAInternational. Личное присутствие в банке при открытии счета. Требуется (в представительстве банка в городах СНГ).

Акционерное общество Baltikums Bank AS:частный международный банк с представительствами в ключевых странах СНГ и на Кипре. Типы счетов — сультивалютные личные и корпоративные счета. Программное обеспечение Internetbank. Типы кредитных/дебетовых карт — MasterCard и Maestro.

Baltic International Bank (BIB Bank): специализируется на обслуживании состоятельных клиентов и оказывает весь спектр услуг в области приват-банкинга. Программное обеспечение Internetbank.

Типы кредитных/дебетовых карт — MasterCard, Maestro, Visa. Личное присутствие в банке при открытии счета. Требуется (в представительстве).

Rietumu Banka: мультивалютные личные и корпоративные счета. Программное обеспечение Rietumu BankWorld. Типы кредитных/дебетовых карт — MasterCard International и VISA International.

Trasta komercbanka бывший «Рига-Банк»: мультивалютные личные и корпоративные счета. Программное обеспечение TRAST.NET. Типы кредитных/дебетовых карт — MasterCard International, Maestro, Cirrus. Личное присутствие в банке при открытии счета. Требуется (в представительстве банка в городах СНГ).

Кипр:Bank of Cyprus Представительства Банка Кипра открыты в США, Канаде, ЮАР, Румынии, России и на Украине. Личные и корпоративные счета. Программное обеспечение Internetbank

Типы кредитных\дебетовых карт — MasterCard и VISA. Личное присутствие в банке при открытии счета. Требуется (в представительстве банка).

FBME Bank: был учрежден на Кипре. В 1986 году FBME Bank изменил страну регистрации на Каймановы острова, а затем на Танзанию. Личные и корпоративные счета. Программное обеспечение Internetbank. Типы кредитных/дебетовых карт -MasterCard International, VISA International, Maestro. Личное присутствие в банке при открытии счета не требуется.

- https://opsar.ru/oborudovanie-dlya-biznesa/virtualnye-karty-vypustit-v-rezhime-onlain-karta-v-inostrannom-banke-chto.html

- https://bilderlings.com/ru/blog/karty-inostrannyh-bankov/

- https://internationalwealth.info/anonymous-debit-card/est-li-problemy-pri-oformlenii-visa-i-mastercard-na-nerezidentov/

- https://qna.habr.com/q/217155