Vanguard FTSE Developed Markets ETF

Фонд (VEA, основан 2007 г.) предоставляет возможность вложиться в акции большой капитализации не только американских компаний, но и развитых иностранных рынков, включая западную Европу, Японию и Австралию. Осуществляет следование за индексом MSCI EAFE Index.

Фонд также как и Vanguard включает в себя более 1000 акций в совокупности со страновой диверсификацией. VEA включает в себя акции таких компаний: Nestle (NESN), Roche Holding (ROG), Samsung Electronics (005930), Novartis (NOVN), Toyota Motor (7203) и др.

В таблице представлены ключевые критерии фонда ↓

| Параметры фонда | Значение |

| Тикер | VEA |

| Тип | Фонды акций иностранных компаний большой капитализации |

| Затраты на вложение (Expense Ratio) | 0,05%* |

| Количество активов | 1845 |

| Прибыльность | |

| Доходность за 5 лет | 16,06% |

| Доходность за 3 года | 6,8% |

| Дивиденды | 3,2% |

| Риск | |

| Волатильность | 3,5% |

| Коэффициент бета (β) | 0,93 |

| Оценка по мультипликатору | |

| P/E | 15,9 |

Примечание:

*одна из самых низких комиссий на управление среди аналогичных фондов.

На рисунке ниже показана динамика стоимости ETF фонда VEA ↓ Фонд имеет достаточную устойчивость (низкие просадки) во время кризиса и подходит для консервативного инвестора.

Фонд позволяет провести широкую диверсификацию в акции развитых рынков

Фонд позволяет провести широкую диверсификацию в акции развитых рынков

Налогообложение

За операции с биржевыми фондами инвесторы обязаны платить налоги. Они считаются за календарный год и удерживаются в случае получения прибыли. Любой доход с продажи биржевого фонда облагается НДФЛ 13% для резидентов и 30% для нерезидентов Российской Федерации. При этом самостоятельно не нужно ничего считать, все платежи в ФНС автоматически удерживает брокер.

Российские инвесторы могут сэкономить на НДФЛ. Если хранить ценные бумаги в портфеле более трех лет, то государство предоставляет льготы. Вычет рассчитывается следующим образом: количество полных лет владения умножается на 3 миллиона рублей. Следовательно, за три года владения от налога освобождается до 9 миллионов, за 4 года – до 12 и так далее.

ETF позволяют разом покупать множество акций одним лотом

ETF позволяют разом покупать множество акций одним лотом

Brookfield Renewable Partners

Brookfield Renewable (NYSE:BEP) (NYSE:BEPC) – одна из крупнейших в мире публично торгуемых компаний, связанных с возобновляемым источникам энергии. Она управляет глобальной мультитехнологической платформой, куда входят гидроэлектростанции, ветроэнергетика и солнечная энергия, а также системы хранения энергии.

Большую часть производимой электроэнергии Brookfield продаёт по долгосрочным договорам купли-продажи с фиксированной ставкой. Эти контракты обеспечивают компании стабильный приток денег, который она использует для выплаты привлекательных дивидендов, а также инвестиций в расширение своего портфеля.

Компания также может похвастаться сильным балансом, очень высоким рейтингом облигаций инвестиционного класса для сектора возобновляемой энергетики, а также большим количеством ликвидных средств (в наличных и доступных кредитах) для финансирования роста.

По мнению руководства Brookfield, у неё есть финансовые возможности, чтобы инвестировать от 800 млн до 1 млрд долларов в год в расширение своего портфеля возобновляемой энергетики до 2025 года с акцентом на новые разработки в области солнечной энергетики. Эти инвестиции должны обеспечить ежегодный рост денежного потока на акцию от 11 до 16%, поддерживающий ежегодное увеличение дивидендов от 5 до 9%.

Используя свой сильный финансовый профиль для расширения платформы по добыче солнечной энергии, компания Brookfield должна иметь возможность и дальше получать высокую отдачу от инвестиций в ближайшие годы.

Лучшие облигационные ETF

ETF облигаций обеспечивает экспозицию портфеля облигаций, которые часто делятся на подсектора в зависимости от типа облигаций, их эмитента, срока погашения и других факторов, что позволяет инвесторам покупать именно те облигации, которые они хотят. Облигации выплачивают проценты по графику, а ETF передает этот доход держателям.

ETFs облигаций могут быть привлекательным инструментом для тех, кто нуждается в безопасности регулярного дохода, например, для пенсионеров. Некоторые из наиболее популярных секторов облигационных ETF и их доходность (по состоянию на 26 июля) включают в себя:

ETFs долгосрочных облигаций

Этот вид ETF облигаций обеспечивает экспозицию облигаций с длительным сроком погашения, возможно, до 30 лет. ETF долгосрочных облигаций наиболее подвержены изменениям процентных ставок, поэтому если ставки будут расти или снижаться, эти ETF будут двигаться обратно пропорционально направлению ставок. Хотя эти ETF могут приносить более высокую доходность, чем ETF более краткосрочных облигаций, многие не считают вознаграждение достойным риска.

iShares MBS ETF (MBB)

- Показатели 2021 года: -1,3 процента

- Историческая производительность (годовая за 5 лет): 2,4 процента

- Расходный коэффициент: 0,06 процента

В число наиболее распространенных ETF также входят iShares 20+ Year Treasury Bond ETF (TLT) и Vanguard Mortgage-Backed Securities ETF (VMBS).).

ETFs краткосрочных облигаций

Этот вид ETF облигаций дает возможность инвестировать в облигации с коротким сроком погашения, обычно не более нескольких лет. Эти ETF на облигации не будут сильно меняться в ответ на изменения процентных ставок, что означает их относительно низкий риск. Эти ETF могут быть более привлекательным вариантом, чем прямое владение облигациями, потому что фонд является высоколиквидным и более диверсифицированным, чем любая отдельная облигация.

Vanguard Short-Term Bond ETF (BSV)

- Показатели 2021 года: -1,1 процента

- Историческая производительность (годовая за 5 лет): 2,2 процента

- Коэффициент расходов: 0,05 процента

Некоторые из наиболее распространенных ETF в этой категории также включают iShares 1-3 Year Treasury Bond ETF (SHY) и Vanguard Short-Term Treasury ETF (VGSH).).

Предлагаем вам: Лучшие взаимные фонды 2024 года

Всего ETFs рынка облигаций

Этот вид ETF облигаций дает инвесторам возможность ознакомиться с широким выбором облигаций, диверсифицированных по типу, эмитенту, сроку погашения и региону. ETF рынка облигаций дает возможность получить широкую экспозицию по облигациям, не перегружаясь в одном направлении, что делает его способом диверсификации портфеля с большим количеством акций.

Vanguard Total Bond Market ETF (BND)

- Показатели 2021 года: -1,9 процента

- Историческая производительность (годовая за 5 лет): 3,5 процента

- Коэффициент расходов: 0,035 процента

В число наиболее распространенных ETF также входят iShares Core U.S. Aggregate Bond ETF (AGG) и Vanguard Total International Bond ETF (BNDX).).

ETFs муниципальных облигаций

Этот вид ETF облигаций позволяет получить доступ к облигациям, выпущенным штатами и городами, и проценты по этим облигациям обычно не облагаются налогом, хотя они ниже, чем у других эмитентов. Муни-облигации традиционно являются одной из самых безопасных областей рынка облигаций, хотя если ты владеешь муни-облигациями, выпущенными за пределами штата, то ты потеряешь налоговые льготы в своем штате, хотя и не на федеральном уровне. Учитывая налоговые преимущества, выгодно рассматривать ETF муниципальных облигаций, которые инвестируются в штате твоего проживания.

iShares National Muni Bond ETF (MUB)

- Показатели 2021 года: 1,2 процента

- Историческая производительность (годовая за 5 лет): 3,8 процента

- Расходный коэффициент: 0,07 процента

В число наиболее широко распространенных ETF также входят Vanguard Tax-Exempt Bond ETF (VTEB) и iShares Short-Term National Muni Bond ETF (SUB).

Предлагаем вам: 10 лучших долгосрочных инвестиций в 2024 году

ETF Fidelity MSCI: Инвестиции в индекс информационных технологий

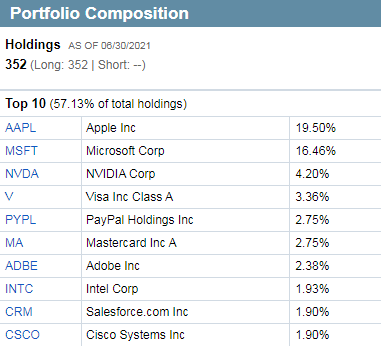

ETF Fidelity MSCI Information Technology Index отслеживает индекс информационных технологий MSCI USA IMI, в который входит около 350 акций IT-компаний (включает в себя компании большой, средней и малой капитализации). Фонд инвестирует в репрезентативную выборку ценных бумаг, инвестиционный профиль которых аналогичен индексу.

Выбор ценных бумаг основан на нескольких критериях, включая рыночную капитализацию и отраслевые весовые коэффициенты, фундаментальные характеристики и показатели ликвидности. Таким образом, он инвестирует не менее 80% своих активов в акции, включенные в индекс. Три его крупнейших холдинга — Apple, Microsoft и Nvidia.

ТОП-10 холдингов в составе фонда

ТОП-10 холдингов в составе фонда

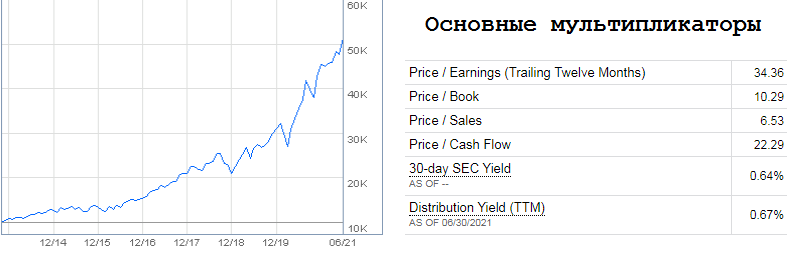

Основанный в 2013 году, этот фонд еще не имеет 10-летнего послужного списка для сравнения с QQQ, однако за весь период своего существования он показал чрезвычайно хорошие результаты. За последние пять лет его средняя годовая доходность составляла 30,8%. А с момента своего создания в 2013 году он имеет среднюю годовую доходность в 23,7%. С начала этого года он уже вырос на 14% (по состоянию на 20.07.2021). У него низкие комиссионные — 0,08%, что значительно ниже среднего показателя в данной отрасли. Стандартное отклонение доходности фонда составляет 9,58%.

Насколько выросли бы 10000 долларов инвестированные с момента основания фонда в 2013 году

Насколько выросли бы 10000 долларов инвестированные с момента основания фонда в 2013 году

Суть биржевого фонда

ETF называют биржевыми фондами потому, что торгуются они исключительно на бирже. Стоимость пая напрямую зависит от какого-то биржевого индекса. Биржевой индекс – показатель, полученный на основе цен определенной группы ценных бумаг или прочих активов. Управляющие биржевого фонда вкладывают средства в активы выбранного биржевого индекса. Доходность пая будет меняться в соответствии с колебаниями цены индекса. То есть если активы портфеля становятся дороже, дорожают и вклады всех дольщиков. Суть работы ETF во многом аналогична паевому инвестиционному фонду (ПИФу). Их вкладчики также могут купить или реализовать свою долю в любой момент.

Типы зеленых инвестиций

Есть несколько способов инвестировать в инициативы в области «зеленых» технологий. Когда-то считавшиеся рискованными,. некоторые «зеленые» технологии смогли принести своим инвесторам значительную прибыль.

Зеленые акции

Возможно, самая простая форма «зеленого» инвестирования — это покупка акций компаний с серьезными экологическими обязательствами. Многие новые стартапы стремятся разрабатывать альтернативные источники энергии и материалы, и даже традиционные игроки делают значительные ставки на низкоуглеродное будущее. Некоторые компании, такие как Tesla (TSLA), смогли достичь многомиллиардной оценки, ориентируясь на потребителей, заботящихся об окружающей среде.

Зеленые облигации

Второй путь — инвестировать в « зеленые» облигации. Иногда известные как климатические облигации, эти ценные бумаги с фиксированным доходом представляют собой кредиты, чтобы помочь банкам, компаниям и государственным органам финансировать проекты, оказывающие положительное влияние на окружающую среду. Согласно Инициативе по климатическим облигациям, в 2021 году было выпущено новых «зеленых» облигаций на сумму около 1,1 трлн долларов. Эти облигации также могут иметь налоговые льготы, что делает их более привлекательными для инвестиций, чем традиционные облигации.

Зеленые фонды

Другой путь — инвестировать в акции взаимного фонда,. ETF или индексного фонда, которые обеспечивают более широкий доступ к зеленым компаниям. Эти зеленые фонды инвестируют в корзину многообещающих ценных бумаг, позволяя инвесторам распределять свои деньги на диверсифицированный спектр экологических проектов, а не на одну акцию или облигацию.

Существует довольно много зеленых взаимных фондов, таких как фонд акций социального выбора TIAA-CREF (TICRX), глобальный фонд акций Trillium ESG (PORTX) и сбалансированный фонд Green Century (GCBLX), и это лишь некоторые из них. Несколько индексов также направлены на отслеживание экологически благоприятных предприятий. Например, индекс экологически чистой энергии NASDAQ Clean Edge и глобальный индекс солнечной энергии MAC ориентированы на отрасли возобновляемой энергетики. Фонды, которые следуют этим индексам, инвестируют в компании, занимающиеся возобновляемыми источниками энергии, что позволяет инвесторам поддерживать новые технологии, получая при этом потенциальную прибыль.

Identifying the Best Energy ETFs: Our Strategy

To curate the list of the best ETFs in the energy sector, we used the Koyfin ETF screening tool to search for ETFs with the following criteria:

- US-based: We opted to choose US ETFs for this list.

- Focus: We chose ETFs whose focus is energy or broad energy.

- Non-levered: We exclude all leveraged ETFs.

- Passive: We exclude active funds from our selection.

- Large AUM: All of our selections have a base of AUM that exceeds $950 million.

- Low Expense: Three of our picks have expense ratios under 0.1%, and the rest have ratios between 0.35% and 0.45%,

- Widely Available: There are many funds out there offering exposure to the energy market. We focused on funds that are widely available and are not restricted to certain brokerages, advisors, or pension schemes.

Discover on your own using a screener at the end of the article!

SPDR S&P 500 ETF

Является одним из старейших ETF фондов США (основан в 1993 г.), следующий за индексом S&P 500. Зачастую при формировании собственного инвестиционного портфеля его используют как бенчмарк, для сопоставлении эффективности. Также его используют активные трейдеры для переключениями между активной и пассивной торговлей. Фонд подходит для долгосрочного вложения и включает в себя акции большой капитализации США из индекса S&P500 (включает в себя акции Miсrosoft (MSFT) 5,36%, Apple (AAPL), и т.д.)

| Параметры фонда | Значение |

| Тикер | SPY |

| Тип | Фонды акций компаний большой капитализации |

| Затраты на вложение (Expense Ratio) | 0,09% |

| Количество активов |

506 |

|

Прибыльность |

|

| Доходность за 5 лет | 70% |

| Доходность за 3 года | 40% |

| Дивиденды | 1,8% |

|

Риск |

|

| Волатильность (σ)* | 20,58% |

| Коэффициент бета (β)** | 1 |

|

Оценка по мультипликатору |

|

|

P/E*** |

17,06 |

Пояснение:

*волатильность – стандартное отклонение цены ETF фонда.

**коэффициент бета – изменчивость по отношению к индексу S&P 500 (если равно 1, то полностью копирует его движение)

*** PE среди других ETF фондов «Большой капитализации» PE <10 недооцененный фонд, PE >20 переоцененный.

ETF SPY активно торгуется на рынке. Капитализация более 283 809,7 млн $

Как инвестировать в ETF

Есть два способа вложиться в ETF – купить имеющиеся в нашей стране или выбрать среди зарубежных предложений. Без сомнения, иностранных намного больше, но и наши заслуживают внимания.

За рубежом

Неоспоримый факт, что иностранных фондов не просто больше, а больше в сотни раз. Таким образом, возможности для инвестирования и одновременно диверсификации вложений открываются широчайшие. Кроме того, у зарубежных брокеров комиссии оказываются сильно ниже отечественных.

Но вот вам ложка дегтя:

- порог входа выше, чем у нас;

- по налогам придется отчитываться самим (по двойной системе);

- иностранная юрисдикция, поэтому нет защиты с российской стороны.

Как решить вопрос с налогообложением дивидендов

Для нерезидентов американцами установлен налог на доходы 10%. Эту сумму американский биржевой посредник удержит самостоятельно (только не забудьте по окончании года заполнить декларацию для российской налоговой службы). Оставшиеся 3%, которые требуется доплатить согласно законодательству РФ, вы рассчитываете и уплачиваете сами.

Санкции и ETF

Пока что санкции никак не задевают интересы частных инвесторов. За будущее же не поручусь. Поэтому, заключив контракт с иностранным брокером, непременно держите руку на пульсе.

Как купить

Остальное так же просто, как у нас:

- установите программное обеспечение;

- заведите деньги на счет;

- покупайте и продавайте ETF онлайн.

Единственная сложность – американский брокер использует отличное от нашего ПО, и к нему нужно будет приспособиться.

Плюсы ETF

Как ты уже понял, основное преимущество ETF заключается в сбалансированности его структуры. Покупая ETF ты инвестируешь одновременно во все активы, который он в себя включает. Таким образом ты по сути диверсифицируешь свой портфель. Если какой-то актив внутри ETF по каким-то причинам сильно упадет в цене, то сам ETF не сильно потеряет в цене за счет веса других активов.

Также на мой взгляд важным плюсом является экономия времени. Если ты самостоятельно решишь собрать индекс, то потратишь кучу времени на выбор этих акций, на балансировку их внутри портфеля. Кроме того, еще и на комиссии брокеру раскошелишься, ведь если индекс который ты собираешь, содержит в себе 40 компаний, то это 40 сделок, а следовательно 40 раз заплатишь комиссию. ETF ты покупаешь один раз и в зависимости от фонда, комиссию платишь один раз или вообще не платишь, если она включена в цену фонда.

Еще одним плюсом биржевых фондов является их доступность. Если ты вдруг загорелся покупкой акций американских техногигантов, по типу Amazon, ты легко можешь инвестировать в ETF, который включает в себя эти акции. Ведь 1 акция Amazon сейчас торгуется в районе 3 000$, а у тебя может просто не быть таких денег.

Например, ETF на тот же S&P500 предоставляется различными брокерами, так например ETF от сбербанка на этот индекс можно приобрести в районе 1500 рублей, а ETF от Тинькофф Инвестиций торгуется в районе 0,12$ или около 9 рублей. В одной из предыдущих статей я уже приводил ETF в пример, как актив, который может позволить себе любой, имея косарь на кармане.

Зеленые ETF

Хотя каждый инвестор должен решить, является ли инвестиция зеленой, растет число ETF, которые основаны на компаниях, которые активно участвуют в исследованиях и разработках альтернативных источников энергии; а именно: широкая чистая энергия, ветер, солнечная энергия и ядерная энергия:

Широкие чистые энергоносители ETFs Широкие чистые энергоносители участвуют в альтернативных, возобновляемых и экологически чистых секторах энергетики.ETF, основанные на широкой чистой энергии, включают:

PowerShares WilderHill Clean Energy Portfolio (ARCA: PBW PBWPS WldHl Cln En25. 30 + 1. 96% Создано с помощью Highstock 4. 2. 6 >): Этот фонд основан на Индексе чистой энергии WilderHill и выбирает компании, ориентированные на экологически чистые и возобновляемые источники энергии и технологии, которые облегчают более чистую энергию

Фонд уделяет большое внимание холдингу малых фирм и реализует инвестиционный подход стратегии роста. iShares S & P Глобальный индекс чистого энергетического фонда

(Nasdaq: ICLN ICLNiSh SP Gl Cl En9

35 + 1. 08% Создано с Highstock 4. 2. 6 ): этот фонд выделяет свои запасы на альтернативную энергию, включая солнечную энергию и ветер, а также компаниям, занимающимся биомассой, этанолом и геотермальным производством. Его верхним сектором являются полупроводники и полупроводниковое оборудование с дополнительным воздействием на сектор коммунальных услуг. ETFs энергии ветра

Энергия ветра преобразует энергию ветра в другие формы полезной энергии. Ветровые турбины используются для выработки электроэнергии, ветряные мельницы создают механическую мощность, а гигантские паруса могут использоваться для обеспечения тяги для кораблей. Энергетическое производство энергии ветра увеличилось, и более 80 стран используют энергию ветра на коммерческой основе. ETF на основе энергии ветра включают в себя: First Trust Global Wind Energy

(ARCA: FAN FANFT Glb Wind Eng13. 09 + 0. 38% Создано с Highstock 4. 2. 6 ): Этот ETF основан на Индексе энергетической энергии ISE Global. Компонент безопасности должен активно участвовать в некоторых аспектах ветроэнергетики, таких как развитие ветропарка или распределение электроэнергии, вырабатываемой ветром. Многие из фондов этого ETF не являются U. S., и в результате этот ЕФО содержит ADR, GDR и EDR. ETFs солнечной энергии

Солнечная энергия использует энергию солнца и преобразует ее в электричество, либо напрямую используя фотогальванические элементы, либо косвенно используя концентрированную солнечную энергию (CSP). Германия, Канада и Испания входят в число мировых лидеров в области солнечных инноваций. Драйверы цен на солнечные ETF включают цены на нефть (которые, как правило, положительно коррелируют); правительственные субсидии и стимулы и технологические разработки. ETFs, основанные на солнечной энергии, включают в себя: Векторы рынка Solar Energy ETF

- (ARCA: KWT): Этот фонд призван воспроизвести показатели доходности индекса взвешенной капитализации индекса Ardor Solar Energy Index. Внутренние и международные корпорации представлены значительными инвестициями в Китай, США и Германию. Guggenheim Solar ETF

- (ARCA: TAN TANClaymore Tr 224. 86 + 2. 14% Создано с Highstock 4. 2. 6 ): Этот ETF основан на индексе ( MAC Global Solar Energy Index), который отслеживает компании, участвующие в производстве солнечного энергетического оборудования, производстве продуктов или услуг по производству или компаний, которые поставляют сырье, используемое производителями солнечного энергетического оборудования. ЕФО в ядерной энергетике

Ядерная энергетика является продуктом контролируемых ядерных реакций и характеризуется быстро растущим процентом глобальной электроэнергии.Несмотря на исторические недостатки, такие как Чернобыль и Остров Трех Милей, коммунальные предприятия и шахтеры начали концентрировать свои ресурсы на уране и ядерной энергии. ETF, основанные на ядерной энергии, включают: Global X Uranium

(ARCA: URA URAGlbl X Uranium12. 28 + 1,32% Создано с Highstock 4. 2

6 ): Это фонд сосредоточил свое внимание на том, чтобы скорректировать результаты залога в соответствии с глобальным индексом уранового солнца. Основное внимание фонда уделяется добыче урана с большой нагрузкой на канадские компании и с учетом спроса на ядерный материал

Итог

First Solar

First Solar (NASDAQ:FSLR) является одним из лидеров в области разработки тонкоплёночных солнечных панелей. Эти крупные модули производят электроэнергию по более низкой цене за ватт, чем традиционные панели на основе кремния.

Кроме того, они лучше работают в жарких и влажных условиях, плюс с них быстрее сбрасывать снег и мусор. Эти характеристики делают их идеальными для применения в коммунальном хозяйстве.

Одним из факторов, выделяющих First Solar в секторе производства панелей, является её отличный баланс. Компания регулярно имеет большие чистые денежные позиции, что обеспечивает ей процентный доход. С другой стороны, большинство её конкурентов, входящих в список акций “зелёной” энергетики, имеют на балансе много долгов и поэтому выплачивают проценты кредиторам.

Финансовая устойчивость First Solar не только снижает её затраты, но и даёт ей возможность продолжать расширение своих производственных мощностей.

Хотя у First Solar нет таких стабильных денежных потоков, как у Brookfield, она предоставляет инвесторам больший потенциал роста, поскольку активно занимается расширением своих мощностей по производству солнечных панелей для удовлетворения растущего спроса.

Схема работы ETF

Чтобы новоиспеченный биржевой инвестиционный фонд исправно работал, в его функционировании участвуют следующие подразделения.

- Управляющая компания – создатель фонда. Ее дело – организовать ETF, собрать деньги и регулировать текущие вопросы.

- Провайдер – институт, который непосредственно формирует состав фонда. Управляющая компания может либо сама выступить провайдером, либо оплатить пользование плодами чужого труда.

- Депозитарий – аналог расчетно-кассового центра. Через него проходят все финансы и сделки, он же гарантирует прозрачность всех операций.

- Регулятор – контролирующая организация. В России, например, эту функцию выполняет Центробанк.

Что такое ETF?

ETF (или торгуемый на бирже фонд) — это механизм для инвестирования в ряд акций. В последние годы они стали популярными среди людей, которые хотят начать инвестировать, не тратя время на исследование отдельных акций или не рискуя владеть отдельными акциями. Большинство ETF отслеживают определенный индекс и пытаются превзойти его производительность

ETF — это управляемый фонд, который пытается получить широкий доступ к определенному сектору, рынку или стилю инвестирования. Вы можете найти ETF, которые отслеживают общиее состояние фондового рынка, или цену на золото, или сектор машиностроения и т. д. Когда вы покупаете акции в ETF, вам принадлежит часть всех акций, которыми владеет фонд.

Биржевые фонды — это идеальный способ для начинающего инвестора перейти от нуля к единице. Покупка самых первых акций может быть пугающей, но инвестируя деньги в ETF, вы мгновенно диверсифицируете свой портфель. Вы получаете доступ ко всем базовым активам под эгидой фонда. Это означает, что даже если некоторые активы падают, фонд все равно может расти, если другие его составляющие показывают хорошие результаты.

Покупая даже одну акцию в биржевом фонде, инвестор получает доступ ко всей корзине ценных бумаг, которыми владеет ETF. В случае самого известного SPDR S&P 500 ETF (SPY), он инвестирует небольшую часть в каждую компанию, входящую в индекс S&P 500.

В ETF намного дешевле инвестировать, чем в другие типы фондов. Например, управляющие паевыми фондами постоянно покупают и продают, пытаясь перебалансировать свой портфель, чтобы достичь определенных ориентиров. ETF, как правило, являются гораздо более пассивным инструментом инвестирования. Средний ETF имеет коэффициент расходов около 0,44% в год по сравнению со средней комиссией взаимного фонда более 1%. Это означает, что если вы инвестируете 1000 долларов в ETF, вы заплатите только около 4,40 долларов в качестве годовых сборов.

Пассивный характер ETF также означает, что нужно платить меньше налогов на прирост капитала, поскольку акции, включенные в ETF, не покупаются и продаются так регулярно. Налоги на прирост капитала — это налоги, которые вы платите с прибыли, полученной от любых продаваемых вами активов, включая акции. Поэтому, если вы регулярно продаете акции, вы будете платить больше налога на любую полученную прибыль. Чтобы избежать этого, большинство ETF покупают и держат активы в долгосрочной перспективе.

Наиболее распространенные типы ETF — это те, которые отслеживают рыночные индексы. Например, SPY отслеживает индекс S&P 500. Также это могут быть:

- Облигационные ETF

- Товарные ETF

- Секторальные ETF

- ETF на внешних рынках

ETF может быть хорошим способом добавить диверсификации к вашему портфелю. Например, покупка акций ETF технологического сектора потенциально может быть менее рискованной, чем покупка акций одной технологической компании.

Поскольку биржевые фонды торгуются на биржах, как акции, они предлагают инвесторам потенциальные преимущества, такие как внутридневная торговля, ежедневная прозрачность и низкие комиссии.

Выплачиваются ли дивиденды?

Да. ETF будет выплачивать вам дивиденды компаний, находящихся в фонде, на пропорциональной основе. Однако то, как они решат распределять средства, зависит от компании, стоящей за ETF. Некоторые будут выплачивать дивиденды в виде денежных выплат, в то время как другие реинвестируют дивиденды в дополнительные акции ETF.

Биржевые фонды более безопасны, чем акции?

Вообще говоря, все акции, акции которых котируются на бирже, несут определенную степень риска. Однако ETF значительно менее рискованны, чем отдельные акции, из-за того, что они широко представлены в широком спектре компаний и отраслей.

Подойдут ли ETF для новичков?

ETF — хорошая первая покупка для начинающего инвестора, потому что они могут сформировать прочную основу для долгосрочного портфеля, а также дать вам мгновенный доступ к широкому кругу компаний и секторов.

В чем разница между ETF и паевым инвестиционным фондом?

Большинство ETF — это пассивные инвестиции, которые стремятся соответствовать доходности определенного индекса за вычетом комиссий. С другой стороны, многие паевые инвестиционные фонды активно управляются и стремятся превзойти рыночные индексы.

Как работают ETF

Биржевой фонд — это инвестиционный фонд, который торгуется на фондовой бирже. ETF могут занимать позиции во многих различных активах, включая акции, облигации и иногда товары.

ETF чаще всего отслеживают определённый индекс, такой как Standard & Poor’s 500 или Nasdaq 100, то есть они занимают позиции в компаниях, входящих в индекс, по их одинаковым относительным весам в индексе.

Таким образом, покупая одну акцию ETF, инвестор фактически приобретает (крошечную) долю во всех активах, находящихся в фонде.

ETF часто тематизируются вокруг определенного набора акций. Индексный фонд S&P 500 — одна из самых популярных тем, но темы также включают в себя акции стоимости или роста, акции, выплачивающие дивиденды, инвестиции по странам, разрушительные технологии, конкретные отрасли, такие как информационные технологии или здравоохранение, различные сроки погашения облигаций (короткие, средние и длинные) и многие другие.

Доходность ETF зависит от инвестиций, которыми он владеет. Если инвестиции работают хорошо, то цена ETF будет расти. Если инвестиции работают плохо, то цена ETF будет падать.

За управление ETF компания-фонд взимает плату, называемую коэффициентом расходов. Коэффициент расходов — это годовой процент от твоих общих инвестиций в фонд. Например, ETF может взимать комиссию в размере 0,12 процента. Это означает, что в годовом исчислении инвестор заплатит 12 долларов за каждые 10 000 долларов, вложенных в фонд. Недорогие ETF очень популярны среди инвесторов.

Предлагаем вам: Взаимный фонд против ETF: лучше ли инвестировать в ETF?

Особые соображения

Компании могут внедрять «зеленые» практики с самого начала или прилагать значительные усилия для перехода на экологически безопасные методы. Например, автопроизводитель, выпускающий бензиновые внедорожники, может также быть в авангарде разработки гибридных и электрических автомобилей. Определение того, что делает компанию или ETF «зеленым», субъективно, поскольку не существует строгих правил или рекомендаций. Некоторые инвесторы могут считать чистыми и экологичными определенные виды энергии, например атомную, в то время как другие могут иметь иное мнение. Инвесторы должны внимательно изучить проспект фонда, чтобы определить, соответствуют ли его инвестиции их собственным ценностям.

![Существует ли etf по возобновляемым источникам энергии? [решено]](http://susaninskaya.ru/wp-content/uploads/0/c/a/0cafccb1fb39ead01b947f8bc96eaf27.jpeg)

![Какие компании инвестируют в зеленую энергетику? [решено]](http://susaninskaya.ru/wp-content/uploads/2/7/a/27a02dd26d24ee0380698dea6fc622a5.jpeg)