Как копить

Сначала старайтесь откладывать по 5% с каждой зарплаты или полученного дохода. Этот показатель повышайте на пять процентных пунктов каждые полгода, пока не достигните 20%.

Методика накопления зависит от целей. Вячеслав Исмайлов выделяет два правила применительно к сбережениям на случай потери дохода: «Во-первых, отчисления должны быть постоянны. Возьмите себе за правило ежемесячно (как минимум) вне зависимости от обстоятельств переводить определённую сумму денег в накопления. Также рекомендую туда же направлять средства, которые получили дополнительно к основному доходу, например премию. Во-вторых, эти накопления – неприкосновенны и могут быть использованы только в крайнем случае».

Копить на крупные покупки следует по-другому.

«Крупные покупки, такие как машина, квартира, траты на образование и т.д., требуют иного подхода. Определитесь, сколько времени осталось до запланированной траты, и исходя из этого выбирайте частоту отчислений и инструмент, с помощью которого планируете собрать необходимую сумму. Это может быть, например, ПИФ или ИИС, если речь идёт о периоде накоплений больше 3 лет. Если срок меньше, – тот же депозит», – рассказывает Вячеслав Исмайлов.

Деньги под подушкой

Хранить деньги дома – эта привычка из 90-ых годов, которая жива и в наши дни. Некоторые люди по-прежнему хранят деньги дома, что называется под подушкой. Хотя государство предоставляет гарантии на банковские вклады, а также у людей есть другие варианты для хранения. Чаще всего у этого решения есть несколько причин:

- Незнание своих возможностей;

- Недоверие к банковской системе;

- Черное происхождение денег;

- Нежелание «светить» свое имущество;

Наличные деньги – это головная боль налоговых и контролирующих органов. Деньги в банке намного проще контролировать и отслеживать операции. Если человек получил деньги незаконно или просто не уплатил налоги, то сбережения дома под подушкой позволят скрыть имущество от контролирующих органов.

С лета 2016-ого года банки могут запросить источник происхождения денег при открытии вклада клиенту. Полная анонимность – это один из главных плюсов сбережений дома.

Другой весомый аргумент в пользу сбережений дома – деньги всегда у вас. Вы можете потратить деньги в любой момент и вам не нужно опасаться, что банк лопнет или в его кассах/банкоматах кончатся наличные деньги. Это обеспечивает вам определенную независимость от финансовой системы, но за эту независимость придется расплачиваться. И эта расплата заключается в главных минусах этого вида сбережений.

Деньги под подушкой не работают и не приносят доход. Даже обычный вклад в банке может принести вам 8-10% годовых. Инфляция в России находится на отметке 6-8% годовых. В итоге получается, что вы не только теряете потенциальный доход в размере 8-10% годовых, но и теряете 6-8% покупательской способности ваших денег. Уже через 3-5 лет вы «недополучите» почти половину от ваших сбережений.

Не стоит исключать и возможность потерять деньги физически. В квартире может произойти пожар или вас могут банально ограбить. Это риск потерять 100% ваших сбережений. А если вы решите застраховать свою недвижимость, то большинство компаний никак не страхуют имеющиеся в квартире деньги

Вы можете купить сейф для хранения ваших сбережений дома, но такой шаг может привлечь к вам дополнительное внимание со стороны воров

Биметаллические счета

В период нестабильности именно “металлические” вклады показывают наибольшую прибыльность. Если рассмотреть результаты 2020 года, то больше всего подорожали золото (35%) и палладий (почти 30%). Серебро осталось практически на той же планке (0,7% подорожание), а платина даже подешевела (-15%).

Если в мире стабильная финансовая ситуация, такая же динамика наблюдается и в стоимости золота. Но в кризисные периоды сопровождается взрывным ростом стоимости. Правда, надо учитывать и то, что обвал наступает также быстро.

Оценка мировой обстановки не позволяет ожидать быстрого выхода из кризиса, поэтому и золото, и палладий (стоимость которого не настолько зависит от потрясений рынка) будут продолжать расти в цене.

Выбирать вклады по начисляемым процентам бессмысленно, начисляемые проценты малы, при закрытии счета ранее, чем через 3 года придется уплатить налог. Поэтому проще открыть обычный биметаллический счет.

Как рассчитать, сколько нужно сбережений

Как уже было сказано выше, экономисты рекомендуют иметь в виде «финансовой подушки» минимум 3-6 средних месячных зарплат. Но, учитывая современные реалии, эксперты советуют хранить больше.

«Очевидно, что чем больше денег есть в запасе, тем лучше. Но слишком много под «финансовую подушку» тоже выделять не стоит. Оптимальная «толщина подушки» = месячная зарплата * 12 или 24. То есть подушка должна быть такой, чтобы человек мог спокойно прожить 1-2 года без основного дохода», – считает основатель консалтинговой компании «Богатство» Владимир Верещак.

Есть ещё один способ: считать размер сбережений не по доходам, а по расходам.

Комментирует Вячеслав Исмайлов, заместитель генерального директора КСП Капитал УА: «Если говорить о накоплениях на случай потери дохода, то общие рекомендации заключаются в том, что у вас должна быть достаточная сумма денег для комфортной жизни в течение того периода, который вы в среднем будете искать работу. В большинстве случаев у человека есть понимание, сколько это может занять времени. Поэтому тут расчёт прост: приблизительный расход в месяц, умноженный на количество месяцев, которые необходимы для поиска».

Важно понимать, что сумма должна быть неприкосновенной. Среднюю зарплату лучше рассчитывать по данным за последние 12 месяцев

С минимумом сбережений определились. Но, оказывается, существует и максимум. Делать «финансовую подушку» слишком большой эксперты тоже не советуют. Деньги должны работать. Излишек средств лучше инвестировать во что-то более доходное, чем вклад (облигации, акции, фонды и т.д.). Новичкам в этом деле лучше обратиться за помощью к квалифицированному финансовому консультанту.

Минусы наличных денег

Объект наживы. Наличные деньги могут легко стать

добычей воров, грабителей и даже разбойников. Большую сумму лучше никому не

показывать, чтоб не стать объектом преступления.

Полная утрата. Кошелек или портмоне легко потерять

и тогда вернуть деньги будет уже практически невозможно.

Ввоз за границу. При поездке за рубеж можно

вывезти строго ограниченную сумму денег.

К тому же придется позаботиться о том, чтобы поменять рубли на иностранную

валюту.

Негигиеничность. С бумажными купюрами передается

множество болезнетворных микроорганизмов. В каких руках они побывали — не

известно.

«В России нужно платить бумажными деньгами, если вы

покупаете что-либо у уличных продавцов или в киосках и подземных переходах — от

мороженого и напитков до сувениров, одежды и печатной продукции. В некоторых

ресторанах и кафе не принимают к оплате карты из-за отсутствия терминалов,

поэтому запас наличных всегда лучше иметь с собой», — считает замдиректора

информационно-аналитического центра «Альпари» Наталья Мильчакова.

Дейнека, экономической выгоды от того,

чтобы платить наличными, а не картой, практически нет: «Жителю крупного города

имеет смысл 90% трат совершать с помощью «пластика», а 10% иметь наличными

для расходов в тех местах, где карты не принимаются».

Деньги под подушкой: как мы обкрадываем сами себя

В России огромное количество людей в силу определенных событий или убеждений (а кто-то в силу низкого уровня финансовой грамотности) продолжает хранить деньги дома, под подушкой. Это могут быть накопления в рублях или даже иностранной валюте. Такие люди не доверяют банкам, государству и считают такой способ хранения единственно верным.

У этого способа хранения есть целый набор недостатков. Один из них — потеря покупательной способности денег. Ведь никто не отменял инфляцию. Даже в более спокойные времена уровень реальной инфляции (то есть реального обесценивания денежных средств) достигает 20-25 %.

Посчитайте, что происходит, когда человек держит деньги дома годами: они обесцениваются и превращаются в бумажки. Когда же происходит кризисное событие (а за последние 20 лет подобное случается систематически — 2008, 2014, 2018, 2020, 2022 годы), уровень инфляции резко поднимается. Тогда по целому набору товаров и услуг мы можем видеть рост цен на 30 %, 40 % и 50 % вследствие потери покупательской способности национальной валюты. Естественно, что домашние сбережения при такой ситуации оказываются в крайне плачевном положении.

Накопительные счета

Многие клиенты хранят свои сбережения на накопительном счёте, так как оформить его несложно и есть очевидные преимущества:

-

•

Можно вложить любую сумму, в отличие от депозита, где есть обязательный минимум.

-

•

Нет срока действия — деньги разрешено снимать в любой момент без понижения ставки и потери дохода.

-

•

Сумму на счёте пополняют в любое время.

-

•

Чтобы сохранить накопления таким способом, не нужны специальные знания и сложные расчёты.

-

•

Риск потерять средства минимален, так как они застрахованы государственным Агентством по страхованию вкладов (АСВ).

В Альфа-Банке открыть накопительный счёт и управлять им можно с помощью Альфа-Онлайн или мобильного приложения.

«Лучше смерть, чем стать спекулянтом»

А это излюбленная в Союзе тема спекулянтов поднималась далеко не в одной картине. «Нет уж, лучше смерть, чем стать спекулянтом», – с пафосом говорится в замечательной советской экранизации «Старик Хоттабыч», тогда как в рязановском «Вокзале для двоих» на эту тему завязывается весьма любопытный спор:

А кем же на самом деле являлись спекулянты? А страшный спекулянт – это всего лишь получатель прибыли от перепродажи товаров. В общем, банальный представитель торговли, который работал не на государственный магазин, а на себя, что по современным меркам является вполне привычной практикой. Суть диалога становится понятна – торговый работник, значит вор, нахал, подлец и уголовник. Да, тогда со спекулянтами было строго, их обличали как последних преступников.

Времена меняются, а вместе с ними меняемся и мы. И то, что еще вчера казалось простым и понятным, сегодня вызывает одно сплошное недоумение.

Золото

Вложение в драгоценные металлы тоже помогает сохранить деньги, так как золото дорожает, хоть и медленнее ценных бумаг. Инвесторы покупают слитки или монеты, которые имеют и коллекционную стоимость. При необходимости можно продать золото частному лицу или банку, использовать в качестве залога, изготовить ювелирное украшение. Покупать драгоценные металлы лучше тоже в банке, чтобы не сомневаться в их качестве. Этот вариант сохранения накоплений подойдёт, если владелец минимум год не собирается превращать их в наличные. Иначе можно потерять часть капитала, ведь банки обычно покупают золото дешевле, чем продают, если между сделками прошло мало времени.

Есть и другие способы вложиться в драгоценный металл, чтобы заработать:

-

•

Торговать им на бирже через брокера. Это делают в банковском приложении Альфа-Инвестиции, без аренды сейфа для золота, хранения дома, уплаты НДС. Можно покупать драгметалл на заёмные деньги.

-

•

Открыть обезличенный металлический счёт. Золото в этом виде стоит меньше, чем в слитках и монетах, можно быстро приобретать и продавать актив в банковском приложении.

-

•

Купить пай ПИФа, который занимается золотом. Инвестор только предоставляет деньги, всем остальным руководит управляющая компания.

«Скидываю полтинник» и «давай червонец»

А помните, как торговалась Надя Клюева (И. Муравьева) с прожженным фарцовщиком в фильме «Самая обаятельная и привлекательная»? Да уж, забавно, когда на предложение героя Игоря Ясуловича «Скидываю полтинник на все, что ей нравится, и разбегаемся» наивная девушка отвечает: «Полтинник — это пятьдесят копеек?..»

Все эти условные «полтинники», «червонцы» и «четвертачки» безнадежно канули в советскую лету.

Ну а для тех, кто не в курсе, приведем коротенькую памятку, согласно которой:

- гривенник – монета номиналом в 10 коп.;

- червонец – золотая монета номиналом в 5 или 10 руб., а позже советская десятирублевая купюра;

- четвертной – 25 руб.;

- полтинник – 50 руб.

Вот такая вот денежная азбука Морзе, требующая сегодня дополнительной расшифровки.

>В какой валюте лучше хранить деньги: мнения экспертов на сегодня

- Стоит ли хранить деньги в долларах в 2019 году?

Многое зависит от размера вложений, периода и причин инвестиции.

- Для краткосрочных перспектив, таких как удовлетворение бытовых нужд, например покупка различных товаров, техники или поездки в отпуск, более разумно хранить деньги в рублях. Также при резких колебаниях курса можно совершать быстрые валютные спекуляции, но невозможно составить точные прогнозы на ближайший месяц.

- При среднесрочной перспективе выгоднее открыть счет в валюте на более длительный период, так как аналитики предсказывают повышение стоимости доллара в ближайшие год-два, в отличие от краткосрочного периода, где курс может меняться в любую сторону.

- Главным принципом инвестирования в долгосрочной перспективе является диверсификация. По мнению финансистов, оптимальным решением будет разделение средств в следующих пропорциях: 30 % – доллары, 30 % – евровалюта, 30 % – швейцарские франки, 10% – золото. Также резонными будут инвестиции в драгоценные металлы на период в 10–15 лет.

Безусловно, нет единой общей схемы по распределению накоплений, все зависит от ситуации, целей и срока. Одно можно с уверенностью сказать: у доллара есть все возможности быть стабильным по отношению к рублю в течение следующих пары лет.

- В какой валюте хранить сбережения?

Стоит повторить, что лучшим способом будет хранить деньги в долларах, евро и российских рублях. Тем самым можно уменьшить риски потери средств при непредвиденных обстоятельствах.

Но, рассматривая вопрос, в какой валюте выгоднее хранить деньги с точки зрения долгосрочных инвестиций, следует учитывать инфляцию – она может стать причиной частичной потери накоплений

В данном случае важно не пренебрегать другими способами инвестирования

Можно также использовать методы диверсификации, вложив 50 % денег в долларовую валюту.

Если в сфере инвестиций мало опыта, то крайне не рекомендуется из-за высоких рисков покупать малоиспользуемую в мировой экономике валюту.

Конечно, не существует валюты, которая дает полные гарантии в своей стабильности. Всегда присутствуют риски, и это необходимо учитывать. Страны всего мира периодически сталкиваются с такими форс-мажорными обстоятельствами, как, например, кризисы, происходящие в политике и экономике, последствия природных катаклизмов.

Таким образом, ввиду вышеизложенного стоит отметить, что наиболее выгодным решением будет хранить свои деньги в разной валюте, распределив свои средства на доллары/евро и рубли в соотношениях 50/50 или, что еще лучше, 75 % – в долларах или евро, 25 % – в российских рублях.

Драгоценные металлы и ОМС

Если мы посмотрим на цену золота, серебра и других драгоценных металлов, то увидим, что сегодняшняя стоимость большинства металлов далека от их исторических максимумов. Цена тройской униции золота по отношению к американскому доллару:

Золото – это главный «спасательный круг» для инвесторов со всего мира, когда экономика рушится или просто в нестабильные годы. Сбережения в металлах, как правило, характерны для тех людей, кто преследует долгосрочные цели. В краткосрочной перспективе цена драгоценных металлов может даже упасть, но в долгосрочной перспективе это один из самых надежных видов сбережения.

Если вы решите купить драгоценные металлы в слитках, то вы будете обязаны уплатить НДС. Также со сбережениями в драгметаллах связаны расходы на их хранение и возможную транспортировку. Есть риски повреждения слитков, а также относительно высокие траты на покупку и продажу. Вы не сможете купить или продать слитки по рыночной цене. Один из самых простых путей к рынку драгоценных металлов – обезличенные металлические счета (ОМС).

ОМС предоставляет ряд крупных банков, например, Сбербанк и Альфа банк. Вместо классического банковского счета, на котором хранится валюта, открывается счет, на котором «хранится» драгоценный металл. Счет называется «обезличенным», так как вы не покупаете металлические слитки, на вашем счету хранится запись о количестве приобретенного металла. Например, 32 тройские унции золота.

Подобные счета могут использоваться как для сбережения, так и для инвестиции. Вы сможете продать металл также легко, как вы купили его через ОМС. Разница между курсом покупки/продажи и рыночной ценой составляет примерно 2%, а все операции можно производить онлайн, но после заключения договора с банком. Кроме золота вы можете присмотреться к другим металлам, например, серебру, платине или палладию. Альфа банк предлагает удобные инструменты для сбережения в металлах, для сравнения стоимости предлагаем курс на 15 ноября:

Счет открывается и ведется совершенно бесплатно. Если вы предугадаете развитие цены, то вы сможете заработать на росте курса. Но даже если курс пойдет вниз, то у вас останется драгоценный метал и никаких дополнительных расходов.

Минусы банковских карт

Мошенники. Злоумышленники могут самыми разными способами

узнать данные пластиковой карты и списать с нее все деньги. Способы хищений

постоянно совершенствуются.

Дополнительные расходы. За использование карты

придется платить: за годовое обслуживание, СМС-оповещения, комиссии за снятие

наличных в «чужих» банках и т.д.

Технические проблемы. В случае серьезных сбоев в системе

безналичных платежей можно на время остаться без денег. Если перестанут

работать банкоматы, невозможно будет снять наличные, если откажут терминалы в

магазинах, нельзя оплатить покупку.

Возврат товара. В случае возврата товара или

отказа от оплаченной услуги возвращения денег на карту придется ждать довольно

долго.

Проблемы приватности.Списание долгов.

>Плюсы и минусы различных валют

Рассмотрим несколько типов валют, которые больше всего используют в Российской Федерации.

- Рубль

Несмотря на то что российское государство совместно с Центробанком настоятельно рекомендуют хранить деньги в рублях, в настоящее время наблюдается повышение ключевой ставки, что, следовательно, ведет за собой увеличение процентов на потребительские кредиты и доходность депозитов. В дальнейшем эксперты прогнозируют также рост инфляции, связанный с изменением внутренних (таких, как увеличение НДС) и внешних (к примеру: санкции, нефть) экономических факторов. Так хранить в рублях или нет? Оптимальным решением будет не использовать рубли как единственный и долгосрочный способ хранения денег, а применять диверсификацию и различные инструменты инвестиции.

- Доллар

Доллар является мировой резервной валютой благодаря растущей экономике Соединенных Штатов Америки. Национальные резервы большинства наиболее развитых и развивающихся стран хранятся в долларах. Пока США остаются основным игроком на мировом рынке, на сегодняшний день доллар можно рассматривать как одну из самых надежных валют для хранения денег. Изменение курса во многом зависит от политических и финансовых факторов, поэтому невозможно делать точные прогнозы.

- Евро

Евро ввели в оборот сравнительно недавно, но эта валюта уже успела завоевать популярность. К несчастью для стран Евросоюза, за последний год они переживают не лучшие времена в экономике. Было установлено, что курс евро к доллару колебался на отметках от 1,25 в феврале до 1,12 в ноябре. Эти колебания зависят как от внешней, так и от внутренней ситуации.

- Криптовалюта

Новейшим изобретением последних лет в экономике в плане вложений стала криптовалюта. За два года она ярко показала себя в своей нестабильности, немыслимым ростом цен на биткоины в 2017 году, а потом сильным падением показателей, вплоть до обесценивания, в 2018, позволив немногим инвесторам существенно обогатиться. Но прежде чем вкладывать свои деньги в такой вид валюты, нужно стать профессиональным экспертом в этой области, учитывая все ее особенности. Поэтому опытные вкладчики рекомендуют хранить деньги в таких валютах, как доллар, евро, фунты, кроны и тому подобные.

Кстати, в разных странах существуют свои деньги, например: китайские юани, швейцарские франки, фунты стерлингов и другие. Но зачастую бывает довольно сложно найти банк, который поможет вам открыть счет в подобной валюте или обменять ее на деньги в рублях.

Вложение средств в недвижимость

Недвижимость по праву считается менее рискованным вариантом вложения капитала. Другое дело, что такую инвестицию далеко не все граждане могут себе позволить. Здесь нужна довольно серьезная сумма накоплений. Допустим, что такая сумма имеется. Что же делать дальше?

- Самый простой способ получить доход от недвижимости – купить квартиру и сдать ее в аренду. Например, жилье площадь которого небольшая, но оно расположено в перспективном районе города. Спрос на такое жилье стабильно высок. Риски здесь заключаются в том, что квартиросъемщики могут испортить мебель и другое имущество.

- Жилье покупается на стадии строительства, а затем продается. Риск в том, что застройщик может просто не завершить работу, исчезнув вместе с деньгами дольщиков.

- Приобрести объект коммерческой недвижимости и сдать его в аренду. Но объект должен находиться в таком месте, чтобы оно было максимально выгодным для арендаторов.

С другой стороны, здесь есть и ряд минусов:

- Низкая ликвидность. Если деньги потребуются срочно, недвижимость нужно продать, а это дело времени, часто долгого периода;

- Большая сумма средств для вложения;

- Затраты на обслуживание недвижимости;

- Полная потеря объекта в случае форс-мажора (пожар или другие обстоятельства непреодолимой силы);

- Возможность приобрести недвижимость, юридическая чистота которой под вопросом.

Что насчёт золота или других драгоценных предметов?

Проблема с такими предметами заключается в том, что они, как правило, не являются предметами, которыми вы можете напрямую обменять на товары и услуги, которые вам нужны. Если вы находитесь в ситуации, когда вы бежите по улице с золотой монетой в надежде обменять её на буханку хлеба или поездку за город, вы, вероятно, уже столкнулись с трудностями, намного превышающими те, которые вы ожидали.

Помимо этого, золото и драгоценные металлы, редкие монеты и другие подобные вещи гораздо хуже иметь под рукой, чем наличные деньги, потому что вам нужно найти того, кто даст вам деньги в обмен на них и обычно по очень плохому обменному курсу, если вы делаете это спонтанно.

Помните, что цель иметь запас наличных в вашем доме – обеспечить легкий доступ к ним в качестве средства обмена в чрезвычайной ситуации. Предметы, которые сложно обменять, – это предметы, которых у вас не должно быть под рукой.

Стоит ли хранить деньги в валюте: за и против

Хранение денег в зарубежной валюте имеет ряд достоинств:

- Можно приобретать ее в любом количестве.

- Если по каким-то обстоятельствам вам нужно вернуть свои средства, то доллар или евро без проблем обменяют в любом банке.

- Возможно получить дополнительный доход, сыграв на изменениях курса.

Но тем не менее у данного способа хранения сбережений есть существенные недостатки:

- Те же изменения курса могут уменьшить сумму ваших вложений.

- При многократной покупке/продаже валюты ваши средства также частично теряются из-за разницы колебания курса в финансовых учреждениях.

- При хранении денег наличными вне банка, например у себя дома, всегда есть риск их потерять: при краже, во время пожара или наводнения.

Мнения аналитиков

Самый содержательный совет — от директора ИСА ФБК И. Николаева. Он уверен, что нет универсальных рекомендаций относительно того, как сохранить деньги при девальвации рубля 2021 года в России. Каждый человек должен принять самостоятельное решение исходя из региона проживания и количества наличных.

Советы от других специалистов, настроенных на негативный сценарий, следующие:

- экономить, отказавшись от ненужных трат, сохранять накопления на черный день;

- сформировать валютную корзину (из рублей, долларов и евро);

- приобретать стабильную валюту — иены, сингапурские доллары или швейцарские франки;

- вовремя покупать и продавать доллары и евро, не забывая о том, что у них сейчас есть значительные риски;

- инвестировать в стандартные ценности — недвижимость, драгоценности и драгметаллы.

Сохранить деньги можно только при условии, что они — не единственные, имеющиеся в распоряжении, и именно этой свободной суммы достаточно для совершения покупки. Если для этого нужны дополнительные средства — заем у физического лица или кредит в банке, не стоит пускаться в рискованные авантюры. Лучше купить что-нибудь необходимое, что давно задумано.

На заметку! Как использовать материнский капитал на строительство дома в 2021 году

Для тех, кто уверен, что дыма без огня не бывает, и апокалипсис (в виде девальвации, деноминации или даже дефолта) маячит на горизонте, есть разумные и практичные советы о том, как избежать негативных последствий при любом плохом сценарии:

- не брать новых кредитов и постараться погасить самые дорогие (по процентам);

- создать по возможности объемную подушку в национальной валюте на случай финансового шторма;

- реструктурировать валютные кредиты (при их наличии) в рублевые (в дни, когда курс не очень высокий);

- не покупать импортную бытовую технику, потому что в стоимость уже заложены риски (дефицит при продолжении коронавируса и нового карантина, рост курса валют);

- не покупать недвижимость из-за того, что она уже подорожала перед кризисом;

- открывать валютные счета в заграничных банках, но не в офшорах (из-за двухстороннего давления на них с Запада и из России);

- снижение стоимости золота во всем мире вряд ли делает его надежным способом сохранения накоплений.

Факт! На днях опубликован очередной антирейтинг стран Европы по внешнему долгу. Россия — на последнем месте в Европе. Госдолг в первой пятерке (в % от ВВП): Греция — 177 %, Италия — 135 %, Португалия — 117 %, Бельгия — 98 %; Франция — 98 %, Испания — 95 %, Великобритания — 80%. У России — 0 %. Есть ли смысл вкладываться в зарубежные банки?

Стоит ли класть деньги в Сбербанке под проценты 2024

Сбербанк — это надежность, за которую приходится расплачиваться низкими процентами по депозитным вкладам. В 2020 года на фоне экономического кризиса, пандемии и падения цен на нефть наблюдается стойкая тенденция снижения банковских ставок.

Сегодня активно обсуждается вопрос, что будет с процентными ставками. Есть слухи, что регулятор увеличит ставку рефинансирования, чтобы спасти рубль, и если это лучится, то проценты по депозитам тоже вырастут. Но и в этом случае радоваться рано, так как рефинансирование тесно связано с инфляционными процессами. Обесценивание рубля ускорится. Однозначно в 2020 году много заработать на рублевых депозитах никак не получится.

Учитывая тот факт, что даже в лучшие времена Сбербанк давал по депозитам самую низкую ставку, в условиях роста инфляции рассчитывать на доходность вкладов не приходится. Низкая доходность и высокие темпы обесценивания рубля не позволят клиентам этого банка не то что приумножить свои деньги, но даже сохранить их покупательную способность. Более того, при существующих условиях есть все шансы выйти на отрицательную доходность вкладов.

Сбербанк является надежным местом хранения денег, поэтому даже в условиях налога на прибыль, депозиты в этом банке относятся к самым востребованным. Способствует этому страхование со стороны государства. Здесь держат деньги не столько ради прибыли, сколько для защиты от обесценивания, и сбербанковские депозиты до сих пор с этим отлично справлялись.

К плюсам Сбербанка также можно отнести «покрытие» территории. Его отделения есть практически во всех населенных пунктах, чего не может позволить себе ни один другой банк.

«Я за машину Родину продал»

Фраза о проданной Родине за машину прозвучала из уст боровшегося за гаражный кооператив пайщика и научного сотрудника Фетисова (Г. Бурков) в знаменитой трагикомедии Рязанова «Гараж». Это заявление на первых секундах буквально повергает в шок, причем как персонажей, так и зрителей.

Это уже потом становится понятно, что это преувеличение, и под Родиной несправедливо лишенный пая гражданин подразумевал доставшуюся от деда подмосковную дачу, но резонансное послевкусие от сказанного остается до конца фильма.

Сама фраза главного героя и весь монолог символизируют абсурдность некоторых ситуаций того времени:

- и жуткие ухищрения, на которые приходилось пускаться советским гражданам, чтобы приобрести элементарные блага;

- и готовность правления документально фиксировать факты «о продаже Родины»;

- и самозабвенность героя, пытающегося таким вот нестандартным образом восстановить справедливость.

Да и бесплатно ничего не раздавали, как принято думать сегодня, – ведь простой советской семье ой как долго приходилось копить даже на самый простенький мотоцикл, а уж про автомобиль и говорить не приходится.

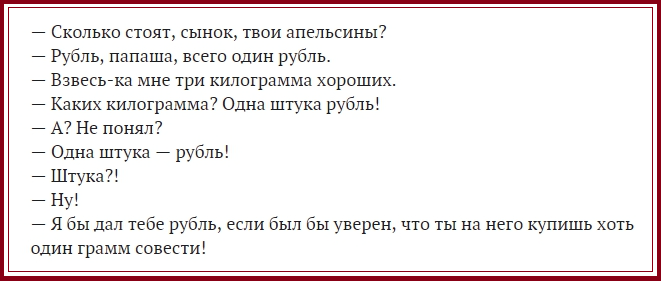

Рубль за грамм совести…

Нет, все-таки первоклассный режиссер был Гайдай! Что ни говори, но почти все его комедии разобрали на цитаты. Другое дело, что некоторые из них требуют пояснения, как, например, знаменитая фраза «Рубль за грамм совести», которая была адресована недобросовестному по советским меркам продавцу апельсинов Степану Степановичу (М. Кокшенов).

Вот весь незамысловатый диалог:

Это сейчас торгуй себе на здоровье, ставя любой ценник, лишь бы покупатель нашелся, а тогда и статью можно было схлопотать! Да и продавать что-то на рынке молодым людям, а не трудиться на заводах уже считалось постыдным занятием.

Подведём итоги

Если у вас есть свободные деньги, не стоит держать их просто копить дома. Сейчас это приведёт к обесцениванию. Самый надёжный способ избежать потерь — оформление вклада. Он не даёт сверхдоходов, но проценты для премиальных клиентов достаточно весомые, есть бесплатные привилегии, нет скрытых платежей. Это позволяет уберечь накопления от инфляции, зарабатывать без всякого риска, получать выгодные условия по другим банковским продуктам. Основную сумму и проценты по вкладу страхует АСВ, от которого при наступлении страхового случая можно получить до 1,4 млн ₽.

Также безопасен и накопительный счёт. Для премиальных клиентов Альфа-Банка сумма минимального остатка, на который начисляют повышенный процент, увеличена.