Есть ли риски?

Риски от владения векселем всегда существуют. И, как правило, это приводит к убыткам и денежным потерям компаний, банков и физических лиц, которые принимали вексель к оплате.

К основным рискам можно отнести:

- мошенничество,

- несвоевременное погашение векселя,

- неправильно оформленный договор,

- банкротство должника.

В целом, обращение векселей на российском рынке только развивается. В России пока отсутствует биржевой рынок векселей и единая информационная система, которая собирала бы данные по всем векселям в общую базу и гарантировала бы безопасность сделки и финансовую надежность эмитента ценных бумаг.

Мошенничество с векселями – самая частая причина потери денег. Проблема состоит в том, что финансовый инструмент должен быть заключен только в бумажной версии. Проверка подлинности составления документа – довольно сложная и долгая процедура. Лучшее решение в таком случае – отдать вексель на проверку юристам.

Разновидности векселей

Кроме классификации векселей по видам дополнительно они могут быть разделены по формам:

-

Коммерческие (товарные) — документы, предназначенные для обеспечения сделок продавцов и покупателей.

-

Финансовые — позволяют предприятиям получать ссуды и кредиты от других предприятий.

-

Бланковые — документы для торговых сделок, когда цена на товар или услуги еще не установлена или может измениться. В этом случае покупатель, полностью доверяя продавцу, заверяет своей подписью незаполненный бланк, который будет заполнен позже последним.

-

Дружеские — векселя, которые выдаются только тем, кто заслуживает безусловного доверия.

-

Бронзовые — документы без реального обеспечения, выписанные на вымышленные лица или предприятия. Такие векселя нередко используются просто для банковского учета или искусственного увеличения долгов у банкрота.

-

Обеспечительные — векселя, выдаваемые для обеспечения ссуды или кредита заведомо ненадежного заемщика. Такой документ обычно хранится на депонированном счету у должника и не предназначен для оборота. По осуществлении расчета по кредиту вексель погашается.

-

Ректа-вексель (именной) — ценная бумага, у которой векселедатель отнял его основное свойство: передачу другому лицу.

Как рассчитать доход от векселя

Вексель как ценная бумага может приносить доход лицу, которое его покупает (эмитенту векселя, кредитору). Однако для выгодного вложения средств в покупку векселя необходимо рассчитать возможный доход.

Таким образом, доходы по счету могут быть получены в следующих формах:

- Как проценты к уплате по векселю;

- В качестве скидки (в этом случае скидка представляет собой разницу между суммой векселя и суммой задолженности по векселю).

В первом случае формула расчета дохода выглядит следующим образом:

Дв=Вс⋅C

- Где Дв – доход по векселю процентному;

- Вс – номинальная сумма векселя;

- С – процентная ставка (выражается в долях).

Рассмотрим формулу расчета дохода по второй форме векселя:

Дв=Вс–Цп, где Цп – цена покупки векселя

или

Дв=Цпр–Цп, где Цп р – цена продажи векселя.

Помимо доходов по счету, рассчитывается также рентабельность счета. Давайте посмотрим на формулы для расчета.

Отличия векселя от долговой расписки

- Оформление. Все виды векселей оформляются по определенной форме. Указывается ряд обязательных реквизитов. Обычно используются бланки, имеющие элементы, которые защищают документ от подделки. Тем не менее использование таких бланков не является обязательным, вексель можно оставить и в простой письменной форме.

- Ответственность. При неисполнении обязательств по векселю лицо, его выдавшее, отвечает перед своим кредитором.

- Возможность использования в гражданском обороте. Вексель не привязан к конкретной сделке, во исполнение обязательств по которой он был выдан.

- Возможность использования в международной торговле. Основой такого использования является вышеупомянутая Конвенция «О единообразном законе о переводном и простом векселе».

Преимущества и недостатки векселя

У него есть свои плюсы и минусы.

Плюсы:

- Погашение обязательно.

- Принудительное взыскание возможно без решения суда.

- Под залог векселя допускается привлечение дополнительного капитала и рефинансирование действующих кредитов.

- Обязательства можно передать третьей стороне.

- Расчеты векселями равнозначны расчетам с помощью денежных средств.

Минусы:

- Вексель ничем не обеспечен.

- По закону возврат средств гарантирован, но в реальности не всегда (особенно при банкротстве банка-эмитента векселя).

- Взыскание долга через суд может затянуться на несколько лет.

Оценив все преимущества и недостатки, вы можете сами решить, на какие риски вы готовы пойти ради совершения сделок при помощи векселя.

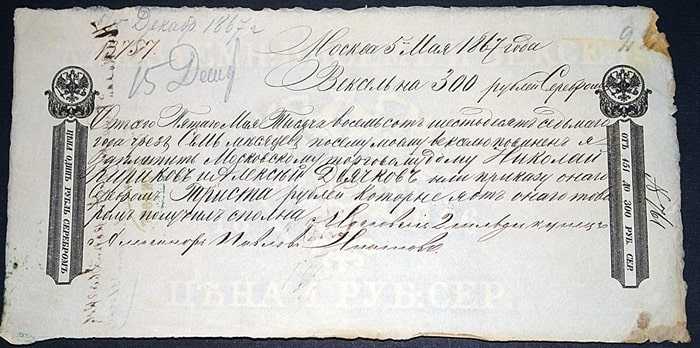

История появления векселей

Первое упоминание о векселях можно найти в документах древнего Вавилона. Рост торгового оборота вызвал необходимость в инструменте, способном обеспечить сохранность денежных средств и возможность их обращения, а также кредитование. В том виде, в котором эти ценные бумаги обращаются сегодня, они оформились примерно в XII-XIV веках. Этот процесс связан с развитием феодальных отношений.

Одно государство могло запретить использование валют других государств, делая невозможной их конвертацию. При этом торговые отношения развивались не только на внутреннем, но и внешнем рынке, поэтому требовалось какое-то универсальное платежное средство. Для решения этой задачи стали использовать обменные письма. В одном государстве за них выдавались наличные денежные средства, а в другом вексель обменивался на деньги через менял. С течением времени этот документ стал использоваться повсеместно.

В Пруссии в 1848 году был принят Общегерманский вексельный устав. Он послужил основой законодательства, регулирующего аналогичные отношения и в других странах Европы. В 1930 году в Женеве подписана Конвенция «О единообразном законе о переводном и простом векселе». Ее положения, установившие базовые нормы международного вексельного права, применяются и сегодня.

На территории РФ вексельные правоотношения определяются Федеральным законом от 11 марта 1997 года № 48-ФЗ «О переводном и простом векселе». В нем указано, что действует он согласно нормам международного права.

Гражданский кодекс РФ посвящает вексельным правоотношениям целую главу. В ней указывается не только статус данной ценной бумаги, но и последствия ее утраты и процедура восстановления удостоверенных ею прав. Также к данному документу применяются положения налогового законодательства, регулирующие вопросы обращения иных ценных бумаг.

Типы векселей

На практике различают следующие типы векселей:

-

Простой вексель. Вексель содержит обязательство заплатить требуемую сумму в заранее оговоренные сроки, и в адрес кредитора, на имя которого оформлен вексель. То есть вексель выступает в роли аналога долговой расписки. Можно сказать, что простой вексель – это ценная бумага, которая содержит ничем не обусловленное обязательство векселедателя уплатить сумму векселедержателю или его правопреемнику. Обращение простого векселя предполагает наличие двух субъектов: векселедателя и векселеприобретателя (векселедержателя);

-

Переводной или тратта (итал. «tratta» — передача) вексель. По такому векселю должник (трассат) осуществляет платеж в пользу третьего лица (ремитента) по его приказу или по поручению лица его выдавшего (трассанта). Переводной вексель является аналогом перевода долга по договору займа. Можно сказать, что переводной вексель, или тратта, — это ценная бумага, в которой содержится письменный приказ векселедателя плательщику уплатить в определенный срок установленную сумму векселедержателю или его правопреемнику. Переводной вексель связывает, как минимум, трех субъектов: векселедателя, векселеприобретателя и плательщика.

-

Авалированный вексель. Такой вексель предусматривает дополнительную гарантию банка (авалиста) по исполнению платежей. Вексель может быть как простым, так и переводным.

Таким образом, вексельные виды ценных бумаг подразделяются на простые векселя и переводные.

Первый тип предусматривает выдачу кредита и подпись должника в том, что тот обязуется вернуть его кредитору в четко установленный срок в установленном месте. В такой сделке участвует всего два лица: векселедатель и векселедержатель.

Переводной вексель (тратта) выписывается и подписывается исключительно кредитором. Текст такого документа содержит приказ должнику выплатить задолженность в обозначенный срок, но не ему, а третьему лицу (ремитенту).

Пример расчета доходности векселя

Рассмотрим пример расчета.

Предположим, что компания решила выпустить вексель. Необходимо рассчитать стоимость жилья таким векселем, если сумма, на которую выставляется такой вексель, составляет 150 рублей, срок оплаты 250 дней, а процентная ставка 17%.

Таким образом, мы получаем следующее:

необходимо преобразовать формулу, так как необходимо найти неизвестное — S.

Трансформировав формулу, получаем: 150 рублей / (1 +(250 дней/(360 дней ⋅ 100)) ⋅ 17%) = 134, 16 рублей.

Рассмотрим другой пример.

Вексель продается на рынке на сумму 19 000 рублей. В срок погашения в 120 дней должна быть оплачена сумма векселя в размере 20 000 рублей. Давайте найдем доходность векселя в соответствии с условиями проблемы.

yd = ((20 000 руб. — 19 000 руб.)/ 20 000 руб.) ⋅ (360 дней/120 дней) = 0, 15% или 15%.

Это означает, что доходность счета при таких условиях составляет 15%.

Таким образом, в зависимости от формы выпуска, рассчитывается и доходность. На предприятиях, работающих с такими ценными бумагами, системы анализа доходности векселей разрабатываются с помощью программных средств, в том числе MS Excel. Для этого создаются специальные шаблоны, пригодные для представления результатов и расчетов. Пример такого шаблона для расчета урожайности приведен ниже на рисунке 1.

Для расчета доходности в предлагаемом шаблоне необходимо ввести следующие значения в ячейки В16 и В17. Итак, в В16=ДОХОД СКИДКА(E4;B5;E16;B12;E7), а в В17=(B12/E16) ^ (365/(B5−E4))−1.

Заранее введите в ячейки необходимые данные для расчетов.

Чтобы рассчитать доходность по приведенной выше формуле, необходимо знать значения для даты сделки и даты погашения, сумму сделки и процентную ставку в случае отсрочки платежа.

Краткая историческая справка

Прототипами современного векселя можно считать древнегреческие синграфы и хирографы, а также китайские фейцянь и арабские суфтаджа. Вексель как таковой появился в Италии в тринадцатом веке (отсюда итальянское происхождение таких терминов, относящихся к нему как, например, индоссамент или аваль).

По сути, это один из древнейших финансовых инструментов. Изначально его использовали для безопасного перевода денег. Ведь, например, купцу, отправляющемуся в обратный путь после реализации товаров, было куда проще и безопасней иметь при себе не наличную сумму денег в виде груды золота и серебра, а вексель выписанныей на его имя и предполагающий обналичивание непосредственно в пункте назначения.

Первым документом

официально устанавливающим правила

делового оборота и законодательно

закрепляющим права и обязанности сторон

участвующих в обороте векселя, был

«Вексельный устав» принятый в Болонье,

в 1569 году. Изначально все векселя были

строго именными и не подлежали передачи

третьим лицам, однако с течением времени

это стало накладывать существенные

ограничения на проведение торговых

операций с их использованием, и к началу

семнадцатого века появилось

такое понятие, как передача вексельных

прав посредством индоссамента

(проставления передаточной надписи на

оборотной стороне векселя).

Русское слово

«вексель» происходит от немецкого

«wechsel», в

переводе означающего обмен или переход

(в данном контексте — переход прав).

Такое происхождение обусловлено тем,

что в нашей стране, изначально, вексель

появился благодаря активному развитию

торговых отношений с Германией в начале

восемнадцатого века. Да и первый

российский «Вексельный устав» (в 1729

году) был составлен по образу и подобию

германского. Позже появился устав 1832

года, в котором положения взятые из

германского вексельного права были

дополнены положениями из французского

торгового кодекса.

Последний

перед революцией российский вексельный

устав увидел свет в 1902 году. Он состоял

и ста двадцати шести статей сгруппированных

по двум основным разделам, один из

которых был посвящён простым векселям,

а второй — переводным. После революции

17-го года обращение векселей на территории

страны было приостановлено, затем оно

временно возобновлялось в период НЭПа.

Ну а после 1928 года, и вплоть до распада

Союза в 1991 году, векселя использовались

исключительно при проведении внешнеторговых

операций.

Основные виды векселей

Существуют различные виды векселей, каждый из них имеет свою характеристику.

Виды векселей по эмитенту:

- Казначейские. Эмитентами являются Банк России и Министерство финансов РФ.

- Муниципальные. Выпускаются органами местного самоуправления в рамках полномочий, установленных законом и нормативными актами Правительства РФ.

- Частные. Выдаются физическими и юридическими лицами, участвующими в гражданском обороте.

Виды векселей по экономической сущности:

- Коммерческие. Гарантируют продавцу оплату товара, который он передал покупателю. По сути, различные виды коммерческих векселей выступают в качестве средства платежа.

- Финансовые. Служат для оформления кредитных отношений. Вексель в этом случае выдается в обмен на денежные средства. В дальнейшем на основании этого документ займа может быть истребован к возврату.

- Банковские. Должником здесь выступает кредитная организация. Независимо от вида векселя банка, он оформляется лишь при предварительном внесении денег на банковский депозит.

- Фиктивные. Здесь отсутствует фактическое движение товаров или финансов. Различают бронзовый, дружеский, встречный вексель. Бронзовый не имеет денежного обеспечения, в качестве плательщика по нему выступает неплатежеспособное либо несуществующее лицо. Дружеский вексель выдается платежеспособным субъектом неплатежеспособному лицу в качестве средства платежа или инструмента для получения кредита, который учитывается в банке.

Виды векселей по плательщику:

- Простые (соло). На документе ставится подпись плательщика, которая обязывает его вернуть задолженность к указанной дате. При этом для любого вида простого векселя невозможна замена должника на иное лицо.

- Переводные (тратта). Ключевой особенностью всех видов переводных векселей является возможность выбытия должника и его замещения иным лицом. При этом количество таких замен может быть неограниченным.

Виды векселей по сроку платежа:

- определенно срочные — имеют определенный момент оплаты;

- неопределенно срочные — дата погашения векселя заранее не установлена, обычно выплата производится либо по требованию векселедержателя, либо привязывается к наступлению какого-то события.

Виды векселей по наличию залога:

- Обеспеченные. Векселедержатель получает имущество в залог, за счет которого погашается задолженность при невозможности оплаты векселя или его признании недействительным.

- Необеспеченные. Залог при составлении векселя не предоставляется.

Виды векселей по возможности передачи другому лицу:

- Индоссируемые. Возможна передача прав по векселю иному лицу.

- Неиндоссируемые (именные). Замена векселедержателя невозможна, о чем делается специальная отметка.

Виды векселей по месту платежа:

- Домицилированные. Местонахождение плательщика, первого держателя, место выдачи векселя не совпадают с местом, в котором должен быть произведен платеж. Об этом должна быть сделана соответствующая отметка.

- Недомицилированные. Указывается определенное место платежа. Таковым может быть местонахождение трассата (для переводного векселя), лица, выдавшего вексель (для простого векселя), ремитента (первого получателя векселя) или место составления векселя.

Что такое вексель

Слово «вексель» имеет немецкое происхождение и означает буквально «обмен», «мена». Он представляет собой документарную ценную бумагу, удостоверяющую обязанность одной стороны выплатить денежные средства в указанной в векселе сумме в пользу другой стороны по ее требованию. Также может устанавливаться конкретная дата платежа.

Существуют разные виды векселей, однако их основная особенность, указанная выше, остается неизменной. Они предназначены для удостоверения кредитных обязательств, например, при получении займа, оплате продукции и др. Для покупателя такая ценная бумага позволяет получить денежные средства на условиях возврата без привлечения банковских учреждений. Таким образом, ключевая экономическая функция векселя – кредитная.

Различные виды векселей могут использоваться в экономике компании для финансирования на непродолжительный срок. Так, если предприятие реализует продукцию на условиях оплаты после получения товара, то оно может не иметь денежных средств, соответствующих переданной покупателю партии. Тогда кредитору выдается вексель, согласно которому погашение обязательств производится после оплаты поставленного другой стороне товара.

Нередко в эту схему включается банковская организация. Она может выдать денежные средства под залог векселя. В этом случае предприятие гасит свои обязательства наличными денежными средствами, а с банком рассчитывается после оплаты ранее переданного товара.

Для физических лиц не устанавливается ограничений в отношении выдачи векселей и расплаты ими. Но процедура оформления такой ценной бумаги достаточно сложна. Чаще рядовые граждане используют ее как инвестиционный инструмент, поскольку на нее начисляются проценты.

Области применения разных видов векселей

Говоря о понятии и видах векселей, нужно учитывать, что они служат для подтверждения денежной задолженности и не зависят от условий сделки. Если такие условия необходимо согласовать, то для этого потребуется заключение отдельного письменного соглашения.

Основные сферы применения векселей следующие:

- В кредитовании. На стороне кредитора или заемщика может находиться любое физическое или юридическое лицо, кроме государственных органов. Кредит, обеспеченный векселем, является более надежным для заимодавца. Эта ценная бумага может использоваться как для погашения обязательств, так и для уступки прав требования другим лицам за плату.

- Бизнес. В данной сфере вексель используется как гарант оплаты товара или услуг, когда таковая должна быть произведена после передачи продукции покупателю. Обычно в этом случае не начисляются проценты.

- Привлечение капитала. Это характерно для банковских организаций. При этом в данном случае отношения ближе не к кредитным, а к договору банковского вклада. Данным инструментом пользуются не только банки, но и иные компании.

- Денежное обращение. Вексель может выполнять одну из важнейших функций денег – оплата материальных и нематериальных благ. При этом крайне редко данный платежный инструмент используется физическими лицами, но среди предпринимателей он имеет довольно широкую сферу применения.

Важной особенностью векселя является его универсальность. Он может использоваться не только в качестве средства платежа, но и как самостоятельное имущество, если говорить о нем в смысле имущественных прав, и оно может быть продано другому лицу

В каких сферах применяется и какие задачи решает

Благодаря своей универсальности, простоте оформления и легкости в проведении процедуры передачи, векселя имеют широкое применение во многих сферах экономической деятельности. А в частности:

- В розничных и оптовых продажах для беспроцентной отсрочки платежей. В данном случае в роли векселедателя и плательщика выступает покупатель, выписывающий вексель на имя продавца товара;

- В кредитовании со стороны как физических так и юридических лиц. Кредиты выданные взамен векселя считаются более надёжными. В данном случае вексель выписывается заёмщиком на имя кредитора;

- Как средство для привлечения капитала. В такой форме обычно используют векселя банки. Но речь здесь идёт уже не о кредитах, а скорее о банковских вкладах. То есть, в качестве векселедателя и плательшика выступает банк, а выписывается вексель на имя вкладчика. Аналогичным образом могут привлекать средства инвесторов и предприятия;

- В качестве платёжного средства при взаиморасчётах. То есть, по сути, вексель может выступать в виде аналога денег. В основном, такого рода взаиморасчёты производятся между юридическими лицами.

- Вексель может выступать в качестве залогового обеспечения, а также сам являться объектом купли-продажи.

Отличительные особенности векселя и его обязательные реквизиты

В отличие от других схожих финансовых инструментов (например, от долговых расписок), векселя обладают следующим рядом отличительных особенностей:

- Его нельзя оформить в свободной форме, вексель должен содержать в себе ряд обязательных реквизитов (подробнее о них чуть ниже), без которых он будет считаться недействительным;

- Вексель предусматривает солидарную ответственность. То есть, все лица принимающие непосредственное участие в его обороте (чьи подписи на нём проставлены), несут солидарную ответственнось за его исполнение;

- Данный документ представляет собой финансовый инструмент международного уровня (все отношения по нему регулируются положениям Женевской конвенции);

- Обязательства плательщика возникающие из векселя являются бесспорными. То есть, они не требуют доказательства в суде;

- Его можно свободно передавать третьим лицам (с сохранение всех прав по нему) либо без документального фиксирования передачи (в случае векселя на предъявителя), либо с документальным оформлением передачи прямо на бланке векселя в виде простой передаточной надписи — индоссамента.

Для того чтобы считаться полноценным финансовым документом, вексель должен удовлетворять определённым условиям (содержать в себе следующие обязательные реквизиты):

- Он должен иметь наименование «Вексель»;

- В нем должно содержаться обязательство выплатить определённую сумму денег;

- В обязательном порядке должны быть указаны имена плательщика и первого векселедержателя;

- Должен быть указан адрес плательщика и срок исполнения векселя (дата платежа);

- Он должен быть заверен подписью векселедателя;

- Ну и наконец должна быть указана дата составления векселя.

Кроме этого, могут быть указаны такие реквизиты, как:

- Место составления векселя (если оно не указано, то таковым считается адрес векселедателя);

- Место совершения платежа (если не указано, то по умолчанию им считается адрес плательщика).

Как рассчитать норму прибыли по счету

Поскольку срок обращения векселя, как правило, составляет менее одного года. Тогда формула для расчета выглядит так:

СS=Bc⋅(1+(n/(N⋅100))⋅С)

- Где S – сумма, которая будет получена по векселю;

- Вс — номинальная сумма векселя;

- N – срок обращения векселя, выраженный в днях;

- С — процентная ставка (выражается в долях);

- N – количество дней в году;

Данный процентный метод предполагает, что количество дней в году составляет 365 или 366 (високосный год). Однако используется и другой метод, основанный на простых процентах, где количество дней в году принимается равным 360 дням, а количество дней в месяце — 30 дням.

Есть еще одна формула для расчета урожайности. Дисконтная доходность рассчитывается по следующей формуле:

rд=(D/Nц)⋅(360/T)

- Где rд – это доходность векселя или дисконтная ставка;

- D – величина дохода процентного;

- Nц – номинальная цена погашения векселя;

- Т – количество дней, оставшееся до погашения денежных средств по векселю;

| Рекомендую подробно изучить предметы: |

|

| Ещё лекции: |

- План и результаты десятой пятилетки (1976-1980 гг.) — показатели и особенности

- Дивидендная политика и ее формирование — факторы и эффективность

- Букмекерский рынок в России, его влияние на экономику — причины роста, основы, текущее состояние и история возникновения

- Социальная политика государства — сущность, содержание, принципы и направления

- Особенности монополистической конкуренции и их проявление в российской экономике — основные особенности, виды и характеристики

- Оценка капитала банка — концепция, задачи, структура и характеристики

- Экономическое развитие Востока — характеристики, концепция и общие характеристики

- Международный кредитный рынок — концепция, особенности, характер и классификация

Заключение

В настоящее время векселя широко используются в экономике Российской федерации, их годовой оборот составляет сумму порядка одного триллиона рублей. Основными причинами такой популярности являются:

- Простота оформления векселя. Предприятию эмитенту для того, чтобы получить заёмные средства не требуется дополнительных регистраций и издержек (как например при проведении IPO в случае выпуска акций).

- Выпуская векселя, предприятие тем самым уменьшает свои налоги. Это обусловлено тем, что дисконты по векселям относятся к затратам и каждый выписанный вексель уменьшает налогооблагаемую базу предприятия.

Также векселя, выпущенные крупными компаниями получают всё большее распространение в качестве объектов инвестиций (имеются в виду в первую очередь векселя с оговоренной процентной ставкой дохода). Инвестирование в подобного рода инструменты приносит стабильный доход при минимуме риска и кроме того не требует специальных знаний и навыков (как при работе с такими объектами инвестиций как например акции, облигации и пр.).

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Словарь трейдера

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.